2019年,在全国经济增长进一步放缓的大背景下,零售业下行压力持续增加。根据中华全国商业信息中心统计,2019 年全国百家重点大型零售企业零售额同比下降 0.3%,增速较同期下降1个百分点。其中,化妆品类、粮油食品类、日用品类商品零售额实现正增长,且增速快于上年。服装类、金银珠宝类、家用电器类商品零售不及上年同期。百货作为上述各品类的综合业态,经营压力凸显。

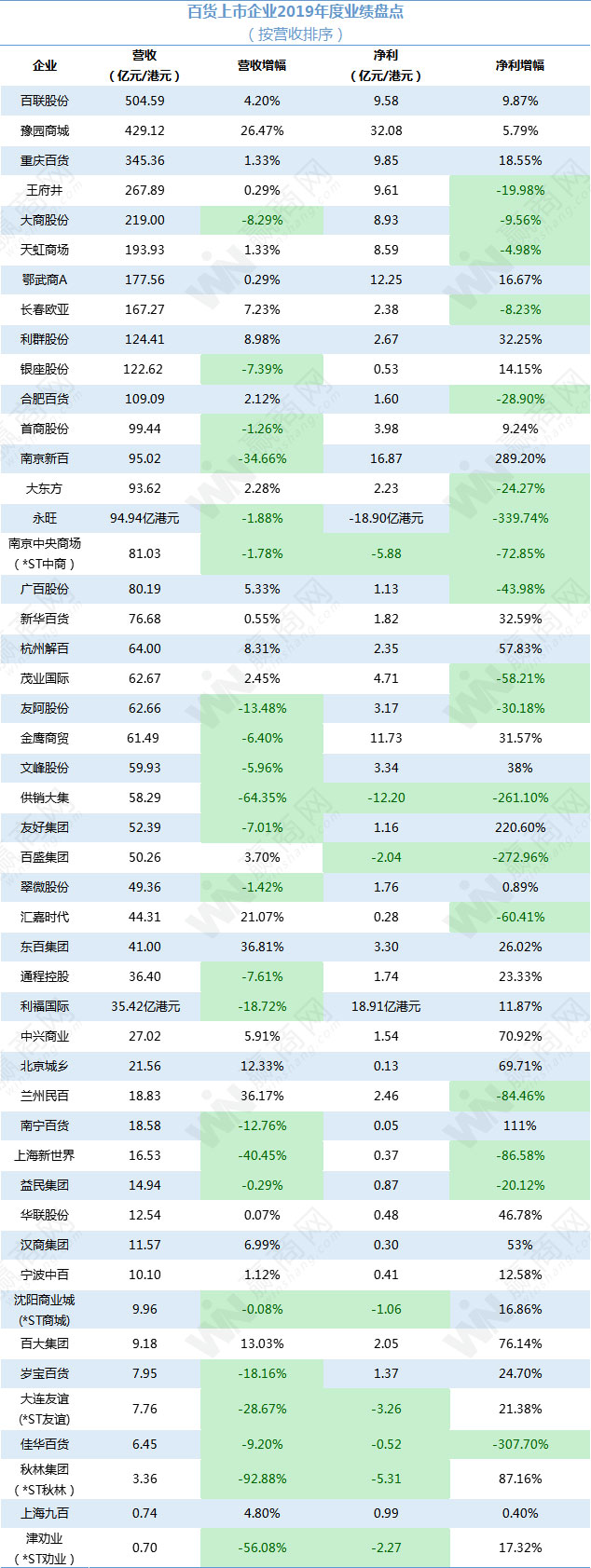

据赢商网统计,48家百货上市企业2019年业绩数据显示,25家营收增长23家下滑,与去年持平,行业整体规模持续收缩。48家百货上市企业2019年度营收总额4144.24亿元(单位:人民币,下同),同比减少2.24%,营收平均增速为-4.7%,比2018年同期的-3.11%扩大1.69个百分点。净利润总额136.11亿元,同比增长7.29%,亏损额大幅收窄,净利平均增速为-6.01%,比2018年同期的-228.81%则大幅收缩。

(备注:文中营收总额、净利润总额涉及港元兑换人民币的,汇率采用当年12月31的汇率中间价,2019年12月31日为1港元 = 0.8967人民币)

3家百货跌出百亿营收阵营 头部企业业绩相对稳定

头部企业(营收100亿元及以上):2019年营收过百亿的企业有11家,2018年同期为14家,同比减少3家,南京新百、合肥百货、首商股份跌出百亿营收阵营。百联股份、豫园商城、重庆百货、利群股份保持稳定增长,营收、净利双双维持增长。

百亿规模阵营企业中,9家营收增长,增幅整体较小,除豫园商城增幅达26.47%之外,其余增幅均在个位数及以下。2家营收下滑的企业分别为大商股份下跌8.29%、银座股份营收下跌7.39%。

相对营收,净利增长的企业共6家,下滑5家。净利增幅较为喜人,2家增幅在个位数,4家增幅在双位数,利群股份增幅高达32.25%。净利跌幅在-4.98%~-28.9%之间,分别是王府井百货、大商股份、天虹商场、长春欧亚、合肥百货,除长春欧亚为连续下滑之外,其余四家均是从2018年同期的增长转为下滑,王府井百货、合肥百货跌幅较大,在两位数。

通过分析头部企业的业务板块,百货版块的业绩基本上全部小幅下滑,企业业绩增长主要来自其他主营业务或非主营业务。

中部企业净利润“冰火两重天”

中部企业(营收10亿元~100亿元(不含100亿元)):中部企业共29家,营收增长13家,下滑16家,净利增长17家,下滑12家。

净利润分化严重,“冰火两重天”。一方面,2家企业净利翻了2倍多,另有9家企业涨幅超30%;另一方面,3家企业暴跌,永旺由盈转亏,暴跌339.74%至亏损18.90亿港元,供销大集跌261.1%,百盛集团跌272.96%,另有5家企业跌幅超50%。

尾部企业营收规模缩减、净利向好

尾部企业(营收不足10亿元):营收规模不足10亿元的企业共8家,其中仅2家营收增长,6家营收下滑,包括2家跌幅超五成,秋林集团营收更是暴跌92.88%,从2018年同期的47.26亿元跌到仅剩3.36亿元。

尾部的8家企业中,5家净利为亏损,仅3家盈利。但净利润增幅与营收相反,8家其中有7家增长,其中6家增幅在两位数,仅1家下滑,佳华百货下跌307.70%,由盈转亏至亏损5230万元。

多元化业务是“双刃剑”

近年来,因为百货行业逐年式微,百货企业越来越注重多元化发展,诸如进军房地产、金融业、商业地产开发等。多元化业务扩大了企业业务板块,增加收入渠道,在一定程度上分散了企业经营风险,但这也是一把“双刃剑”。

根据年报披露信息,头部企业百货业务大部分呈现下滑,但其他业务对业绩助力明显。如位居营收榜首的百联股份,期内综合百货、便利店、其他业态营收呈现下滑,但购物中心、奥特莱斯业态表现优秀,营收、毛利均增长;重庆百货旗下百货业绩下滑,但金融业务稳定发展,对业绩有积极影响;王府井集团百货业态较上年持平,奥莱业态及购物中心业态继续保持了较好的上升势头,尤其奥莱业态增幅较上年大幅提升,成为拉动公司业绩增长的主要驱动力;天虹商场百货业绩同为下滑,业绩增长主要来自购物中心、超市、便利店业态。业绩稳健的利群股份,百货业绩也是下滑态势,业绩增长得益于百货以外的其他业务。

同时,受多元化业务拖累的企业也不少,大商股份因服装公司拖累,是净利大幅下滑的主要原因;合肥百货受家电影响,导致百货业态业绩大幅下滑;南京中央商场百货业态稳定,但累于地产、商管、新业态拖累,净利润暴跌了-72.85%。供销大集零售商业、地产、金融、其他业务营收全面下滑,导致业绩大幅下滑。

即使是营收增幅较大的企业,多元化业务拖累业绩的现象也相当普遍。东百集团营收增长36.81%,主要是商业零售收入增加至31.87亿元,同比增长68.47%,得益于多个购物中心店开业,商业地产营收同比下滑13.74%。净利润增长来自仓储物流及商业零售业务。

兰州民百营收增长36.17%,主要来自房地产项目销售,其他业务全面下滑,净利润大幅下滑,是受非主营业务影响。

汇嘉时代营收增长来自各业务板块的增长,其中百货增长4.62%,超市增长55.48%,其他业务增长43.72%。净利润下滑因为新开业门店尚初亏损阶段、新店分流、费用增长等。

百货企业多元化还需谨慎,切忌盲目冲动,利用现有资源优势,进入熟悉的行业,或是稳妥的选择。

王府井奥莱项目——王府井·滇池小镇OUTLETS TOWN

图片来源:王府井集团官网

多家百货企业被“披星戴帽”面临退市风险

值得注意的是,多家企业因连续两年亏损遭退市风险警示,股票简称“披星戴帽”:包括南京中央商场(*ST中商)、大连友谊(*ST友谊)、沈阳商业城(*ST商城)、津劝业(*ST劝业)、秋林集团(*ST秋林)。

上述5家被*ST的企业,均为老百货商场,其中4家为北方本土企业,这跟北方经济发展滞缓、零售市场相对封闭有紧密关系,一方面是当地市场消费动能不足,另一老企业对市场新需求把握不及时,未能及时变革,迎合消费需求。

*ST中商2019年净利润2018年度为-3.4,跌幅242.50%,2019年度为-5.88,跌幅72.85%。百货零售业务平稳,但房地产、商管、新业态板块对业绩下滑影响重大。1月份公司发布2019年度业绩预亏公告后,已经发出可能被实施退市风险警示的公告。

*ST友谊已经连续6年营收下滑,2019年公司零售业务营收下降10.36%%,房地产板块大跌了75.78%。净利润亏损额从2018年度的4.15亿元,收窄为2019年的-3.26亿元,利增长主要是财务并表及转让公司影响。今年1月份,公司收到深圳证券交易所对公司股票退市风险警示。

*ST商城亏损额为1.06亿,比2018年同期的-1.28亿稍微收窄,从5月6日起被实施退市风险警示。其百货业态营收微降0.44%,毛利率增长1.45%。超市业绩增长强劲。

*ST劝业营收亦连续下滑6年,净利连亏两年至-2.27亿元,比2018年同期小幅收窄,期内商品销售收入减少了59.39%。公司正在筹划重大重组,拟以发行股份等方式购买国开新能源科技有限公司,重组完成后公司的主要业务将变更为新能源电站项目的开发、投资、建设及 运营,原百货主业将被替代,一代老牌百货或将谢幕。

*ST秋林因连续两年期末净资产为负,公司股票自2020年3月18日起已被上交所暂停上市。倘若今年持续亏损,公司将被终止上市交易。

秋林集团因公司董事长及副董事长失联的影响,黄金板块大受影响,2018年净利润暴跌2625%由盈利转为亏损41.31亿元,2019年再亏损5.31亿元。目前,公司黄金事业部下辖各公司经营状态已停滞。董事长失联,成为秋林集团在资本市场的致命打击。

图片来源:秋林集团

门店优化、转型持续进行

百货业经历了2013年前后的低谷期之后,早已开始谋求变革转型。经过多年的努力,门店布局调整基本上已经完成,这也是延续多年的百货关店潮的原因之一。现阶段主要是针对现有门店进行调整升级,包括对商场硬件改造、丰富业态、优化品牌组合、提升服务等。同时,百货企业还布局创新型门店。门店优化升级,已经取得一定的积极效果。

但伴随物业租金、人力成本的增加,营销成本也不断增长,加上门店改造期间投入巨额成本,百货业务毛利率仍普遍呈现下滑,经营压力堪忧。

在消费升级的大趋势下,百货门店原有的单一零售业态逐渐被市场淘汰,向综合业态的购物中心转型是百货本轮转型的大趋势。百货企业发展购物中心的战略已经非常清晰,其中百联、王府井、天虹、东百、长春欧亚等正加速布局购物中心业务。

2019年9月百联南方购物中心升级开业

图片来源:百联南方购物中心

新零售建设提速疫情加速线上线下融合

电商对实体零售的冲击,加上购物方式和生活方式的转变,百货企业在新零售渠道建设方面也随之不断提速。尤其是今年初新冠疫情的影响,疫情严防严控时期,实体门店关闭,居民宅家不出户,对百货业而言是一场致命的打击。此时,电商平台、直播带货、在线社群营销等线上渠道为百货销售渠道打开了一个新“窗口”。疫情对百货业也是一次警醒,购物方式的转变已经不可逆转,倒逼百货新零售业务加速,加速线上线下融合。

天虹直播海报 图片来源:天虹悦报

25日晚,海底捞披露2019年度业绩报告。报告期内,实现营业收入265.55亿元,同比增长56.5%。

2月28日,天虹商场发布2019年度业绩快报,营业总收入193.93亿元,同比增长1.33%;净利润8.59亿元,同比下降5%。

赢商网发现,深圳地区最近开店频次较高的一些品牌,目前正处于新开业,或围挡状态。如:茶饮品牌伏见桃山、餐饮品牌盛香亭等。

赢商网账号登录

赢商网账号登录