中城商业研究院近日发布的《5-7月中国实体商业信心指数》调研报告显示,步入后疫情时期,商铺“掉铺”现象较疫情期间明显好转,43.5%的样本商场商铺出租率有所回升,但仍有32.4%的样本商场商铺出租率出现下滑。

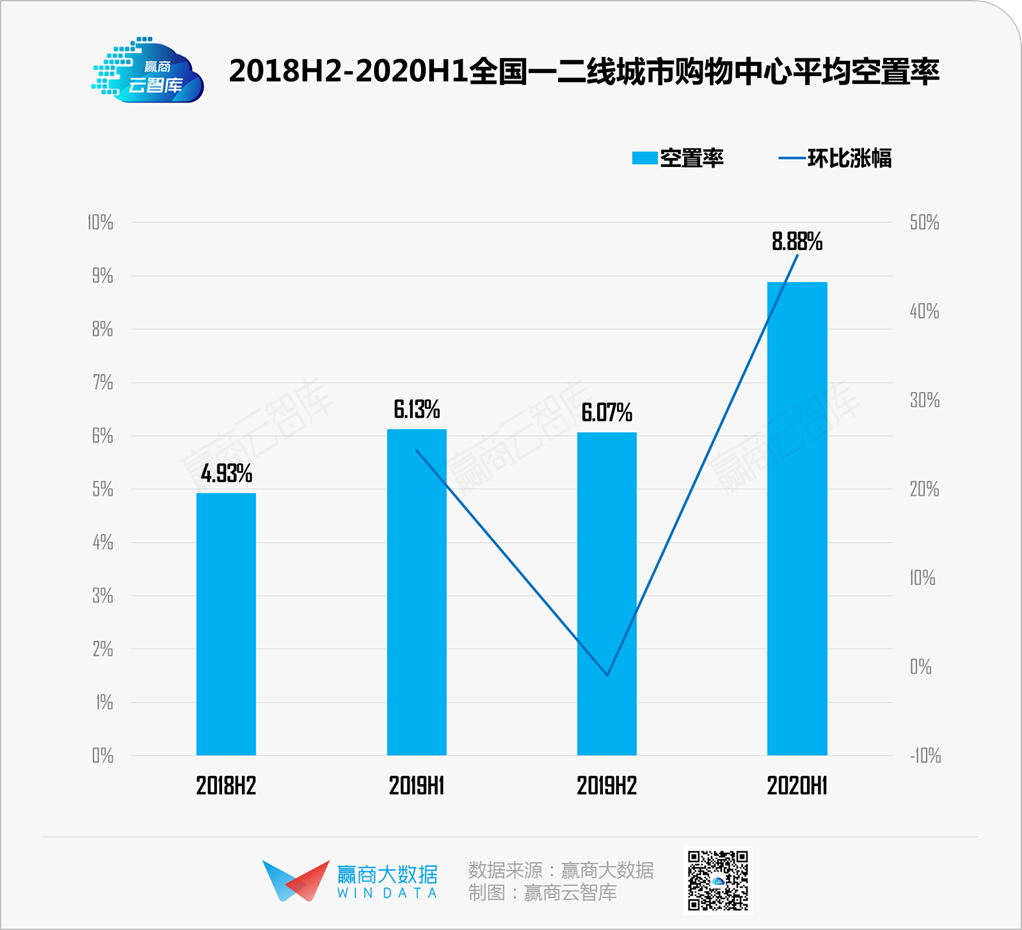

几家欢喜几家愁。据赢商大数据监测,上半年全国19个一二线城市1000多家已开业购物中心共调整商铺近6.6万个(关店+开店),调整幅度远超以往;整体出租情况表现不佳,平均空置率环比涨幅近46.3%至8.88%,约1/3商场空置率超过10%。与此同时,亦有47.6%的商场出租率超过95%,近200家商场满铺出租。

统计时间:2018年1月1日-2020年6月30日

“出租率”、“空置率”释义:根据实地踩盘的全量门店数据计算得出,出租率=已出租店铺数量/总店铺数量;空置率=1-出租率

统计范围:上海、北京、深圳、广州、成都、重庆、杭州、南京、天津、西安、武汉、厦门、长沙、青岛、昆明、合肥、福州、郑州、苏州19大城市,商业面积5万㎡及以上的1116个已开业购物中心(下同)

一、19城零售市场:整体空置率上升,北京涨幅高达393%

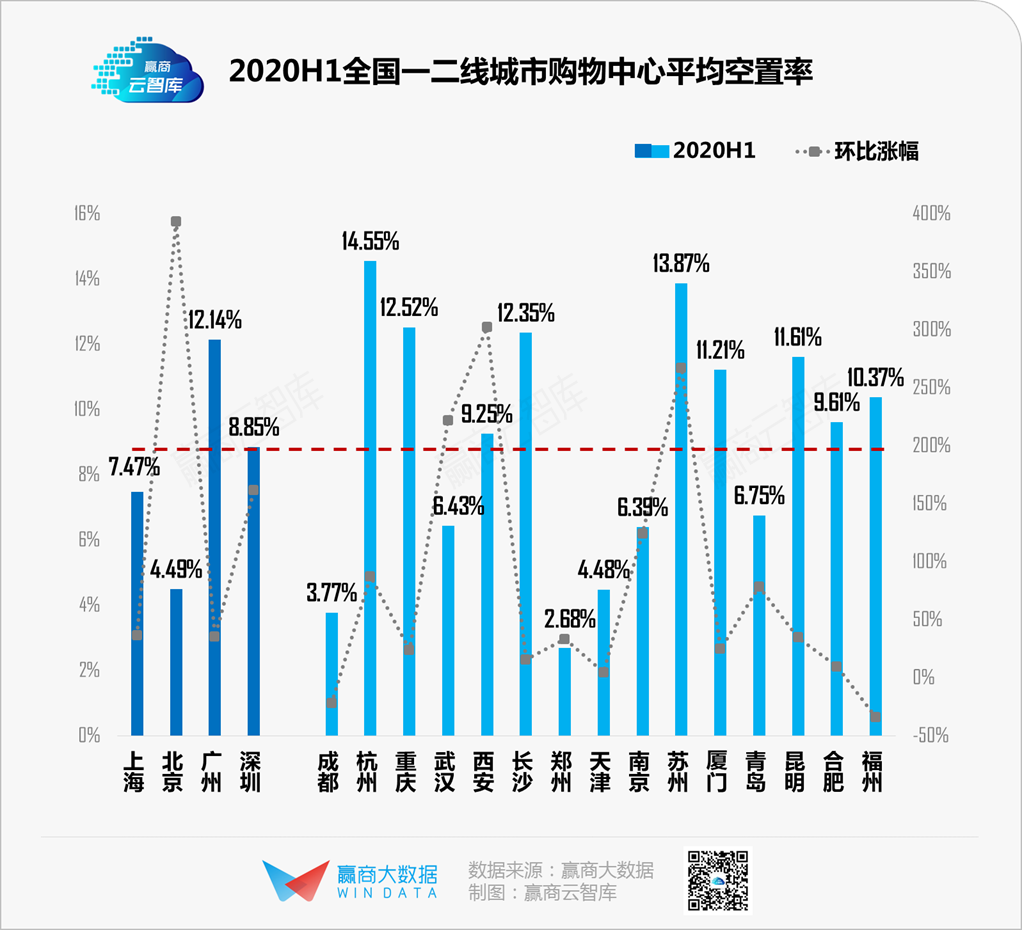

受新冠疫情影响,实体零售市场形势严峻。2020上半年,全国19大城市购物中心平均空置率为8.88%,环比涨幅46.3%,经营持续承压。其中,广州、杭州、重庆、长沙、苏州、厦门、昆明、福州等8个城市购物中心平均空置率超过10%。

一方面,由于品牌销售额未完全复苏,众多品牌商面临紧张的财务状况,缩减开店成本,亦或是由于加码线上渠道,减少了实体门店布局;另一方面,疫情带来消费者需求及习惯改变,驱动购物中心积极求变,进一步调整和升级租户结构与品质。

从平均空置率环比涨幅来看,北京、西安、苏州最高。6月的疫情反弹,延缓了北京零售市场复苏步伐,导致空置率涨幅高达393%。

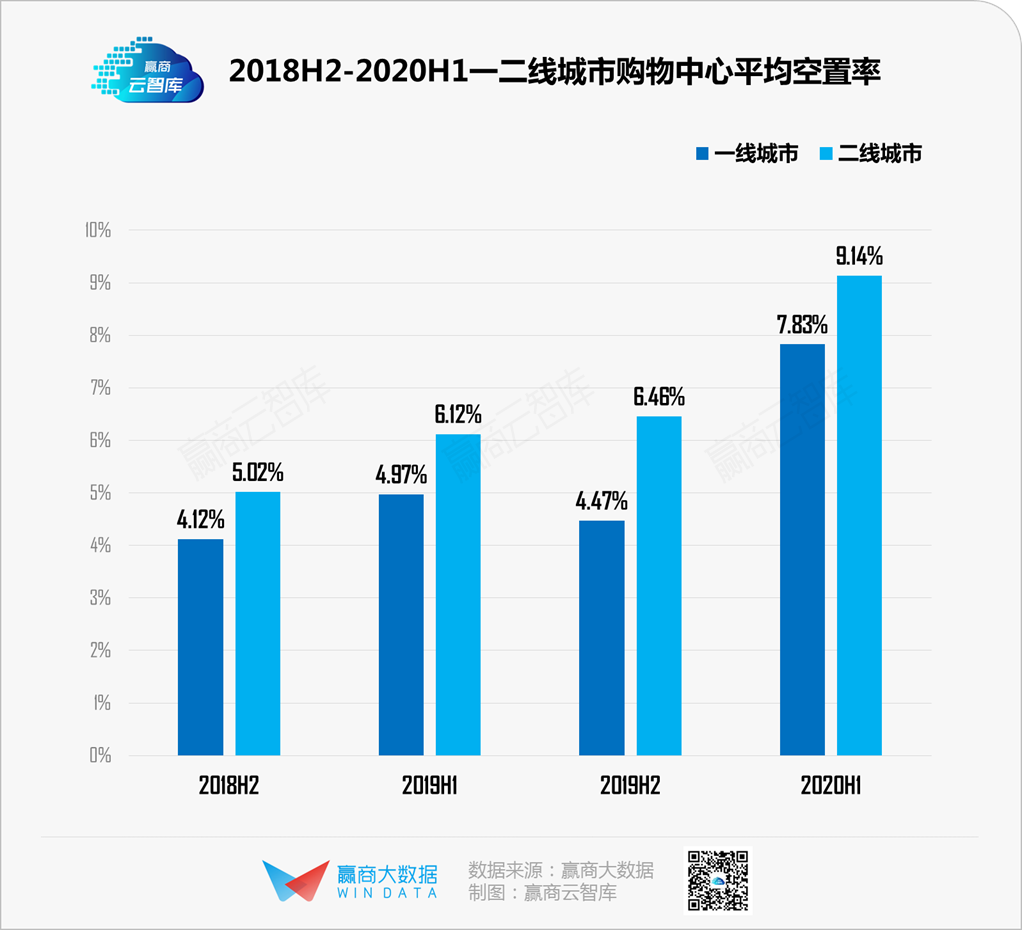

2018年以来,一线城市购物中心较二线城市更受品牌商青睐,整体保持较高出租率,平均空置率维持在5%以下;2020年疫情爆发,一线城市管控严格,商业遭受更大打击,平均空置率涨幅达75%,而二线城市平均空置率涨幅41%至9.14%,未来也将面临较大挑战。

二、典型城市空置率解读

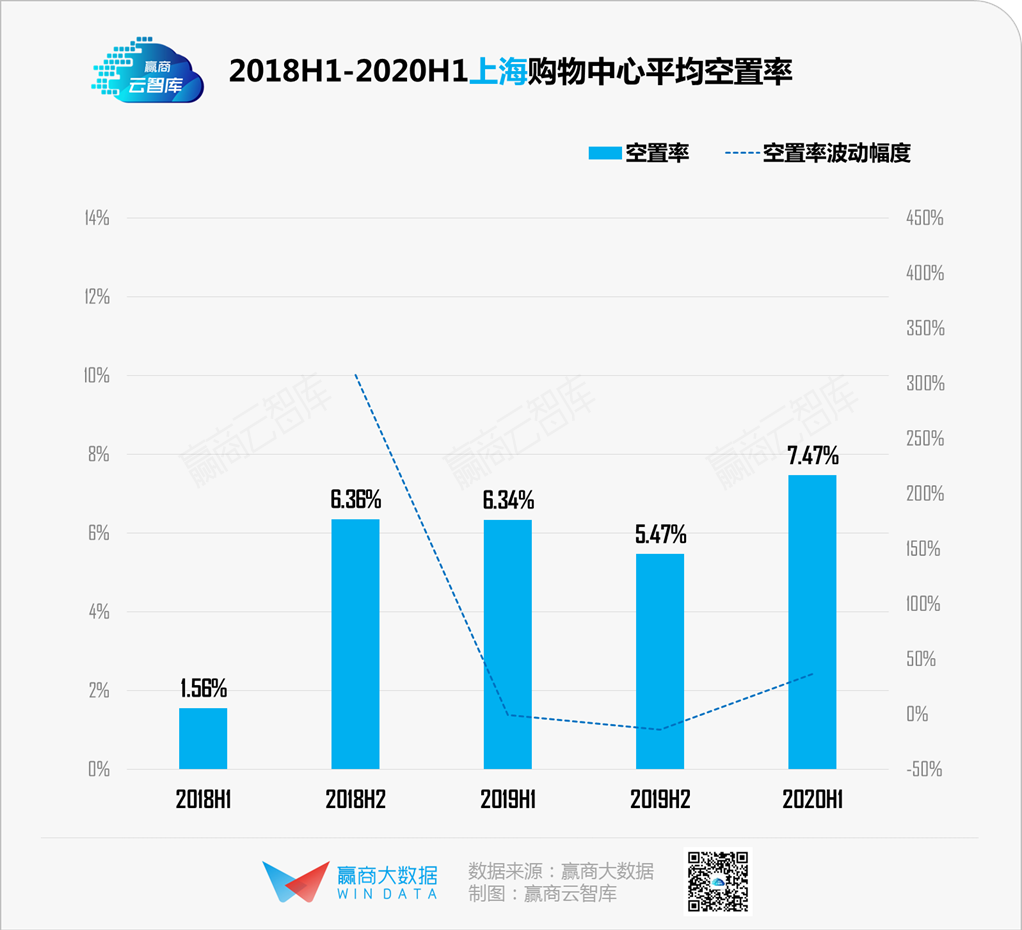

环比涨幅37%至7.47%,多重举措促消费回暖

受疫情影响,上海零售市场经历较大幅度调整,推动全市购物中心平均空置率环比涨幅37%,至7.47%,创2018年以来上海全市购物中心平均空置率新高。

虽然上海新开业首店同比出现下滑,但各大品牌对上海市场依然信心十足——上半年,上海以45家全国首店遥遥领先其他城市。

此外,在“五五购物节”、“夜生活节”等多重措施刺激下,上海购物中心客流与零售消费额已呈现逐步回暖态势。8月最新数据显示,“五五购物节”以来,上海线下实物消费总额达到2846亿元,环比增长11.6%,消费市场逐步复苏乃至反弹。

展望下半年,虽然部分商业项目的推迟入市将给市场带来去化压力,但由于品牌商户恢复经营信心,未来上海购物中心空置率将有望大幅下降。

■市级商圈购物中心

餐饮特别是火锅、休闲餐饮、异国风情餐饮等呈现较强的收缩态势,上海市级商圈购物中心平均空置率环比涨幅达136%,至10.9%。

但得益于奢侈品消费回流,市级商圈高端商场迅速复苏,多家高端零售新店逆势开业:

上海恒隆广场迎来MARYLING、HERNO等品牌新店;

上海IFC国金中心迎来Tom Ford精品店、Roger Vivier新店,以及雅诗兰黛旗下高端沙龙香品牌馥马尔香水出版社和凯利安中国首店。

■区域商圈购物中心

在周边居民的刚需消费及较低运营成本的支撑下,区域型、社区型购物中心韧性凸显,上海区域商圈购物中心平均空置率环比涨幅28.7%,至5.9%。期内,位于闽行的七宝万科广场在3周年后进行提档升级,首层引入Dior、LADYM、FURLA、lululemon等知名品牌,以较高的出租率提振区域零售市场表现。

▼

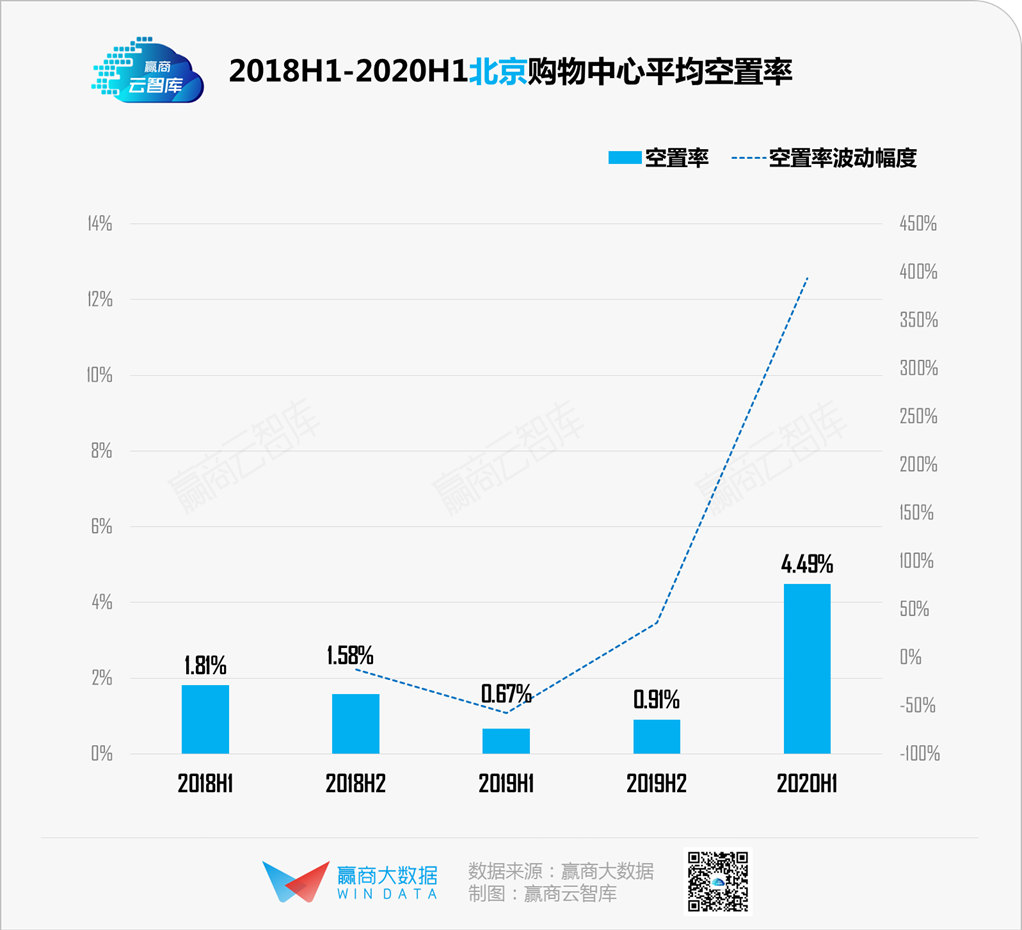

环比涨幅393%至4.49%,优质项目仍一席难求

在经济整体下行的大环境中,商业地产发展相对稳定的北京市场为投资者提供了更好的选择,加之北京零售市场新增供应明显放缓,2018-2019年北京购物中心整体租赁需求旺盛,平均空置率维持在较低水平。

2020上半年,因供应持续放缓、项目更新改造及两波疫情的叠加影响,北京购物中心关店数量上升明显,平均空置率环比涨幅393%,至4.49%,涨幅为一线城市之首。预计下半年,北京零售市场仍将面临一定的不确定性。

■市级商圈购物中心

不少品牌门店因成本压力而选择关闭,多家购物中心空置率均有不同程度上升。上半年,北京市级商圈购物中心平均空置率环比涨幅达503%,至2.96%。

尽管如此,诸如CBD商圈的国贸商城、西单商圈的西单大悦城、三里屯商圈的三里屯太古里等优质项目仍保持着99%以上的出租率。一些有开店计划的品牌,选择在此时进军北京市场,“抄底”黄金商圈的优质铺位。如:

意大利设计师珠宝品牌Marco Bicego大陆首店入驻北京国贸商城;

三里屯太古里引进日系潮牌Public Tokyo大陆首店、日本高人气甜品店LeTao等;

西单大悦城新引进Burberry Beauty。

■区域商圈购物中心

儿童游乐、文化艺术、体育运动等体验型业态,整体消费疲软,品牌商迫于经营压力纷纷退租撤店。上半年,北京区域商圈购物中心平均空置率环比涨幅315%,至4.01%。

部分项目通过引进火锅、烧烤/铁板烧等安全性较高的餐饮,以及承租力较强的丽人养生,提高整体出租率。如朝阳合生汇新开业了型男美蛙、让自己high、鱼品记、眉毛先生等。

▼

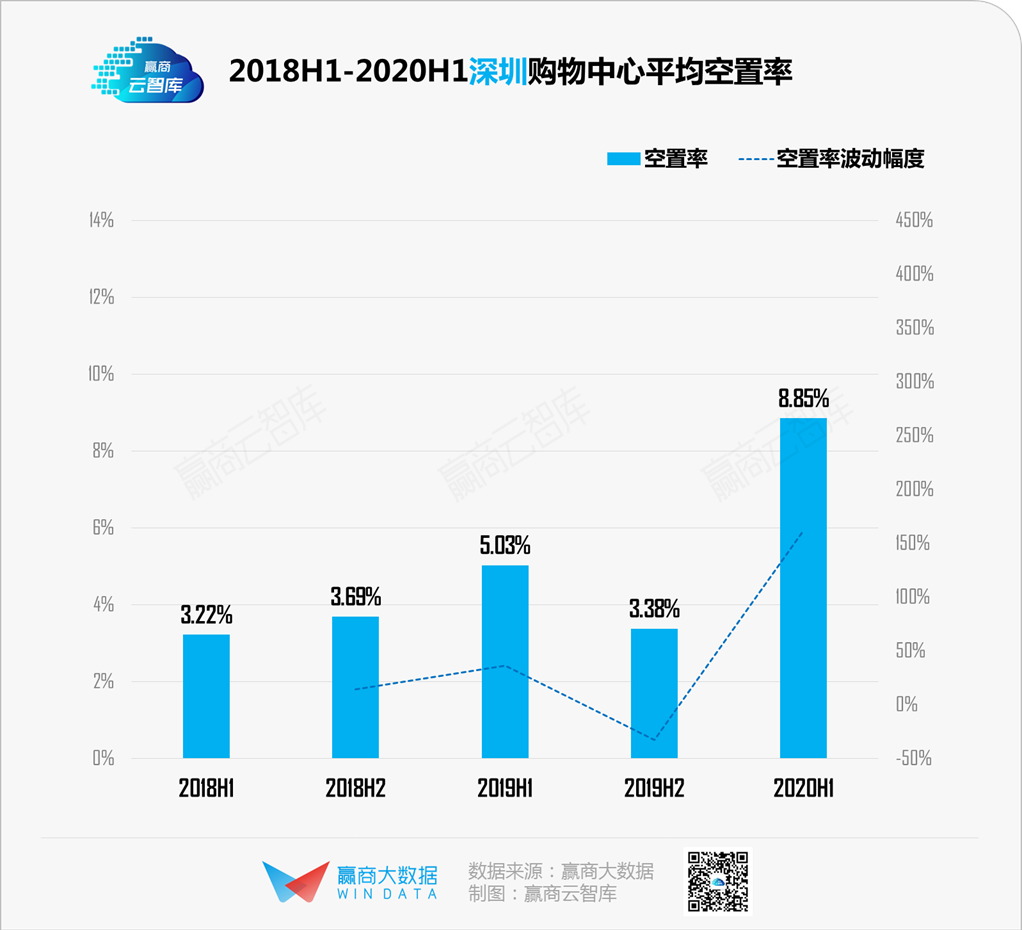

环比涨幅162%至8.85%,加速调整升级

2020年上半年深圳实现社会消费品零售总额3640.15亿元,同比下降14.8%,降幅逐月收窄,消费市场活力逐步恢复并持续向好。

深圳零售市场呈现两极分化,备受年轻人青睐的项目得到品牌商青睐,一些交通通达性以及运营能力较差的项目面临较大的掉铺问题,加之新开业项目平均出租率不及预期,上半年深圳购物中心平均空置率录得8.85%水平,涨幅162%。

此外,由于部分项目及品牌的战略调整需更多时间完成,市场波动料将于第三季度持续。但鉴于品牌租户对于深圳市场经营信心较强,新增入市项目多位于商业配套尚未饱和之片区,年内市场供需关系有望逐渐稳定。

■市级商圈购物中心

上半年,深圳市级商圈购物中心平均空置率环比涨幅408%,至9.94%。疫情驱动服饰、时尚精品、休闲餐饮、异国风情餐饮等加速“洗牌”,深圳购物中心借此契机进行租户调整升级。如:

益田假日广场迎来奢侈品Salvatore Ferragamo菲拉格慕进驻,并将原B1、B2层大幅度调整,以更优的品牌组合满足消费者更多远的购物需求;

深圳万象城开出Tabio靴下屋、STONE ISLAND华南首店、福田COCOPark新开美式墨西哥快餐TACO BELL深圳首店、来福士广场新开半仙豆夫、伏见桃山等网红饮品。

■区域商圈购物中心

多个项目凭借精准的营销策略与扎实的营运功底,引领区域内的消费风向,维持较高的出租率,如卓悦汇、壹方城、壹方天地等。上半年,深圳区域商圈购物中心平均空置率环比涨幅160%,至7.74%,涨幅低于市级商圈购物中心。

壹方城在五一期间推出由38家网红人气餐饮品牌组成的“食咩街”;

壹方天地新引进多家人气餐饮品牌,优化品牌阵容,并打造“复古车市集”,发力夜经济。

▼

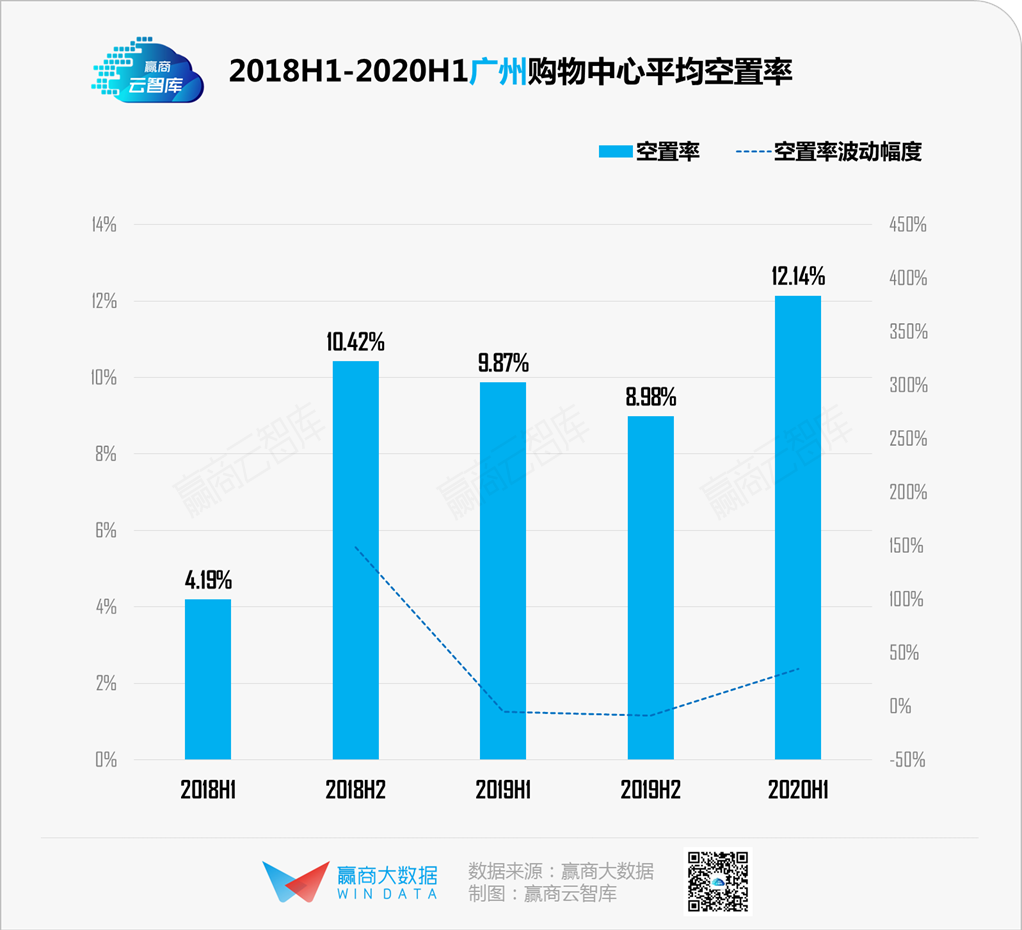

环比涨幅35%至12.14%,总体表现稳健

广州零售市场总体表现稳健,上半年全市购物中心空置率环比涨幅35%,至12.14%,涨幅为一线城市中最低。受疫情负面影响,期内有相当数量的时尚零售及餐饮业态实力薄弱的中小型品牌闭店撤场。而部分资金实力雄厚的品牌则趁势扩张,获得相对优惠的商务条件。

2020年下半年,全市预计有162万㎡新增供应入市。拟开业项目招商难度显著增加,加上现有项目空置尚需时日补足,全市空置率预计延续上升趋势。

■市级商圈购物中心

期内,广州市级商圈购物中心平均空置率小幅上涨11%至8.6%。业主与品牌商户积极应变,为广州零售市场增添不少亮点。如喜茶在天环广场开出的“Lab旗舰店”创新融入广府茶楼元素,还囊括四个不同的实验室。

得益于广州本地消费群体规模的壮大及其时尚品味的提升,部分国际品牌在疫情期间仍可实现销售额提升亦或顺利实施其于广州的品牌扩张计划。如:AlexanderMcQueen首进广州市场,进驻太古汇;全球首家Nike Rise概念店进驻正佳广场。

■区域商圈购物中心

外来人口占比高的区域商业受重创,出现较大范围掉铺现象,致使广州区域商圈购物中心平均空置率上涨38%,至13.2%。但诸如美林LIVE天地、丽影广场、永旺梦乐城广州番禺广场等项目,地铁交通便利,业态丰富,仍保持较高出租率;此外在租金优惠举措提振下,番禺、白云、南沙、萝岗等四家外围区域的万达广场出租率均名列前茅。

新晋国货美妆成最活跃扩张品类,如THE COLORIST调色师、完美日记,新进驻保利广场、乐峰广场、凯德广场·云尚等项目。

▼

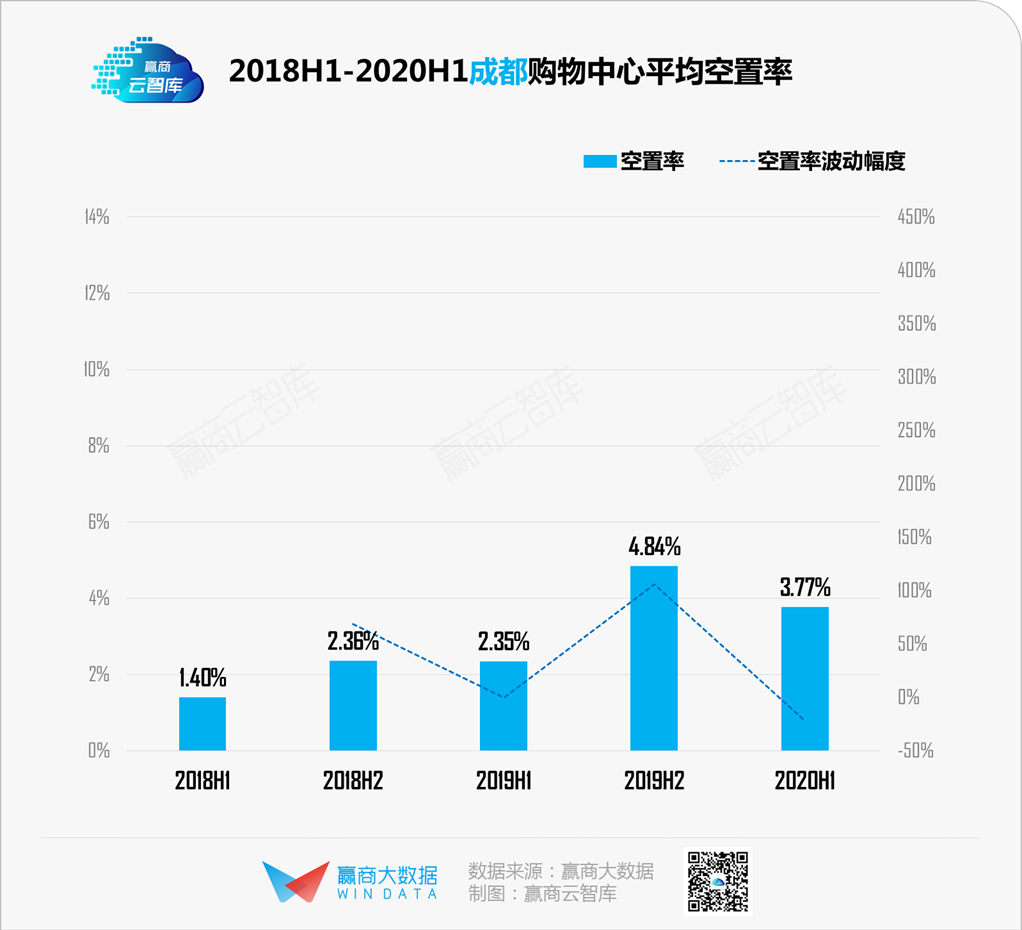

平均空置率不升反降,租赁需求活跃

2019 年《城市商业魅力排行榜》上,成都紧随北上广深,城市商业魅力位居新一线城市之首。尽管疫情冲击,成都仍大力推动国际消费中心城市建设和首店经济,积极吸引国内外品牌来蓉拓展,促进消费提档升级。

上半年成都购物中心平均空置率不升反降,环比下降22%,至3.77%,处于较低水平。日本高端设计师品牌YohjiYamamoto大陆首家旗舰店、加拿大羽绒服品牌Canada Goose西南首店、意大利潮流品牌MSGM成都首店等纷纷落地。

2020年成都还将迎来26个购物中心入市,主要位于非市级商圈,大量新增供应或将带来空置率大幅上涨,但也有助于品牌革新及项目调整升级。从中长期看,成都零售市场发展向好。

■核心商圈购物中心

上半年,成都市级商圈购物中心平均空置率小幅上涨8.9%至6.47%。高档项目积极调整业态及品牌组合,中式餐饮、服饰、时尚精品、儿童零售等品类积极扩张,开出多家新店。如:

成都IFS开出八仙茶室酒楼、Stella McCartney、Givenchy Kids等;

远洋太古里引进香奈儿CHANEL全新概念精品店、LeTao西南首店等。

■区域商圈购物中心

成都区域商圈购物中心市场表现优异,平均空置率逆势下滑18.8%至3.54%。得益于连锁优势,以及多城联动发放消费券刺激消费回暖,成都金牛万达广场、成都蜀都万达广场、成都双流万达广场等均录得99%以上的出租率,提振区域商圈表现。

成都市民崇尚及时行乐的生活态度、追求休闲生活方式,驱动中式餐饮、火锅、焖锅、烧烤等餐饮品类、以及娱乐休闲、丽人养生等品类逆势上行。

▼

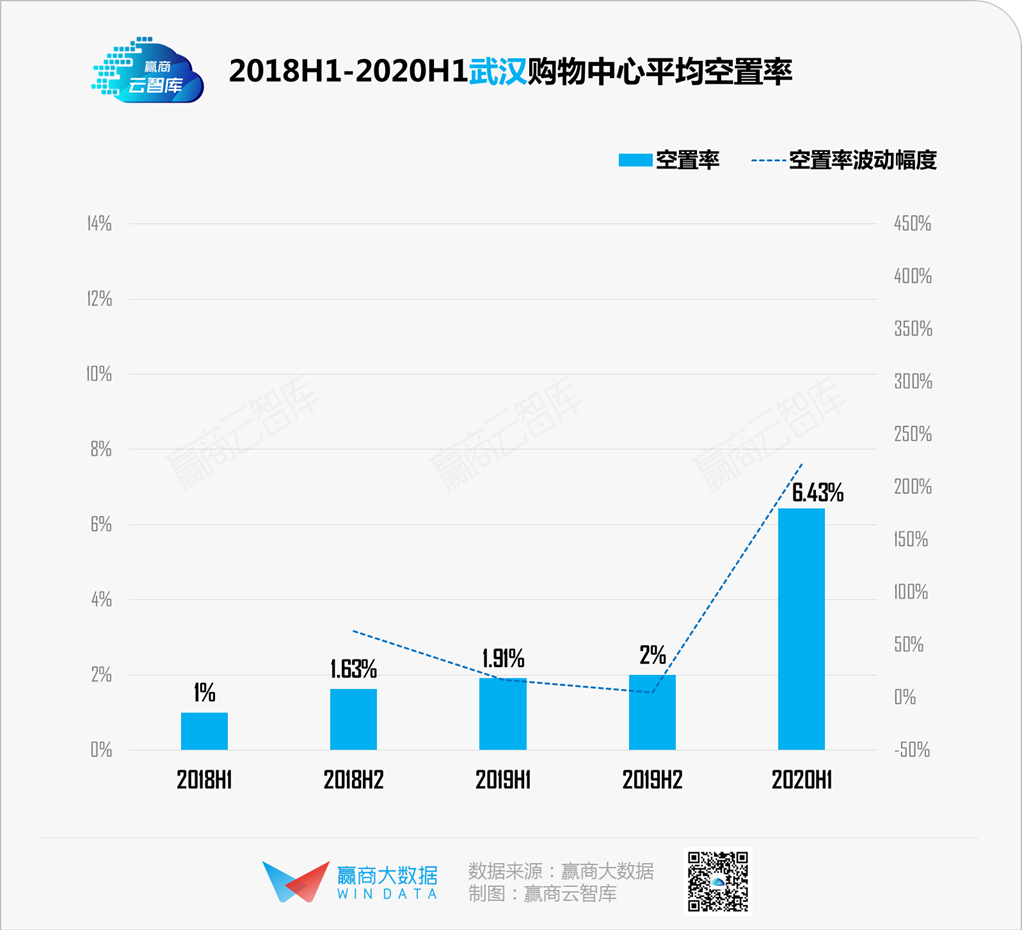

环比涨幅220%至6.43%,市场加速重启

由于武汉位处首波疫情风暴中心,“封城”时间较长,实体商业受到的冲击较大。上半年武汉市场吸纳能力较往年明显下降,全市购物中心平均空置率环比涨幅220%,至6.43%。

武汉“九省通衢”,战略地位举足轻重。其不仅在供应链上游连接着多个省市,且在消费端也链接着千万级的常住人口规模。疫情过后,加速重启武汉的业务对于品牌商来说格外重要,而具备扩张能力的多为成熟连锁品牌。

2020年武汉零售商业市场仍有7个购物中心计划入市,其中百步亭花园里、金银湖199+均定位社区型商业,为行业带来了新的活力。此外,设施陈旧的项目将倍感压力,市场也会面临新一轮生存淘汰。

■核心商圈购物中心

上半年,武汉市级商圈购物中心平均空置率上涨223%,至6.78%。其中,汉街商圈、武广商圈购物中心平均出租率相对较高,均超过98%;江汉路商圈、光谷商圈商业受冲击较大,品牌方短期内或将持审慎态度,暂缓开店计划。

期内,服饰、饮品新动作不断,如:

美国高端女装bebe进驻武汉国际广场;

潮牌VETEMENTS和潮流集合店FOSS(华中首店)进驻楚河汉街;

网红饮品伏见桃山在K11 Select、楚河汉街开出新店。

■区域商圈购物中心

部分零售及餐饮门店受客流影响难以维持经营,提前闭店离场。上半年,武汉区域商圈购物中心平均空置率上涨165%,至5.63%。但优质项目保持较高的出租率,虽有零星品牌关店,但也有新品牌进入,疫情反而成为调整升级的催化剂。

其中,快时尚服饰趋于下行,美妆、酒吧等趋于上行。如:

OLD NAVY关闭宜家荟聚中心店并退出中国市场,ZARA关闭菱角湖万达门店;

茶颜悦色(武汉首店)、贰麻酒馆进驻武汉天地;

完美日记进驻宜家荟聚中心、THE COLORIST调色师武汉首店进驻壹方南馆。

三、总结

危中有机,疫情诚然让中国实体商业经历了一段“至暗时刻”,但这并未持续太久。得益于政府出台的强有力疫情管控举措、对实体经济的支持性政策,以及实体商业经营者自身强烈的“求生欲”,中国实体商业正以较快的速度复原,经营信心由萎缩期转入提振期。

随着疫情稳固向好,5-7月实体商业信心指数大幅回弹。高达63.1%的样本商场预期商铺出租率将会提升;样本品牌商承租意愿触底强弹,(与疫情期间相比)承租意愿上升者占比达36.5%,显示品牌商对于实体商业复原前景持乐观态度。(数据来源:中城商业研究院《5-7月中国实体商业信心指数》调研报告)

展望下半年,尽管新增供应的集中入市在短期内推动空置率小幅上浮,但消费温和回暖支撑品牌商信心,未来承租意愿将持续回升,租赁需求活跃有望推动重点城市商场空置率下降。

商务合作/转载/加群沟通:xwnkfh0921(微信号)

全国重点12城平均空置率环比增长22.9%,开关店比跌至0.86;西安、杭州抗打,佛山、泉州承压。

赢商网账号登录

赢商网账号登录