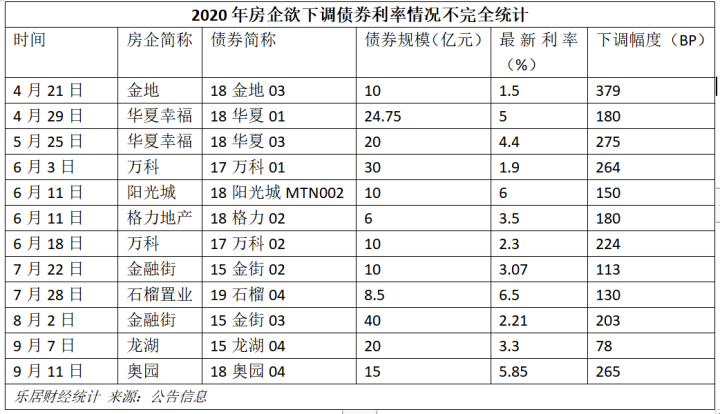

下调存量公司债利率的路上,越来越多的房企正在加入。

9月11日,奥园公告宣布将“18奥园04”后1年的票面利率下调265个BP,即2020年10月12日至2021年10月11日本期债券的票面利率为5.85%。

据了解,该笔债券发行总额15亿元,期限为3年期,前2个计息年度的票面利率为8.50%。现在存续期的最后1年下调票面利率,采用单利按年计息,不计复利。

乐居财经梳理发现,在此之前,至少8家房企下调公司债券票面利率,其中,多数房企得以成功下调,也不乏失败的案例。

4月21日,金地(600383.SH)曾公告调整旗下3年期(2+1年)“18金地03”10亿元规模的公司债利率,从前2年的5.29%下调379个BP至1.5%。

彼时,有业内人士曾表示:“才1.5%的利率,选择继续的人不会多,金地可能是变相让债权人赎回,再低息发债,目前这样宽松的融资窗口期明年不一定有”。

不过,由于其下调幅度之大且与募集说明书相关条款存在出入,一度引发资本市场热议,并受到监管层关注,最终,以金地放弃下调债券利率告终。

尽管金地下调债券利率未能成行,但自此,仿佛拉开了行业下调利率的口子,众房企开始密集下调债券利率,头部房企和中小型房企的身影均闪现其中,华夏幸福、万科、金融街、龙湖等还出现先后下调两只债券利率的情况。

4月29日,华夏幸福曾公告4年期“18华夏01”24.75亿元规模的公司债利率调整,即从前2年的利率6.8%下调到后2年的5%。

5月25日,华夏幸福公告同样为4年期的“18华夏03”20亿元规模公司债利率调整,第2年末下调275个BP,即从7.15%调整为4.4%,第3年末仍有调整选择权。

6月3日,万科曾公告5年期“17万科01”公司债第3年末起后2年的年息率从4.54%直接下调到1.9%,下调幅度达264BP。

6月11日,阳光城公告下调“18阳光城MTN002”利率,该笔票据发行总额为10亿元,原票面利率为7.50%,调整后票面利率为6%,下调幅度为150个BP,利率生效日为2020年7月27日。

同一天,格力地产披露旗下5年期“18格力02”6亿元规模的公司债利率调整公告,该债券始于2018年,前2年利率5.3%,但如今已被下调至3.5%,作为后3年存续期固定利率。

6月18日,万科公告,下调5年期“17万科02”公司债第3年末起后2年的年息率即从4.54%下调到2.3%。

7月22日,金融街公告调整“15金街02”的票面利率下调113个BP,债券存续期前5年票面利率为4.20%,后5年票面利率调整为3.07%。

7月 28日,石榴置业公告将“19石榴04”债券的第一年末下调票面利率130个基点,同时该等债券第二个计息年度票面利率调整为6.50%,而第一个计息年度票面利率为7.80%。

8月2日,金融街公告称,“15金街03”债券存续期前5年票面利率为4.24%,在本期债券的第5年末,金融街选择下调本期债券票面利率203个BP,即本期债券存续期后2年票面利率为2.21%。

9月7日,龙湖再次公告称,拟调整“15龙湖04”票面利率,本期债券在存续期内前5年(2015年11月2日至2020年11月1日)票面年利率为4.08%,存续期后2年票面利率为3.30%。

对此,IP Global 中国区首席经济学家柏文喜表示,房企密集调整债券利率主要是由于去年以来全球经济出于下行期,叠加疫情影响,导致各国央行向市场释放了巨大的流动性,引发利率的明显下降和呈长期走低趋势,而各个发行人此时适当降低债券利率无疑可以有效降低公司的财务成本。

“市场资金相对充裕, 整体上,今年房企新增债券类利率比上年要低”,克而瑞证券首席分析师孙杨也表达了类似的看法。

克而瑞研究数据显示,截至2020年上半年房企新增债券类融资成本6.35%,较2019年全年下降0.72个百分点,主要因为结构性拉低整体融资成本。

具体来看,境外债券融资成本达8.35%,较2019年全年增长0.31个百分点,克而瑞研究认为,这主要在于房企债券到期潮叠加疫情,促使房企境外融资成本上升;而境内债券融资成本为4.14%,较2019年全年下降1.18个百分点,主要由于短债发行量上升,叠加上半年宏观短期流动性宽松,使得各个梯队房企的境内融资成本均实现下降。

进入下半年,7月、8月融资总额及成本均环比有所下降。克而瑞最新的数据显示,8月房企的融资发债总额为548.56亿元,环比下降24.7%,同比上升50.8%;单月融资成本5.17%,环比下降1.01个百分点。

4月24日,光明地产连发三个融资公告,计划开展ABS、ABN以及申请注册发行超短期融资券,累计融资不超过105亿元。

克而瑞证券预计,2021年房企偿债总额约16393.2亿元,偿债高峰将发生在2021年3月和4月;预计2021年房企美元债净融146.6亿美元!

1月,房企发债1300亿元,绿色债持续走热,新力、建业等5家房企发行17亿美元绿色优先票据;房企融资成本分化明显,利率最低2.7%、最高15%...

截至1月7日,共15家房企公告发行共计15笔美元债,总规模为61.23亿美元,其中华南城一笔拟发行的美元票据利率高达10.75%,为开年以来最高。

6月,房企发行23笔美元债,合计63.3亿美元;7月未过半,房企美元债发行总额已超33亿,其中世茂融资利率较低,一笔3亿美元债利率为4.6%。

上半年91家房企发债4395亿,同比增6%;恒大、首开、碧桂园、融创、世茂、龙湖、华夏幸福发债量破百亿;金融街、中海等平均利率在3%以下...

5月31日,上交所披露,保利发展公开发行30.3亿公司债,品种一、二利率分别为3.39%、3.7%,拟5月31日-6月1日面向合格投资者网下发行。

5月28日,美的置业成功发行中山证券-美的置业广场资产支持专项计划,发行规模20.96亿元,优先级利率4.50%。

赢商网账号登录

赢商网账号登录