进入2021年,房企海外融资依旧保持高位。

仅在1月7日当天,就有合生创展、龙光、弘阳等5家房企相继公告发行美元债。据乐居财经统计,截至1月7日,共有15家房企公告发行共计15笔美元债,总规模为61.23亿美元,相较于昨日增加了16.2亿美元,平均利率约为6.25%。

而据乐居财经此前报道,2020年1月1日-1月8日,共有9家房企发行共计11笔美元债,总规模为42.75亿美元,平均利率在6.023%左右。无论是发债额度还是房企参与度都明显高于去年同期。

从单只美元债的发行规模上来看,世茂一笔拟发行的8.72亿美元票据,在开年以来发债的房企中,规模最大,不过其3.45%的利率明显低于平均发债利率,到期年限2031年,也是目前发债房企中期限最长的。

发债利率方面,华南城一笔拟发行的利率高达10.75%的美元票据创下了开年以来房企发债的历史新高。

1月7日早间,华南城公告称,拟增加发行于2023年到期的1.2亿美元优先票据,票面利率为10.75%。新票据将会与原有票据(2023年到期的2.50亿美元,利率为10.75%)合并组成为单一系列。

Wind数据显示,自2018年5月后,华南城所发美元债利率均在10%以上。乐居财经梳理发现,仅在2020年,华南城就发了4笔高息美元债。

2月,华南城发行了一笔总额为2.25亿美元的美元票据,利率为10.875%;6月又增加发行一笔总额为1.25亿美元的优先票据,利率也为10.875%,期限均至2022年;8月6日,华南城发行于2021年到期2亿美元优先票据,息率达11.5%;9月11日完成发行2023年到期2.5亿美元优先票据,票面利率10.75%。

同一天,德信中国也公告拟发行一笔2022年到期的1.5亿美元额外票据,票面利率为9.95%的高息债。

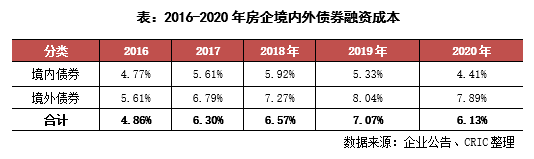

而克而瑞数据,2020年房企的新增债券类融资成本为6.13%,同比下降了0.95个百分点,其中,境内债券加权平均融资成本为4.41%,同比下降0.91个百分点;境外债券成本为7.89%,同比下降0.15个百分点。融资成本的下降,主要在于较为宽松的货币环境下,房企的境内外融资成本“普降”。

境内债方面,目前披露公司债发行计划的有金科、龙湖、绿地及华侨城4家,发行规模合计不超过95亿元。其中,金科发行的是超短期融资券,募集说明书显示,该债券发行金额为10亿元,发行期限不超过260天。

2020年8月底,监管层对于房企提出了三道红线的要求,引导企业降杠杆,从2021年1月1日起,该标准将在全行业实施。融资收紧的情况下,根据克而瑞地产研究中心的数据,截至2020年12月16日,2020年95家典型房企融资总额为14800亿元,较2019年全年下降2.71%,预估全年融资总量同比基本持平。

贝壳研究院认为,在防风险的背景下,预计房企债券融资难度将不断升级,2021年在扩大适用融资新规的影响下,更多房企主动“降负”,全年融资规模将保持低位。中小型房企或将率先感受到债市的紧张压力。

1月,房企发债1300亿元,绿色债持续走热,新力、建业等5家房企发行17亿美元绿色优先票据;房企融资成本分化明显,利率最低2.7%、最高15%...

2021年的1月期间,建业、禹洲、正荣等房企发行了合计14.75亿美元的绿色票据,绿色票据利率更低,且发行门槛不高,不过资金用途却备受限制。

截至2020年7月末,中国房企已发行128只美元债、405亿美元,较去年同期发行的552亿美元下降了26.6%,预计明年上半年进入偿债高峰。

4月24日,光明地产连发三个融资公告,计划开展ABS、ABN以及申请注册发行超短期融资券,累计融资不超过105亿元。

克而瑞证券预计,2021年房企偿债总额约16393.2亿元,偿债高峰将发生在2021年3月和4月;预计2021年房企美元债净融146.6亿美元!

近日,奥园、龙湖、金融街等多家房企宣布下调存量公司债利率。业内人士认为,房企此时适当降低债券利率,无疑可以有效降低公司的财务成本。

5月31日,上交所披露,保利发展公开发行30.3亿公司债,品种一、二利率分别为3.39%、3.7%,拟5月31日-6月1日面向合格投资者网下发行。

5月28日,美的置业成功发行中山证券-美的置业广场资产支持专项计划,发行规模20.96亿元,优先级利率4.50%。

赢商网账号登录

赢商网账号登录