过山车式疯狂,是购物中心眼中的2020。

客流急冻、开业被打乱、商铺租金普跌,招商、运营难上加难,庚子鼠年开局即是困局。转机出现在二季度,商场客流谷底反弹,到三季度已100%恢复。

行至下半年,一波接一波新mall开业潮迭起,商业地产圈的热闹又回来了。但掺杂着疫情的复杂情绪,回潮人流中,购物中心的商业逻辑被重塑了:消费者更关注自我,与消费者建立情感连接、增强粘性成为购物中心可持续发展的关键。

求变、破局,大打“夜经济”、“首店经济”牌,在业态、空间、场景等多个维度挖空心思,新入局的mall们,无一例外都撩拨着消费者对购物中心的新鲜感与兴趣。

为多面、立体呈现“新mall新面”,赢商大数据重点监控的367个城市中,近三年开业、商业建筑面积3万㎡及以上的购物中心近1500个,并测评出综合发展指数位居前列的100个已开业购物中心。

本榜单根据购物中心所在城市商业能级、所处商圈级别与消费力指数、消费人流到达指数、已进驻指标性品牌实力指数、创新业态进驻指数、稀缺业态与独有品牌进驻指数,以及所属开发商开发运营综合实力、租金、出租率、坪效、年营业额等,并结合在赢商数据库的年度浏览数据、互联网热词搜索量等维度进行综合考量。

一、业态创新分析

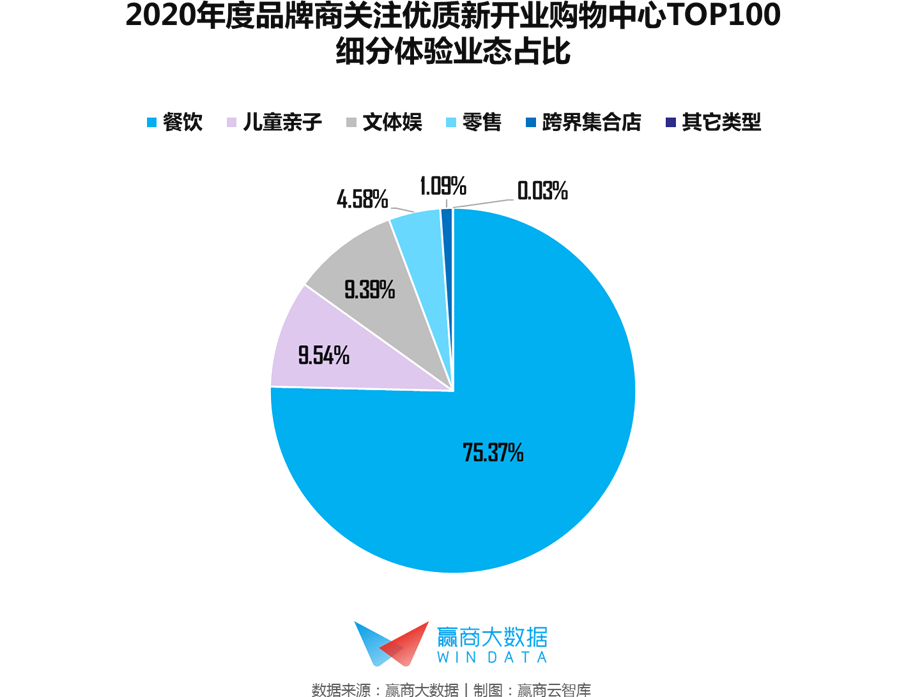

? 体验业态百花齐放,餐饮为布局重点

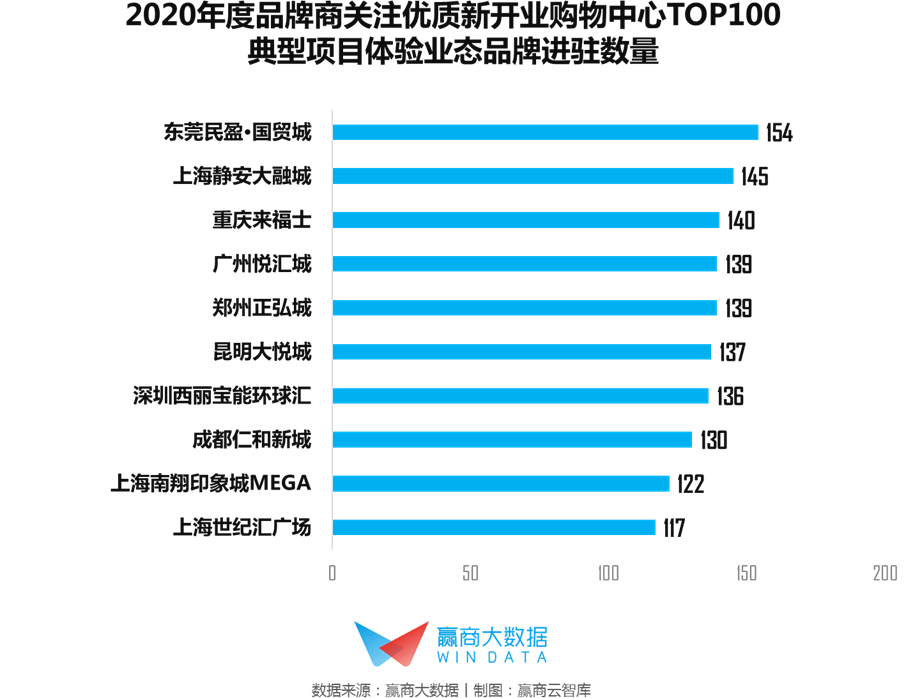

TOP100项目已引进的业态中,体验业态平均占比43%。其中,餐饮作为受众最为广泛、场景体验最为丰富的业态,为购物中心布局体验业态的重中之重。东莞民盈·国贸城、上海静安大融城、重庆来福士等项目体验业态品牌进驻数量较多。

体验业态界定:能为消费者带来沉浸式消费体验、并且具备为购物中心其他业态带来消费转化潜力的业态;体验业态包括:餐饮、文体娱、零售-时尚精品-IP主题店、零售-时尚精品-生活用品集合店、儿童亲子-儿童游乐,儿童亲子-儿童教育、儿童亲子-儿童服务、跨界集合店,其它类型-主题街区

满足口腹之欲,积极引进沉浸式艺术餐厅、机器人餐厅等,带来丰富的餐饮视听体验、科技体验外,上榜项目还引进生活杂货、潮玩店等体验式零售业态,增添商业空间情怀、趣味;亲子体验涵盖主题乐园、运动馆、动物园等多元品类,满足家庭客群细分需求;文体娱业态组合丰富,书店、艺术馆、DIY、私人影院等可吸引文艺青年,电玩、密室逃脱、VR体验等则聚焦活力Z世代,全面收割年轻流量。

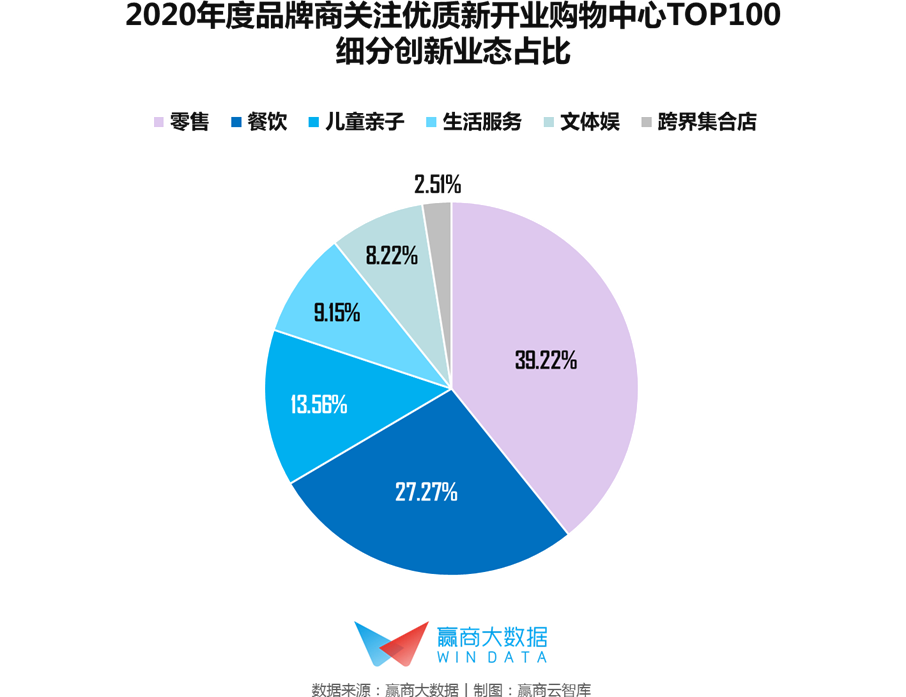

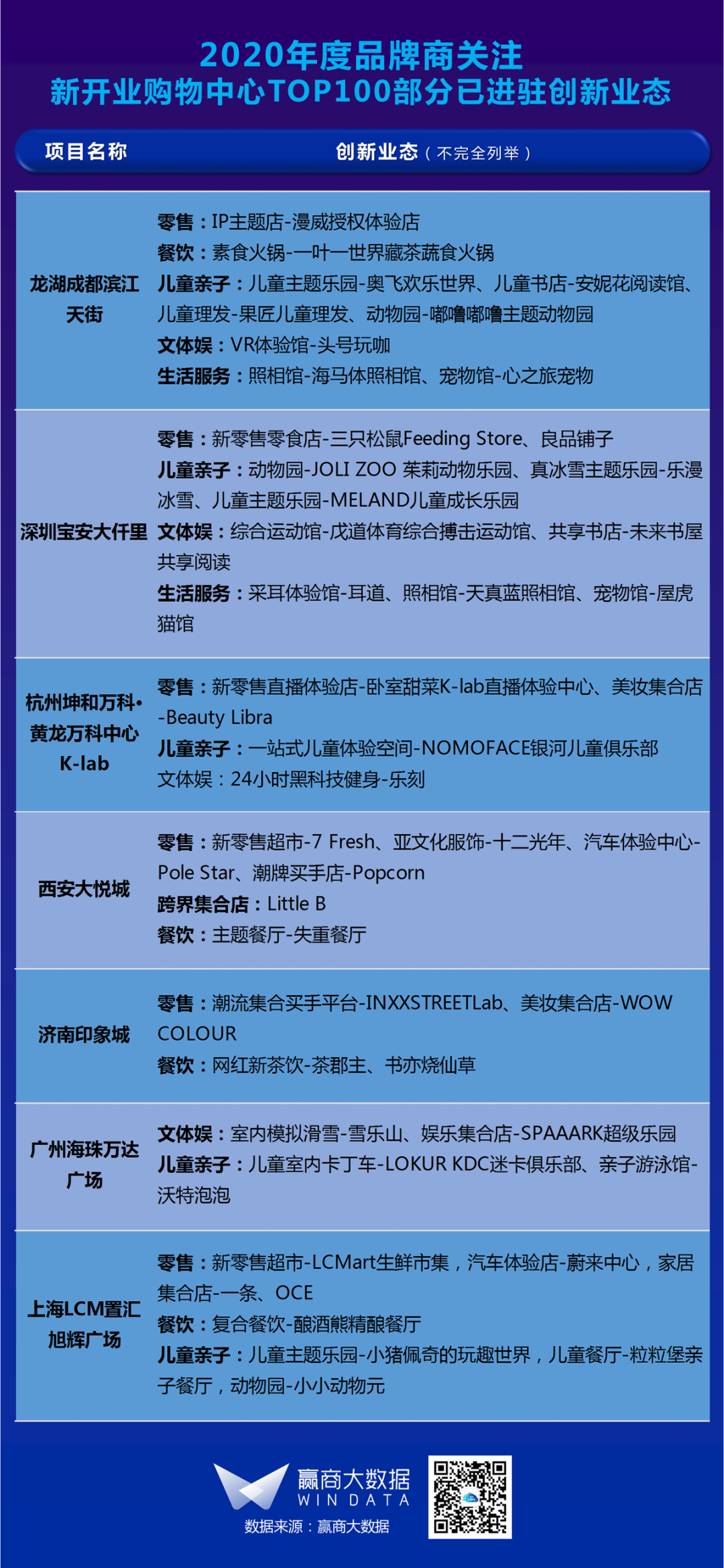

?创新业态成“标配”,聚焦个性、圈层、亲子

TOP100项目中,超过90%引进了创新业态。零售类创新业态占比最高,潮牌、设计师品牌符合新中产对个性的追求,成为招调热门;“盲盒”、汉服等亚文化关键词热度飙升,购物中心积极引进IP主题店、汉服体验馆,圈粉年轻人;汽车体验店承租能力较强,与高端客群相匹配,渐成购物中心标配。

儿童亲子虽在上榜购物中心的业态占比不足10%,但创新性较强。动物园、亲子餐厅、儿童书店等越来越常见,维系着购物中心更对高素质家庭客群引流力。

创新业态界定:报告对创新业态的界定是一个相对概念,相对于传统的各大业态,在近几年开始进驻购物中心、或是传统大业态中衍生出的新品类、各类大打体验消费的新晋热门业态,以及从街铺渠道向购物中心渠道进阶的体验消费业态。

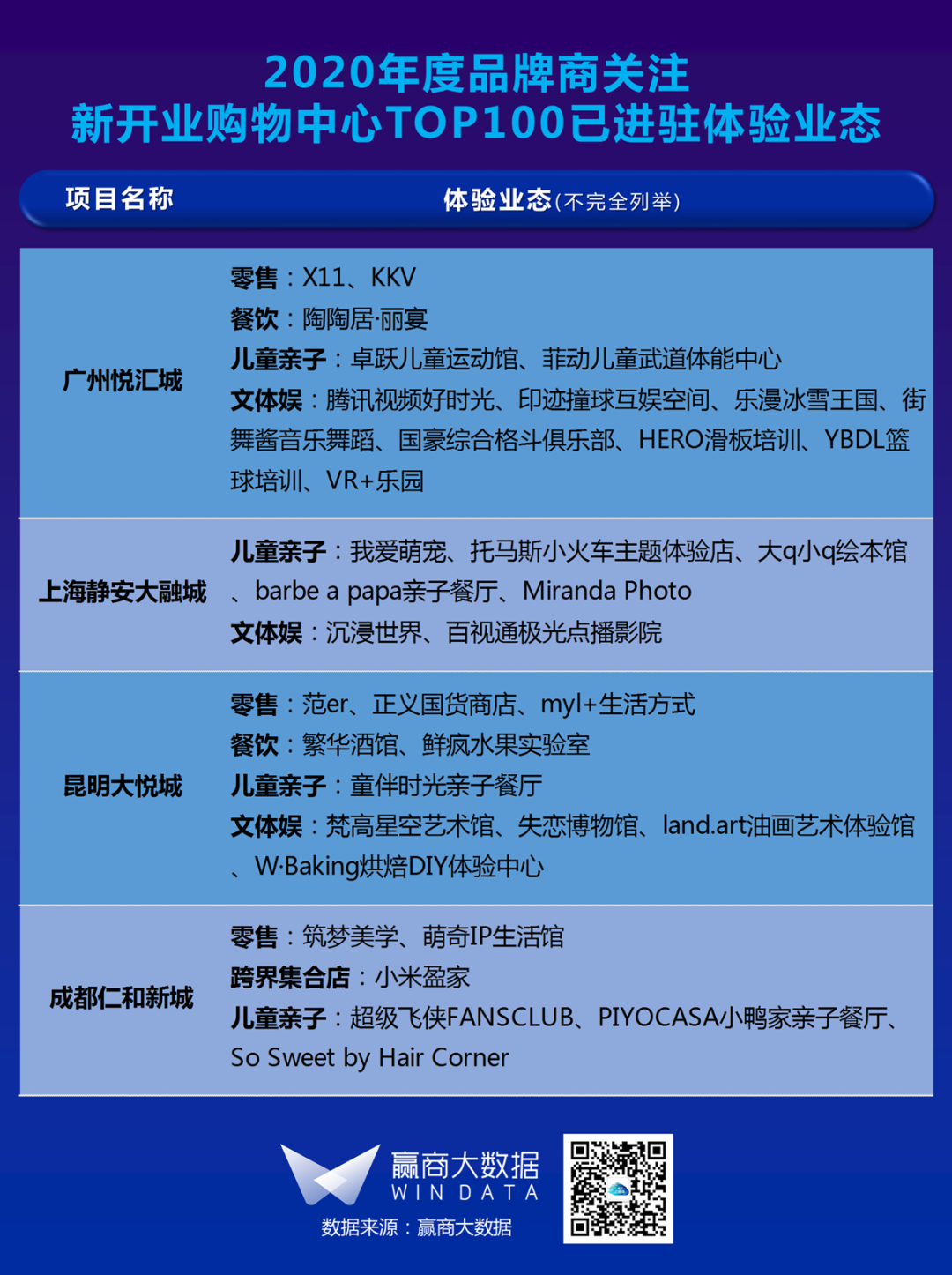

▌典型案例解读

重庆来福士:潮流艺术体验式购物中心

来福士系列全球最大项目,地处朝天门区域,长江和嘉陵江交汇之处,购物中心共5层,商业体量23.5万㎡,为集多元旅游资源、历史人文沉淀、中新文化艺术于一体的互动式国际社交目的地。购物中心启幕首日,客流达35万人次。

着力引进创新业态和品牌首店:共引入400余个知名品牌,首店、旗舰店和概念店占比达40%,包括星巴克臻选咖啡·酒坊中西区首店、首进重庆的“黑科技”餐饮失重餐厅、自然·科普·人文主题卡通尼乐园等。

营造艺术想象力商业空间:“鲲鹏”遨游天地主题美陈装置;在朝天门区中庭,用“山茶花”、“鲲鹏”、“两江文化”、“立体城市”四种重庆元素,创作了两幅主题定制插画作品;联合铁臂阿童木、KAKAO FRIENDS等超级IP打造主题展,强化场景体验,吸引打卡。

二、品牌引进分析

? 首店不打烊:高热度零售首店频现,餐饮/文体娱品牌猛增

首店,依旧是新开业购物中心“圈粉”的关键。

零售类首店以城市首店、新形态店为主,因为市场先行者已经占据了主流零售品牌的高级别首店,后来者首发空间小。可后发不绝对意味着声量小,如【广州悦汇城】引进的潮玩集合品牌X11,带来日均3万+客流。

餐饮、文体娱首店数同比往常增速明显,此类型首店往往能为项目所在地消费者带来稀缺体验,掀起打卡热潮,为新开业购物中心带来流量。

▌典型案例解读

武汉K11购物艺术中心:超30家首店进驻,为武汉商业市场注入强心针

地处城市内环核心,解放大道与利济北路交汇处,约24.7万㎡总体量,涵盖8.6万㎡购物艺术中心、5.6万㎡K11 ATELIER办公楼,及K11旗下首个室外休闲慢生活街区AVENUE 11,是今年武汉内环唯一开幕的大型商业综合体,强势提振武汉商业市场信心。

定位“高端、奢华、雅致”,引入多家美妆大牌首店:II馆1层美妆区域,涵盖CHANEL香水与美容品、LANCÔME、ESTÉE LAUDER、Marionnaud Paris、NARS、ARMANI Boutique、Atelier Cologne等国际一线美妆中国旗舰店、华中首店、武汉首店以及全新概念店;明年亮相的I馆,华中首家Stella McCartney、N21、Ermanno Scervino等,以及全球五大买手店之一Antonia内地首店或高调登场。

引进餐饮、服务配套、休闲娱乐类热门品牌首店:华中首家星巴克臻选™咖啡·酒坊、超1000㎡的华中首家万岛高端日料、全国首家街·飞泰餐超级旗舰店、华中首家農畉LONFOOD餐厅、华中首家黑鮨烧肉居酒屋、武汉首家Party House城市英雄、国际咖啡品牌% ΔRΔBICΔ等……为消费者提供丰富、稀缺体验。

?新兴品牌走俏:她经济/奇体验/高单价等

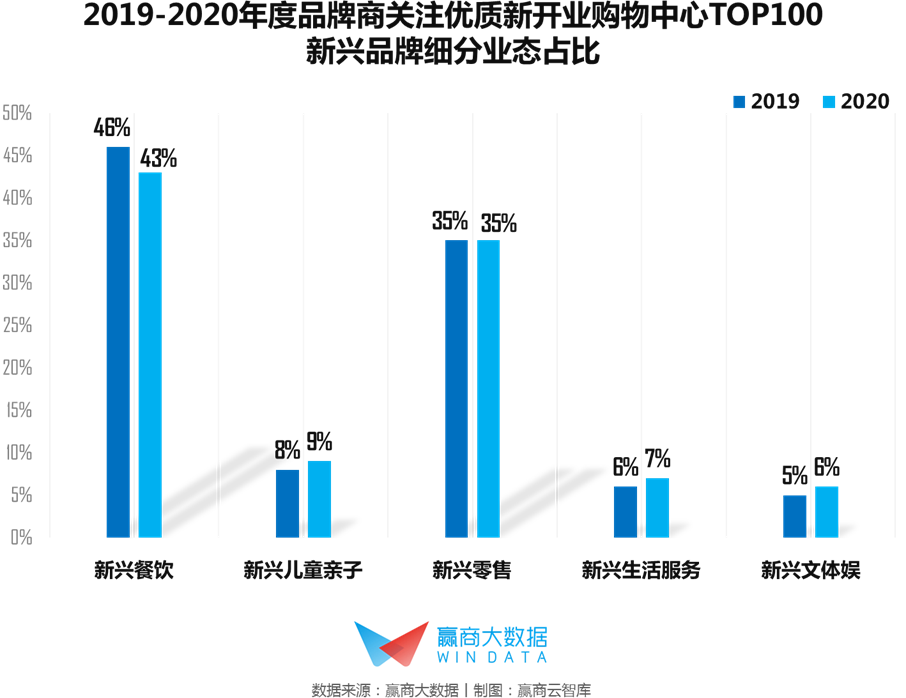

TOP100项目引进的品牌中,新兴品牌占比34%。其中,零售新兴品牌占比与去年持平;儿童亲子、生活服务、文体娱创新力度加大,新兴品牌占比上升;但餐饮新兴品牌占比则下降。

具体看,约1/4的项目新兴品牌占比超40%。无论是定位大众化的项目,如深圳西丽宝能环球汇、合肥保利mall等,还是定位中高档的项目,如深圳湾万象城、广州K11等,均注重以新物种、新品类打造新场景,增强吸客力。

(新兴品牌界定:近5年进驻中国内地购物中心的全业态品牌,下同)

此外,TOP100引进的高潜力新兴品牌,主要有与“她经济”相关的美妆、女装、女鞋、配饰、美甲等,以及拓展潜力较大的新晋国外网红精品咖啡品牌、高人气烘焙甜品品牌等。

高潜力品牌:代表品牌成长空间大,同品类同等条件下,目前份额较低的但未来开店增长较快的品牌。

TOP100引进的高流量新兴品牌中,风格鲜明的运动潮牌、设计师&轻奢女装,备受中高档项目欢迎;新茶饮、特色火锅等热门业态的新兴品牌,为项目追捧的“客流收割机”;娃娃机、VR体验馆、滑雪馆等新奇体验业态,则是购物中心拉拢年轻客群的利器。

高流量品牌:代表品牌受市场关注的程度高,同等条件下,在同品类中能吸引更多受众的关注。

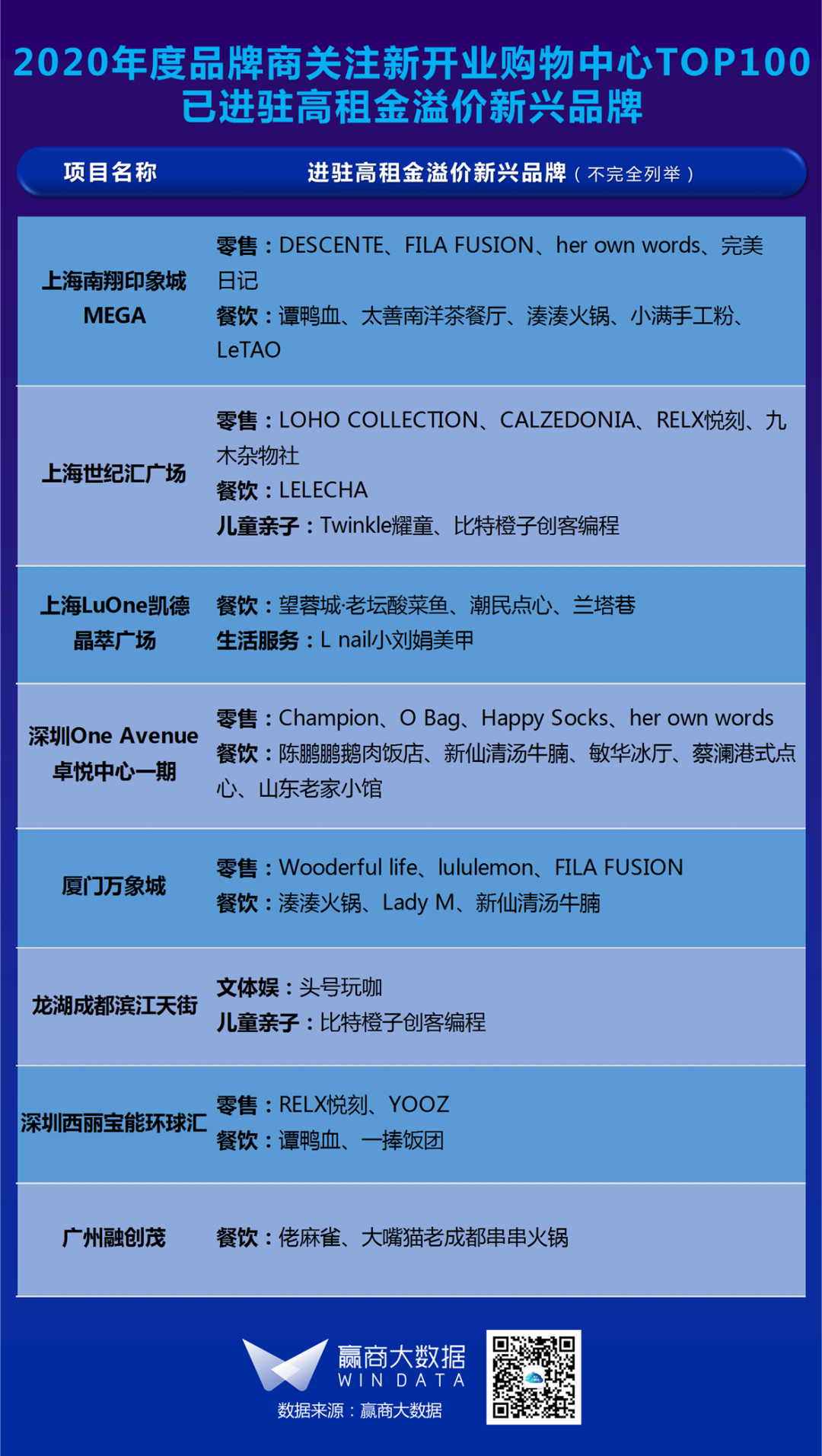

TOP100引进的高租金溢价品牌,主要包括高客单价,或高翻台率的餐饮品牌,通常标准化程度较高;消费频次高的服饰小品类,如,内衣、袜子;高客单价的儿童餐厅、儿童教育培训等。

高租金溢价品牌:反应品牌的营运能力强,代表品牌在同品类中取得更高收益的概率更高。

▌典型案例解读

西安大悦城:西北商业“弄潮儿”

2018年开业至今,西安大悦城持续引进新品牌、丰富营销活动,推动西安城市消费升级与生活方式变革。

持续引进西北首店,品牌级次不断升级:运营期引进NARS、lululemon、失重餐厅、Pole Star、杨记隆府、十二光年等西北首店,还有周生生全国首家 “糖果”主题体验店、CHANEL西北购物中心首店、BVLGARI香氛旗舰店等,树立高端形象。

营销活动突破常规,提升到场客流转化:通过涵盖极致潮流、二次元、电竞、萌宠、偶像、国风等时下热门的亚文化属性的特色活动,深度触达热衷青年群体,真正成为一座城市的青年文化引力场。

三、区域/城市分析

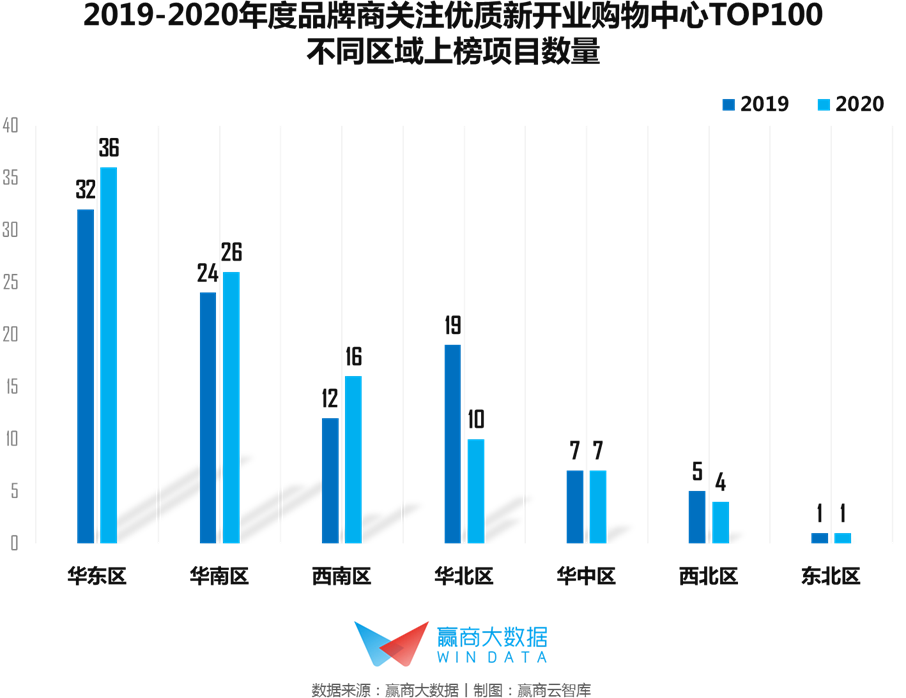

? 华东数量占优,华中频出“精品”

作为全国商业最密集、最繁华、最活跃的区域之一,华东区仍然是优质新开业项目的聚集地,上榜项目数量居全国各区之首。

华南区异军突起,上榜项目数量逐年增加、排位上行。2019年,《粤港澳大湾区发展规划纲要》出台,“9+2”城市群迎来明显利好,众多开发商积极筹备或加大布局力度,直接带动区域经济、商业活力增长。

华中区近几年的商业发展有目共睹,越来越多的成熟商业产品线和多元化商业项目落户于此。虽数量不占优,但精品多,如九龙仓中国内地第三座国金中心长沙IFS、新世界集团旗下的武汉K11购物艺术中心。

? 北京关注度下降,东莞/昆明/合肥上位

TOP100中,上海、深圳、广州新开业项目依然领跑;北京受疫情冲击较大,新开业项目关注度有所下降;成都、杭州、重庆、西安、武汉、南京等城市上榜项目数量与往年基本持平;值得注意的是,东莞、昆明、合肥近几年商业发展水平逐步增强,受优质品牌商青睐。

▌典型案例解读

长沙IFS:华中高端商业旗舰,引领区域消费升级

坐落于长沙核心五一商圈,作为集国际奢华、运动服饰潮流、美食体验、娱乐和生活时尚指标的全品类购物中心,长沙IFS的2019年零售销售额近50亿元,全年租出率达99%。

品牌阵容强大,填补长沙高端商业空白:30个首入华中品牌、70个首入湖南品牌,包括Dior、Hermès、Valentino;以及近30家男女装双层旗舰店,如Louis Vuitton、Burberry、Gucci等。

举办多元活动,引领城市艺术、时尚、生活潮流:去年五一黄金周,上演“致敬达芬奇·全球光影艺术体验大展”;二周年庆典期间,带来“潮流之光·春日时尚大秀”、联动长沙市政府在橘洲高空打造精彩的无人机灯光秀、推出“Let’s fight 不倒翁乐园”美陈装置等,创新时尚活动形式。还邀请视觉艺术家林子楠zinan lam,带来全新作品“unlimited 天圆地方”,首次尝试将涂鸦绘画、立体装置与数字影像结合,在白天与夜晚呈现不同的视觉景观,给参与者更丰富的观赏体验。

四、商圈/体量分布

? 50个项目落位区域商圈,新mall外拓加速

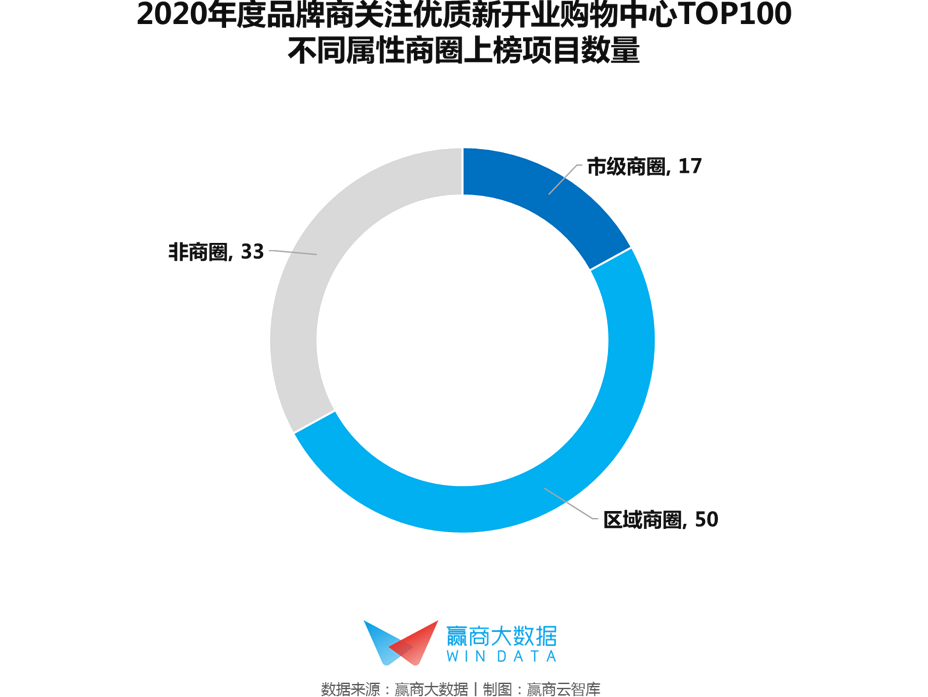

TOP100中,50个项目位于区域商圈、33个项目位于非商圈。

市级商圈商业趋于饱和,商业增量外拓趋势不可逆转。随着市级商圈房价上涨、居住质量下降,城市流入人口目光投向配套趋于完善的郊区,这部分郊区居民文化素质、收入水平不低,逐渐成为区域新mall的关键消费力量。

基于此,区域型商圈商业价值不断提升,对大型连锁开发商吸引力倍增,,同时对优质品牌商的吸附能力渐强。

【上海南翔印象城MEGA】开业首日客流超30万、国庆长假日均客流超15万,持续火爆。项目所在嘉定商圈,项目周边10公里半径商圈常住人口达200万,区域内人均商业面积较低,商业处于供不应求的状态。

【龙湖杭州西溪天街】位处蒋村商圈,属于区域新兴商圈,临近浙江大学、未来科技城、西溪湿地,板块内聚集阿里巴巴、菜鸟、滴滴等互联网企业,周边住宅项目定位高端,聚集高端商务与居住人口共约37万。

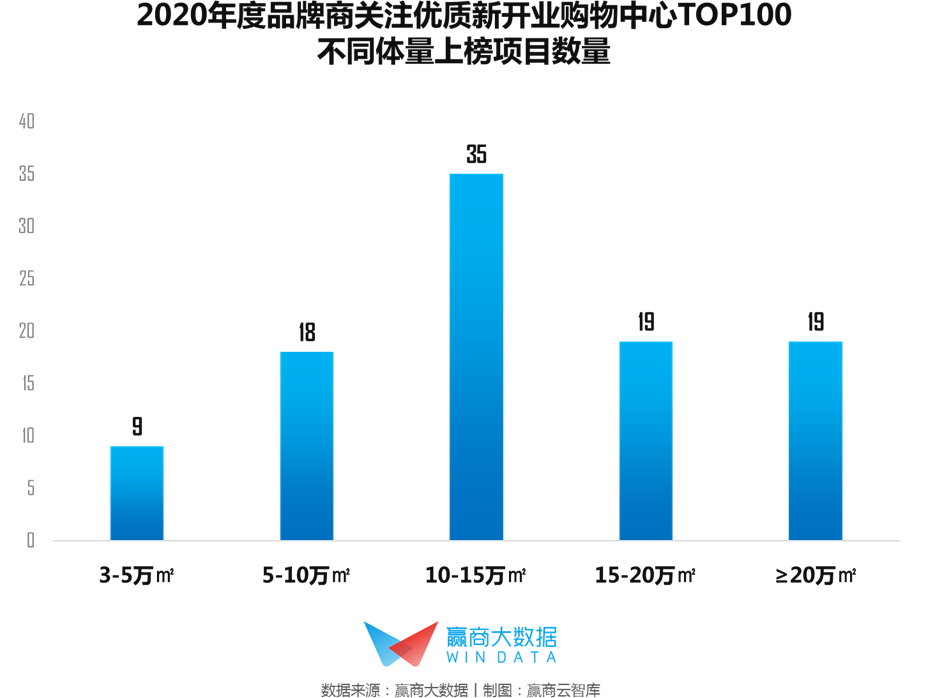

? 大体量拔尖,15万㎡以上项目占比近4成

本年度TOP100中,15万㎡以上的大体量项目上榜较多。在当前市场环境中,大体量商业由于体验业态丰富、辐射范围广等,产生品牌集聚效应,抵御风险的能力更强,对品牌商更具吸引力。

▌典型案例解读

广州百信广场:广州北地标性潮趣Mall,焕新动作大

2018年11月,百信广场西区开业后,百信广场纯商业体量达24万㎡。经过持续调整升级,其已成广州北地标性潮趣Mall——2020年新引进超55个品牌,区域首店占比约25%;国庆期间,客流突破100万人次,销售额突破8000万元,同比增长5%。

瞄准年轻客群,集结创新业态,增加潮流体验元素:2020年新引入明星品牌贤合庄卤味火锅、都市洛奇先生、超1000㎡KKV生活馆、国潮美妆集合店THE COLORIST、WOW COLOUR、白云区首家桌游剧本杀轰趴概念馆废柴猫等,圈粉年轻群体。白云首家NIKE750、白云首家敏华冰厅、本土国潮服饰品牌HEA也将在2021年正式开业。

洞察家庭消费偏好,提升儿童体验业态占比:2020年新引入学而思、骄阳之声、BG机器人培训、乐博教育等儿童培训品牌,世冠足球公园、YBDL青少年篮球发展联盟等儿童运动品牌,儿童理发店魔发咔咔,以及亲子零售集合店孩子王。

发力夜经济,打造潮趣空间场景:2020年12月,百信广场户外艺术街区正式亮相,包括宠物友好空间、音乐主题区、电车主题区,以明快、缤纷的马卡龙色系设计搭建起独具特色的艺术休闲动线。

五、开发商/产品线分析

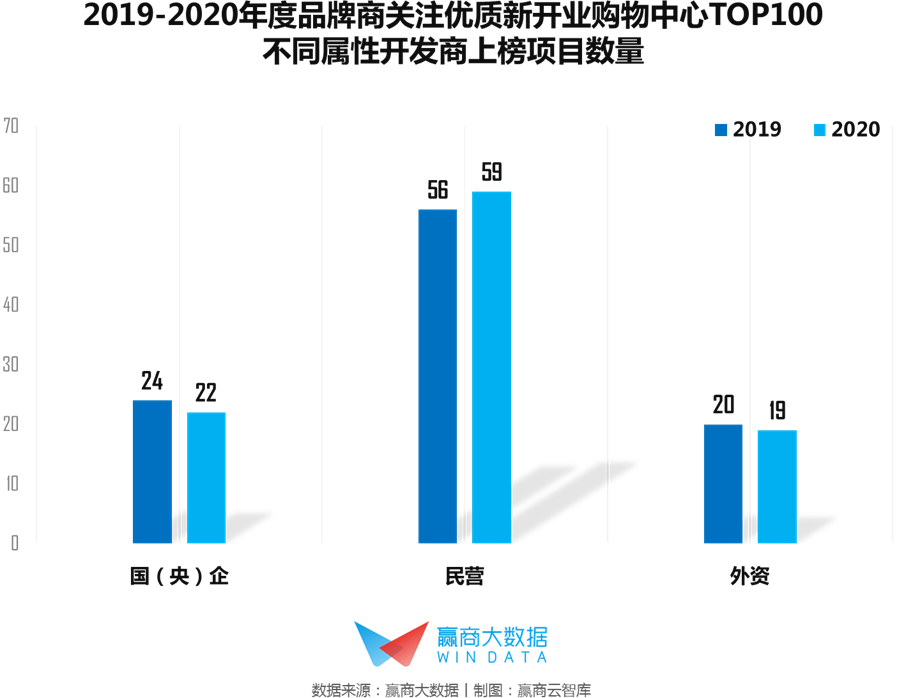

? 民企项目上榜数小幅提升,地方民企抢眼

TOP100中,国(央)企、民营、外资三类开发商上榜项目数量占比与2019年基本持平,民营开发商上榜数量小幅上升。除龙湖、印力、万等在全国扩张民企外,一些地方民企表现抢眼,如深耕深圳的壹方置业、星河商置,扎根广州的百信商业,以及长春的这有山、珠海的优特集团等,把握地缘优势,开发出符合地方消费特性的项目,运营创新可圈可点。

市场下行,持有型商业物业带来的稳定现金流,之于自负盈亏的民企的重要性不言而喻。

? 明星产品线持续火热,后起之秀可期

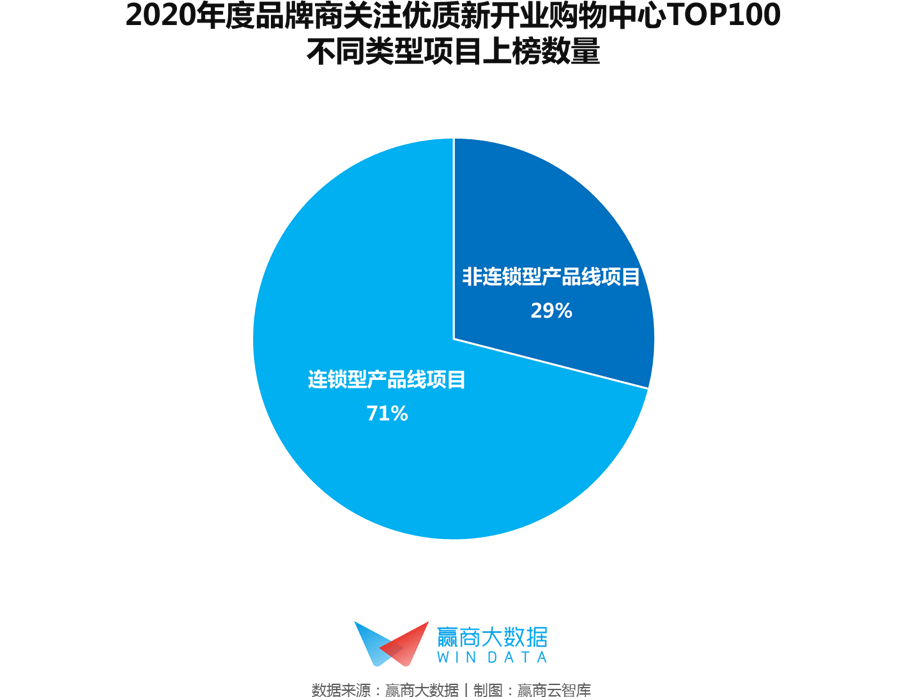

TOP100项目中,有71个为连锁型产品线,它们在筹备期拿地、品牌招商,以及运营期调改、联动营销等各方面优势明显。此外,连锁产品线更易进行资少、灵活性强、风险低的轻资产式扩张。

具体看,龙湖天街、华润万象城、华润万象汇、大悦城、印象城、万达广场、K11等行业明星产品线旗下的购物中心,共有31个项目上榜。此外,中海环宇荟、融创茂、大融城、宏发大仟里、奥园广场等后起之秀,亦展现出了较强的运营能力,均各有2个项目上榜,后续可期。

▌典型案例解读

深圳宝安大仟里:生态主题布局,主题街区创意独特

2019年12月开业,建筑面积逾 16 万㎡,位于宝安大道和海城路交汇处,与地铁 1号线坪洲站A出口无缝对接,共计引进250余家品牌,拥有15大主力店。

布局独特,呈现场景化室内空间:引入水、绿植、繁花、阳光等多种自然元素,动线中以水、木、花三大主题中庭作点缀,挑高的天空穹顶将室外景观延伸到室内。

持续优化品牌结构,提升现有客群新鲜感:2020年新引进木屋烧烤、不素之徒、伏见桃山、乃青乃绿、一只酸奶牛等餐饮品牌,以及adidas kids、伊芙丽、esons等零售品牌,丰富品牌矩阵。

造两大主题街区,探索商业内容经营新思路:“上河坊”宋代主题商业街区,近3000㎡,将古代建筑场景与现代文化相融合,集手工艺术、原创设计、非遗文化等于一体;“寻夜巷”则以年轻人的“对话”方式,将夜经济、文创市集、餐饮等融合。

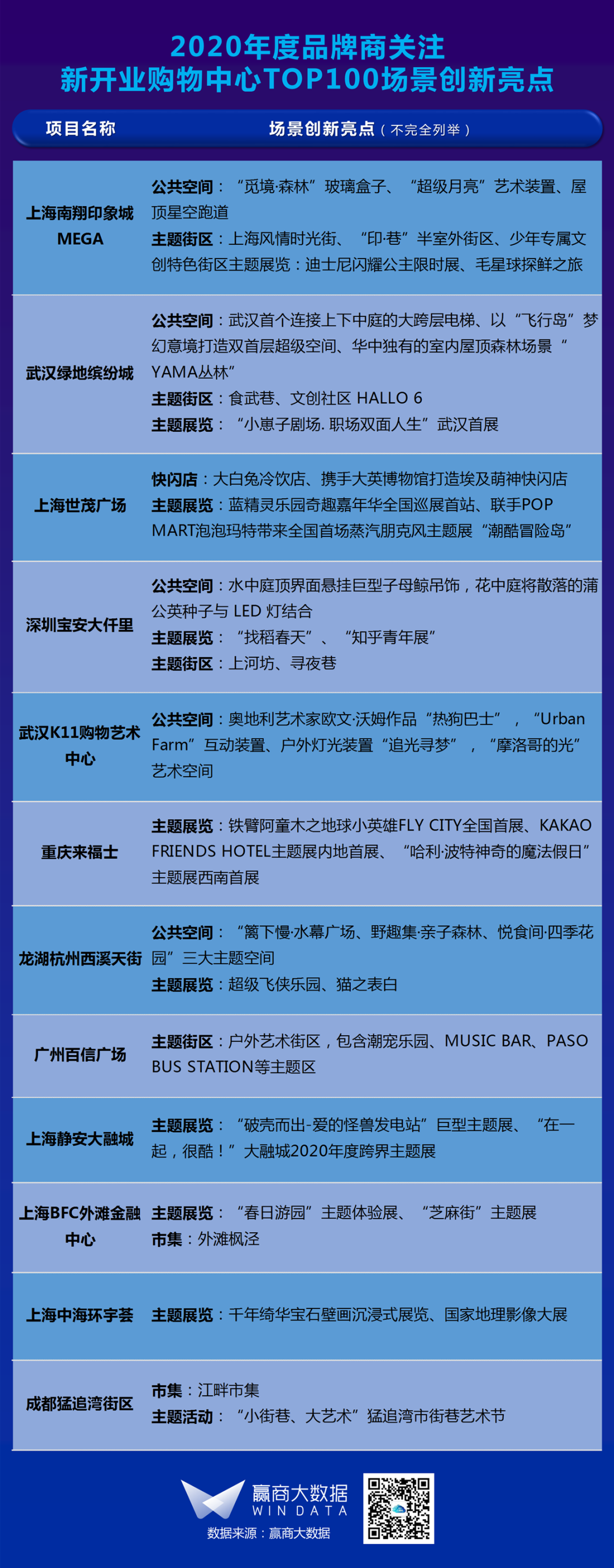

六、场景创新

巧用绿色生态、运动、艺术等元素,打造公共空间亮点:都市消费者极度渴望的休闲生活方式,对绿植、自然景观的偏爱程度不断提升;公共运动场地的加入,满足消费者健康生活需求,改善生活体验;而对于审美水平较高的消费者,“艺术+商业”的风靡反映了更高层次休闲需求。

以内容为媒,加码IP、原创主题展,丰富商业场景:引进令人眼前一亮的新奇IP展,打造与都市生活文化相关、能引发受众情感共鸣的原创展,吸引特定群体、迅速提高商场话题声量。

夜经济+市集,挖掘新消费场景:疫情加速夜经济发展,以文创产品、娱乐休闲体验为基础的夜间市集,充分释放夜间潜能,盘活户外空间,带来独特的潮流社交体验,为商业注入新鲜活力。

▌典型案例解读

厦门万象城:业绩、客流逆势上扬

2018年开业,通过引进Hermès、Louis Vuitton、Cartier、Gucci、Bvlgari、Roger Vivier、BALENCIAGA等国际一线品牌,助推福建高端商业升级。2020年,业绩逆势上升,全年零售额超44亿元;在2周年庆活动中,客车流再创新高。

国际一线品牌、首店持续扩容,完善品牌矩阵:2020年,BURBERRY、SAINT LAURENT、SALVATORE FERRAGAMO等国际品牌相继亮相;捞王锅物料理、Wedgwood、La Millou等多家福建首店陆续开业。

举办稀缺性营销活动,持续打造项目特色:2020年,举办10余场国际品牌活动,如路易威登2020硬箱限时活动、BVLGARI Serpenti蛇形灯光艺术装置、香奈儿魅力炫光唇釉巡展等,品牌级次之高、活动密度大;同时积极挖掘在地文化,通过“闽艺复兴——传统新生文化艺术节”等活动焕新城市;发力城市/国家级文化活动,厦门万象城作为第33届中国电影金鸡奖主展映商场,再度深入参与国家级电影节,继续深化购物中心与国家级影展合作的新模式。

长春这有山:移植景区、街市体验的微旅行商业综合体

项目座落在长春朝阳区红旗街与同德路交会处,以山为建筑形态。这个“山丘小镇”高30米,由山坡盘旋至山顶,并以玻璃罩与外界隔绝,呈现“新奇”之态。

大胆突破传统,创新商业建筑形态:“这有山”是以“文化”为底蕴的“商业+微旅行”的集合地,将传统街市立体化,提高容积率同时保留逛街体验。如同“竹签串糖葫芦”般,以单一动线串联所有品牌店铺及建筑景观,消费者沿着上山路而上,可以领略到不同风景,甚至收获一次完整的短途旅行体验。

按消费场景“组团”形式划分品牌业态:舍弃传统的餐饮、服饰的品牌业态规划形式,分为休闲逛玩组团、小吃街组团、嘉年华组团、聚会餐组团、电影院组团、夜生活组团等六个内容组团,主营体验类业态。

布局多个建筑景观点、带来“远方”体验感:参考景区的设计手法,布局问蟾亭、望山亭、这有山舍等游憩点,打造出具有强烈年代感的现代山丘景区小镇。

七、2020年度新开业购物中心TOP100特性总结与2021年发展新趋势

? “年轻化”消费需求高涨,业态更迭提速

90后、00后成为消费主力军,热衷个性消费、场景体验、对IP认同度高。为适应其体验需求,购物中心业态更迭提速,且涵盖面更广、切入点更深,各式新奇娱乐体验、突破次元壁的潮玩品牌,助力项目收割圈层客群。

? 客群细分、场景创新成差异化良方

同品类但消费圈层不同的品牌,将分布在不同购物中心,成为购物中心去同质化的关键;脑洞大开、季节限定的主题营销活动,为消费者带来源源不断的消费场景内容,助力项目提升辨识度。

? “轻资产”模式优势愈加显著

市场竞争日趋激烈,购物中心持有成本愈发高,大部分购物中心存在区位价值与运营价值不匹配的情况,为轻资产业务提供了巨大的市场空间。购物中心开发及运营商依托手头优势资源进行管理输出,可大大增强项目市场抗风险力。

榜单说明

测评范围:赢商大数据重点监控的367个城市(主要针对一二三四线城市)中, 近三年开业、商业建筑面积3万㎡及以上的购物中心

数据采集时间:2020年1月-12月

测评依据:根据购物中心所在城市商业能级、所处商圈级别与消费力指数、消费人流到达指数、已进驻指标性品牌实力指数、创新业态进驻指数、稀缺业态与独有品牌进驻指数,以及所属开发商开发运营综合实力、租金、出租率、坪效、年营业额等,并结合在赢商数据库的年度浏览数据、互联网热词搜索量等维度进行综合考量

数据支持:唐泽强

榜单测评:熊舒苗

报告撰写:熊舒苗

专业支持:北京汉博商业研究院袁兴月

赢商大数据与汉博商业研究院联合发布

Copyright WIN DATA. All Rights Reserved.

赢商大数据 版权所有

往期新开业购物中心榜单回顾

2019昆明幸福房鉴心公益评测颁奖盛典正式揭晓了2019商业贡献楼盘、宜居幸福楼盘、值得期待楼盘、责任担当房企四项大奖的获奖楼盘名单。

赢商网账号登录

赢商网账号登录