股价、市值双杀,海底捞在失守边缘徘徊。而作为“火锅第一股”的呷哺呷哺,亦正在经历23年商业征途中的至暗时刻。

一个多月内,呷哺呷哺接连发生两次高层人士地震。4月中旬,旗下品牌湊湊CEO张振纬离职,5月21日行政总裁赵怡被解聘。

公布张振纬离职后的第三天,呷哺呷哺股价跌幅一度超过20%;而赵怡的离开同样引发了资本骚动,5月21日当天,呷哺呷哺市值跌了近19亿港元。

虽从2016年起,呷哺呷哺的自救行动已经开局,但无奈的是成效平平,异地扩张、业绩增长困局始终未破。

往后走,火锅巨头们的新出路何在?

一、23年火锅征途,爆红于“一人一锅”,失意在翻台率困局

1998年,贺光启在北京创立了呷哺呷哺,定位于快餐式小火锅。1999年3月,第一家呷哺呷哺餐厅在北京西单开设,在国内首创吧台式涮锅,一人一锅,面向中低层消费人群。

呷哺呷哺第一家餐厅——北京西单明珠餐厅

图片来源/呷哺呷哺官网

此后三年间,囿于“一人一锅”模式背离传统火锅之强社交属性,呷哺呷哺拓店缓慢。爆点出现在2003年,非典突袭北京城,餐厅堂食防控策略之下,“一人一锅”瞬间走红。

以此为契机,呷哺呷哺步上扩张快车道,2008年门店数量达到70家。在海外资金英联投资等支持下,2014年门店数则突破400家,成为中国大型连锁餐饮企业之一。

随后,呷哺呷哺以“滚轴式扩张法”——集中资源于几个重点商业地区从而进入该市场,并逐渐渗透周边地区——深耕目标城市,逐渐占领华北市场。

这种战略扩张模式有利于在省内快速积累人气和声誉,新开门店借助中央厨房和统一配送系统,产生规模效应。

呷哺呷哺只做直营店,在供应链上设置了全国总仓——区域分仓——运转中心三级网络架构。全国总仓、华北区域分仓设置在北京,华东区域分仓设置在上海,天津、沈阳、石家庄设置了运转中心。

1.根据当地市场门店数量、布局、食材消耗量以及配送成本综合考量建立配送网络;

2.根据配送半径及对成本的衡量,总仓可以将货品配送到区域分仓,也可以直接配送到运转中心;

3.运转中心负责收集门店的订单,并且将订单进行分解以及根据自己的库存满足门店需求。

随着门店数量增多,运转中心辐射能力加大,呷哺呷哺分摊到每家门店的费用减低。以爆款产品为支点,依托标准化品类、垂直供应链整合力、规模门店管理能力,叠加着品牌溢价,呷哺呷哺行至上市路口。

2014年,呷哺呷哺在港交所上市,成为“火锅第一股”,风光无两。其IPO(首次公开募股)发行2.271亿股新股,招股价4.7港元,募集资金超过10亿港元。

可高光时刻,却未能延续。上市之后,随着外部竞争加剧、内生运营压力,呷哺呷哺的翻座率一路下滑,同店销售额提升难度大。

从以上表格可看出,2011-2013 年,呷哺呷哺北京门店翻座率维持在4.8-5.0倍,对应2013年的经营利润率为23%;到2014-2016年,翻座率下滑震荡,至2015年已跌至3.9倍。同期,上海、天津门店翻座率亦有下滑,但因基数比北京低,下滑幅度略好于北京。

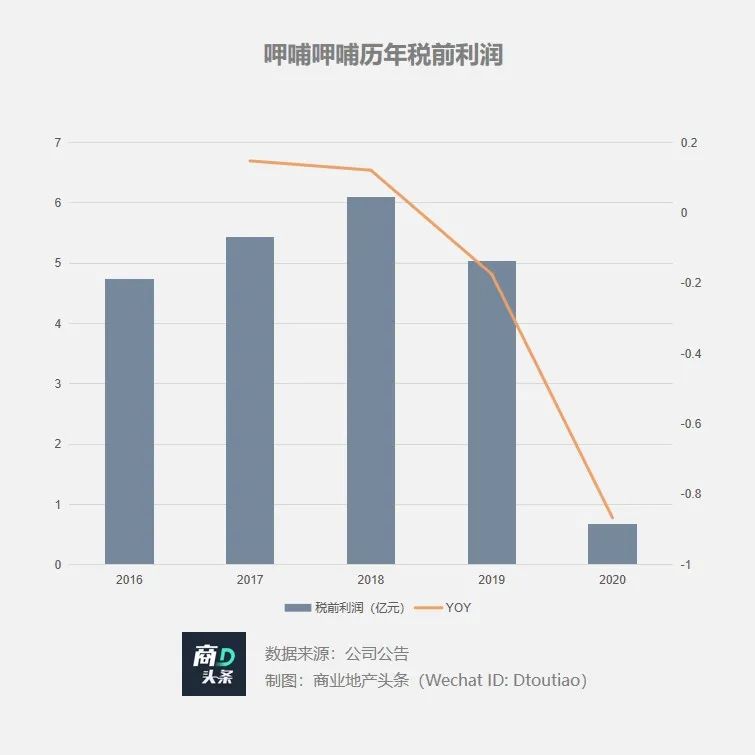

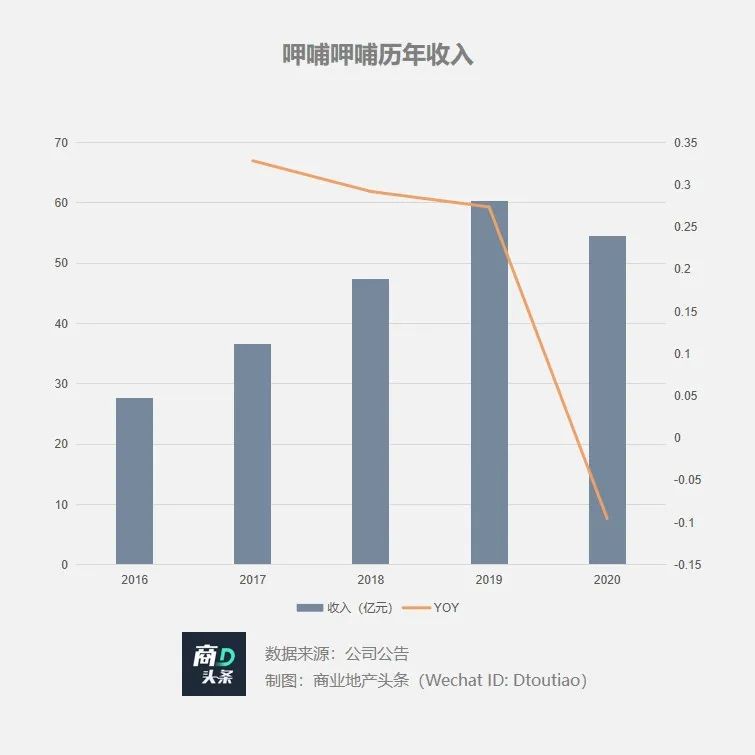

翻座率表现不佳,引发的连锁反应是业绩困局。自2016年起,呷哺呷哺业绩增速疲软,至疫情重击的2020年,税前利润断崖式下跌86.65%。

于呷哺呷哺而言,改革自救,势在必行。

二、自救路线出炉:撕掉“快餐标签”,朝着轻正餐转型

消费升级,消费需求转变。人们对火锅的需求不再是低价吃饱,而是休闲、社交等多样体验。走“快餐路线”的呷哺呷哺,亟待转换角色定位。

2016 年,呷哺呷哺董事长贺光启宣布正式启动“呷哺+品牌升级计划”——颠覆快餐模式,转做休闲体验升级,从快餐火锅转型为轻正餐。

这种转型主要通过几个方面来完成,一是品牌升级,由快餐向轻正餐转型;二是打造一个新的高端品牌,构建多品牌矩阵;三是进入调味料市场,业务多元发展。

主品牌:从1.0到3.0迭代升级,客单价提升

2016年,呷哺呷哺2.0升级版推出。

品牌logo升级,去掉了黑色框,门店装修格调为中式禅风;菜品升级,SKU 增多,有的店还引入茶饮;增加散台,调低餐吧(从 120cm 降低到 90cm),新增自助调味台;同时,引入了自动点餐、自动结账。

不难看出,呷哺呷哺2.0版淡化了“快餐”烙印,往“轻正餐”方向转型,吸引有小型聚餐需求的顾客。

据官方解释,品牌升级后,呷哺呷哺的客单价亦有所提升,约为50-80元(1.0模型为40-50元)。具体看,2018年呷哺门店整体客单价同比增长10%至53.5元,而2016-2017年客单价年同比增幅仅为1%-2%。

但伴随客单价提升,短期翻座率承压,2017、2018年,呷哺呷哺的翻座率分别为3.3 倍、2.8 倍,背后主因是调整带来的低客单价顾客流失,以及门店持续加密对原有门店的分流。

值得一提的是,转型升级同时,呷哺呷哺加速全国扩张。至2018年,其门店数已近900家,并于2019年正式突破千店。根据其年报显示,即便是疫情突袭的2020年,扩店步伐亦未停止,至年末达1201家。

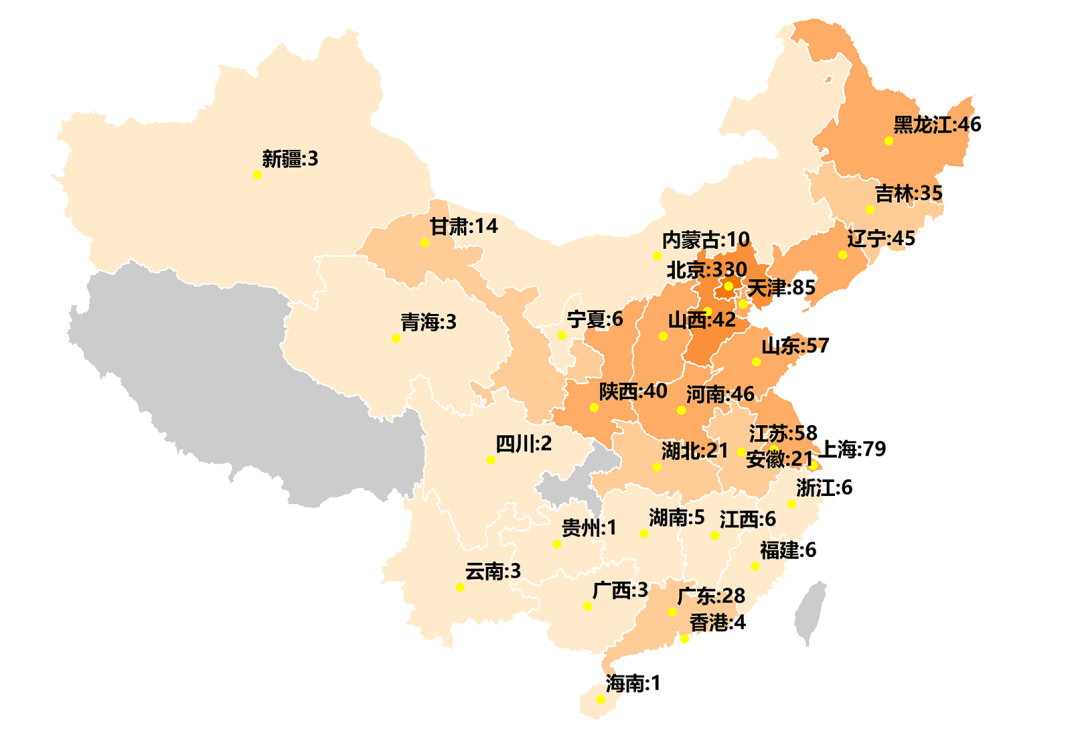

大众点评收录的呷哺呷哺及湊湊餐厅分布(灰色为未入驻)

注:南沙群岛等因作图原因此处未显示

数据来源/赢商大数据

可虽在门店规模上,呷哺呷哺与海底捞是业内唯二的超千店的品牌,但就实际效果而言,却难言成功。

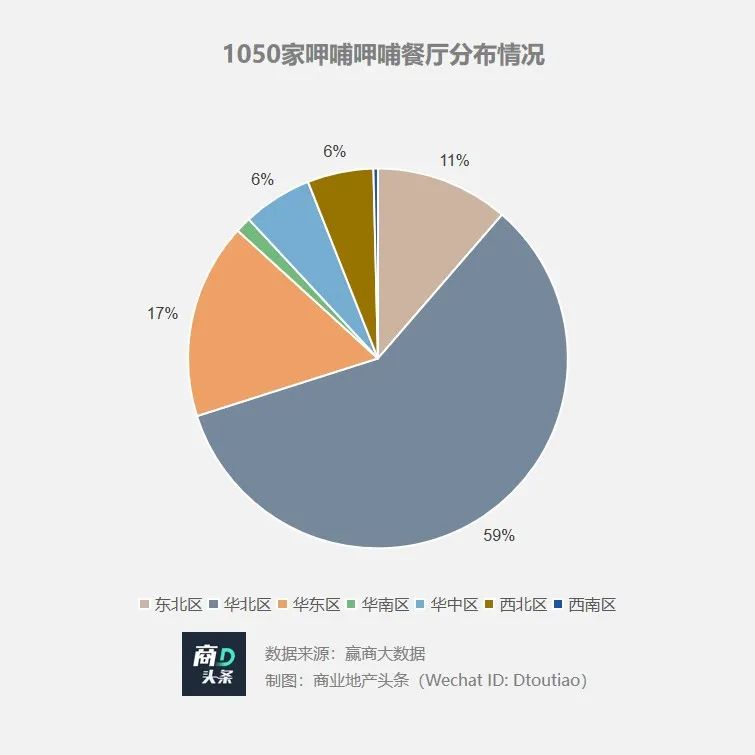

从大众点评收录的1050家呷哺呷哺餐厅数据来看,目前北方地区(华北、东北、西北)仍是其绝对战略要地,占比高达76%。

相较之下,呷哺呷哺在南方火锅市场的市占率、存在感相对较弱,且拓店速度缓慢。以华南地区为例,只有14家门店,餐饮业发达的广州仅有2家。

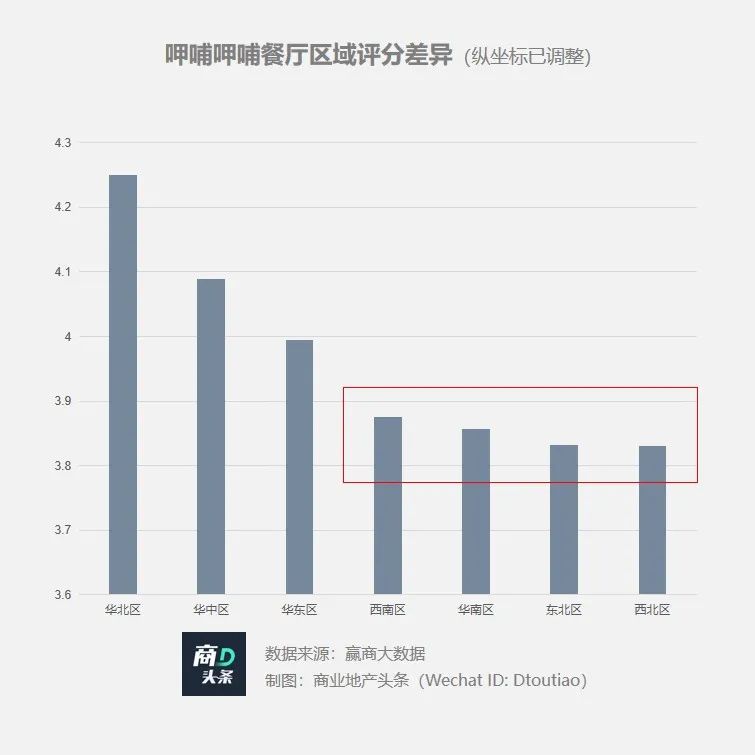

另从品牌好感度看,南方区域拓展的新店,在大众点评的评分(剔除空白值,1016个样本分区域计算平均分)同样惨淡。

餐企的品牌溢价,异地扩张支撑力弱,主因有二:其一,餐饮业充分竞争,拓局区域往往已有竞品存在;其二,餐饮本身区域色彩浓厚,外来者需要时间“本地化”菜单、产品口味、服务等。

为打破这种困局,呷哺呷哺在2019年推出了主打年轻消费的子品牌“in xiabuxiabu”,定位中高端,面向95后,试图将“一人一锅”的小火锅做到极致。

in xiabuxiabu 门店环境

图片来源/呷哺呷哺官方微信

然而,“in xiabuxiabu”表现并不出众。截至目前,“in xiabuxiabu”仅在北京和上海开出了两家店,其主创人赵怡则在今年5月20日解任,官方解释是“若干子品牌业绩未达预期”。

副牌出击:网红湊湊,何以长红待定

凑凑生于2016年,呷哺呷哺的副牌王者。

财报显示,自成立以来,湊湊在集团中的营收占比不断上升,从2017年的3.19%上升到2020年的30.96%,以一己之力挑起呷哺呷哺第二业绩增长曲线。

湊湊主打“大火锅+茶歇”模式

图片来源/湊湊官方微博

不同于主品牌呷哺呷哺,“网红”湊湊定位高端火锅,主打“大火锅+茶歇”模式,门店风格紧跟Z世代追捧的“颜值正义”,免费送鸭血豆腐等营销活动,也提升了消费者的满意度。

湊湊餐厅门店设置茶饮外带区

图片来源/湊湊官方微博

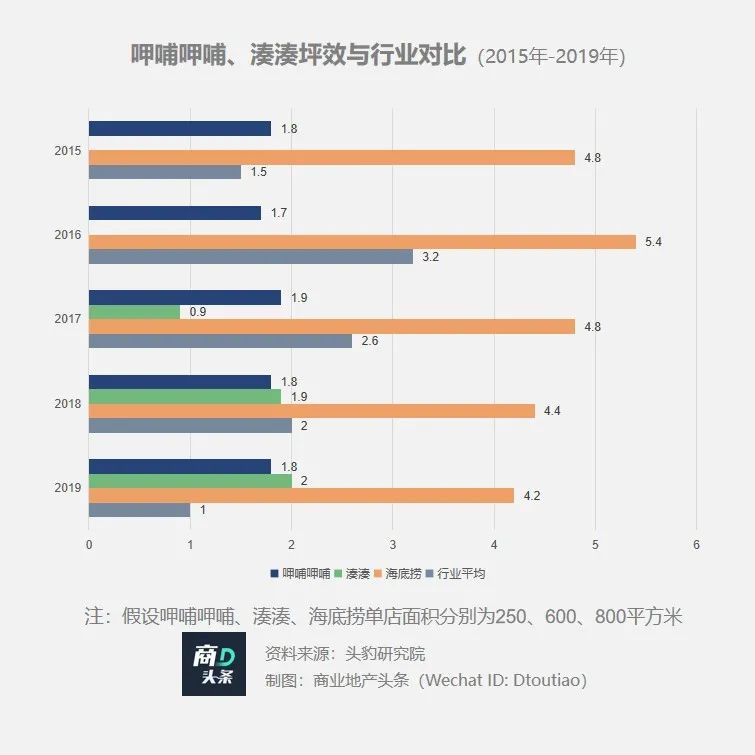

根据长江证券的研究,湊湊目前部分单店运营(如三里屯店)较为成功,单店营收年化大约2500万元;成熟的门店单店营收约为呷哺呷哺门店的5-8倍,坪效约为2-3倍。

但凑凑的战斗力能否长期在线,尚未定数。

通常,中高端火锅门店面积在400-1000平米,而湊湊平均店面面积约500平米,最大能达1000平米以上,属于大中餐范畴。高门店面积,意味着高租金成本,需稳定的客流量来覆盖高开支。

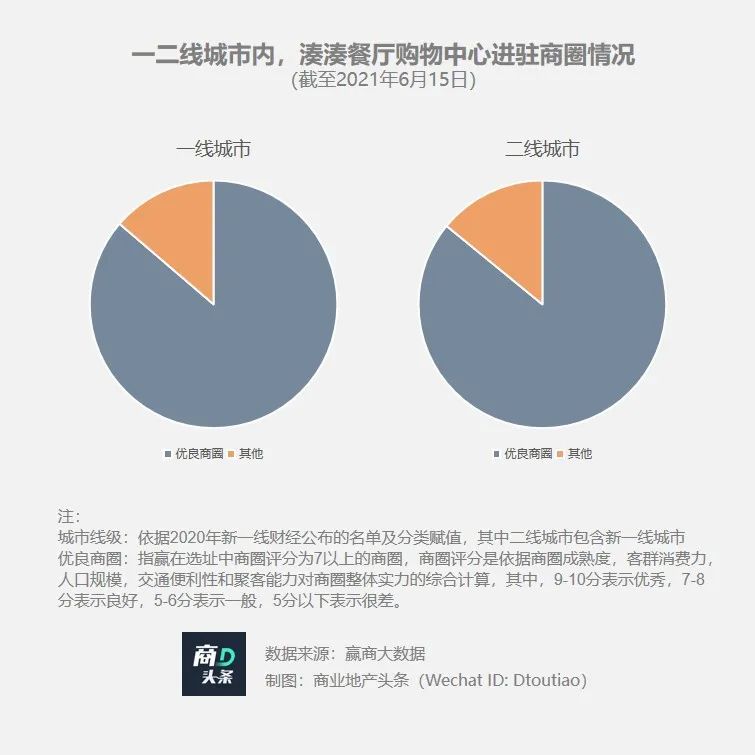

因此,凑凑选址往往依赖于成熟商圈、甚至是优质商圈中位置最好的铺面,扩张谨慎,速度不快。

中信证券研报显示,截至2020年年末,湊湊在一线、准一线、及二线城市的布局比例为47%:50%:3%。相比年初,一线城市新增12家门店,门店增长约20%;但在准一线城市、二线城市的客源增速为一线城市的2-3倍。

相较之下,客单价与凑凑接近的海底捞,截至2020年底一线城市门店整体占比仅为20.9% ,而根据大众点评收录内地153家门店数据显示,凑凑这一维度对应的数值为42.48%,且湊湊二线以上城市门店占比高达98.69%,仅有两家门店分布在长江三角洲中心区27城的泰州和扬州(二者属于三线城市)。

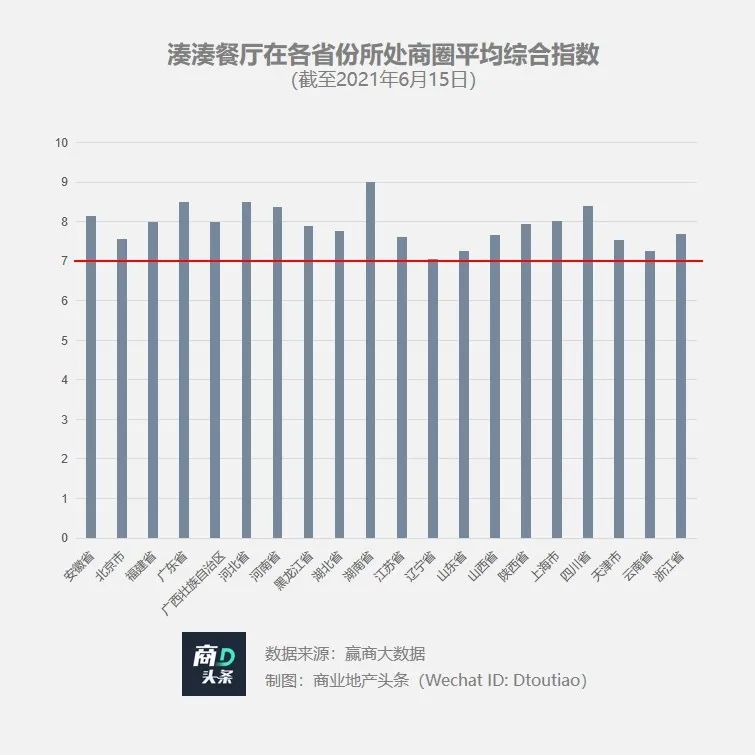

相比于海底捞门店选址更多考量凭借品牌影响力和租金议价能力,湊湊的选址基本只围绕优质商圈展开,湊湊餐厅在各省份所处商圈平均综合指数均在7分以上。

考虑到目前(截至2021年6月23日)海底捞全国门店数已有1400家,而湊湊只有140余家,往后走随着规模增长,后者的门店模型调整能否跟上变化,亦充满变数。毕竟处在培育期的它,面临着其他成长的烦恼。

业务多元:调味料产品矩阵完善,会是新的增长亮点?

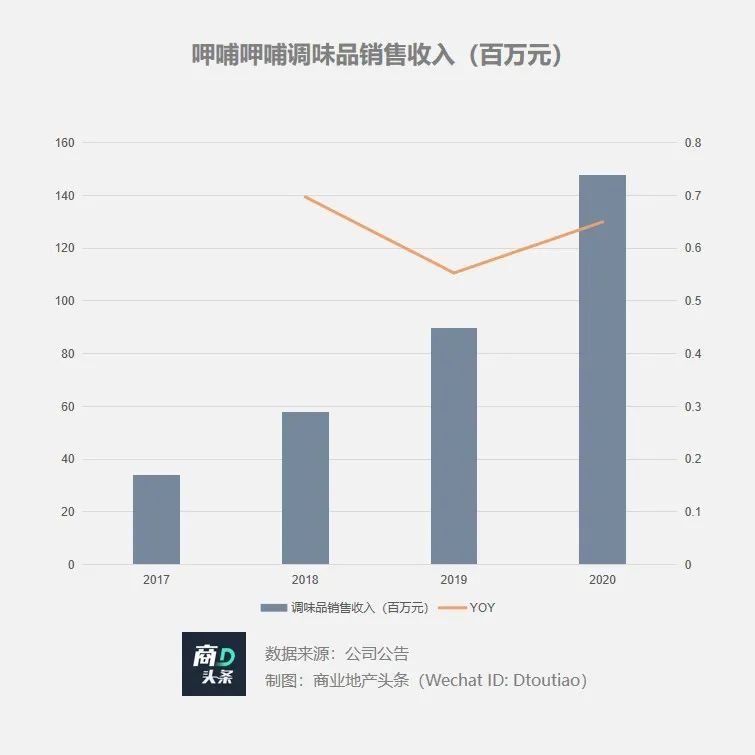

2016年,处于转型升级阶段的呷哺呷哺进入家庭调味料领域:成立合资公司来从事研制、开发、生产及销售汤底、蘸料、调味酱产品及多种复合调味料,目前,呷哺呷哺复合调味料SKU近60个,产品组合已较为丰富。

呷哺呷哺调味料

图片来源/呷哺呷哺京东旗舰店

随着消费者对高端酱料和调味品的重视及疫情后家庭调味料市场的需求上升,呷哺呷哺调味品业务销售额也增长明显。在销售渠道扩张和产品推新配合下,其调味品业务销售额由2019年的89.6百万元大幅上涨65%至2020年的147.8百万元,占公司总收入比重达2.7%。但调味品终究是副业,能多大程度撬动整体收入的增长,仍是未知数。

三、危机警报未解,呷哺呷哺还需不断变革

以上一系列的改革,并未让呷哺呷哺彻底走出至暗时刻。一边是走低的股价,另一边是业绩颓势下,频繁的人事震荡。

2021年3月初,呷哺发布盈警预告,2020年营收下滑9.5%。用脚投票的资本市场,迅速作出反应。

3月15日,持仓公司长达6年的高瓴资本选择清仓呷哺呷哺。2014年上市高光时刻,高瓴资本是呷哺呷哺基石投资者,在上市初期就以4.7港币的价格认购了5772.05万股,认购金额约2.62亿港元。

行至3月底,根据2020年业绩报告,呷哺呷哺期内只实现了184万的盈利,惨遭腰斩。随后4月中旬,旗下品牌湊湊CEO张振纬因个人原因离职,不再担任凑凑CEO职务,同时卸任公司所有职务,凑凑各部门、各区域负责人暂时向集团董事长贺光启汇报。

在中金公司看来,呷哺呷哺业绩复苏缓慢背后,还存在竞争加剧、缺乏激励机制、品牌力有待提升等因素影响:

餐饮行业竞争日益激烈,涌现越来越多品味、服务、环境兼具的品牌,对企业保持乃至获取更多市场份额提出更高要求;

呷哺呷哺翻台率的下降,部分由于缺乏人才来保障产品和服务始终如一的高质量;

呷哺品牌异地扩张受阻(尤其华东和华南)、不同地域经营表现差异较大,部分是由于品牌缺乏与年轻消费者之间的共鸣和纽带;

凑凑的开店空间存在不确定性,潜在市场需求有待观察。

无疑,呷哺呷哺的危机警报仍在,除了继续变革自救,别无他法。毕竟,餐饮行业是充分竞争的市场,长尾特征显著。

今日呷哺呷哺遇到的扩张困局,并不是孤例。曾经餐饮排头兵,如味千拉面、翠华控股、小南国等,在香港风光上市后皆只历经短暂红火期,后续业绩未能如预期上扬,股价也一泻千里。

的确,上市于餐企而言,不仅能提升知名度,还可以募集的资金扩张店面,进行异地复制,发展壮大。但大规模异地复制,却非易事。

就产品标准化而言,火锅无疑是个易于复制的好品类——底料+新鲜自助食材,可以完全不需要厨师,全程自助服务。

决定这门生意能否赚钱的关键在于,是否有足够的客流,需要周边的人口密度及流量达到一定的标准。

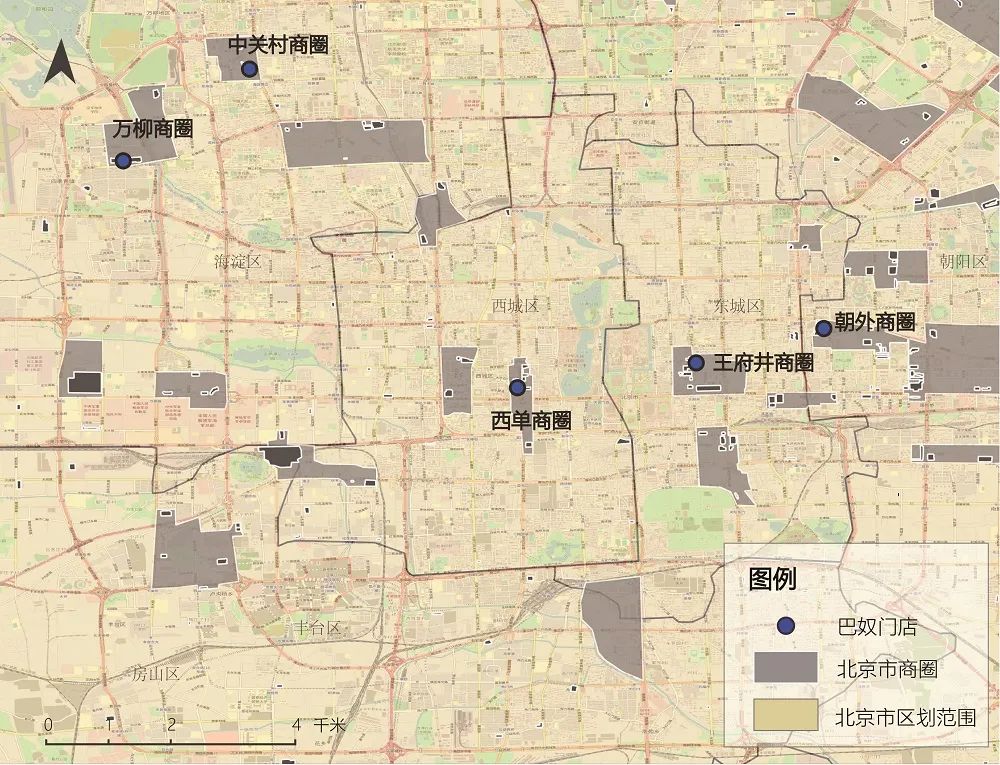

以定位于中高端的巴奴为例,其门店选址只瞅准重点城市商圈和顶流mall。

店少而精的巴奴,在北京选门店的第一要务是单店铺位效应最大化

数据来源/赢商大数据

基于此,目前中高端及大众火锅多进驻商业中心或核心地段,一方面因为综合商业中心的数量近年开始快速增长,另一方面也反映出火锅店布局场景和战略开始更多向商业繁荣地带集中。

目前在大型商业中心中,平均引入两至三家高端火锅店,且大型商场内的火锅店平均客单价均较高。

精准选址外,强化火锅自带的社交属性,也是火锅餐企突围的关键所在。据赢商大数据监测,疫情下火锅品类在2020年7月份就以高达98%的复工率,成为餐饮复苏的品类“先锋”。

但是,火锅赛道终究需面临竞争日益激烈,品牌迭代快、流失高之现状。这个品类不会轻易消亡,但品牌需持续迭代,才能守住阵地,甚至逆势而上。

2024年,呷哺呷哺可能还要再继续焦虑,重要的是,不要低估消费者需求变化的速度以及连锁餐饮的“内卷”程度。

一人食的小火锅已经满大街都是了,这条火锅的细分赛道可以说非常拥挤了,价格也是五花八门,拥有近千家门店的呷哺呷哺如何走出泥沼?

2021年中国火锅行业市场规模达到4998亿元,预计2025年市场规模将达到6689亿元。

虽然九毛九暂未透露停止运营那未大叔的原因,但从其此前披露的2023年财报来看,那未大叔是九毛九旗下唯一一个业绩下降的子品牌。

赢商网账号登录

赢商网账号登录