字越少,事越大。

8月10日晚,中国恒大集团(0333.HK)正在接触潜在的独立第三方投资者探讨有关出售其部分资产,其中包括持有恒大物业(0666.HK)的权益。

同一天,另一家物业上市公司蓝光嘉宝在港交所退市。

“多家实力超强的国资和民企,目前正与恒大就恒大汽车和恒大物业入股事宜进行深入洽谈,预计合作很快就会落地。”有媒体甚至列出了投资企业名单,包括珠江投资、广州城投、越秀金控、华润、万科、保利等。

虽然恒大集团与恒大物业都表示,“尚未确定或订立任何具体计划或正式协议”,但猜测越传越多。8月11日,有市场消息称,恒大物业或将整个售予由万科牵头的企业。

若传闻属实,恒大物业的实控人或将变更。不过,最终将出让多少权益占比?接盘方会有谁?恒大物业会否赴蓝光嘉宝“出市”的后尘?这些都有待官方的公告。

卖掉物企“儿子”,是一些地产“爸爸”的最佳选择。因为,风口上的物业股,凭借高估值——至少比地产股高出一倍的PE,是个硬通货。

像养猪一样,催肥了,卖个好价钱。

官宣还没来,受消息带动,恒大物业的股价已经连续三日大涨。8月9日-11日,其涨幅分别为9.66%、20.5%、8.96%。截至11日收盘,恒大物业市值约789.19亿港元。

快速催肥

恒大物业的出场便自带光环。

从首度披露招股书到通过上市聆讯,恒大物业IPO仅耗时47天,刷新物企上市的最快记录。许家印为其引入了一组超豪华阵容的战略投资者,其中包括红杉资本、中信资本控股有限公司、云锋基金及腾讯控股有限公司等,235亿港元战投,约占恒大物业总股本的28.061%。

2020年12月2日,恒大物业在港交所主板正式上市。然而开盘不久,就跌破了8.80港元/股的发行价。当日收报8.78港元/股,较发行价低0.23%,总市值为949亿港元。它准备大干一番,要实现年内在管面积超6亿平方米,全年净利润将超39亿元。

收并购,是催肥的最佳方法。

1月29日,恒大物业宣布以15亿元的代价收购雅太物业100%股权。一举获增940个在管项目,超8000万平方米的在管面积,以及33个城市公共服务项目。

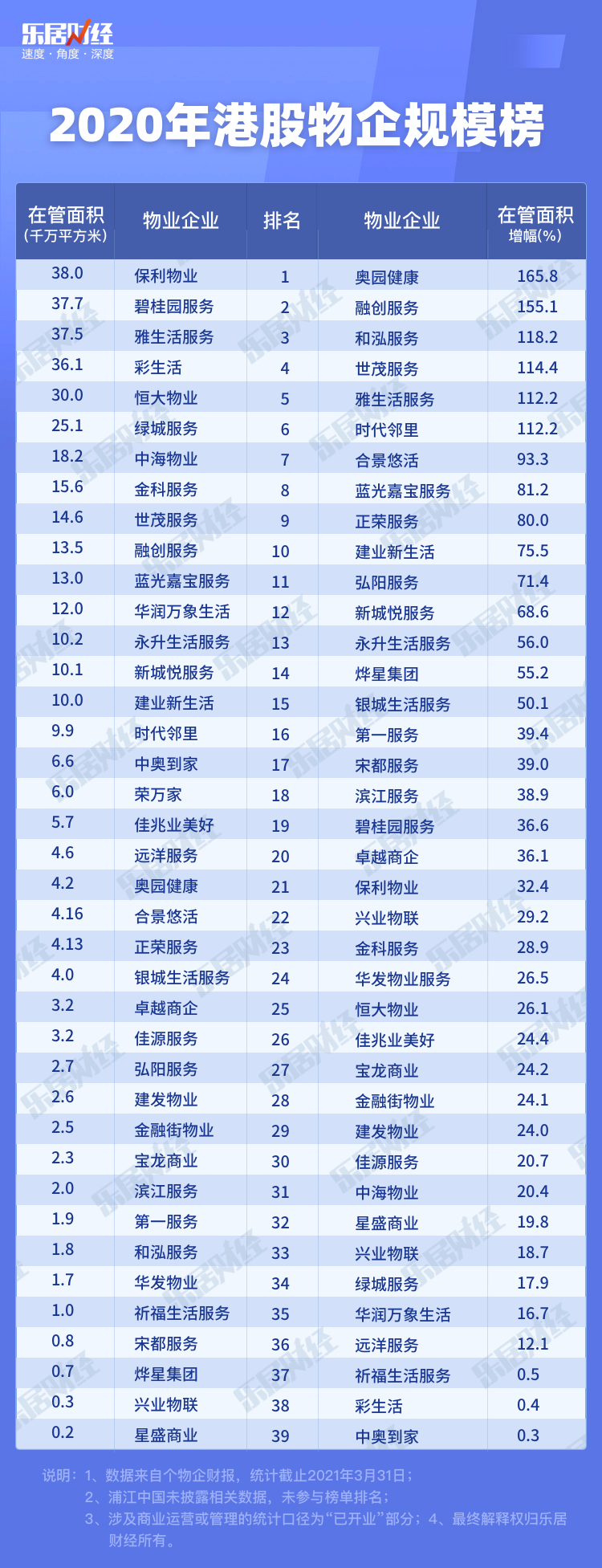

截至2020年末,恒大物业在管面积约3亿平方米,位列港股上市物企规模榜第五位。排在其前面的分别是保利物业(3.8亿平方米)、碧桂园服务(3.77亿平方米)、雅生活服务(3.75亿平方米)、彩生活(3.61亿平方米)。

规模原本就排在前五的恒大物业,再往前进一步,其背后的雄心表露无遗,它的目标是奔着上市物企“龙头”冲击。

这笔收购传导到资本市场,2月1日复牌后,恒大物业一度冲破2000亿港元市值,反超碧桂园服务盘中市值1903.11亿港元,撼动了碧桂园服务物业股“市值王”的霸主地位。

虽然很快就被碧桂园服务再度超过,不过直到一个月后的3月1日收盘,恒大物业市值还是维持在了1837.84亿港元,与碧桂园服务的1893.55亿港元的市,相差无几。

规模之外,恒大物业也在积极拓宽毛利率相对较高的增值服务边界。此前业绩发布会上,其管理层就曾直言,公司的收入增长不单纯于依靠面积的增长,还有其多元化的增值服务。

彼时,王震介绍,恒大物业2021年在保持现有的社区资产、社区经营、社区生活服务快速增长的基础上,围绕恒大集团地产、旅游、健康、汽车、保险等多元化产业,将重点开展房产中介、保险经纪、家装美居及社区团购四项业务。

4月27日,恒大物业发布公告,以3919.83万元的总对价获得保险经纪牌照,收购了恒大保险经纪有限公司(简称“恒大保险”)100%股权,为客户提供多样化、定制化的高性价比保险产品经纪服务,进一步深挖社区增值业务潜力,持续提升盈利能力。

一个月后,5月31日,恒大联合互联网巨头腾讯,欲协力打造物业科技平台“微物云”,开辟智慧物业SaaS系统、空间物联网和用户运营服务三大板块,全面导入医疗、养老、教育、金融及社区团购等增值服务。

半年的面积增拓与多元增值服务的发展,已取得成效。7月19日,恒大物业发布半年报正面盈利预告,预期截至2021年6月30日半年度录得的股东应分配利润,较去年同期增长70%左右。

同期,恒大物业总合约面积约8.1亿平方米,总在管面积约4.5亿平方米,较2020年12月31日新增合约面积约2.5亿平方米,新增在管面积约1.5亿平方米。

然而,被催肥的物业,最终却被摆上了货架出售。

父债子偿

物企在“拼爹”,而有些房企又何尝不是将物企作为“提款机”。不同的是,有些房企换了钱,有些房企换了股,有些房企换了业绩。

恒大物业将成为母公司恒大集团换钱的资产包。从去年爆发的债务危机,最终通过债转股的方式平稳过渡;今年以来,又多次被爆出银行提前催促其还债的消息。

事实上,今年恒大集团已经为偿还债务多措并举了,出售股权、引入战投、大促回款。如今,处在高光点上的恒大物业资产也被推了出来。

不只是恒大物业,蓝光嘉宝与亿达服务也是走上来“替父还债”的路,一个谢幕了资本市场,一个断送了自己资本化未来。

蓝光发展要加速变现,转卖蓝光嘉宝回流现金。今年2月底,蓝光发展公告,将以48.46亿元的代价将蓝光嘉宝64.62%股份卖给碧桂园服务。

如今,这桩并购已经以碧桂园服务持股74.3%、蓝光发展收款50.1亿元,以及蓝光嘉宝的摘牌,画上了最后的句号。

上市物企沦为“替父偿债”的工具,资本市场外的物企也未能逃脱这样的宿命。

2020年末,亿达中国(03639.HK)的银行及其他借款约152.8亿元;其中一年内要求归还的金额达118.7亿元,净负债比率为111.3%,拥有现金及银行结余约为15.7亿元。

而同期,其收入为52.04亿元,同比减少14.4%;毛利下降至12.45亿元,同比下降41.6%;归属股东净利润1.73亿元,同比下降61.66%。

深陷债务泥潭,亿达中国将唯一维持收入增长的物业板块摆上货架。5月31日,亿达中国发布公告,拟出售亿达物业服务集团有限公司全部股权予龙湖嘉悦物业服务有限公司,代价为12.73亿元。

高估值下的硬通货

“现阶段出售嘉宝,是因为嘉宝现在估值处于一个高点。”杨武正在谈出售蓝光嘉宝时,一针见血地指出。

诚然,经过今年的多番调整之后,物企的最高估值已经难以达到破200倍的疯狂状态,但是对比房企的市盈率,物企还是占有较大的优势。

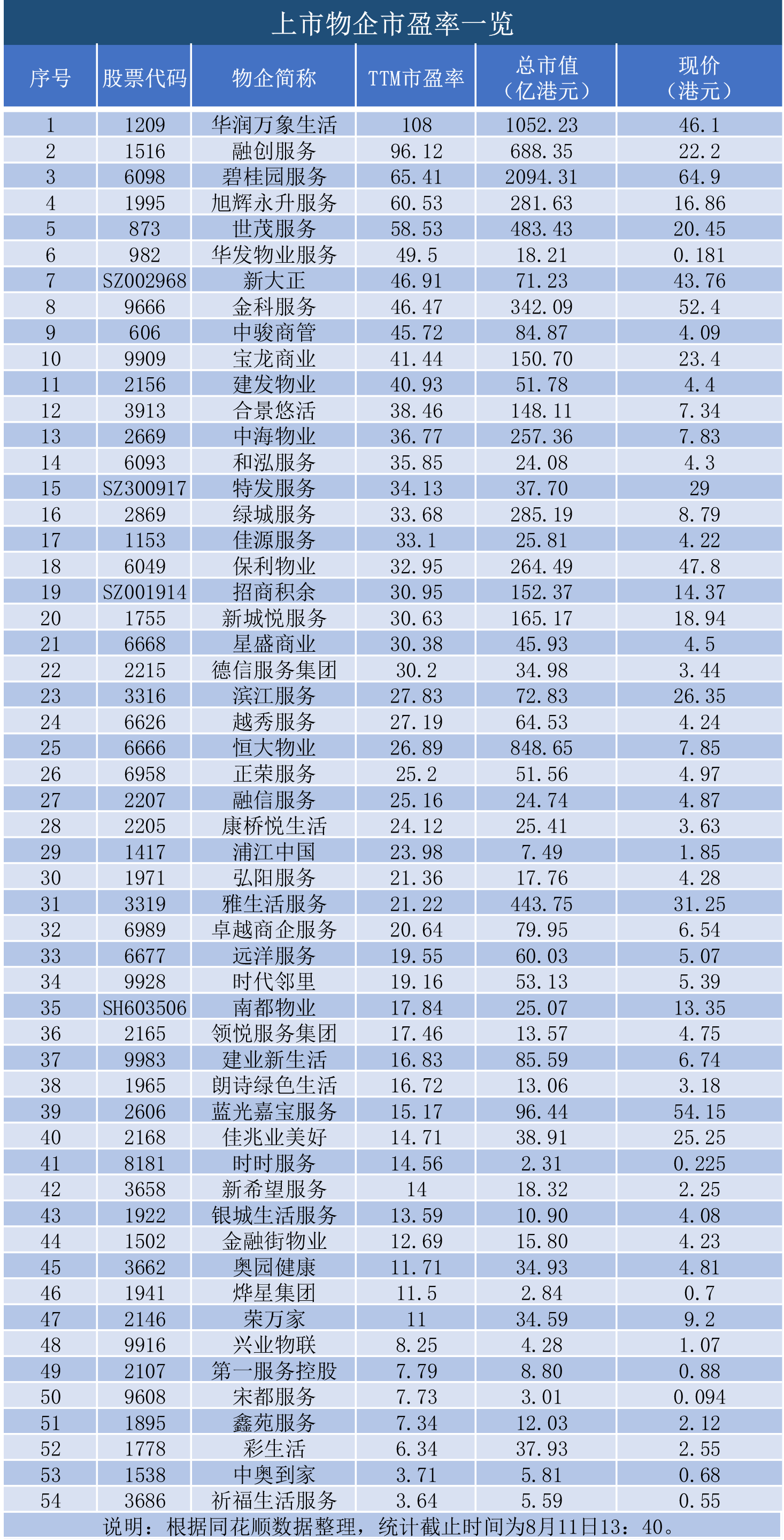

54家挂牌的物企,平均市盈率达到了28.54倍,其中的华润万象生活长期保持高位,如今仍有108倍。此外,47家物企的市盈率超过了10倍,市盈率最低的祈福生活服务为3.64倍。

不过,中国恒大与第三方商议出售恒大物业的部分权益,或许是考虑到估值不断滑坡,现在抛售是较为明智的选择。

目前恒大物业的估值约为26.89倍,在上市物企中已经不占优势,排在25位,更是连平均值都没有触到。不仅如此,从其最近八个月的PE走势来看,整体在往下走,对比2月份突破110倍,估值差了4倍有余;即使对比1月份的50多倍,也差了2倍有余。

如此看来,眼下或许是最合适的出售机会。而且,不少同业在接受采访时也表示了自己的担忧,“目前对物企的估值虚高,未来两三年内会暴露出来。”

不仅是估值虚高,物管股受政策的影响也十分明显。物管股的大起大落,随着政策而动。不同时间的两条政策,给物管股带来的感受可谓天壤之别。

7月下旬,住建部官网公布的《住房和城乡建设部等8部门关于持续整治规范房地产市场秩序的通知》将物管股送上了热搜,7月26日,物管股整体大“跳水”, 一天的时间,47家物企的市值蒸发了1008亿元。

无独有偶,今年一月住建部也发了一份“通知”,不过彼时的“通知”将物管股送上了一个高潮,“通知”次日,有41家股价上涨,上市物企总股价较前一交易日增加了842.8亿元。

政策的松紧,物企赛道的细分和角逐,这一切都给物管股的发展蒙上了一层不确定性。而在下一颗“雷”到来之前,恒大物业或许已经找到了买主。

从并购到最后的摘牌,蓝光嘉宝和碧桂园服务的协商不过6个月。蓝光发展加速变现,转卖蓝光嘉宝回流现金,颇有“父债子偿”的感觉。

日前,碧桂园服务完成收购蓝光嘉宝52.83%股权。并建议改组蓝光董事会,碧桂园物业香港控股拟向蓝光董事会提名六位新董事。

3月22日,蓝光发展宣布转让蓝光嘉宝1.16亿股股份(占总股本65.04%)予碧桂园服务,本次标的股份转让价款为人民币49.6428亿元的等值港元。

赵泽生指出,合生商业与其他同行仅专注一两个业务线的打法不同,其涉猎甚广,包括商业综合体、产业综合体等,旗下项目资回报率在12%左右。

8月11日,奥园美谷披露对深交所重组问询函的回复,剥离房地产业务有利于增强公司持续经营能力和盈利能力,有利于保护中小股东的权益。

8月11日消息传,恒大物业将整体售予万科牵头企业。当晚,万科回应此传闻称,目前没有可披露信息;恒大方面则表示,以公告为准。

凯德集团战略重组和凯德投资业务上市议案获股东压倒性票数支持,CLI将登陆新加坡证券交易所,凯德房地产开发业务将被私有化,预计9月完成!

赢商网账号登录

赢商网账号登录