从曾经市值千亿的成长股到如今股民手中的烫手山芋,永辉正遭遇着业绩与股价双重下跌的打击,危机四伏。

2021年第一季度报告显示,永辉超市(需求面积:5000-10000平方米)实现营收263.34亿元,同比下降9.99%;归属净利润2332万元,同比大跌98.51%。

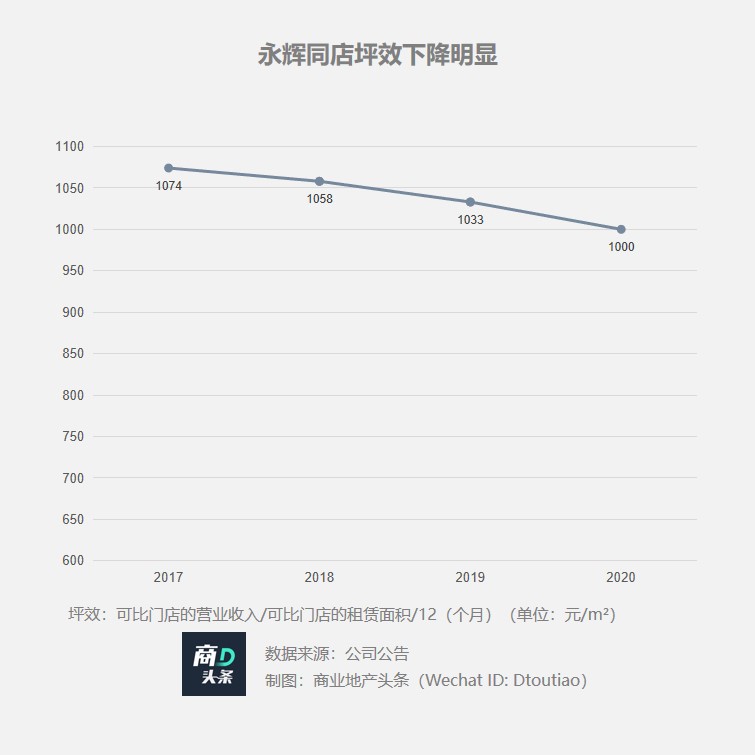

仅从线下商业最为关注的坪效指标而言,永辉的优势也不再明显。根据公司年报,近几年其线下门店同店坪效持续下滑。这对于大规模布局线下门店的超市企业而言,并非是个好现象。

发展二十余载,永辉在生鲜超市领域的竞争壁垒早已建立。主营业务之外,永辉积极追逐风口,从超级物种到永辉mini,再到如今的仓储店,但似乎成效都不高,反而把公司陷入危机之中。

永辉的未来,可以靠什么杀出一条活路?

大象转身,比想象中难

作为中国大陆首批将生鲜农产品引进现代超市的流通企业之一,永辉面对市场的痛点和变化总是及时做出对策。

再次刷新人们对商超零售认知的,还属2016年阿里提出“线上线下全渠道打通”的新零售概念。这一次,永辉仍和阿里、京东等互联网企业一起投身这场“新零售革命”,做着顺势而为的改变,但这次,永辉并不顺利。

爱恨交织的“永辉云创”

加入这股浪潮后,永辉创办了主攻生鲜新零售的“永辉云创”业务板块,并先后推出了超级物种和永辉生活、永辉到家等业务。

曾被永辉十分看好的超级物种,在推出之际即对标阿里的盒马鲜生。生鲜起家的永辉信心满满的想要在全国推进超级物种,但现实往往骨感。

据赢商网统计,2017年超级物种开店27家、2018年开店46家,到了2019年开店数量便大幅下降,仅有15家。另一方面,2019年,在载体“永辉云创”被剥离后,少了上市公司的支持,本身发展并不顺利的超级物种便消极转向了关店。截至发文,超级物种似乎已经全面收缩,根据永辉生活APP的门店数据,仅在福州还有2家门店。

超级物种门店

图片来源:视觉中国

行业竞争虽激烈,但超级物种的发展不顺,仍旧暴露出不少问题:

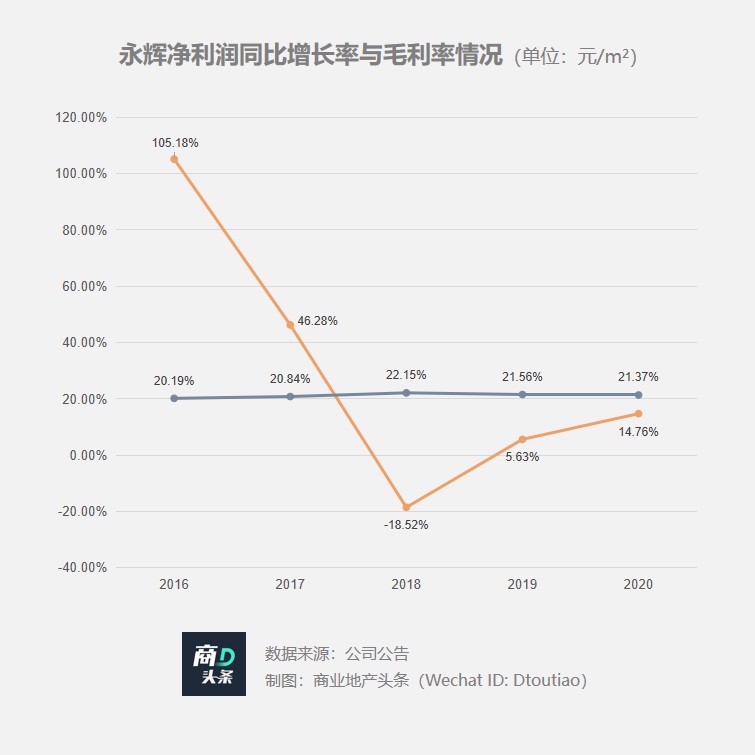

坪效是硬伤:定位高端、选址高端、消费人群尚未激活、高额的设备和技术费用摊销、其他高额成本等等都导致了超级物种坪效不高。在超级物种门店不断增加的2018年,永辉的坪效迅速下降,毛利率和净利润同比增长率也随之下跌;

管理是软肋:随着永辉云创的亏损加剧,创始人张轩宁和张轩松两兄弟的理念差距也在不断增大,张轩宁看好线上新零售业务,而张轩松看好线下传统连锁超市,管理层的分歧让超级物种始终处于一种极其割裂的状态,既想做餐饮又想做零售,既想做线上又想兼顾好线下,最终便只是“搏二兔,不得一兔”。

超级物种的发展,可以说是永辉超市当前问题的缩影。2020年7月,永辉超市重新成为永辉云创的控股股东,公司表示,永辉云创将聚焦线上业务和科技中台发展,推进到家与到店业务的融合发展以及线上线下一体化进程。不过,就目前的业绩表现而言,永辉超市数字化转型的成效仍未呈现。

多店型试水:刹车的mini店与大踏步的仓储店

在零售行业线上化的大趋势下,大卖场走弱,中小型卖场由于精简的SKU,在地理位置上更加贴近居民的生活,成为线下零售的必然选择。

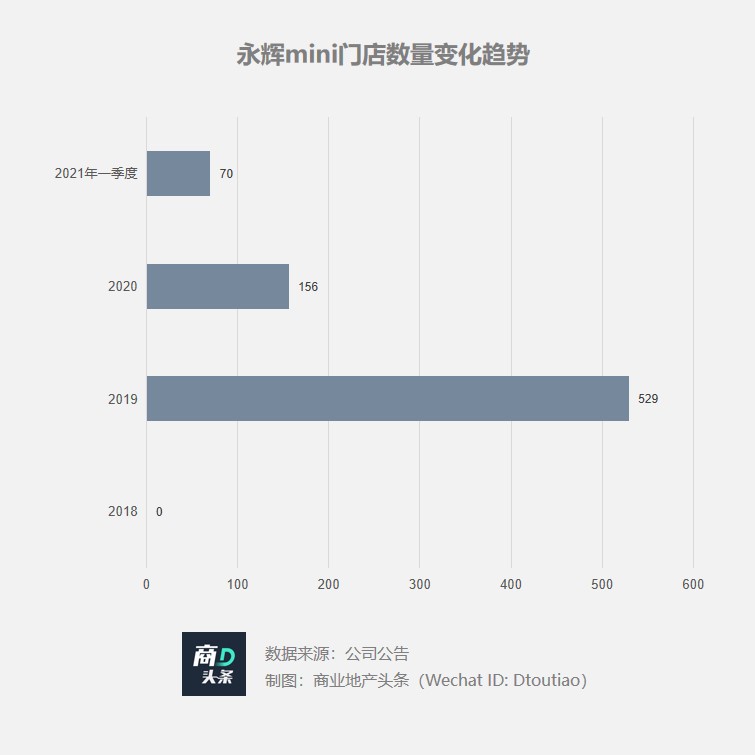

在此背景下,永辉超市于2018年底提出了做mini店的试点。而这一赛道,面临的竞争更为激烈:上有高鑫零售等零售巨头开展mini店阻流,下有钱大妈、谊品生鲜等社区生鲜超市疯狂追击,而线上的每日优鲜、叮咚买菜等更是不给其喘息的机会。为抢占市场,撕开一道裂口,永辉mini的扩店速度可谓一路狂奔。

粗放式的门店扩张与非精细化的门店运营,都让永辉mini店迅速的败下阵来,根据公司2021年一季度报告,报告期内,mini店继续关店86家,仅剩70家。

mini店急刹车,永辉超市又看到了新的风口:仓储会员店。这一值得复刻的商业模式,在大洋彼岸的美国,坚挺的发展了近70载,其高经营效率、高坪效的特征,在过去的一年中,吸引了众多转型中的商超玩家入局:永辉,便是其中最积极的一个。

结合本土消费者的消费习惯,永辉超市大胆的摒弃了会员费的设置,只选取仓储模式。根据公司官网的门店数据,截至2021年7月30日,3个月内,已有35家仓储店,进展迅速。而永辉的仓储店,多在原来大卖场的门店上进行改造:将门店后仓改为卖场,扩大经营面积,提升购物环境。根据永辉的披露,相较改造前,门店客流、销量均取得明显增长。永辉的这一招,可谓是在存量中做增量。

永辉仓储店

图片来源:永辉官网

但,这一“阉割版”的仓储会员店模式,会是永辉超市的出路吗?毕竟,会员费是Costco等仓储会员店大佬们的主要收入构成,打破这一盈利逻辑,仅向商品要利润,就必须要求更加高效的供应链和采购研发体系,并精心打磨商品。

永辉,看到了行业的变化,也在作出不断作出尝试,但大象转身,并非易事。

好的门店样本:瞄准消费群,抢占先机

根据中国连锁经营协会2021年7月28日发布的《2020年中国超市百强》,位列第二,无论是销售额还是门店规模,都具有绝对优势。

商超行业,线下卖场在当前仍是重要支撑,但大规模的门店,可以是竞争壁垒,亦可以是发展的累赘。只有优秀的门店,才会是企业发展的助推器。

现有门店布局加密、新拓并举,新开门店下沉趋势明显

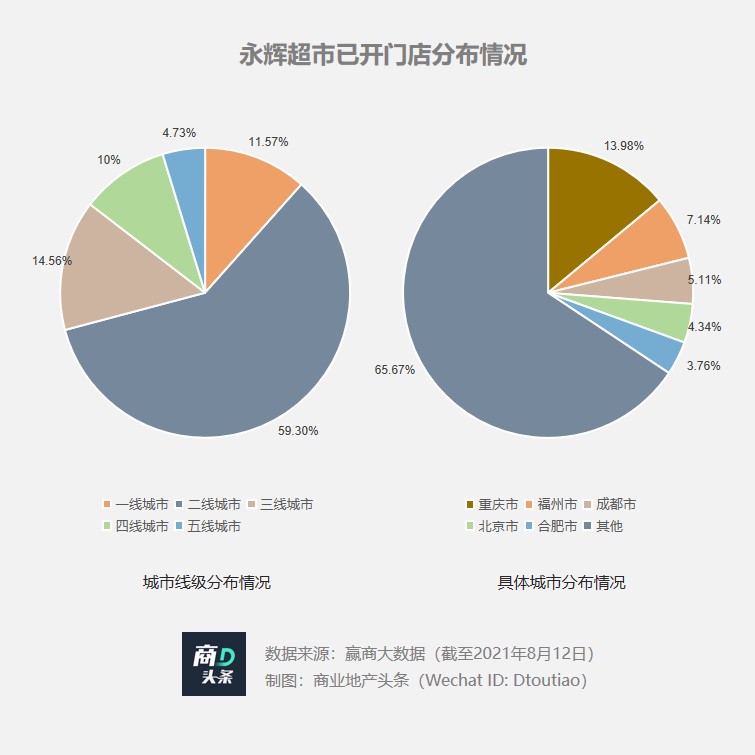

根据赢商大数据统计,截至2021年8月12日,在永辉超市现有的1031家门店中,还较多的分布在高线城市,二线及以上城市占比达到七成。而在城市分布上,作为其重要的战略要地的重庆、福州、成都,门店数量超过整体的1/4。

除了继续全线加密福建、川渝等地区,永辉在2020年也积极拓展了西藏、山东、甘肃、内蒙古和青海5个省,各省首店效果较好,西藏的首店当年即实现了盈利。

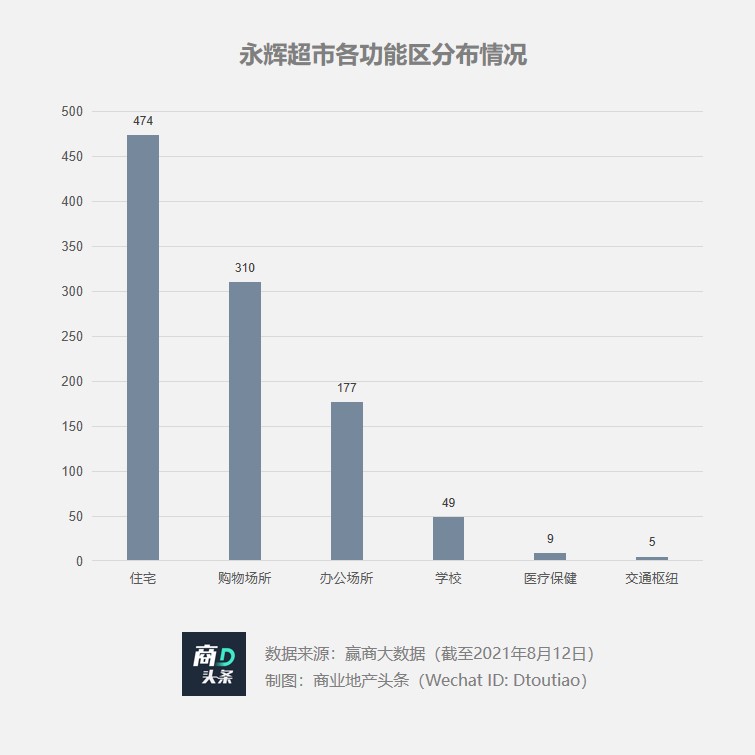

在区域选择上,永辉的选址则较为集中的分布在住宅周边及购物中心里,这和永辉生鲜超市的定位相匹配:需要更加贴近消费者,提升购买频次。

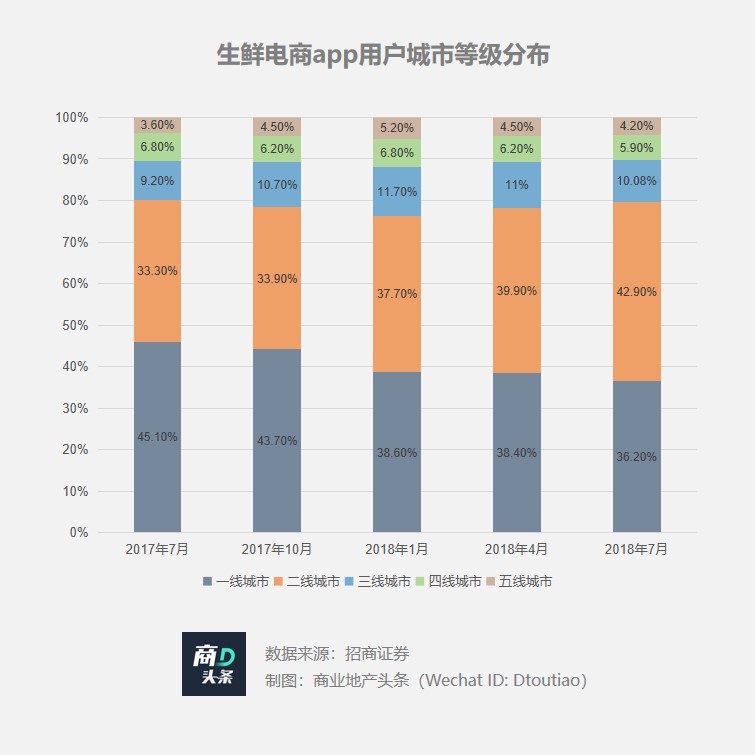

但高线城市门店数量必然存在天花板,对于中大型超市业态,如何打开潜力巨大的低线城市,才是最该解决的开店难题。在典型的到家服务——生鲜电商领域,借助裂变式推广,三四线城市用户占比稳定增长的趋势越来越显著。

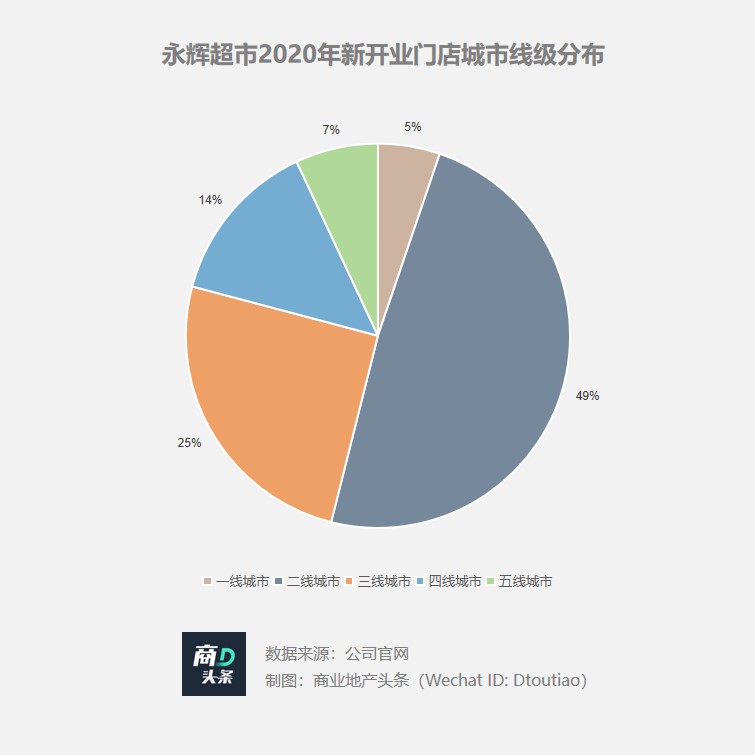

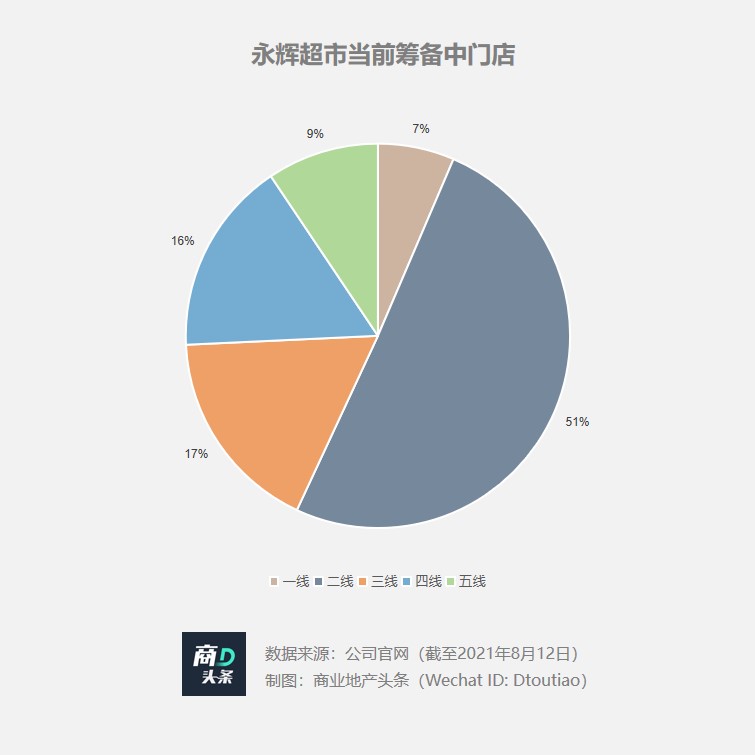

根据第七次人口普查的数据,我国三线及以下城市人口最多,永辉当前新开门店和筹备中门店都具有较明显的下沉趋势。在2020年新开业的门店中,三线及以下城市占比46%。

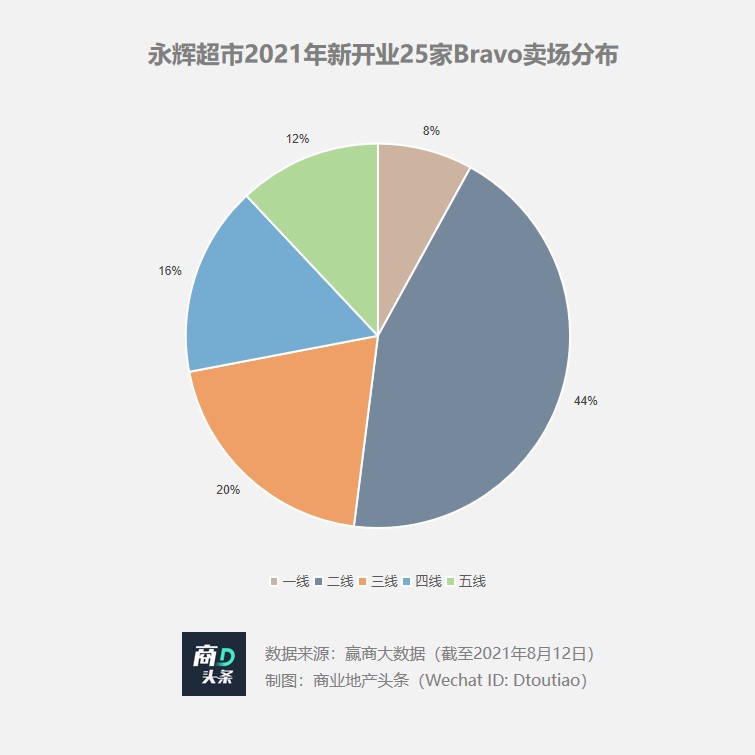

在新开店型方面,根据永辉超市官网数据统计,2021年年初至今开业的34家门店中,有25家门店为绿标永辉Bravo即精品超市,9家为红标永辉超市即普通大卖场。红标大卖场的布局基本位于低线城市或者城市远郊及县级市,绿标永辉Bravo则城市线级分布较为均匀,一二线城市基本聚焦于主要商圈的购物中心内,渗透到低线城市永辉Bravo则更靠近核心商圈。

精品超市业态取代普通大卖场进入购物中心,是顺应消费升级的结果,更加匹配购物中心的客流。

这样的开店策略,也极大程度匹配了公司当前门店发展战略:重点省区全线渗透,成熟省区加速实现全省覆盖。

根据永辉超市官网公布的筹备中门店,未来,将有超四成的新开业门店布局在三线及以下城市。越到低线城市,永辉超市入驻的项目便具有更强的综合性,大的业态,需要足够的客流作为支撑。

最好的门店:瞄准消费群,抢占先机

好的门店,在任何时候都可保持坚挺,根据公司近5年年报,营业收入前十的门店都十分稳定,这些门店,从开始布局时,就似乎已经领先。

这十家门店,均分布在二线及以上城市,并绝大多数选址在中心城区。同时,根据赢商大数据,至少有五家门店位于成熟商圈内。

以营业收入长居前十的贵阳市金源购物中心店为例,其选址位于贵阳市的成熟商圈-世纪城商圈内,入驻的金源购物中心项目在所属区域内,拥有较强的运营能力。同时,其位于地铁二号线与主干道北京西路之间,交通便利且靠近住宅区。这家早在2010年就开业的永辉超市,在时间和地理位置上均抢占了先机。

贵阳市金源购物中心店地理位置

图片来源:百度地图

跑马圈地,在线上线下一体化的趋势下,各商超企业仍在紧锣密鼓布局更多的门店,直达消费人群。把握住趋势,从现有优秀门店中取经,改造或关闭低效门店,才能更有效地提高坪效与租售比。

永辉的未来,靠什么杀出一条活路?

生鲜和到家业务是未来竞争重点

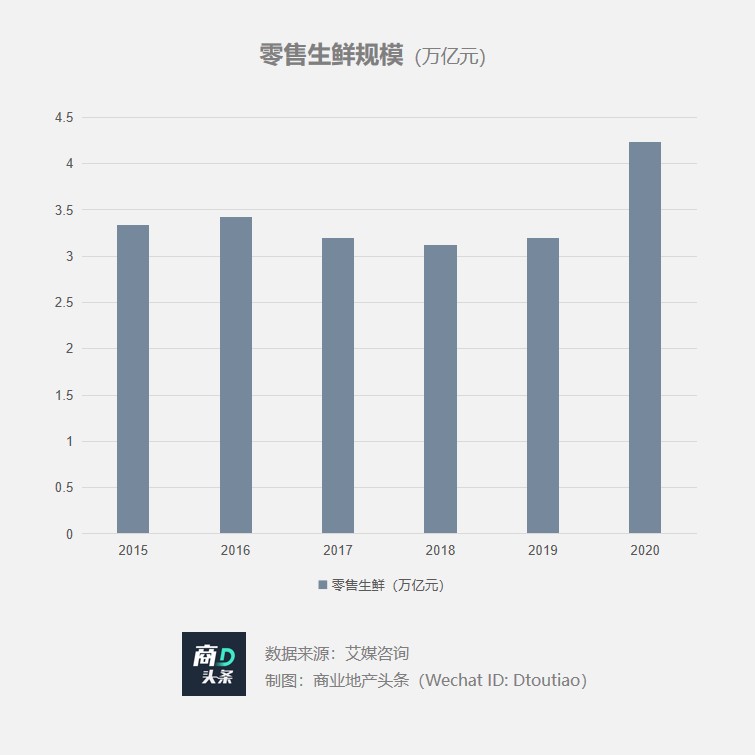

超市行业作为国计民生的相关行业,具有超强的抗周期性,市场容量巨大。根据中金公司的测算,在2019年中国超市相关行业的零售总额就达到了8.6万亿元。永辉超市主要发力的零售生鲜行业,2020年即有4.4万亿的规模,生鲜电商规模则达到了2600亿元。

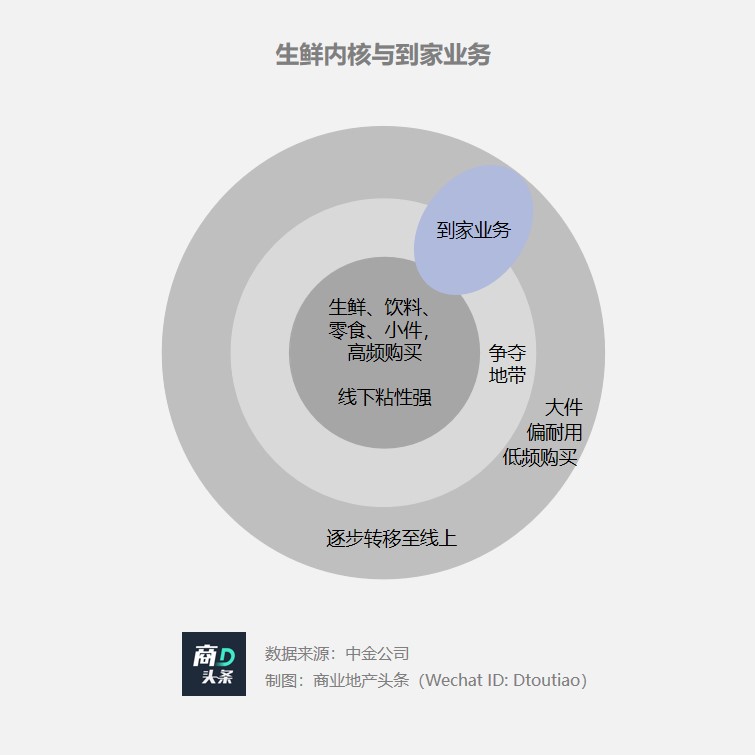

纵观零售行业的改造迭代,都围绕“用最低的成本卖出最多的东西”的准则,以当下竞争最热的生鲜到家业务为例,各竞争者都努力在规模与价格、购买黏性和频次、便利性上大做文章,提升整体效率。

如果说,大件、低频品类向线上转移对线下超市产生冲击,那么,生鲜与到家业务的快速发展,又给了超市喘气与反击的机会,这也将成为未来超市行业竞争的重点。

?

?

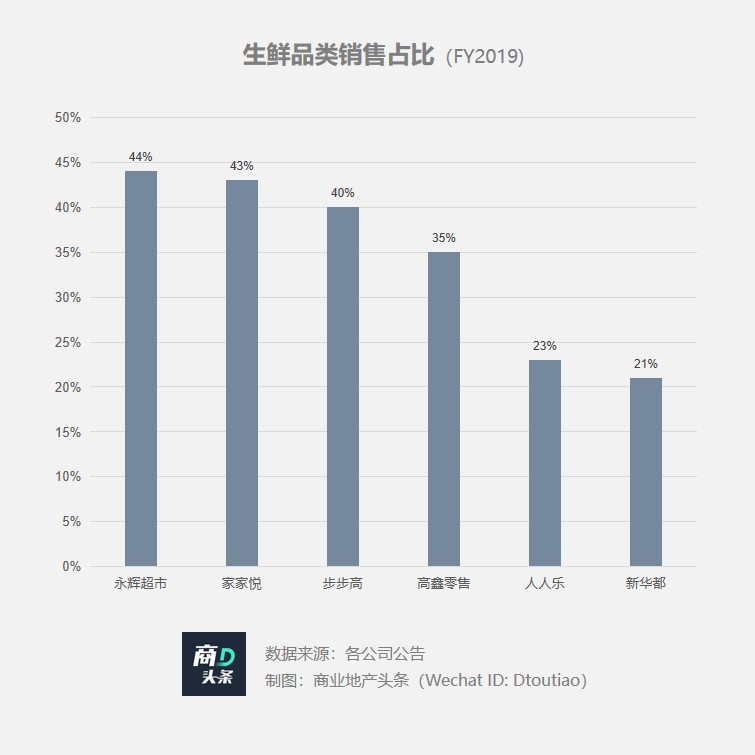

从头部超市企业的品类结构来看,生鲜食品作为战略性引流品类,在销售商品中占据较大比重,最为突出的永辉超市,在2020年,其生鲜品类的销售占比进一步增长至47.66%。

而另一增长点,超市到家业务,随着用户习惯逐步向线上转移,并在疫情的刺激下,当前已进入快速发展阶段。

在消费习惯还未形成的情况下,超市企业要想占领市场份额,需持续付出较大的拉新、引流成本,再加上各种费用,使得短期内较难实现盈利,行业内超市到家业务还普遍处于亏损状态。

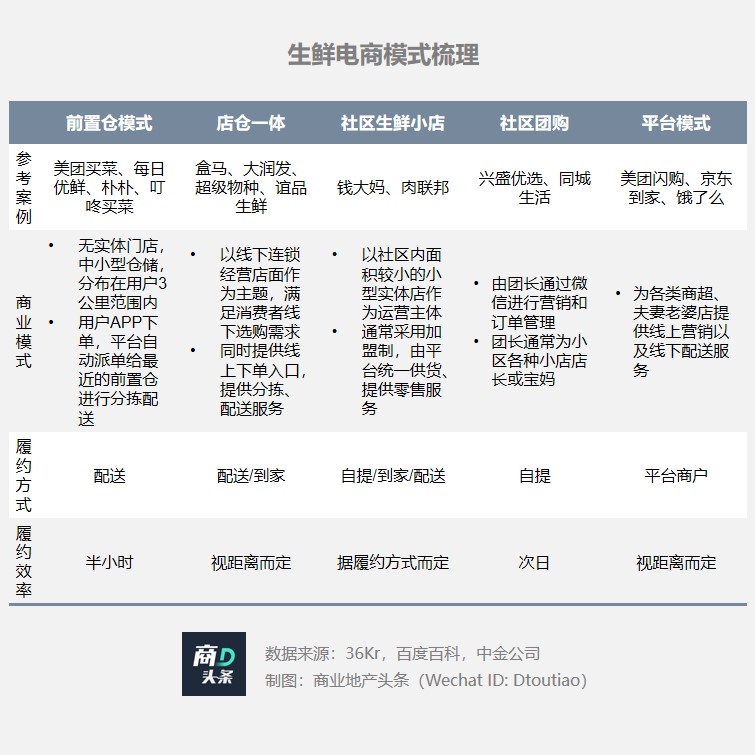

这一模式的兴起,也使得近年来前置仓、店仓一体、社区小店、社区团购、第三方平台入驻不断涌现。

生鲜电商的不断入场无疑对传统超市造成分流,但到家业务本身却可带来“经济效益”:场景向线上拓展带来增量业绩贡献,但超市门店的边际成本增加有限。

可将前置仓模式与传统超市店仓一体进行对比:前者的供应链、物流仓储、门店租金、水电及部分人员成本等,都归属线上业务;而后者则可与线下卖场固有的运营成本共同分担。另一方面,新进入的前置仓玩家需大量经费进行APP推广等,本身就有大量线下门店、大规模线下客流的超市,独具优势。

当超市到家业务不断增长,规模效应的发挥以及配送成本的收取预期,到家业务板块实现盈利,未来可期。

想要突围,永辉有什么?

评价一家上市公司,股价或许直观,但这更多的是资本市场对其展现的态度。不要单一以过去的股价高点作为锚点,弄清楚底层逻辑才是最好的判断依据。

二十余载,发展至今,永辉的竞争壁垒早已建立。无论是前端运营体系的成熟、大型商超点位稀缺性的先发占领,还是规模逐步扩大后的供应链优势,永辉在行业内确是一个基本面优秀的公司。

在对比行业内上市企业财务指标后,可以看出,永辉的综合营运能力排在靠前的位置。

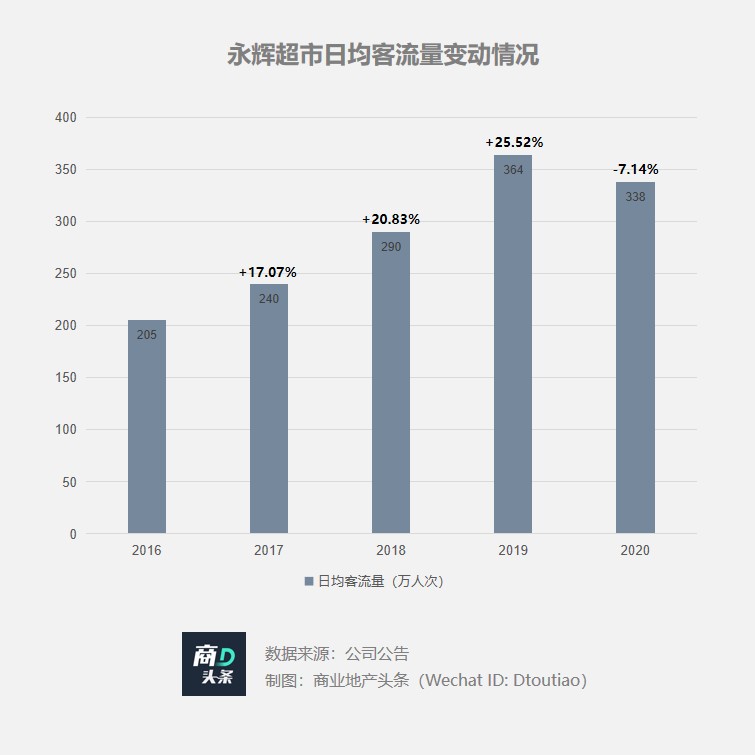

在超市行业普遍不景气的情况下,永辉超市的日均客流仍呈现出上升趋势,根据当年财报,受疫情影响的2020年的到店客流也达到338万人次,跌幅为7%。

在占比近五成的生鲜业务中,永辉已构筑深厚的护城河,生鲜损耗率仅为行业平均水平的一半,这是其供应链、物流、运营、科技等共同作用的结果。

供应链:源头直采+标准化+自由品牌,打造高效供应链体系。永辉拥有专业买手团队,并建立了三层级采购体系,通过推进源头直采、标准化、品牌化、减少长尾商品损耗,提升盈利能力;

物流:规模化生鲜物流仓储体系,提升周转效率。永辉投资建设了物流配送中心和具有恒温、冷藏功能的冷链配送系统,有效控制了运输过程中的损耗,并通过统筹规划配送节省成本;

运营:全链路精细化运营,细节管控降低损耗。公司编制了近800万字的内部生鲜流程控制手册,同时充分发挥基层员工的主观能动性,应对市场情况灵活调整策略;

科技:建设智慧中台,提质增效赋能新零售。通过一体化,四大中心(财务、人力、物流、工程)实现精简结构、节省费用。

永辉的智慧中台建设

资料来源:公司公告,中金公司

最新一次的人事变动,首席技术官李松峰接替李国担任首席执行官,李国则被任命为富平云商供应链管理有限公司董事长,以实现其“科技永辉”的转型升级。先不说这一人事任命是否正确,还需要时间检验,但对于一个生鲜为主的超市企业,用技术化手段来标准化复制和降低管理成本是十分必要的:利用数字化增强市场预测的准确性,使整个公司的管理建立在互联网的思维基础之上。

永辉的这一路试水,体现其积极探索、站在消费潮头,但也频繁出错:

方向走偏,超市行业必须得做好产品和服务:对于消费者对食品安全的质疑,管理层糊弄回应,引来新华网点名“如此敷衍,永辉如何‘永辉’?”

盲目扩张,亏损剧烈:在mini业态仍处于摸索阶段、模式尚未跑通时,便大规模扩店,这一教训,同时也体现在永辉生活上;

多业态探索,但不坚定:从超级物种到永辉mini,再到如今还看不到重要成效的仓储店,永辉的探索积极却不坚定,追逐风口,却做不好自己。

现下,永辉跌进谷底,但零售商超行业各方冲击下,各企业也无法避免类似的问题,永辉要解决的问题,也是现下零售商超必须思考的问题。

“科技、供应链将是未来零售竞争的两大根本”,这在永辉内部已达成共识,这一轮调整或是新的起点。

8月3日,永辉超市方面表示,公司已于近日推出自有品牌“辉妈到家”,正式进军快手菜赛道,产品包括金汤酸菜鱼等10余款速冻熟制品。

8日,永辉超市公告披露,董事长张轩松拟在未来6个月内增持公司A股股票1.5 亿-3亿。截至公告日,张轩松及其一致行动人持有公司16.36%股份。

永辉超市2020年营收同比增长9.8%,净利同比增长14.76%。然而其2021年一季度营收同比下滑9.99%,净利甚至暴跌98.51%,七大区市场全线下滑。

佣金逐年上涨,若按照7%的抽佣费率计算,到家平台要抽走零售商5倍的净利率,以永辉为代表的大型零售商,纷纷自建配送体系。

禹洲上半年销售额527.14亿,完成全年目标的47.92%;其净负债率80.42%,相较去年底的85.8%有所改善,禹洲认为有望年底达三条红线监管要求。

越秀服务上半年TOD物管业务营收1.17亿,净利率17.3%,同比上升5.7%;期内新增管理面积83万㎡,截至上半年在管面积增长44.6%至3504万㎡。

相比传统的优惠券、折扣券领用平台,“折上折”模式的一个创新之处是其可以将优惠券转赠给其他用户,这种新模式有望激活社交新的玩法。

赢商网账号登录

赢商网账号登录