2021上半年,国内商业地产活力有较大回升,各类相关业态都实现了明显复苏,社会消费、开发投资端多项数据同比去年均实现稳步回升,整体营商环境不断趋好。

与此同时,上半年的商业资产交易频繁,办公楼依然是市场上最受欢迎的商业资产类别。险资在交易中占据重要地位,上半年多宗交易买家均为保险类企业。

企业方面,从近期公布的2021上半年财报数据中,可见大部分商业地产企业基本摆脱疫情的影响,营收提升明显,实现同比上升。其中,更有不少企业得益于旗下优质物业和运营能力,收入增长幅度喜人。

运营层面,数字化的发展逐渐深入,已成为企业提高运营效率的有效方式之一。以购物中心为代表的项目,迎合当下最新消费趋势,运营创新日益细化。

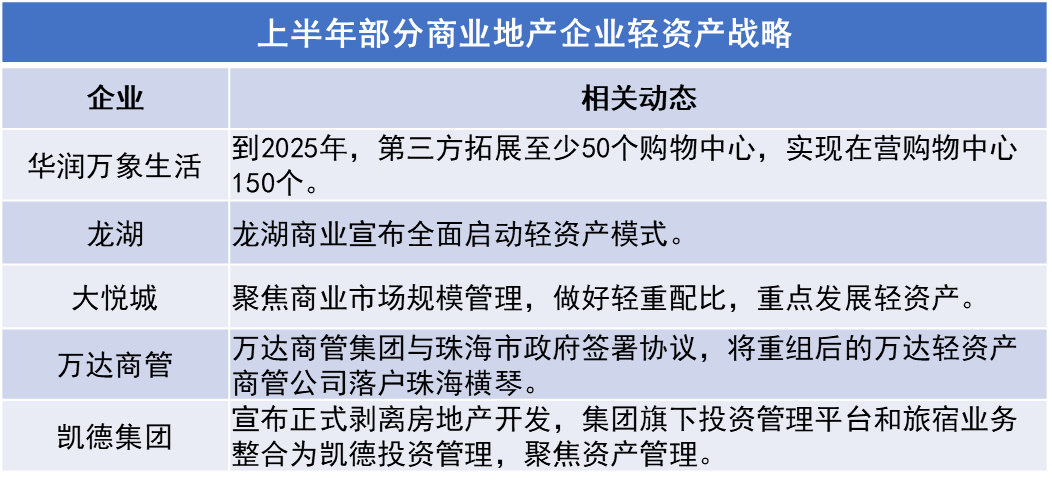

此外,随着行业轻资产模式的盛行,越来越多企业加大对轻资产业务的投入。龙湖、大悦城、凯德等企业上半年有所动作,已上市的商管企业在外拓方面也不断发力。

政策助力复苏,商业数据稳步回升

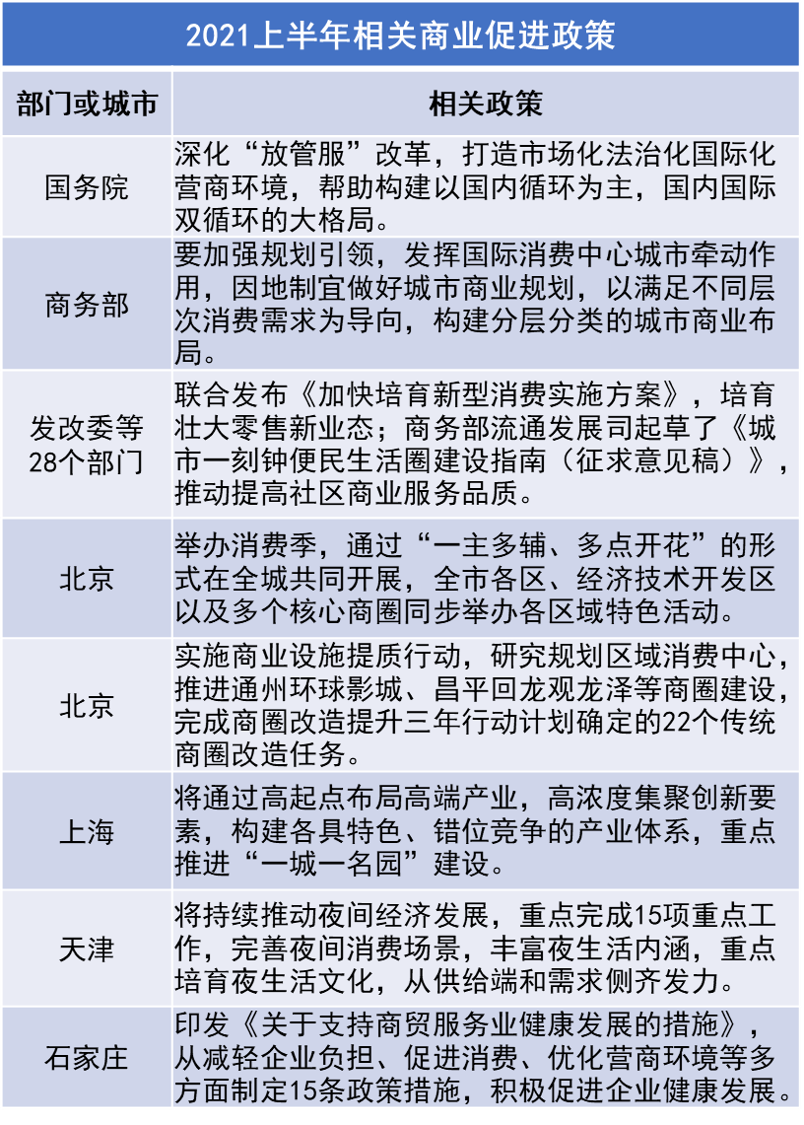

上半年,为优化营商环境,促进经济发展,全国各部门和城市出台了不少政策意见,主要涵盖以下方面:

一是促进国内经济内循环,提升商业市场的整体活力,如国务院表示将深化“放管服”改革,打造市场化法治化国际化营商环境,帮助构建以国内循环为主,国内国际双循环的大格局;二是加快城市商业和商圈建设,满足不同层次的消费需求;三是帮扶企业,通过各种政策促进商业企业的发展。

来源:公开资料,观点指数整理

政策为商业地产的整体恢复创造了良好的市场环境,对推动消费复苏和促进商业发展有积极作用。

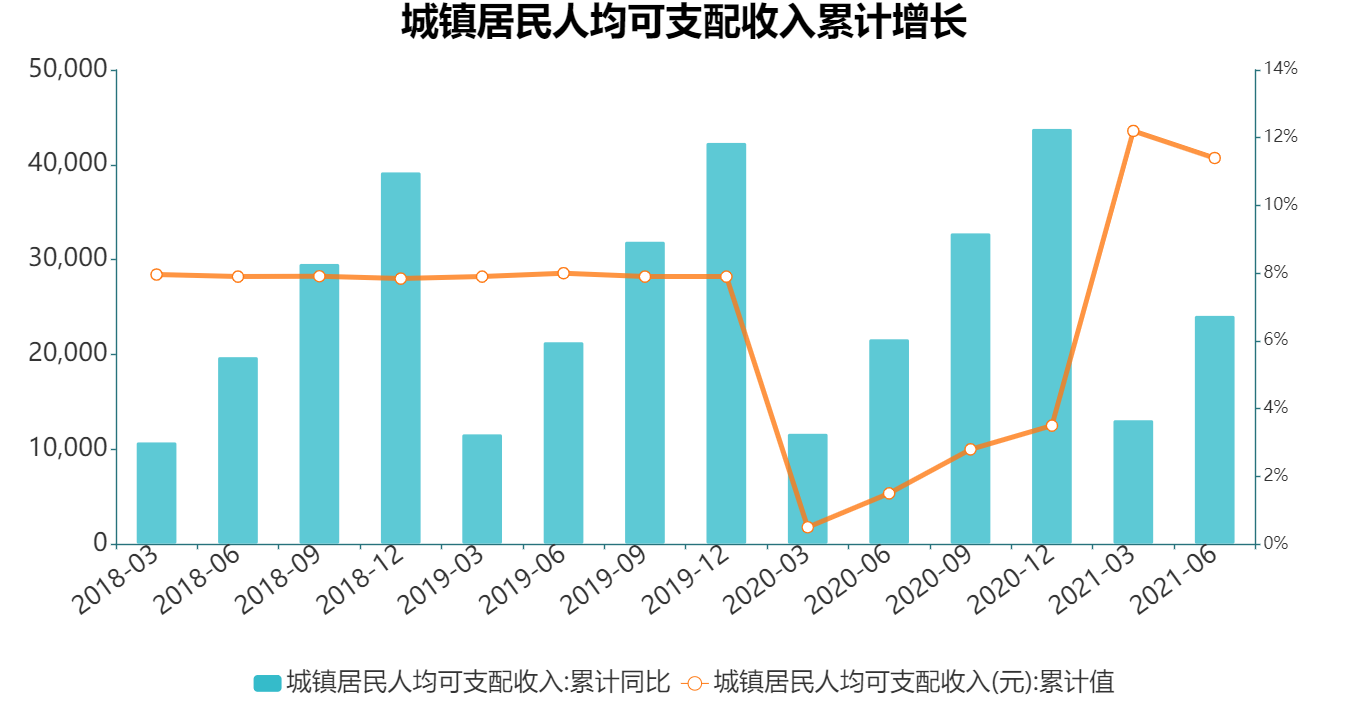

直接反映在相关经济数据上,近几年来,我国的城镇居民人均收入累计增长保持较为稳定的增速。今年上半年的城镇居民人均可支配收入较前三年同期有较为明显增长,为24125元,而2018、2019、2020的同期则为19770元、21342元及21655元。国家经济稳健发展下,居民收入水平正日益提升,这也为国内商业发展创造更多消费需求,有效带动内循环。

数据来源:国家统计局,观点指数整理

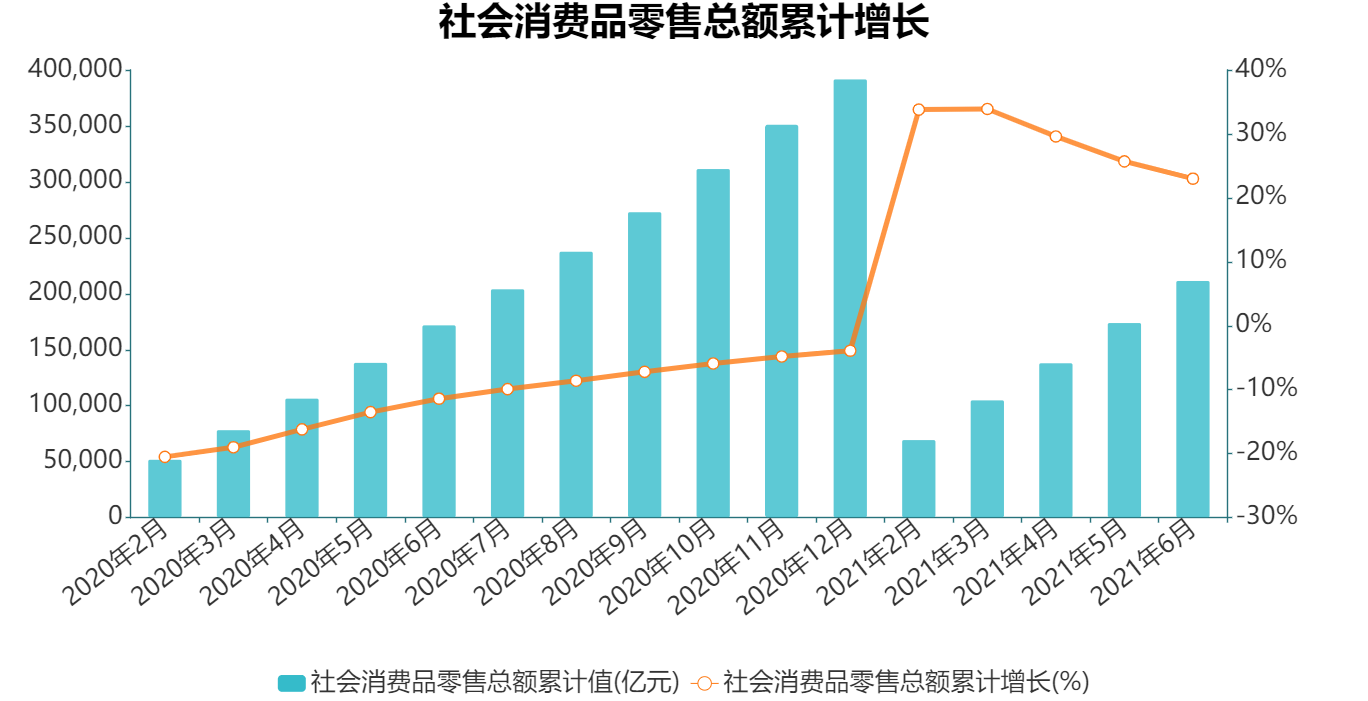

社会消费表现上,今年以来,社会消费品零售总额实现稳步增长,截至2021年6月,该项数据录得211904亿元,累计增幅为23%,同比去年疫情期间有较明显的增长,大众消费需求持续释放。

数据来源:国家统计局,观点指数整理

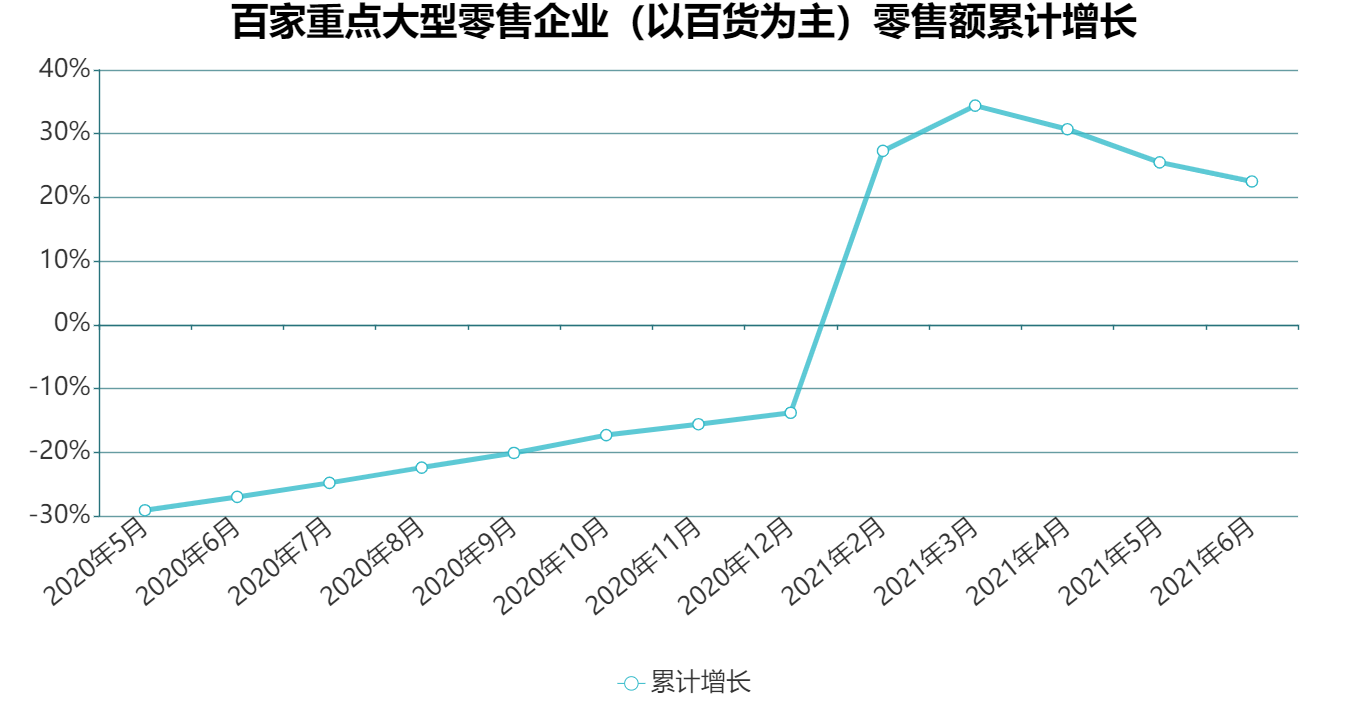

表现趋好的还有全国百家大型重点零售企业的零售额累计增长,今年转负为正。截至今年6月,累计增长幅度为22.5%,逐渐趋稳。

数据来源:中华全国商业信息中心,观点指数整理

以最能激发大众消费活力的节假日消费数据来看,上半年春节、五一等重点节假日期间,全国的商业消费提升较大。

商务部数据显示,春节期间,全国重点零售和餐饮企业实现销售额约8210亿元,同比过去两年均实现明显增长,其中同比2020年增长28.7%,比2019年增长4.9%,这主要得益于客流增长以及消费力的显著提升。

此外,中华全国商业信息中心数据显示,五一假期全国百家重点大型零售企业实现零售额83.6亿元,包括银泰百货、万达广场、首创奥莱等全国多个商业体在内的项目在销售额、客流量等关键指标上均实现增长。

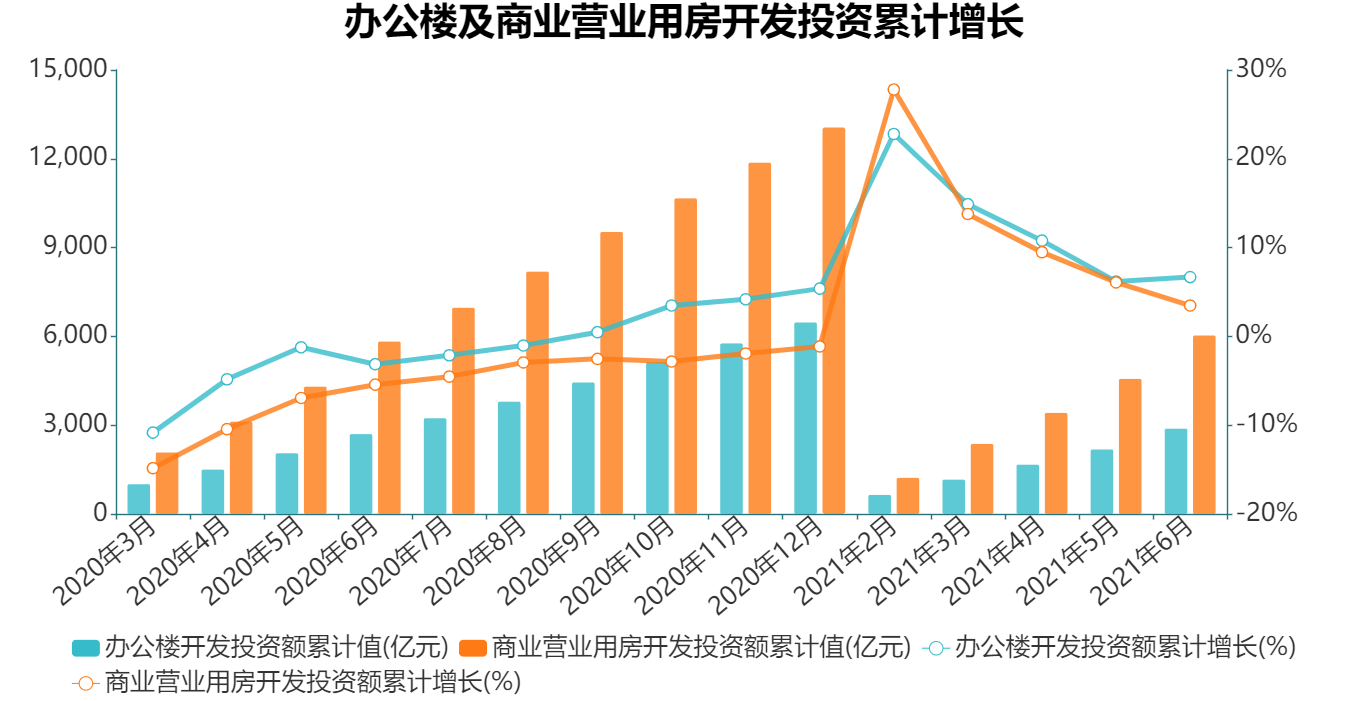

经济上的较快恢复以及消费韧性,也助推了商业投资的发展,办公楼和商业营业用房的开发投资额在上半年保持了稳定增长。

其中办公楼部分录得2909.57亿元,累计增速6.7%;商业营业用房部分则为6054.19亿元,累计增速3.5%。总的来看,办公楼的恢复要更为积极一些,主要得益于资产的保值性强,且能提供稳定租金收益,对投资者而言有较高的吸引力。

数据来源:国家统计局,观点指数整理

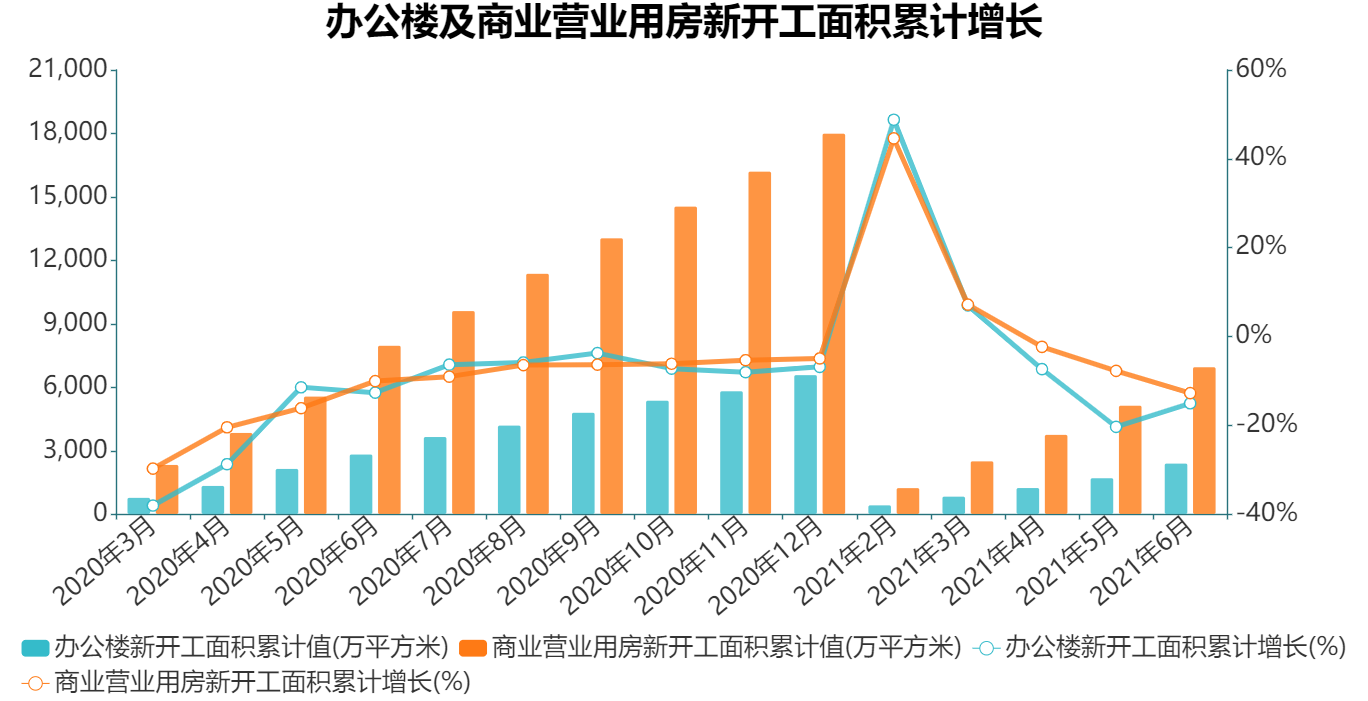

截至2021年6月,全国办公楼及商业营业用房的新开工面积累计值分别录得2424.70万平方米和6976.93万平方米,累计增速为-15%和-12.7%。虽然增速相比上月有所回落,但继续实现了规模上的增长。

数据来源:国家统计局,观点指数整理

此外,虽然上半年仍有部分城市受到疫情影响,但在防控措施以及疫苗接种的普及之下,对整体经济发展的影响有限。

商业大宗交易频现,险资身影活跃

回顾上半年,商业地产的资产交易较为活跃。

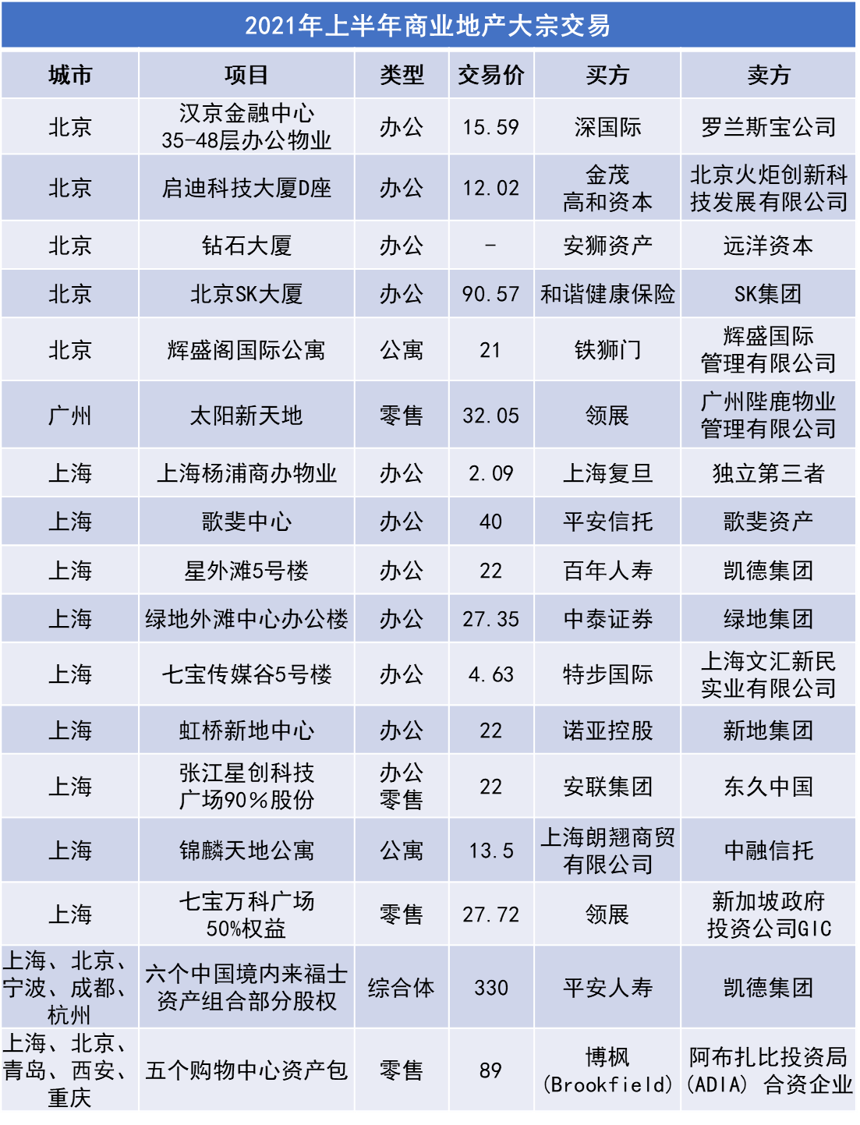

一线城市及核心的二线城市均有资产成功交易,北京和上海是目前大宗交易的聚焦地。两地的商业物业租金较高,资产价值升值空间大,其中上海作为国内的代表性商业城市,开放性的政策吸引着众多投资者。

数据来源:公开资料,观点指数不完全统计

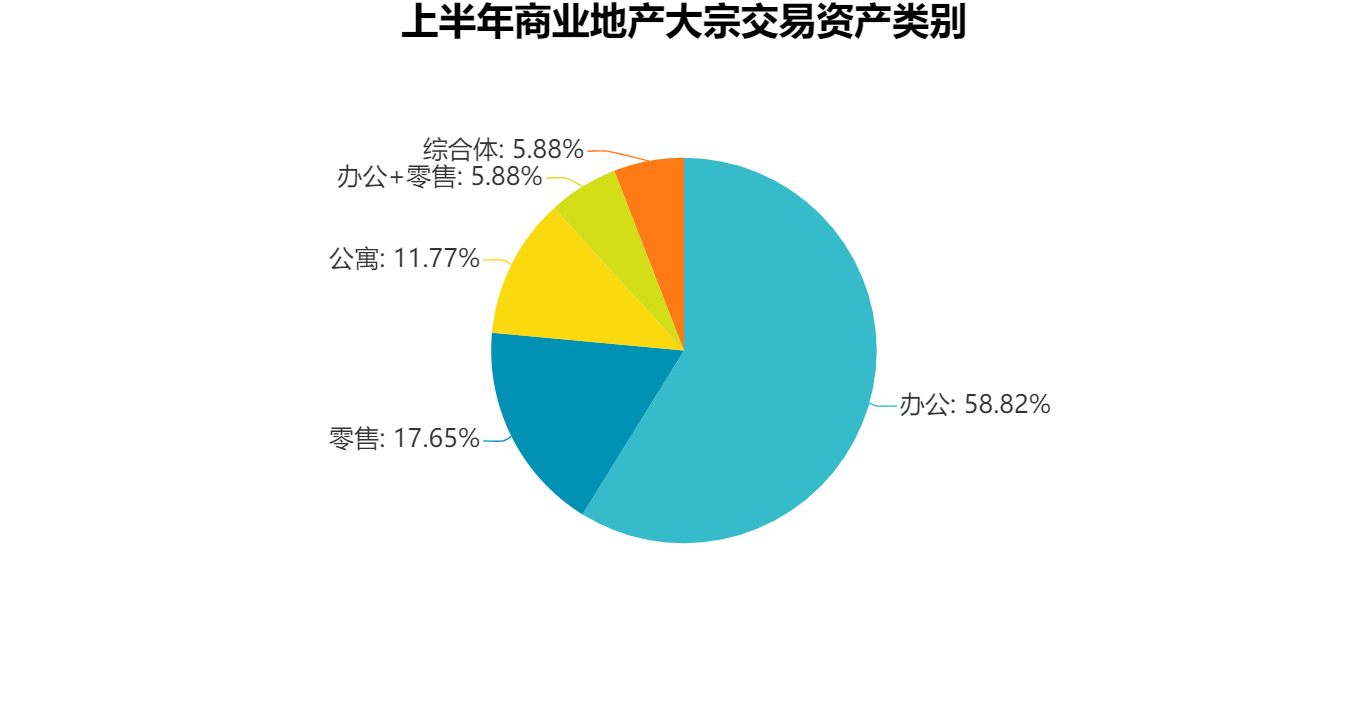

上半年交易的资产类型较为多样,涵盖综合体、零售、写字楼、公寓等业态。其中,从交易数量上看,写字楼依然是最受欢迎的大宗物业,占比接近六成。而从成交金额对比,综合体业态比较亮眼,上半年最大成交金额的标的就是综合体。

上述两种类型物业,都是相对优质的投资标的,尤以前者为甚。核心区位的成熟写字楼项目,能够提供稳定的租金收益,保障现金流,具有长期增值潜力;同时,相对综合体,写字楼面对的是单一企业群体,收购完成后运营上的整合更加简单一些。

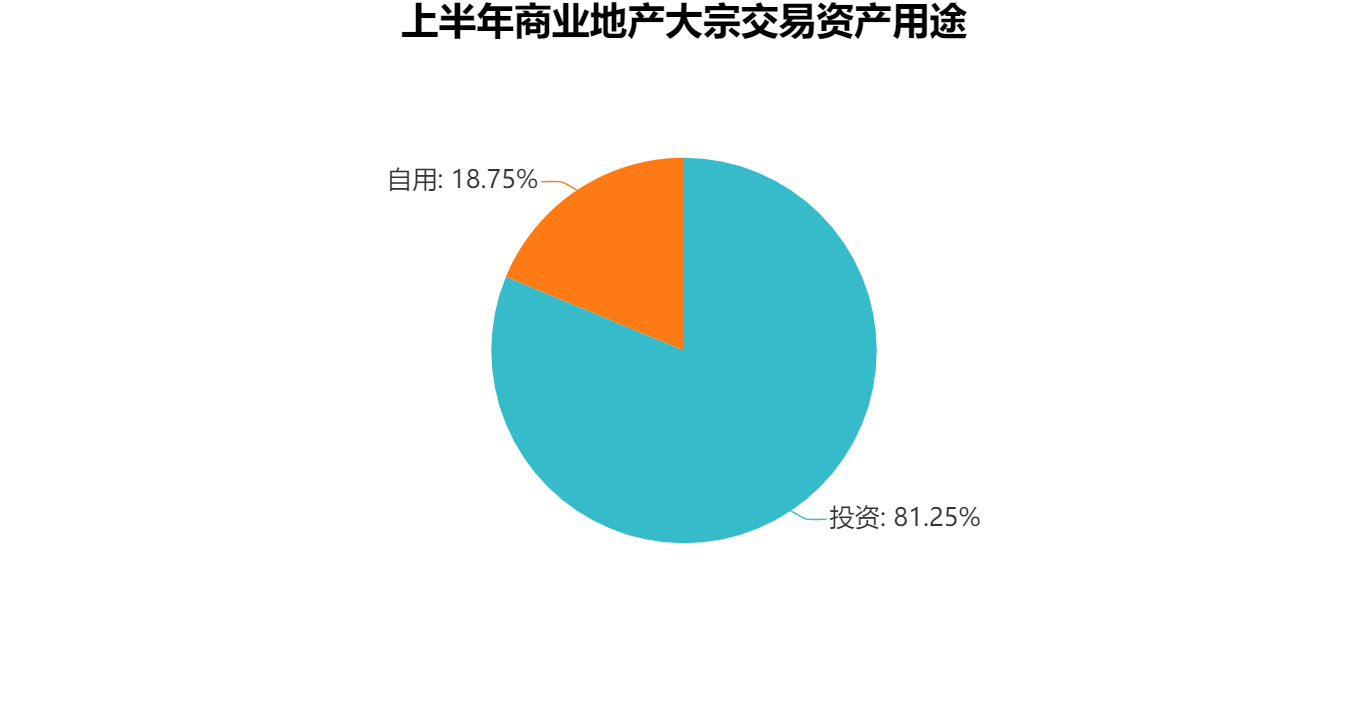

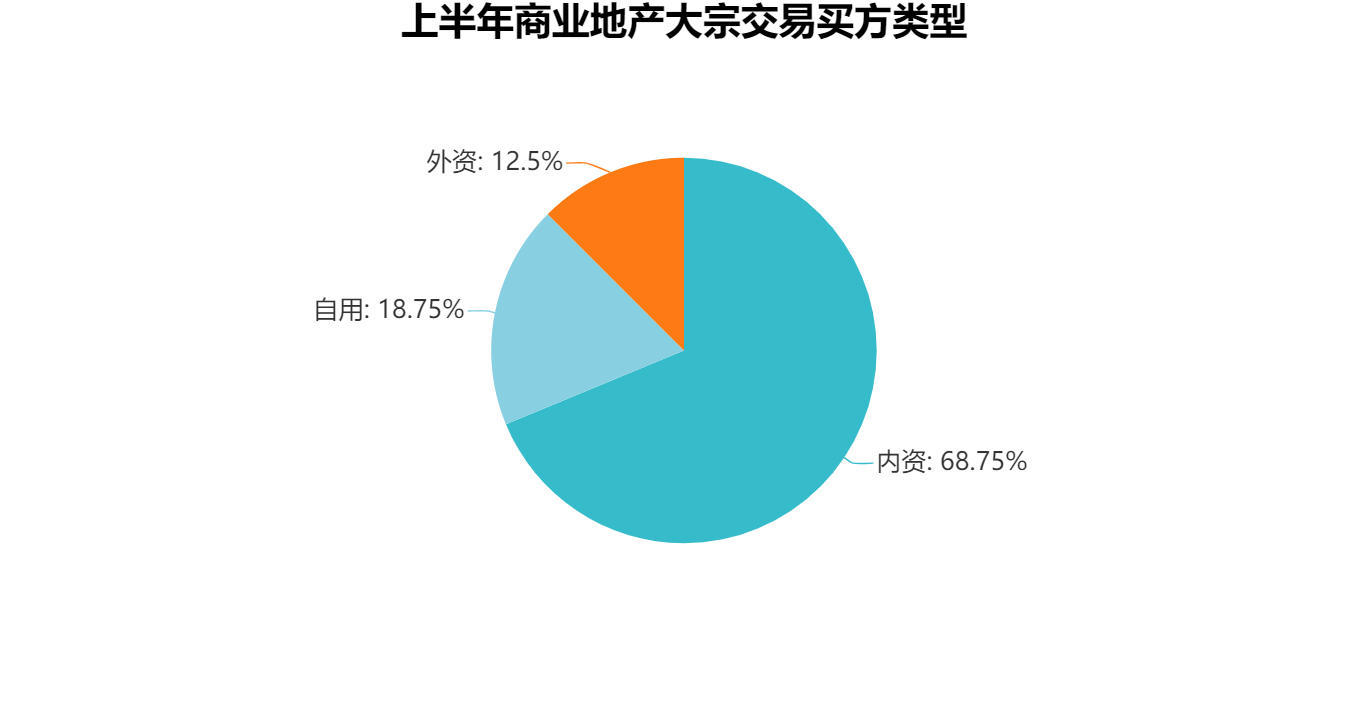

数据来源:观点指数整理

上半年大宗交易市场上的主导力量主要是内资机构、外资机构和国内自用型买家。交易数量上,内资较为活跃,占比接近七成,上半年的最大金额交易也为内资买家创下,为平安收购凯德旗下来福士资产包,交易价高达330亿。这也反映了险资对于稳定收益项目的青睐。

此外,自用型买家也不可忽视,将新购物业作为总部使用。如诺亚控股以22亿元向新地集团购买了上海虹桥中心商务区的办公场所,面积约7.2万平方米,将其作为总部。

数据来源:观点指数整理

疫情以来,被认为是入手商业资产的较好时机,不少投资机构选择入手位于一二线城市核心区位的优质物业,以期通过后期运营等各种手段实现资产增值,获得较高的投资回报。

数据来源:观点指数整理

从上半年的交易来看,投资者对商业物业的选择标准并未产生较大变化。在资产选择中,主要看重是否有稳定收益、资产升值空间、地段位置条件、商圈发展环境等。

具备较强资产运营能力的收购方,收购物业后会进行改造运营,实现收益提升和资产增值,亦或选择长期持有,或通过资产证券化方式退出。

上半年营收增长明显,抗风险能力成营收持续关键

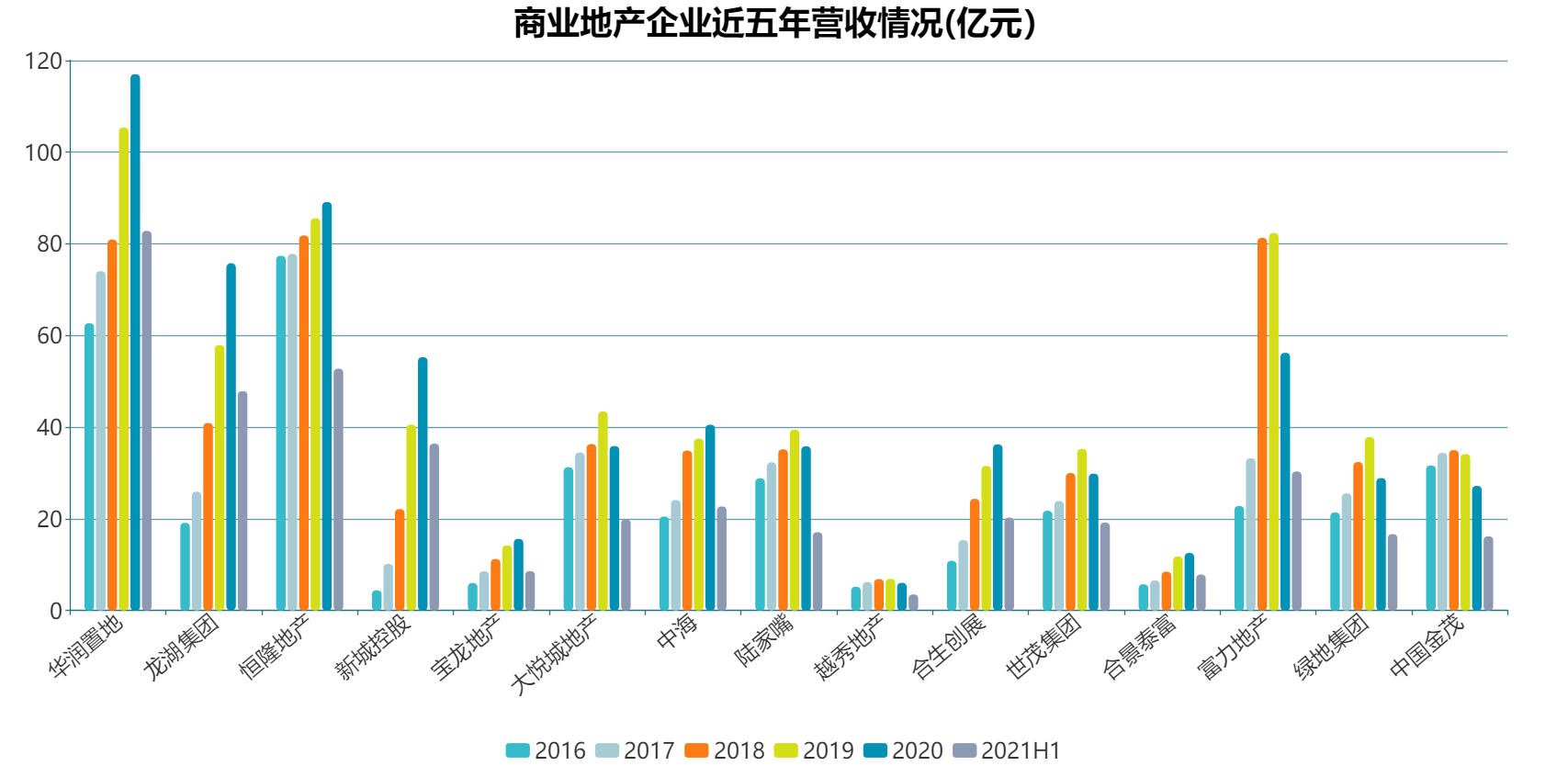

虽然不同企业的统计口径存在一定差异,但是从2016至2021上半年的营收来看,大部分重点商业地产企业一直保持较为稳定的增长。

即使在去年疫情影响之下,观点指数统计的15个样本企业中,仍有8个呈现持续增长。

数据来源:企业年报,观点指数整理

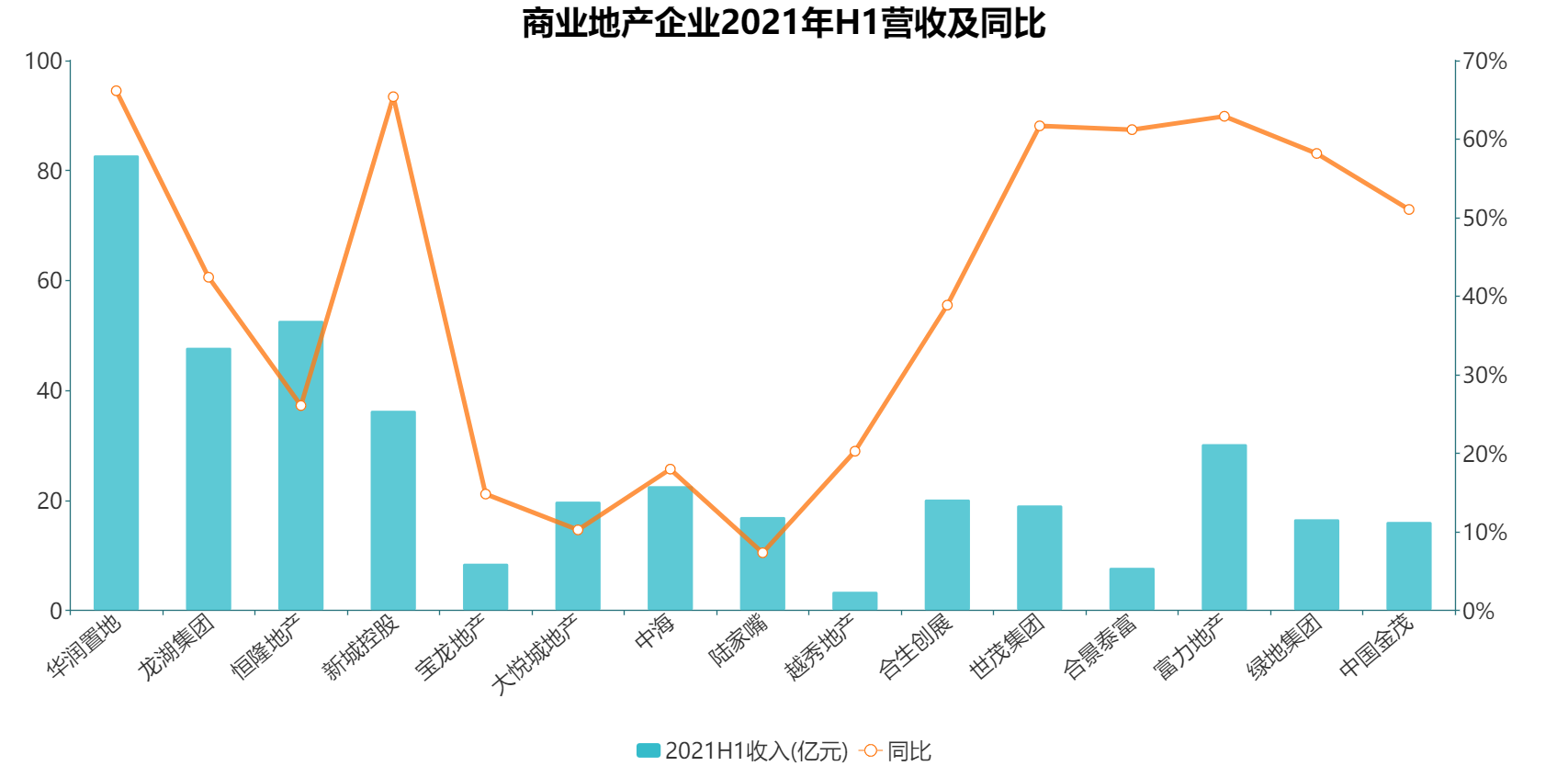

而从样本企业近期公布的2021上半年财报数据中,可以发现基本摆脱疫情影响之下,大部分商业地产企业营收提升明显,实现同比上升。观点指数选取的15个样本企业中,全部实现了同比增长,最高增长幅度接近67%,最低增幅也有7%左右。

数据来源:企业年报,观点指数整理注:部分企业区分物业投资收入和酒店营运收入,上述数据包含酒店收入

去年疫情下实现营收增长的企业,总体呈现出以下特征:一是现有项目多分布于核心一二线城市,如上海、深圳、广州、成都等城市,具备较强的抗风险能力,在疫情下依然可以提供稳定的租金收益。此外,这些企业的项目运营能力突出,顺应市场变幻保持竞争力。

当然亦离不开近年来规模扩大带来的有效增长。部分企业在去年疫情之下,依然有不少新项目入市,这些新项目对整体营收增长作出了一定贡献。而今年上半年,也有不少企业开出新项目,如新城控股上半年有5个吾悦广场项目开业。

而今年上半年部分营收上升幅度较大的企业,此前布局了较多酒店业务,如富力、绿地等,去年疫情之下整体营收同比下降明显,与其他企业有所分化,但今年商业复苏趋势之下酒店业务有所回升,同比收入增长较为明显。

商业轻资产大势所趋,入局企业竞争白热化

轻资产依然是上半年逃不开的关键词。近年来,商业地产企业对轻资产的探索不断加快,并渗透到各类商业业态中。具体表现为企业分拆轻资产相关业务,寻求登陆资本市场。同时,也加速对外进行轻资产服务输出。

上半年,不少企业明确在轻资产业务方面的战略。如3月9日龙湖宣布全面启动轻资产模式。大悦城也表明,将在商业地产上实行轻重并行战略,重点发展轻资产。

来源:公开资料,观点指数整理

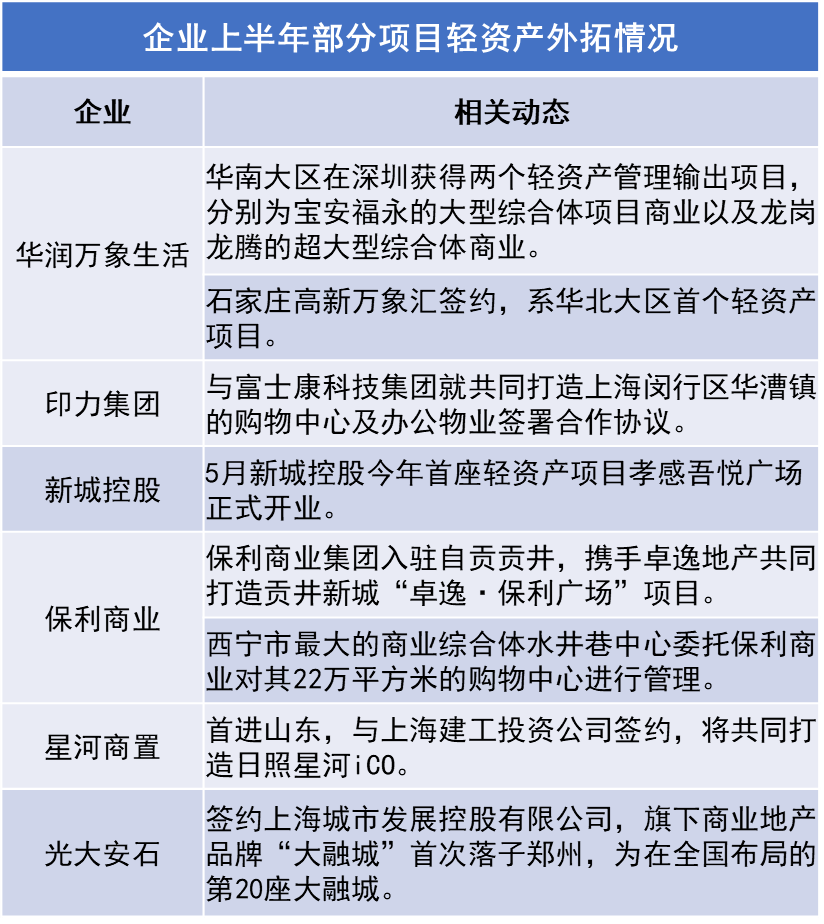

目前,加入轻资产大军的商业开发商越来越多,主要有新加坡的凯德、国内的万达商管、华润万象生活、印力集团、新城控股、爱琴海集团、宝龙商业、保利商业等。

分拆商业地产业务,以商管形式上市是目前比较热门的方式,宝龙商业、星盛商管、合景悠活、华润万象生活、中骏商管等企业是其中的代表。这类企业的业务组成,一部分来自母公司的项目输出,另一部分来自第三方项目拓展。

单以规模而论,万达商管的轻资产输出表现位居前列,且项目数量在不断增多。2021年其计划开业万达广场50个,其中轻资产34个,轻资产占比68%。

来源:公开资料,观点指数整理

商办领域,中海和华润这类有大量自持商办项目的企业,商业地产上实行轻重并行战略,重点发展轻资产。同样也在进行轻资产输出。以中海为例,其截至2020年底其轻资产管理输出项目7个,管理面积38万平方米。

2020上半年,华润为73栋写字楼提供物业管理服务及其他服务,在管总建筑面积510万平方米。而到2021上半年,华润已为24个写字楼提供商业运营服务,总建筑面积为150万平方米;为93个写字楼提供物业管理服务,总建筑面积为710万平方米。

创新业态方面,轻资产同样是热点之一。多家企业通过输出管理和服务,减少租金成本的支出,如优客工场、Distrii办伴等都重点发展轻资产。

优客工场2021二季报显示,其轻资产模式收入规模1520万元,同比增长292.1%,轻资产毛利同比增长228.6%。

房企酒店业务也寄希望于通过轻资产,实现业绩的增长。世茂、绿地等企业近年来一直在通过自创品牌对外进行轻资产输出。今年金茂也加入了轻资产阵营,发布了五大自有品牌,计划以全新轻资产酒店管理公司形象进军国内酒店业。

从目前的情况来看,无论是出于资金投入,亦或是规模扩张方面的考量,轻资产都是行之有效的方式,因此成为当下企业寻求突破的路径之一。但同样的,越来越多企业加入,势必带来更加激烈的竞争,而企业的品牌号召力和运营能力将成为制胜关键。

商业运营持续数字化,项目创新不断

近年来,商业地产数字化时常被提起。疫情下线上业务的蓬勃发展,助推了企业数字化方面的建设,由此实现运营效率和模式的提升成为共识。

凯德、龙湖、万达等商业地产企业在数字化方面布局较早。2015年万达开启数字化管理,目前覆盖全国200个城市330座万达广场周边用户,让消费者可以便捷触达万达广场提供的各种服务。

同样对数字化要求较高的还有商办业务,如越秀商投重点打造了平台“悦享会Yue+Club”,对接大数据、AI中台以及各大5G数据运营商,整合数据库、标签化及模型化功能平台,帮助企业实现数字化转型。目前,该会员平台已整合一线城市CBD的写字楼企业会员超过1000家,并在持续增加。

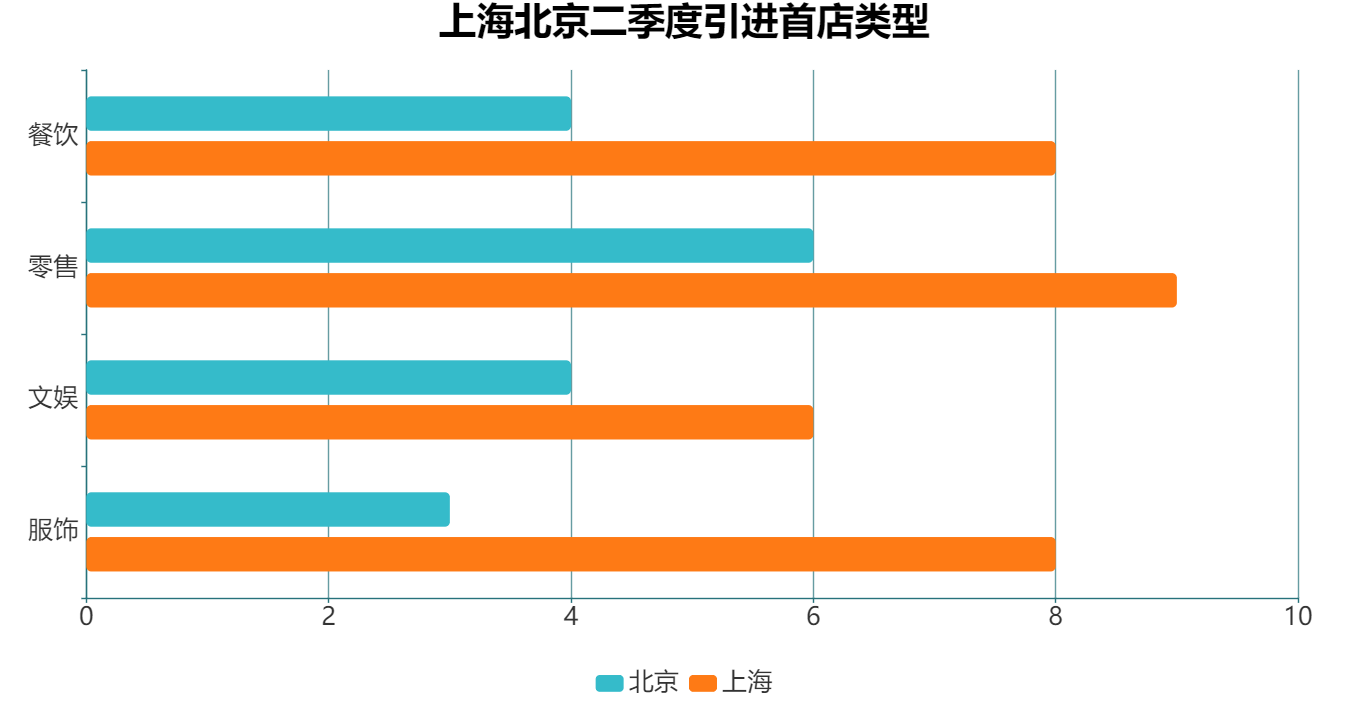

在商业地产的创新上,购物中心表现最为活跃。与其他业态不同,其面对的是需求日益多元化的消费者。引进首店依然是目前较受青睐的方式之一。据观点指数统计,今年上半年有不同类型的首店进驻购物中心,一二线城市的标杆项目是主要聚集地。

从以往引入首店最多的上海和北京来看,主要有餐饮、零售、服饰以及文娱四种类别业态。此外各类集合店、体验店也纷纷进驻购物中心。如上海港汇恒隆广场引入的DIESELHUB全球首店,将零售、餐厅、文化交流、时尚、艺术等多种业态混搭,为消费者提供更多可能性。

数据来源:公开资料,观点指数不完全统计

此外,当下不少商业项目会注重体验式业态布局,凸显社交属性,对于IP的重视程度也不断增强。这主要由于当下购物中心的消费主力为年轻群体,他们除偏好时尚类业态外,亦注重休闲体验,因此不少项目在布局上更为注重契合该等需求。

IP+的商业模式也逐渐在购物中心崭露头角,目前购物中心主要有IP主题展,以及零售、餐饮、儿童游乐等IP化。IP与品牌的跨界合作是品牌与粉丝连接的重要手段,能助力品牌拓展市场。

总体而言,上述方式只是吸引客流的手段之一。要想实现从引流到变现的转化、稳定提升经营绩效,关键在于如何强化运营能力,提高消费者黏性和忠诚度。

本周龙湖南京河西天街等11个购物中心开业,西安SKP-S拟10月亮相,大悦城下半年将迎五大商业项目;黑石终止收购SOHO中国;龙湖架构再调整。

本周南宁五象万象汇等开业、北京环球度假区试运行;大悦城地产上半年核心净利暴涨421.1%,印力营收24.53亿;碧桂园营销体系大变革。

上半年,国内投资市场共录入90笔大宗交易,总成交金额1,570亿元。按成交金额统计,股权交易金额占比为63.7%,资产交易金额占比为27.7%。

城市一定会出现一个个不同主题的群居社区,并需要有配套的服务,然后更好的深度服务好这一群群人,才是房企应该思考的问题。

“三胎政策”发布不足1个月,K12教育随即开启“双减”模式。于家庭型与社区型商业而言,一半是火焰,一半是冰山,购物中心又应何去何从?

数据显示,80后倾向到健身房、球场等场馆运动,而00后则热衷宅家运动。当80后在看Keep学习健身知识时,00后正在哔哩哔哩上看视频跳帕梅拉。

赢商网账号登录

赢商网账号登录