作者/李奕和

业绩亏损、股东持股遭冻结、核心资产遭查封,也无法动摇皇庭国际转型收购半导体的决心。

10月27日,皇庭国际(000056. SZ)公布了对意发功率的最新投资方案,从此前的收购股权改为对目标公司进行增资。

根据最新计划,皇庭国际全资子公司深圳市皇庭基金管理有限公司(以下简称“皇庭基金”)向意发功率增资5000万元。

增资完成后,皇庭国际将通过皇庭基金间接持有意发功率13.3774%的股权。

这只是这笔交易的开始。

皇庭国际称,除本次向意发功率增资外,目前公司仍在与意发功率的核心管理团队洽谈股权收购及合作事项。言外之意是,收购还将持续。

三天前的10月24日,皇庭国际公告,公司股票连续3个交易日(2021年10月20日、21日、22日)收盘价格涨幅偏离值累计超过20%,股票交易异常波动。

对意发功率的收购,让它一再成为外界关注的焦点。

从收购股权到增资

今年8月4日,为推动战略转型,探索新业务,皇庭国际首次披露了对意发功率的收购意向。当时,皇庭国际旗下皇庭基金作为买方,拟以6097万元的交易总价收购意发产投基金20%股份。

根据当时公告,意发产投基金持有意发功率(即:德兴市意发功率半导体有限公司)66.6667%股权。如果这笔交易得以完成,皇庭国际将通过意发产投基金间接持有意发功率13.3333%的股权。

两个余月后,皇庭国际对这笔交易做了调整。最新公告称,为了更好的推动意发功率的业务发展,对公司投资收购意发功率的方案进行优化调整,即由收购意发功率的股权调整为向目标公司进行增资。

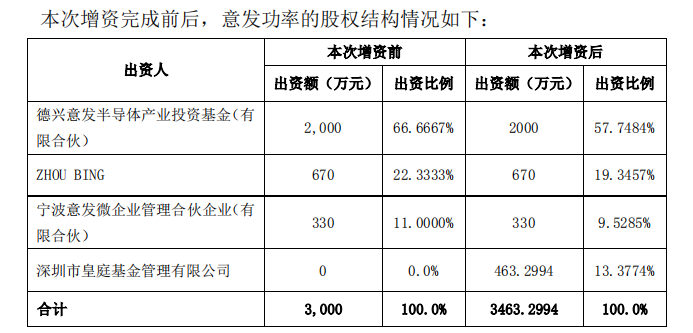

具体而言,皇庭国际通过旗下皇庭基金向意发功率投资5000万元进行增资,占标的公司增资完成后的13.3774%股权。同时,意发功率原有的三方股东意发产投基金、ZHOU BING、意发微企业持有的股权将分别摊薄至57.7484%、19.3457%、9.5285%。

本次增资完成后,意发功率的注册资本增加463.2994万元,即由原来的注册资本3000万元增至3463.2994万元,其余4536.7006万元计入意发功率的资本公积。

为何由此前的收购改为增资?

皇庭国际董秘吴凯面对外界的疑问时表示:“增资一方面能改善意发功率发展资金需求,使公司抓住行业快速发展的机遇。另一方面这种方式各方股东也易于接受,可使收购意发的进程加快。”

据了解,投资完成后的意发功率董事会由5名董事组成,其中2名董事由皇庭基金代表出任,公司监事会由3名监事组成,其中1名监事由皇庭基金代表出任。

最新交易涉“对赌协议”

意发功率系江西省第一家芯片制造公司,主要从事功率半导体器件及智能功率控制器件的设计、制造及销售,公司具备从芯片设计、晶圆制造到模组设计一体化的能力,拥有一条年产24万片6英寸晶圆的产线。

其产品主要应用于工控通信、工业感应加热、光伏发电、风力发电、充电桩和新能源车等领域。根据规划,其在现有的白色家电类功率半导体产业上,未来将开拓光伏发电市场,以及拓展充电桩控制芯片、电动车控制芯片业务。

在最新的增资公告中,皇庭国际设置了一项“对赌协议”。根据业绩承诺,意发功率于2022、2023、2024年应实现的税后收入不得低于1.5亿元、2亿元、2.2亿元。同时,2023、2024年度毛利润额不得低于3500万元、4500万元。

如标的公司2022/2023/2024三年年度税后收入均未能达到任一年度经营目标,或三年累计税后收入未能达到5.7亿元或2023年和2024毛利润总额未能达到8000万元。在投资方要求下,意发功率的实际控制人ZHOU BING,应当回购投资方在标的公司的全部股权。

2020年,意发功率营收3572万元,净亏损1200万元;今年1-4月,则实现营收1725.1万元,净亏损2162.26万元,经营活动产生的现金流净额-790.71万元。这跟其需要达成的业绩承诺,仍有着很大一段距离。

即便如此,皇庭国际却对这笔收购寄予了厚望。其表示,本次投资意发功率是为推动公司战略转型,探索新业务,围绕“商管+科技”发展战略布局半导体行业,有助于公司形成新的业务。

“未来,公司将以意发功率半导体为基础,通过扩大再生产、丰富产品种类、向封装及模组延伸等多种途径,提高意发功率的盈利能力。”

寄希望于收购一家仍在亏损的公司转型半导体,或与皇庭国际近两年经营业绩的萎靡有关。

据了解,以经营零售商业起步的皇庭国际,目前主要从事商业不动产综合运营服务,包括商业不动产运营管理业务、资产管理业务、配套服务业务及物业管理业务。

2020年,该公司营收6.86亿元,同比下降31.24%,实现归母净利润-2.92亿元,同比更暴跌684.99%。而在2017 -2019年,其归母净利润分别为1.2亿、9065.22万元和4995.05万元,呈现逐年大跌趋势。

最新数据显示,2021年前三季度,皇庭国际实现营业收入5.53亿元,同比增长6.81%;归属上市公司股东的净利润则亏损2604.02万元,同比亦大跌187.55%。

连续的大跌之下,意发功率成为皇庭国际意图通过转型扭转经营局面的那根“稻草”。

短债高企、风波不断

事实上,除了业绩萎靡不振,皇庭国际也陷入债务的泥潭中,其近段时间以来连续面临控股股东股权遭冻结、甚至被强制减持,以及核心资产遭查封等问题。

根据该公司此前披露,2020年,皇庭投资、皇庭产控作为其控股东及一致行动人所持的皇庭国际20.33%股权被冻结,占其控股东及一致行动人所持股份的46.97%。几乎接近一半。

7月2日,皇庭国际公告,因皇庭产控和皇庭投资对外债务纠纷等原因,导致两者所持有的皇庭国际A股股份被动卖出24,387,478股,占皇庭国际总股本2.09%。

而在此前5月,因子公司融发投资无法按期偿还27.5亿元贷款,导致包括皇庭国际在内的七方遭到中信信托起诉。中信信托还申请了诉讼保全,导致融发投资名下的深圳市福田区中心区晶岛国商购物中心(即皇庭广场)遭到36个月的查封。

2021年三季报显示,皇庭国际面临短期借款7.01亿元,一年内到期的非流动负债33.49亿元。而其三季度末持有的现金及现金等价物仅5471.16万元。远不能覆盖其短期负债,短期内面临较大资金缺口。

皇庭国际在公告中表态,此次增资意发功率的出资方式为货币出资,资金来源为自筹资金。但在自身风波不断,手持现金余额不足的情况下,皇庭国际要如何拿出5000万元的增资额?

事实上,对于这笔收购,深交所也曾发过问询函。在此前8月4日收购公告正式发出前,皇庭国际在8月2日、8月3日连续两日收获了涨停板,内幕交易的嫌疑重大。随后的8月5日,深交所对其发出了问询。

在问询函中,是否内幕交易;皇庭国际钱从哪里来;正在经历严重债务危机的它,是否有能力支付相应对价;以及公司是否涉嫌炒作股价进而避免控股股东所持股份被平仓,都成为关注的焦点。

对此,该公司也坦诚,公司未偿还债务基本均有房产等实物资产抵押和股权质押,房产均在一二线城市中心区,资产较优质,且抵押率较低,抵押物经营现金流稳定。

其目前在深圳、重庆、成都持有皇庭国商购物广场、重庆公寓、重庆皇庭珠宝城、成都皇庭国际中心4个持有性资产。2020年末的账面价值93.45亿元。

对于意发功率的收购,皇庭国际称,以自有资金不能满足本次交易支付需求,公司将通过全力推动房产出售及其他措施筹集资金。

皇庭国际债务连续暴雷,因子公司有27.5亿贷款未还清,深圳皇庭广场遭查封,此外还有3.5亿贷款无法顺利解决,而公司“兜里”不足4000万。

4月24日,皇庭国际发布公告称,陈小海因工作变动辞任总经理职务,并调任副董事长;同时,刘海波接任公司总经理一职。

公司资产总额117.57亿元,同比下降6.15%;归属于母公司所有者权益47.55亿元,同比下降12.70%

9月20日,香港股市迎来黑色星期一,其中地产股跌去6.69%,成为“重灾区”。有专业人士分析,此次地产股暴跌反映的是房企发展模式的转换。

中梁百悦智佳的在管面积和合约面积分别为2010万平米、6030万平米,仅为上市物企均值的1/5及1/3。

当代置业或将旗下物业第一服务控股售予融创,以此获一笔资金,合并公司董事会主席张雷和总裁张鹏提供的8亿股东贷款,未来陆续缓和现金流。

赢商网账号登录

赢商网账号登录