作者/李奕和

“恒大集团违约看来在所难免。”12月7日,标普表示,恒大集团收到债权人要求履行2.6亿美元担保义务的通知,表明其流动性状况仍极度脆弱,恒大集团违约恐无法避免。

四天前,基于该2.6亿美元的担保义务,恒大称,在集团未能履行担保或其他财务责任的情况下,可能导致债权人要求债务加速到期。

这被外界理解为是恒大面对巨额债务,最终选择了躺平。消息传出后,引起一片哗然。

由于市场影响巨大,公告发出两小时后,当天深夜,包括央行、银保监会、证监会在内的三部委先后对恒大事件发声。同时,广东省人民政府立即做出反应,向其派出工作组,推进企业的风险处置工作。

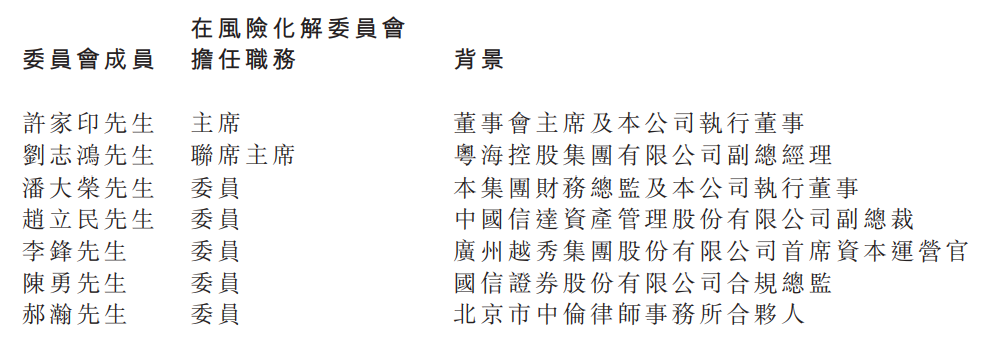

持续的消息仍在传来,12月6日,考虑目前在经营上和财务上面临的挑战,恒大董事会决议设立风险化解委员会。

该委员会并不属于恒大集团董事会下属委员会。除了恒大自身高管,这份风险化解委员会的名单最具看点的,是引入了粤海控股、中国信达、越秀集团、国信证券以及中伦律师事务所机构人员。

从今年6月最初传出商票逾期以来,市场关于恒大债务危机的话题,至今没有一刻消停过。随着政府工作组和一众国资的介入,此前一直甚嚣尘上的恒大危机走到了一个全新的转折点上。

四大国资出手

这是一份沉甸甸的名单,成员背景强大,可谓极具看点。引入的五家企业机构中,粤海控股、越秀集团、中国信达、国信证券四家均为国资。当中,中国信达更是中国四大资产管理公司(AMC)之一。

具体而言,粤海控股、越秀集团分别为广东省属国企和广州市属国企,前者实控人为广东省人民政府,后者为广州市人民政府。另外,国信证券的大股东是深投控,最终实控人为深圳国资委;而中国信达的主要股东则是财政部和社保基金理事会。

在广州,粤海控股和越秀集团实力与名气并存,在商业地产领域更犹如两颗双子星。粤海控股是广东省在境外规模最大的国有综合型企业集团,目前总资产逾2000亿元。业务涉及公用事业及基础设施、制造业、房地产、酒店、物业管理、零售批发、金融等行业,以资本为主,主要投向水务及水环境治理、城市综合体开发及相关服务、现代产业园区开发及产业投资等领域。

该集团旗下拥有粤海投资、广南集团、粤海置地、粤海制革等多家香港上市公司。其以打造出广州天河城、北京路天河城、动漫星城广场、粤海金融中心等商业地标闻名。

特别是广州天河城,早于1996年开业,是中国大陆最早运营的大型购物中心,享有“中国第一商城”的美誉,至今仍是吸引人流最多的商业体之一。

越秀集团最早成立于2009年,注册资本112.69亿元。目前已形成以金融、房地产、交通基建、现代农业为核心产业的企业集团。2020年总资产约7300亿元;营业收入774亿元;利润总额190亿元。旗下控有越秀金控、越秀地产、越秀交通基建、越秀房托基金、越秀服务等五家上市公司。

该集团旗下越秀地产2020年合同销售额接近1000亿元,土地储备约3000万平方米。在商业地产方面,广州乃至整个广东最具地标性的项目广州国际金融中心,就由它一手打造。

作为风险化解委员会的一员,中国信达更是这方面的行家。中国信达最早成立于1999年4月,是经国务院批准成立的首家金融资产管理公司。它跟东方、华融、长城并称我国四大AMC。

中国信达主要业务为不良资产经营和金融服务,其立足不良资产经营主业,围绕问题资产投资和问题机构救助,着力化解金融机构和实体企业不良资产风险。

目前,中国信达设有33家分公司(包括合肥后援基地管理中心),旗下拥有的平台子公司包括南洋商业银行、信达证券、金谷信托、信达金融租赁、信达香港、信达投资、中润发展等。

截至2021年6月末,中国信达总资产规模1.6万亿元,其中,主营业务不良资产经营达1.05万亿元,占总资产的65.7%。同期内,其不良资产经营收入316.25亿元,在总收入的占比达76.4%。

重生之路

四大实力国资的介入将帮助恒大有效化解风险。

恒大集团方面称,风险化解委员会将积极在本集团未来风险化解事项中发挥重要作用。“风险化解委员会成员的丰富经验及其能调动的广泛资源,有利于本集团更顺利解决目前面临的各项困难。”

对此,知名地产分析师严跃进也表示,此次恒大的风险化解委员会的设立,具有积极的作用,体现了债务问题处置方面的重要思路和策略。通过此类组织架构的搭建,确实有助于后续问题的更好解决。

事实上,这五家企业和机构的引入,不仅拥有绝对实力,在组合上也别有用心。

从角色和分工上看,粤海控股和越秀集团代表了政府的监管,同时在必要时也兼具接盘的实力;中国信达是专门从事不良资产处置机构;国信证券和中伦律师事务所则提供资本运作和法律中介上的帮助。

这样多样、专业的组合,让企业化解风险过程的操作都能顺利推进。事实上,像去年2月深陷债务危机的海航,成立的“海南省海航集团联合工作组”,人员构成也包括海南省国资、当地政府机构人员、民航行业专业人士及金融机构人士。

有业内人表示,实力国资的介入,说明恒大集团的债务问题已经到了必须要解决的时候了,同时问题肯定也会得到妥善的解决。只不过,现在的问题是恒大风险化解在具体的执行层面会还有待明确。

特别是中国信达作为资产管理公司,在不良资产的处置上有专业和丰富的经验。这方面而言,其过往的资产重组经验,或许也能为现时的我们描摹一个恒大未来的模样。

作为四大AMC之一,在以往企业重组的案例中,中国信达一方面会从债务重组层面推动化解债务风险,包括运用债务重整、股权投资等手段协助企业制定债务重组方案、推进重组谈判;另一方面也从资产收购、资本运营等资产重组层面入手,支持企业盘活存量资产、加速资源整合、优化产业结构。

以三胞集团为例,2018年6月,该公司资金链断裂,引发债务危机,中国银保监会、江苏省政府、南京市政府等各级政府和相关部门先后介入;同年9月,三胞集团金融债委会组建。到去年5月,中国信达通过向三胞集团提供近百亿元的流动性支持,从而启动了三胞集团的债务重组。

据了解,过去几年,中国信达还通过实质性重组、资产收购重组、市场化债转股等手段,积极参与了山东齐星集团、浙江盾安集团、内蒙古博源集团等大型民营企业集团的重组及危机救助。

当中,对山东齐星集团的重组,中国信达主要通过“债权收购+债务重组”斩断担保链,从而控制风险扩大蔓延,在化解企业风险的同时,挽救了一批与齐星互保的民营实体企业。

在救助博源集团债务问题时,其通过收购博源集团发行的债券,完成违约债券交割过户,并将其以非现金方式注销。最后通过实质性重组、市场化债转股等手段使得企业进入良性发展轨道。

然而,作为国内数一数二的头部房企,恒大集团总资产达2.38万亿元,其中负债有1.97万亿元,其截至2021年6月30日的有息负债5700亿元。相比之下,恒大无论是资产规模还是负债规模,与以往的企业都不可同日而语。等待恒大的将会是一条怎样的重生之路?

央行行长易纲指出,恒大风险问题是市场事件,将按照市场化、法治化原则妥善处理,债权人和股东的权益将按照其法定受偿顺序得到充分的尊重。

12月7日,标普表示,恒大集团违约恐无法避免。该公司2022年将面临巨额债务到期,包括将于2022年3月和4月到期的共计35亿美元债券。

12月6日,恒大宣布设立中国恒大集团风险化解委员会,该风险化解委员会具体包括许家印、粤海副总经理刘志鸿、越秀首席资本运营官李锋等。

监管层的近期表态,对于房企来说无疑是一个积极信号,意味着控制并化解房企债务的风险已经迫在眉睫,以及优质房企可能将迎来融资破冰。

12月8日,红星地产董监高发生变更,“红星系”高管退任,来自远洋集团的高管依次接任。此外,远洋收购红星注册的新公司名为远洋红星。

赢商网账号登录

赢商网账号登录