作者|刘艺晨

编辑|谢芸子

正值羽绒服的消费旺季,市场却显得不那么太平。

近日,因拒绝给中国消费者退货、退换货条款“双标”等问题,加拿大鹅屡遭上海消保委约谈。最新的进展是,加拿大鹅发布声明,称已更新并优化了中国大陆地区的退换货服务承诺。

在这个当口下,本土品牌波司登(需求面积:150-200平方米)却打着“世界第一”的旗帜势头上扬,一边推出价格过万元的“登峰”系列羽绒服,一边官宣肖战作为其新代言人,大有取“鹅”代之的架势。

12月1日,波司登与高端滑雪品牌BOGNER成立合资公司,将在中国市场共同经营相关品牌,这似乎意味着,波司登“多元化、国际化”的脚步又往前进了一步。

高端化自然意味着高价,“涨价”也是波司登近年来的主旋律。2017年波司登的产品均价为1100元左右,2020年这个数字已经飙升到了1700元。

财报数据也显示,2020/2021财年,波司登品牌羽绒服在线销售收入中,单价超过人民币1800元的销售收入占比达到31.8%,同比提升4.3个百分点。另据波司登管理层透露,该项数据今年将升至40%左右。

很难想象,就在40多年前的1976年,波司登的前身还是一个村办缝纫组,起家靠的是8台缝纫机和11位农民。而今,却和加拿大鹅这样的国际大牌站上了一个竞争舞台——最起码在敢开出“万元”报价这一点上,波司登真的“支棱起来了”。

高端化“救星”

命运像是被安排好一样,加拿大鹅高调进入中国市场的2018年,波司登也终于从库存危机泥泞中挣脱出来。

作为靠天吃饭的“季节性”品类,羽绒服行业始终要面对“品类单一、淡季销量不佳”的难题。也因此,摆在羽绒服行业面前有三种选择:要么薄利多销;要么走多品类、四季化的路线;要么提高价格、走高端路线,赚品牌溢价的钱。

但问题是,前两种方式的可行性不高。

如果长期走低价路线,竞争环境始终激烈,无法摆脱羽绒服淡季销量不佳的问题,较低的利润空间也难以支撑品牌在市场上的扩张与研发上的专精投入。且在目前的本土市场,除波司登外的羽绒服品牌早已销声匿迹。

至于多品类、四季化的路线,波司登并没有经营其他品牌、品类的能力与经验,且在更为广阔的四季化服装市场,波司登难以与优衣库等国际零售品牌媲美。

也正因此,彼时波司登的盲目扩张与收购策略不仅没有拉高毛利,反而拖累了主营业务,凸显了管理能力不足的短板。

截至2013年底,波司登非羽绒业务收入同比跌5.3%,库存高达27.03亿。到2015年,波司登的业绩进一步被拖累,净利润大幅锐减至1.32亿元。在此期间,波司登的库存天数一路由131.75天上涨至207.83天。

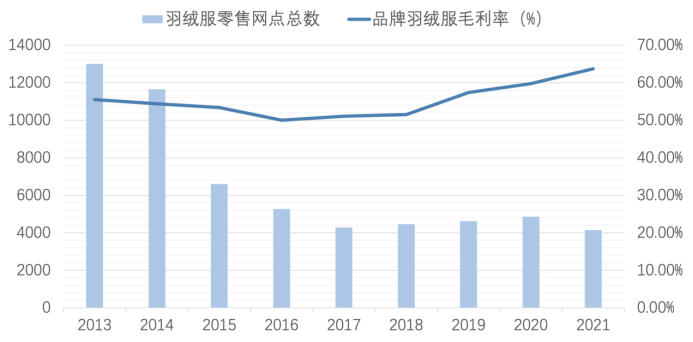

2017年,波司登重塑主业,关闭了低效门店。数据显示,波司登彼时的门店数量已由巅峰时期的14000余家降至5070家,位于伦敦的英国旗舰店也低调关闭,这也意味着,波司登此前的三大战略宣告流产。

同样是在这一年,售价万元的加拿大鹅因马云在乌镇大会上的“带货”走俏,这个所谓的“羽绒服届的爱马仕”,成功颠覆了中国消费者对羽绒服价格的想象力,也让波司登看到“高端化”的可能。

一方面,高端羽绒服有着更高的毛利率,另一方面,高端化也解决了季节性的问题。相比天气的冷暖,高端羽绒服的销售更取决于当地的消费水平。这一点,从欧洲高端羽绒服品牌Moncler的开店分布也可以体现。

2018年冬天,波司登首次登上纽约时装周秀场,以高端时尚的“外包装”重回消费者视野。而在该年度,波司登在销售费用上的支出同比增长40.29%至34.4亿元,占总营收比重约三分之一。重金投入也为波司登带来了可观的回报,其营收与净利润分别实现了16.9%、59.51%的增长。

时装周打卡、大牌合作代言、设计师联名款……从大举营销中尝到甜头的波司登开始循着加拿大鹅走过的道路“做高身价”。

国金证券研报显示,2018年,波司登主品牌提价幅度高达30%至40%。从2017年到2018年,波司登旗下1000-1800元的产品占比由47.6%提升至63.8%;1800元以上的产品由4.8%提升至24.1%,而1000元以下的占比则由47.5%下降至12.5%。

与此同时,波司登对线下零售渠道持续整合,并通过“关小店、开大店”的方式布局一、二线城市的购物中心门店。

波司登羽绒服零售网点总数及品牌羽绒服业务毛利率变化,36氪制图

2020/2021财年,波司登营收、净利润分别为人民币135.17亿元、17.10亿元,双双创下历史新高,并连续第五年实现双位数增长。从某种程度上说,波司登的业绩表现,算是为高德康“二次创业”的口号交上了一份答卷。

在销量逐渐提升的同时,波司登“偷偷提高”的产品价格却引起争议。

11月25日,波司登正式推出登峰2.0系列羽绒服,售价11900元到14900元,尽管其在天猫的销量只有个位数。不久后,波司登发布“风衣羽绒服”系列,价格区间在3500-7000元。这也引得不少人发出“高攀不起”的感叹。

尽管波司登一直在进行渠道的升级,但截至2021年9月,其仍有69%的零售网点在三线及三线市场以下城市,不断提高的价格或与更多零售网点的当地消费能力不符。令人疑惑的地方还在于,抛开品牌价值,波司登的羽绒服的高价真的有足够底气吗?

在“羽绒”成本方面,有业内人士向36氪介绍,2020年国标90白鸭绒最高价格一度达到60万左右/吨,为十年来最高位。“这更多因禽流感、以及大宗产品的周期性所导致。”

图源:中羽协、前瞻产业研究院

但该名人士也强调,羽绒行情的好坏对一件成衣的成本波动仅在10元左右。久谦中台提供的调研数据也能看出,波司登单件成衣,在原材料(不包括面料在内)成本上花费仅约150至180元,远未能支撑起波司登高达30%的涨价幅度。

其次,在产品材质上,波司登的供应链还在完善之中。

久谦中台提供数据显示,2020年,波司登面料供应商共20至30家,辅料供应商超过50家。与之形成对比的是,为保证产品质量,奢侈品牌或“轻奢”品牌的上游供应相对集中、稳定。波司登也在自建工厂,但其目前3个自建工厂日均产量均为1万件,仅占总产量比近30%。

不可否认的是,波司登已经进入了通过零售单价拉高增长的阶段,但正如罗兰贝格全球高级合伙人任国强也强调,光凭“涨价”,显然造就不了一个真正的高端品牌。

“世界第一”的隐忧

品牌营销纵然能抢占一时的消费者心智,但终究是“治标不治本”。

香颂资本沈萌对36氪表示,中高端品牌的诞生来自用户长期以来对高品质的认可与转化。单纯以提价、营销等企业行为推动所谓的品牌的中高端化,只能是企业自己认为的中高端化,而不是市场或者消费者认为的中高端化。

波司登近年来的宣传口号一直都是“畅销美国、法国、意大利等72个国家,赢得超两亿人次选择”。有趣的是,波司登“畅销72国”的字样已被注册为品牌商标,但在波司登的财报中,海外门店数与营收占比,并未列出。

而在今年8月,在欧睿国际给出的数据中,波司登成为销售额、销售量“世界第一”的羽绒服品牌。考虑到中国市场本身的体量,“世界第一”不足为奇,但把重点落在“世界”二字上,却显得有些刻意。

此前,新华网也撰文指出,波司登因为高端系列销售遇冷、“畅销72国”广告词涉嫌夸大而处于风口浪尖。

饱受争议,却也赚足了眼球,这样的营销策略并不是波司登首创,背后隐约可以看到一家叫做君智的咨询公司身影,相似的情景在君智其他客户身上也有体现。

2016年,“更适合中国宝宝”的飞鹤奶粉曾获得欧睿认证,成为“全球幼婴儿奶粉市场亚洲第一品牌”;2019年,“销往英国、美国、德国等全球77国”的雅迪,亦在欧睿的认证下,成为“全球领先”和“全球第一”的电动车品牌。

提炼品牌的差异化特性,冠以“高端”的名号,继而围绕着一个点进行批量营销。波司登走过的路,飞鹤、雅迪、九牧王等更多品牌也都走过。

部分君智客户获欧睿认证情况,36氪整理制表

在君智的品牌打造进程中,分众传媒扮演了重要的一环。据不完全统计,在君智官网的经典案例中,近2/3的品牌可查阅到分众传媒的投放经历。

但营销并不是万能的,君智的客户中,也不乏失败案例。

韩都衣舍曾与Gucci前设计师推出联名限定产品,其中一款蓝牙面罩音箱高达4万元。2020年更是官宣韩国演员IU作为时尚总监。同样是联名、高价的激进操作,却未能挽救韩都衣舍于水火。去年,韩都衣舍摘牌新三板并终止了主板上市的计划。

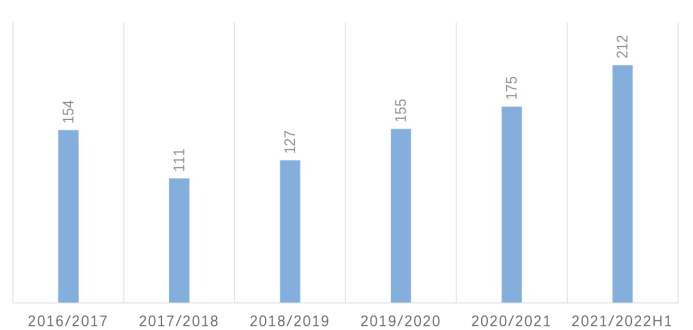

对于波司登来说,潜在的危机已经浮出水面,自其登上时装周开始,库存水平就在不断提高。截至2021年9月30日,波司登库存周转天数达到212天,相比去年同期上升12天。

波司登表示,库存周转天数的上升主要是由于2022年中国春节较去年同期提早,基于疫情防控及稳定供应链的需要,集团的采购及订单生产安排相比去年同期有所前置;同时,考虑到原材料成本有上升的趋势,集团根据年度量化计划需求,相应的提前储备部分原材料。

但从数据来看,波司登的库存周转天数早就呈现爬坡的趋势。前五个财年分别为154天、111天、127天、155天,175天。

波司登近6个财年库存周转天数,36氪制图

且在疫情的影响下,波司登消耗库存的速度有所下降,推新的动作却未曾停歇。久谦中台数据显示,2020年,波司登SKU数量为1800件,其中新款占比达70%-80%。

不可忽视的风险依旧存在,除库存升高外,波司登仍需面对“产品单一、营收单一”的问题。而在解决这些问题前,“全球第一”的波司登能否继续讲好羽绒服的故事,仍有待考量。

近日,波司登羽绒服万元一件登上微博热搜,网友直接炸锅了:原以为低价亲民的品牌,如今价格却让人高攀不起?

截至11月1日,加拿大鹅市值仅319亿港元,波司登市值则为612亿港元,是加拿大鹅的近2倍。数据显示,我国现存羽绒制品相关企业4.99万家。

2018进中国以来,加拿大鹅在中国市场就一直顺风顺水,目前,在中国已有20家店,而在加拿大和美国才分别为9家和5家。却吃着红利,搞着双标?

赢商网账号登录

赢商网账号登录