作者/詹兴晶

今年第三季度,房地产行业发生许多重大事件,包括美元债违约、理财产品暴雷等,个别房企的经营状况和货币资金情况受到质疑。

随后,这些房企的不良表现引起一连串的蝴蝶效应,市场和投资者对于房地产市场的预期转弱。评级机构在进一步重估风险之后,批量下降房企主体信用评级,这直接影响了房企的日常经营状况以及融资难度。

连串的事件带来的影响有哪些,程度有多大?从此前A股上市房企三季度报告披露的营收、利润以及现金等财务数据中,或许可以窥探一二。

结算毛利率仍处低谷,资产减值计提增加

此前,A股上市房企已公布第三季度的经营简报,业绩出现一定程度下降。

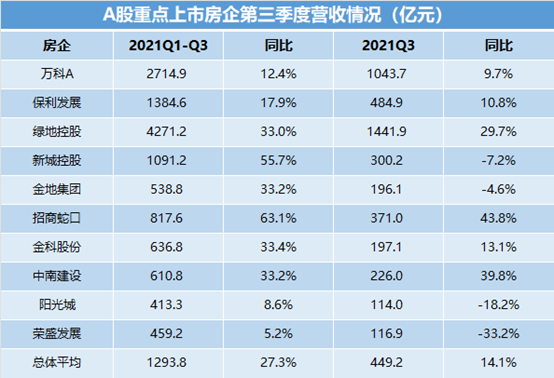

观点指数以万科、保利、绿地、新城、金地、招商蛇口、金科、中南建设、阳光城以及荣盛发展10家房企为观察样本,进行分析。

数据来源:公司报告,观点指数整理

从营收情况来看,由于交付结算体量增加,截至第三季度末,10家样本房企年内营收同比增长27%,其中招商蛇口、新城和绿地增长幅度较大,分别为63.1%、55.7%以及33%。

第三季度,10家样本房企营收同比增速为14%,较上半年的35.7%营收同比增速出现明显下滑,其中荣盛、阳光城、新城和金地第三季度营收同比增速为负,分别为-33.2%、-18.2%、-7.2%以及-4.6%。

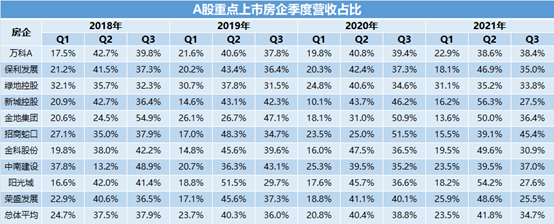

数据来源:公司报告,观点指数整理

从往年房企交付节奏来看,第三季度结算营收占比位于36%-39%,但今年对应比例下降到了34.7%。

新城、金地、阳光城和荣盛第三季度营收占比明显少于往年,这表明在融资收缩、现金流紧张的情况下,部分房企的竣工计划受到一定影响。

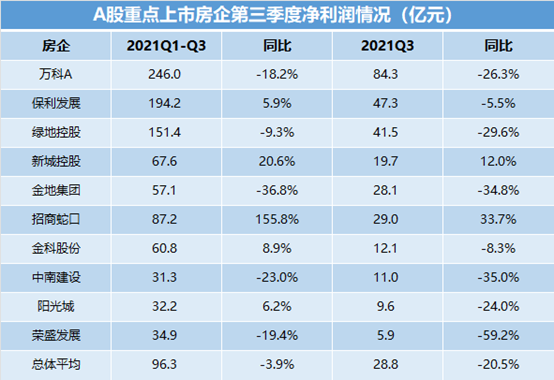

数据来源:公司报告,观点指数整理

净利润方面,截至第三季度末,10家样本房企税后净利润同比减少3.9%,其中金地、中南建设、荣盛以及万科录得同比降幅较大,分别为-36.8%、-23%、-19.4%以及-18.2%。

第三季度,10家样本房企税后净利润同比减少20.5%,除了新城、招商蛇口实现季度内净利润同比正增长之外,剩余8家样本房企增速均为负数,荣盛、中南建设、金地、绿地和万科净利润降幅较大。

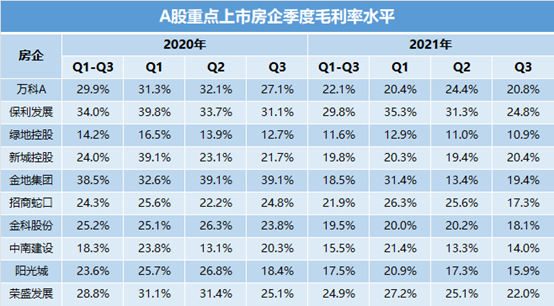

数据来源:公司报告,观点指数整理

对比第三季度营收和净利润可以发现,净利润同比增速远小于营收,一方面是房企仍处于消化高价地过程中,毛利率较2020年第三季度明显下降。

另一方面则是,第三季度部分房企快速销售回笼资金,采取降价促销的手段,市场对于房价的预期有所下跌。出于谨慎的原则,房企对部分项目进行资产减值计提。

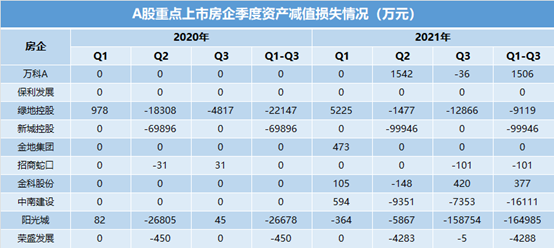

数据来源:公司报告,观点指数整理

例如阳光城、绿地以及中南建设第三季度分别计提资产损失15.88亿元、1.29亿元以及0.74亿元,降低了当期的结算净利润。

部分房企如新城和荣盛在二季度内进行了资产减值计提,对比来看,今年前三季度房企计提资产损失数额明显大于去年,这也是造成前三季度营收和利润增速偏离的重要原因。

值得一提的是,虽然阳光城第三季度计提大额资产减值损失,但是由于期内阳光城用旗下物业公司阳光智博换股万物云,产生了48.6亿元投资收益,抵消了资产减值损失带来的净利润影响。

货币资金减少,融资能力减弱

无论是资产减值损失还是换股带来的投资收益,都是账面浮盈浮亏,只影响利润,并不会影响当期的现金流状态。

在债务违约频发的当下,市场目光更加聚焦于房企的手头现金是否充足。

数据来源:公司报告,观点指数整理

注:短期有息负债为短期借款和一年内到期非流动性负债总和

根据三季报披露数据,除了金地之外,剩余9家房企的货币资金较去年年底出现不同程度的下降,降幅较大的是阳光城、新城、金科、中南建设,分别为45.4%、31.4%、30.6%以及29.9%。

货币现金的减少主要原因是房企加大降负债力度,截至第三季度末,绿地、金科和中南建设短期有息负债规模缩小明显,较去年年末分别下降53%、36.7%以及28.8%。

从短期有息负债的覆盖率来看,对比2020年底数据,今年第三季度末绿地现金短债比出现较大改善,由0.97上升到1.59;新城现金短债比由3.01下降至1.9,依旧处于相对安全范围内;阳光城和荣盛发展现金短债比指标恶化至1.3以内,偿还短期债务压力较大。

整体上看,第三季度末各样本房企现金短债比均大于1。但是考虑到房企存在一定数额的表外私募债券,存在报表债务低估的可能性,叠加信用危机下项目资金监管更加严格,用于偿债的资金受限程度高于预期,现金短债比大于1并不是绝对的安全边界。

观看房企经营是否正常良好的另一个视角是现金净流入状况,其中包含经营现金流、投资现金流以及筹资现金流三个方面。

数据来源:公司报告,观点指数整理

经营现金流情况上,融资通道收紧,今年以来房企更加强调推盘去化,加快内生的销售回款。除了金科之外,前3季度9家样本房企销售商品、提供劳务收到现金均实现同比正增长。

但第三季度楼市预期转弱,房企销售回款遇阻,期内10家样本房企销售商品、提供劳务收到现金同比减少11.4%。

根据房企10月销售同比大幅下滑的情况来看,预计第四季度销售商品、提供劳务收到现金仍旧保持负增速。

数据来源:公司报告,观点指数整理

前3季度房企购买商品、接受劳务支出现金指标分化明显,影响该指标的因素之一是拿地支出,万科、保利、招商前3季度保持较大的土地投资支出,购买商品、接受劳务支出现金同比增速保持在30%以上。

相比之下,新城、金科以及阳光城土地投资支出不如去年,增速为负。

第三季度,由于房企资金压力骤增,土地购买欲望降低,除了万科之外,9家样本房企购买商品、接受劳务支出现金不及去年同期。

房企资金链紧张的直接原因是融资困难,在部分房企出现债务违约事件后,资本市场对房地产行业信用预期转弱,房企借款能力明显下降。

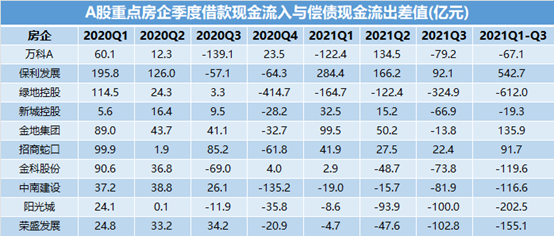

数据来源:公司报告,观点指数整理

体现在筹资现金流上,今年前三季度部分房企融资能力明显减弱,取得借款收到现金同比降幅明显,例如荣盛、阳光城、绿地以及金科取得借款收到现金同比减少55.9%、47.3%、41.8%以及29%。

数据来源:公司报告,观点指数整理

对比取得借款收到现金以及偿还债务支付现金的差,可以发现绿地、中南建设、阳光城以及荣盛发展今年连续三个季度为负值。

虽然房企都在强调降负债,但是短时间上百亿现金净流出的"硬着陆",无论是主动还是被动,势必会对公司的经营带来不利影响。

据乐居财经统计,截至1月8日,海外债方面,共有17家房企公告发行共计18笔美元债,总规模为67.33亿美元,平均利率约为6.5%。

据不完全统计,2020以来已有47位房企高管/实控人增持自家股票,总金额超45亿元。其中,碧桂园杨惠妍增持总金额高达9亿元,居榜首。

苏州市住房城乡建设局今天发布苏住建房〔2020〕4号文件,主要为关于应对疫情保障房地产市场平稳健康发展的通知,意在为在苏房企减负。

12月29日,前身为“京汉股份”的奥园美谷管理层大换血:马军、陈勇、申司昀等退出,胡冉由总裁升任董事长,范时杰由执行总裁转为总裁。

“绿地在国内的布点基本完成,在海外也有资源配置,来自全球的商品已成为绿地旗下零售实体抵御商业地产同质化的重要武器。”

近日,海昌海洋公园与上海新创华签署合作协议,双方将基于本集团乐园或者主题开展“奥特曼ULTRAMAN系列”主题街区、主题乐园项目等合作。

中庚置业集团的全资子公司福建中庚置业跳出来说,福建连龙投资工商登记虽然显示中庚置业集团持股49%,但实则仅持股1%,48%实为代持。

12月29日,茂业商业公告称,基于公司实际经营发展的需要,公司拟在经营范围中取消“房地产开发经营”,同时新增住房租赁等。

赢商网账号登录

赢商网账号登录