银行开闸放水

眼下,招行、兴业银行、浦发银行、交通银行、广发银行、平安银行等机构纷纷向地产“开闸放水”,积极响应监管层鼓励商业银行支持房地产收并购的号召。

兴业银行、广发银行、平安银行等曾明确表态将发行房地产项目并购主题债券,总金额超过200亿。

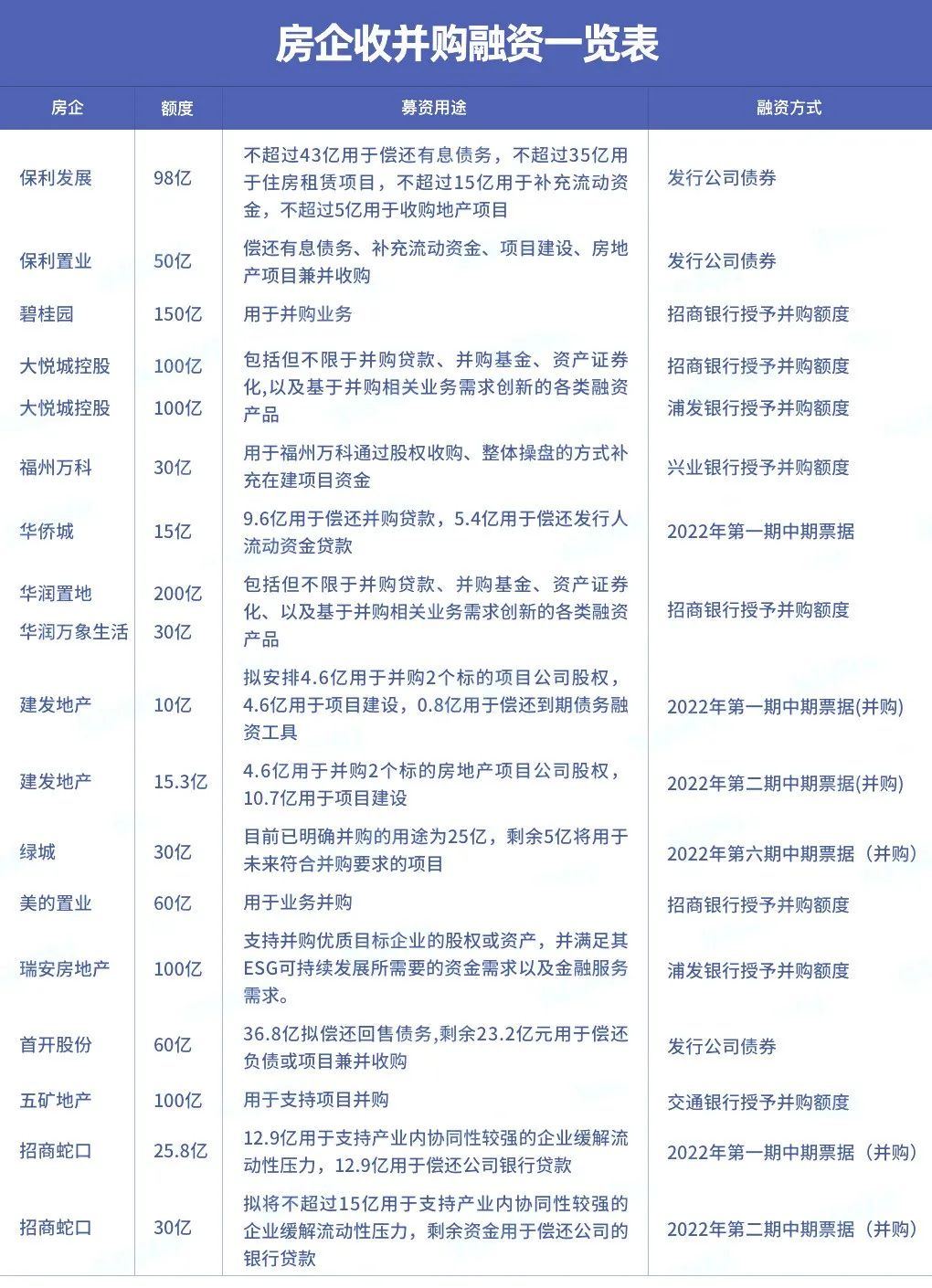

据不完全统计,截至目前,银行提供并购贷款融资额度870亿元,发行并购主题债250亿元;与此同时,房企方面也在积极发行并购债,融资约139.9亿元,总计超1200亿元。

其中招行给予支持力度最大,截至目前,粗略统计,已发放高达540亿元的并购贷融资额度。

央企国企并未掀起大范围的并购潮

在3月,碧桂园、美的置业、福州万科获得并购贷之前,银行端给予地产行业的并购融资支持集中在央国企行列。业内认为,之所以会有这样的转变,是“因为央企国企并未掀起大范围的并购潮,所以金融机构才把希望寄托于民营房企身上,且支持将更有针对性,聚焦区域,例如福州万科就获得了30亿并购贷。”

受到金融机构“眷顾”的房企,如碧桂园、美的置业、华润置地、大悦城控股、万科、五矿地产、招商蛇口、建发地产、绿城集团、保利发展、瑞安房地产等,无论是央国企还是民营房企,都是财务相对安全,自身发展相对稳健,有能力扛起并购大旗去收购出险和暴雷房企。

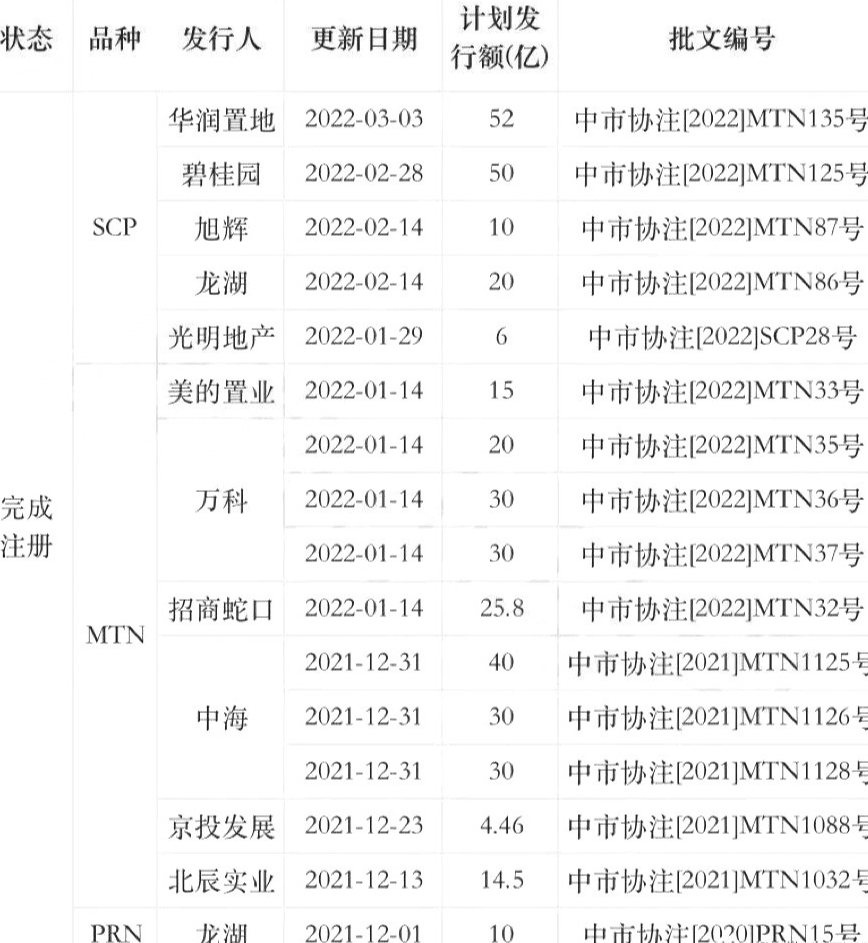

去年参加座谈的都发境内中票

梳理首批获得并购融资的先锋名单,我们可以发现,他们几乎都出现在了于2021年11月9日和12月10日召开的银行间市场交易协商会的座谈会上。

彼时,参会的各房企,不是资金链紧绷就是在紧绷到极端的路上。中票、ABS、公司债之类典型的标准化融资业务均被按下暂停键,苦钱已久的房企们,正巴巴地望着境内融资端能够开闸放点小水。

直到2022年1月,房企们终于迎来曙光。

发债流程终于提速,部分红筹架构的港股房企也进入白名单,被允许能发银行间融资产品。

此后,我们就看着一众房企小跑加入发债队伍。

2018年,房地产行业收并购交易宗数和金额均明显下降,融创领衔收并购金额榜首,中粮地产、招商蛇口、保利等参与的收并购交易金额也较高。

截止目前,世茂股份及控股子公司累计授权对外担保总额为人民币239.70亿元(未含上述相关担保额度),累计对外担保余额为人民币81.70亿元。

10月15日,人民银行金融市场司司长邹澜表示,部分金融机构对要求“红档”企业有息负债余额不得新增,误解为银行不得新发放开发贷款。

3月8日,上交所披露,重庆国泰广场二期资产支持专项计划项目状态更新为“已反馈”。本期债券类别为ABS,拟发行金额13.51亿元。

3月8日,长城嘉信-卓越前海壹号大湾区绿色资产支持专项计划(碳中和)项目状态更新为“已反馈”。该债券类别为ABS,拟发行金额21.6亿元。

赢商网账号登录

赢商网账号登录