文|董洁

成立5年,经历“起死回生”的瑞幸,在哀嚎遍野的一季度送上了惊喜——首次实现单季度全面盈利。

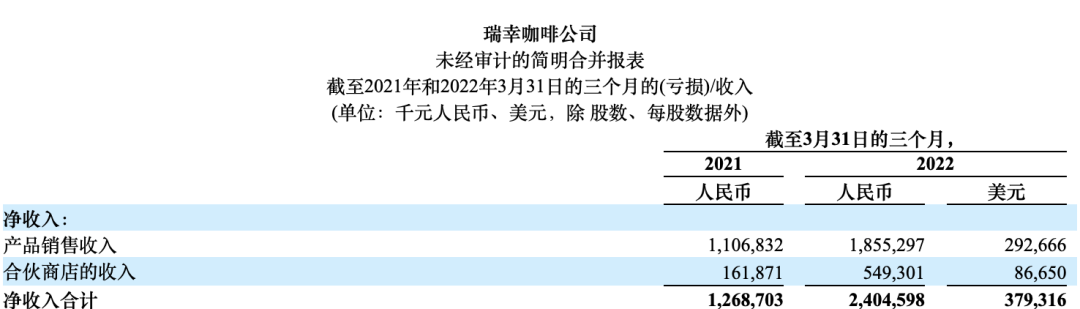

财报数据显示,一季度瑞幸咖啡(需求面积:30-130平方米)(以下简称“瑞幸”)实现营收24.046亿人民币,同比增长89.5%。其中,自营门店收入17.147亿,同比增长66.2%;加盟门店收入5.493亿,同比暴增239.3%,占总收入的比重也首次突破20%,达到22.8%。

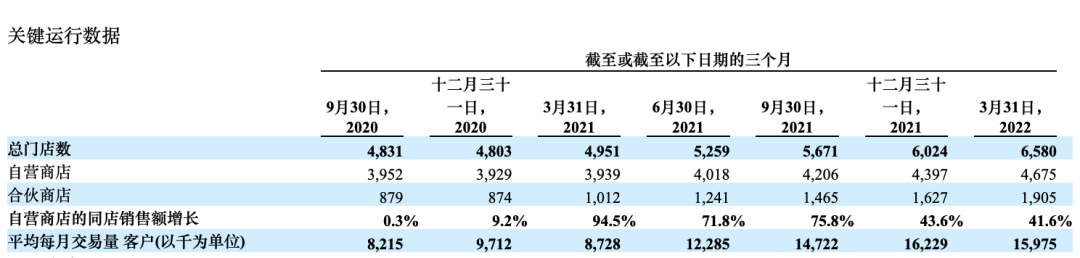

考虑一季度是传统淡季,叠加疫情反弹,瑞幸的增长让人惊讶。以自营门店为例,其单店的GMV增速达到41.6%,尽管相比去年同期有所下滑,但仍然领先行业对手——星巴克中国一季度收入7.4亿美元,同比下降14%,同店GMV则下降了23%。

借势冬奥营销,瑞幸一季度的月活用户数也创出新高,达到1600万,同比大涨83%。门店数上,一季度瑞幸净新开门店556家,环比增长9.2%,截止一季度共有门店6580家,其中自营门店4675家,加盟门店1905家,但由于上海和深圳疫情肆虐,3月份瑞幸平均每天关闭约700家门店。

业绩的大幅增长,也让瑞幸实现了5年来首个单季度全面盈利。一季度,美国会计准则(GAAP)下瑞幸的经营利润达到1610万人民币,去年同期则为亏损为3.64亿;Non-GAAP下的营业利润则为9210万。

受此影响,瑞幸股价在粉单市场一度大涨5%,截至今早收盘,报收8.54美元/股,微跌2%。

盈利背后

拆分来看,瑞幸的收入主要分为两部分:产品销售收入以及加盟门店收入。前者包括饮品销售收入、零售收入以及配送收入;后者则涵盖向加盟商出售的原材料和设备等收入、销售分成以及配送等服务收入。

一季度,瑞幸实现产品销售收入18.553亿元,同比增长67.6%,其中来自饮品的收入为16.526亿元,占一季度总收入的68.8%,去年同期这一数字为76.2%。在自营门店数增速放缓后,瑞幸在有意加大对加盟门店服务收入的比重,这既能提升整体的毛利率,在经济环境不确定的情况下,也能一定程度的转嫁风险。

瑞幸咖啡一季度收入细分

层出不穷的新品、活跃用户数增长以及不断推高的单杯售价都为产品销售收入的暴涨贡献良多。财报显示,一季度瑞幸推出了34款新品,这一势头在4月份延续,以“椰云拿铁”为例,其上市第一周就售出超495万杯,一跃成为新爆款。

瑞幸在一季报中并没有披露具体的销量,因而无法计算单杯的平均售价。但据36氪了解,在经历去年底的提价后,瑞幸咖啡目前单杯的售价已经突破17元,去年三季度该数据为15.2元,2019年四季度则仅为9.7元。

去年Q4,瑞幸首次将配送费用从销售和市场营销费用中独立出来,一季度瑞幸在本项上的费用达到了2.467亿元(因为存在多杯一起配送情况,无法按照6元/次配送费估计单量),猛增88.1%;销售和营销费用也因为冬奥等因素出现了76.8%的同比增长,达到1.084亿元。

不过,伴随Q1成功完成临时清算,与虚假交易和重组相关的亏损和费用本季度大降近60%仅为3730万元,瑞幸预估相关费用在2022年Q2将继续下降。

尽管有多重不利因素的影响,本季度瑞幸自营门店的经营利润率还是保持在了20.3%,已经连续四个季度保持在20%以上,此前三个季度分别为20.9%、25.2%、23.1%。

再来看下加盟门店的表现。

截至一季度末,瑞幸拥有自营门店4675家,加盟门店1905家,新增的556家门店中超60%的来自加盟。这使得一季度瑞幸的加盟门店收入达到了3.657亿元,同比大增239.3%。

瑞幸咖啡门店表现

此前有多位瑞幸加盟店长告诉36氪,自去年下半年起,瑞幸在有意控制加盟门店数的增长,“更看质量,而非数量,对选址和加盟店的经营也要求更高”。但这一趋势似乎正在打破——今年一季度瑞幸的新增门店数已经占到2021全年(1221家)的近一半。

据了解,目前瑞幸的加盟条件包括拥有一个至少30平米的店铺,设计费5000元,11-13万元的装修费以及19万元的设备费,还要缴纳5万元的保证金,投入成本至少在40万元以上。

但与众多开展加盟模式的零售企业不同,瑞幸并不收取加盟费,而是对每个加盟门店2万元以上的销售毛利进行阶梯式抽成。在3.657亿元的加盟门店收入中,有6610万元来自这一项。粗略估算,一季度瑞幸从每个加盟门店就会抽取3.5万元。

一位加盟门店店主告诉36氪,该抽成比例从10-40%不等,“毛利2万元之下不抽成,2-3万元部分抽取10%;3-4万元的部分抽取20%,4-8万元的部分抽取30%。”

财报显示,截至2022年4月11日,瑞幸咖啡在三线及以下门店占比已接近20%,2021年瑞幸咖啡门店三四线城市的覆盖率则超过80%。平安证券在此前的研报也表示,目前国内一二线市场竞争激烈,中国咖啡市场能否实现突破很大程度上取决于下沉市场,伴随瑞幸正式盈利,瑞幸的加盟生意或许会迎来新一轮高潮。

能持续吗?

如此严峻的宏观环境下,瑞幸咖啡能实现首次单季度全面盈利已经证明了其商业模式的成功,但要想保持这一状态并不容易。

疫情肆虐对线下门店的冲击肉眼可见。瑞幸咖啡董事长郭瑾一在业绩电话会上就表示,3月份瑞幸平均每天关闭的门店就有约700家,而截至财报发布前,这一数字已经攀升至950家(据不完全统计,瑞幸目前在上海的门店数大约在500家上下),按照投行的预估,这将为瑞幸带来单季度超4亿人民币的经营损失。

原材料价格的上涨似乎也在困扰着整个行业。在此前的业绩会上,星巴克中国区董事长王静瑛就表示,对星巴克中国业绩影响最大的就是通货膨胀的压力。

美国ICE洲际交易所的数据显示,截至5月25日阿拉比卡咖啡期货主力合约(03合约)上涨4.8%至223.5美分/磅,创下2011年11月以来的最高水平,咖啡库存已经降至22年来的新低。

咖啡期货的涨价,与全球最大的咖啡生产国巴西产量下滑有关。巴西年出口量占全球咖啡贸易总额30%以上,但2021年先后遭遇干旱和霜冻灾害,恰好发生在咖啡豆收获季,导致咖啡豆同比减产近20%,至今供需调整仍未结束,短期内仍将继续推动咖啡价格上涨。

瑞幸也没能幸免,一直以来其选用的正是来自埃塞俄比亚、巴西等地的阿拉比卡当季生豆(2021年共进口咖啡豆15808吨)。一季度瑞幸的原材料成本暴涨83.2%至9.832亿元,在各项成本的同比增速中仅次于配送费用,远超门店成本以及销售和营销费用。

郭瑾一也表示,这会在二季度为瑞幸咖啡的经营业绩带来很大的不确定性,但因为此前瑞幸咖啡豆的备货相对充足,能最大程度上抵减原材料成本持续上涨带来的传导压力。 自去年12月对大部分单品提价3元后,瑞幸咖啡再无提价之举,据了解在接下来的季度瑞幸提价的可能性依然不大。

按照投行预估,假如Q3不受疫情影响,预计瑞幸自营门店的经营利润率将达到28%-30%,这已经接近甚至超过星巴克单季度门店的最高利润率水平,但按照现在的市值算,瑞幸的单店价值只有300万人民币左右,被大大低估。

就在一季度财报发布前,瑞幸发布采用新的董事会任期并任命四名新董事的公告,表示将在下次会议上重新任命每位董事,且对重新任命的董事和未来任命的董事实施两年任期制,以进一步改善公司治理。在外界看来这是瑞幸为重返资本市场做出的又一举动。

此前的1月27日,瑞幸咖啡宣布大钲资本联合国际顶级投资机构IDG和Ares SSG,完成对毕马威(KPMG)所托管的陆正耀及其管理团队所持有的3.83亿股瑞幸股份的收购。交易完成后,大钲资本成为瑞幸咖啡控股股东,持有公司超过50%投票权。

这个公告意味着,为期一年多的原管理层股权归属问题画上终止符。与债务事项一同终结的,还有以陆为首的原造假团队回归翻盘的猜测。市场对瑞幸管理层的变动焦虑也随之消散。

伴随首次季度盈利,市场似乎都在等待瑞幸重返纳斯达克。

“第一季度是瑞幸咖啡自营店销售相对疲软的一个季度,但一季度瑞幸咖啡推出了34款新品,从而对业绩形成了支撑。”

瑞幸咖啡一季度总净收入24.046亿元,同比增长89.5%;自营门店同店销售增长率41.6%,实现了自公司成立以来季度经营利润首次转正。

HARMAY話梅华中首店落地武汉;全球首家挑空设计的茑屋书店登陆台湾;防晒服饰品牌蕉下港交所递表;H&M集团计划今年再关240店...

随着中国国力的不断增长,中国文化势必形成强势的输出力量。当国人的自信心重新被拾起来,以中国茶为代表的中国国货才能真正从根上兴起。

从日出100杯到200杯+,坚持营业40天,加了1000多人的微信。 上海一家复工40天的咖啡馆,他们经历了什么?又是怎样坚持下来的?

蓬勃的咖啡需求、倍数增加的消费者、前仆后继的投资人,共同制造着这座城市的咖啡热点。然而受访的大部分咖啡主理人给出跟预期相反的回答。

其实,吸引客流大可不必大打“价格战”,如此“伤筋动骨”。别忘了,餐厅的门头,就是最直接、有效的引流神器。

赢商网账号登录

赢商网账号登录