“静默”阴霾笼罩的内地投资市场,交易数量、规模双双下跌。

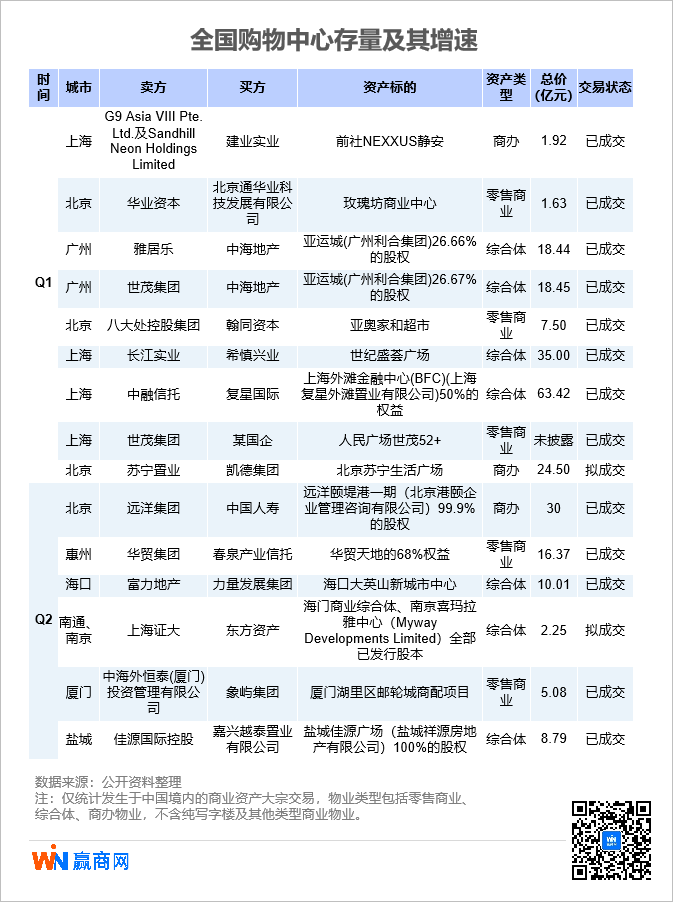

据赢商网不完全统计,上半年中国内地投资市场,共产生15宗商业资产大宗交易(仅统计零售商业、综合体及商办物业),其中13宗已成交,2宗为拟成交状态;交易规模超240亿元。

复盘上述交易,会发现:受经济下行叠加疫情反复影响,国内商业物业投资环境进一步收紧,短期交易行为偏好谨慎,机会性投资(追求低估值资产的超额收益)降温,转而追求高确定性的高增长资产。

另一方面,市场越来越向头部集中,低成本资金持有方迎来机遇。与此同时,长期资本的入局,结构性改善国内商业物业大宗交易市场。

01 交易回顾

投资意愿更趋保守,高确定性优质资产受热捧

1.1 交易概况:总金额同比减少六成,类型集中在综合体

2022上半年,15个大宗交易,涉及的总金额为243.36亿元,同比减少59.7%。其中最大交易金额由复星国际创造,63.42亿收购上海外滩金融中心剩余50%股权。

回顾上年同期,大宗交易同样为15个,但涉及总金额超过600亿元,其中平安人寿330亿元收购凯德六个来福士项目。

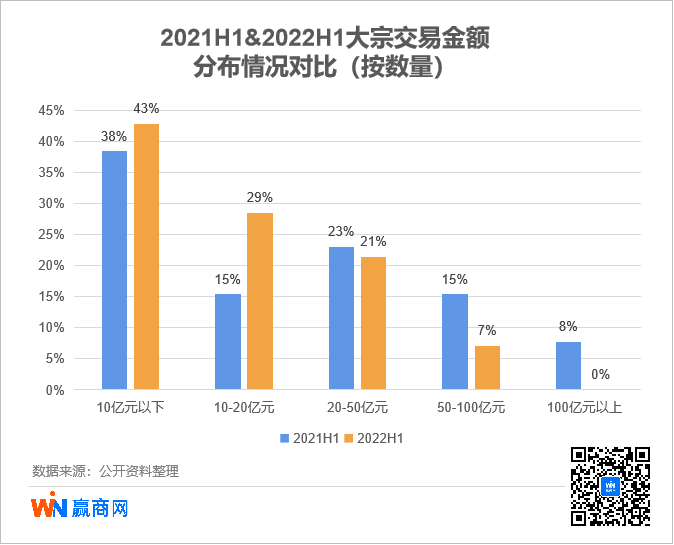

交易数量持平,交易总金额跌了六成外,今年上半年单笔交易涉及金额亦普遍低于去年同期,多集中在20亿元以下。

资金收窄、偏好谨慎,缺少大额交易。这从根本上反映出疫情反复下,投资市场上买家的风险偏好更趋保守。

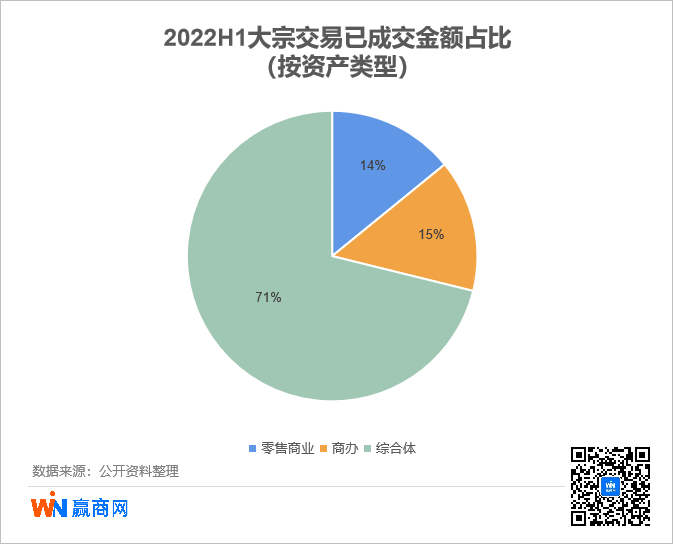

从标的类型看,2022上半年已成交项目集中在综合体,共6宗,且交易金额最高,合计突破150亿元,占比超七成。

其次为零售商业,共5宗,交易金额基本在3亿元以下,仅华贸天地股权交易在超16亿元。商办物业最少,仅2宗,但从交易金额来看,占比15%,主要来自远洋颐堤港一期价值30亿元的股权变更。

1.2 地域分布:集中度进一步提升,一线城市成主阵地

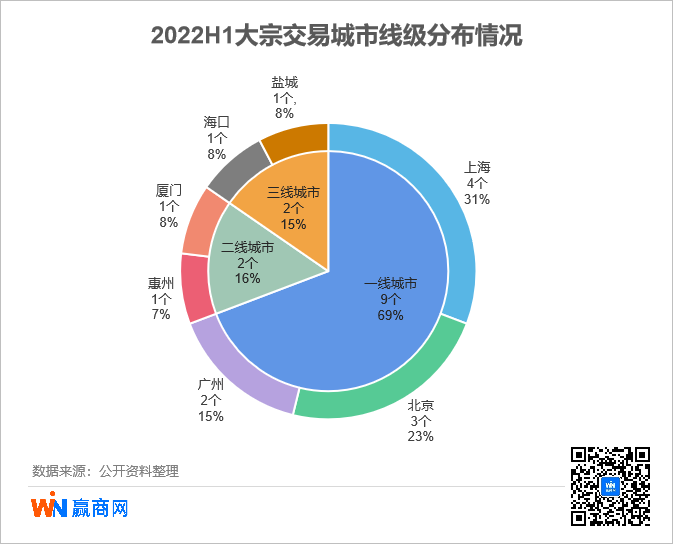

2022上半年,已成交的商业物业大宗交易,近七成发生在一线城市。虽因疫情封城2月,上海地区大宗交易依旧活跃,共计4宗,占比31%;其次为北京、广州,分别有3宗和2宗交易。

其余二线及三线城市均仅1宗交易,较为分散。

但总体同比去年同期,2022上半年商业物业大宗交易的区域分布集中度有进一步提升:

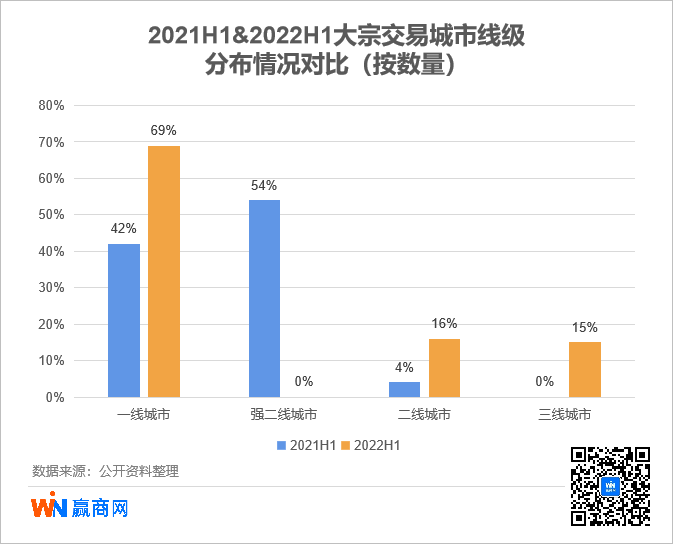

从城市线级来看,一线城市交易数占比按年上升至69%;强二线城市“辉煌不再”,去年同期交易数占比54%,远超一线城市,而今年上半年无交易产生;二线与三线城市占比按年有所上升,交易案例多发生在CBD等核心区域、知名上市企业旗下明星项目上,如富力出售位于海口大英山CBD的海南新城市中心项目。

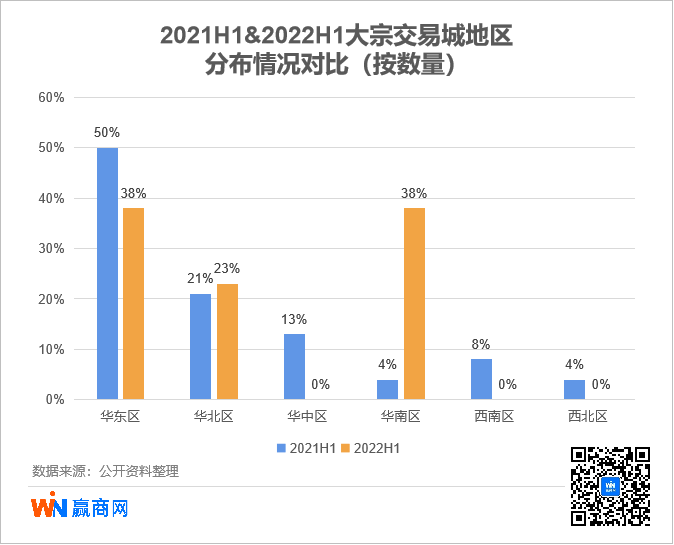

从区域来看,今年大宗交易集中发生在华东、华南、华北三个区域,其中华南交易宗数大幅上涨,总数占比与华东区持平,均为5个。

综上,可以看出,今年上半年商业物业大宗交易的买家态度相较去年更为谨慎。

一方面,疫情的零星反复压低了投资者对经济复苏的预期,资产的抗风险性、抗周期性等属性是目前投资者最为关心的要素。

基于此,企业较少选择机会性投资,而更偏好追求高确定性的高增长资产。经济发达地区的核心资产,具有稳定的现金流、较强抵御风险的能力,成为经济不明朗时的投资首选。

另一方面,投资者对粤港澳大湾区的投资信心进一步增长。相比去年同期,今年60%大宗交易来自大湾区。较为值得关注的是,春泉产业信托16.37亿元收购惠州华贸天地68%权益。收购结束后,春泉的物业投资组合将拓展至大湾区,体现出其对区域潜力长期看好。

02 市场供需

避险行为集中出现,低成本资金持有方大举入场

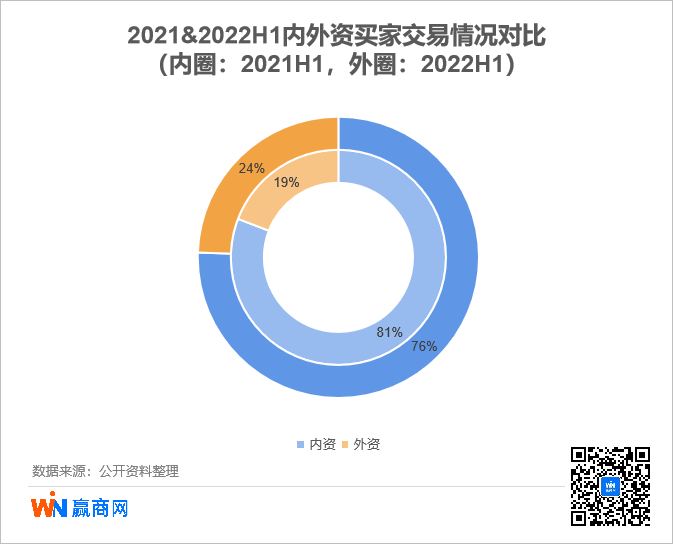

2022上半年,内资交易仍占据主导地位,内资买家占比76%,同比回落5%。与此同时,外资企业对国内投资市场信心有所回升。

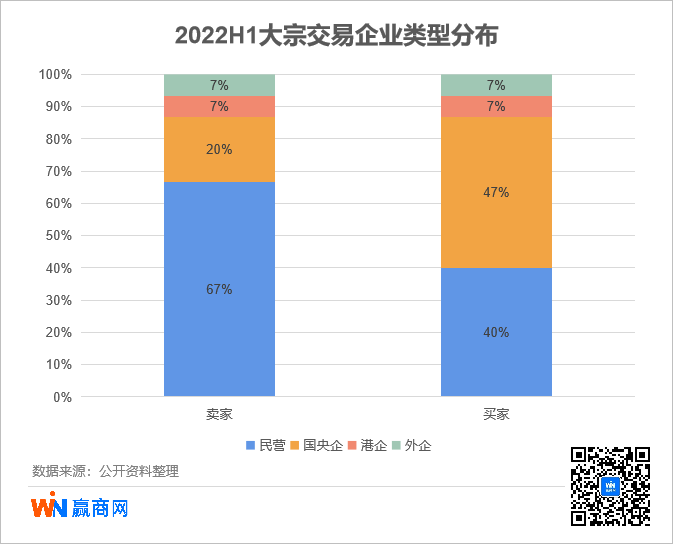

从企业类型分布来看,卖家以民营企业为主,占比接近七成;与之形成对比的是,买家中国/央企占了47%,“国家队”强劲购买力再被凸显。

2.1 交易规模TOP5买家:占比高达78%,以国资、外资为主

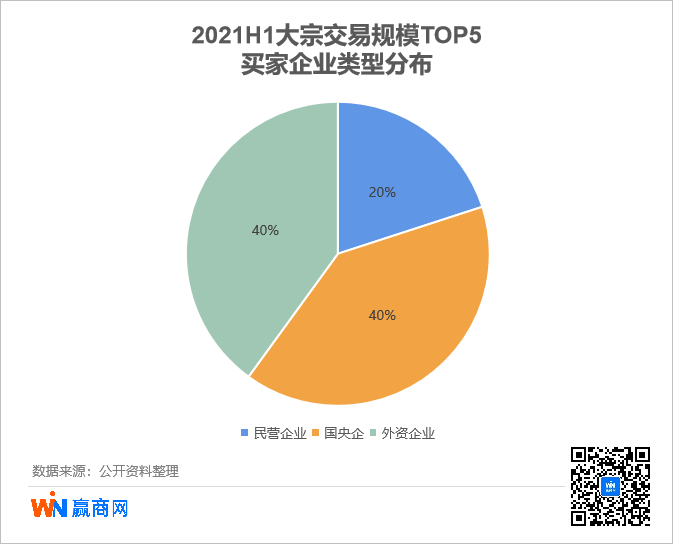

2021上半年,规模最大的5宗交易集中在北上广3个一线城市,占比高达78%。

买家以国央企及外资企业为主,包括国资背景房企、险资机构、明星资管公司等,避险行为集中出现,资本方以“稳”字开头,交易门槛不断提高。

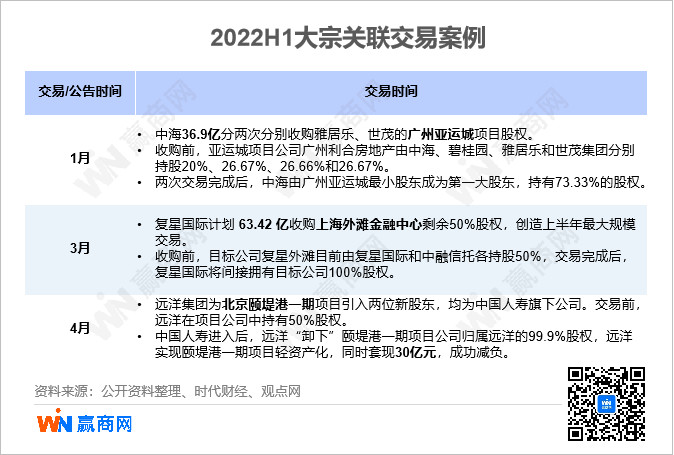

值得注意的是,交易规模Top5的案例中,除外资买家,其余3宗均为关联交易,交易金额均在30亿元以上。

大规模的交易金额主要来自内部的关联交易。一方面,投资目的不光是寻求资产增值,以中国人寿收购远洋颐堤港一期为例,中国人寿大有为远洋纾困之意;

另一方面,关联交易可以降低交易成本,且关联方具备信息互通优势,交易能高效有序地进行,进一步规避投资风险。

2.2 卖家的交易特征:核心资产摆上“货架”,折价幅度明显加大

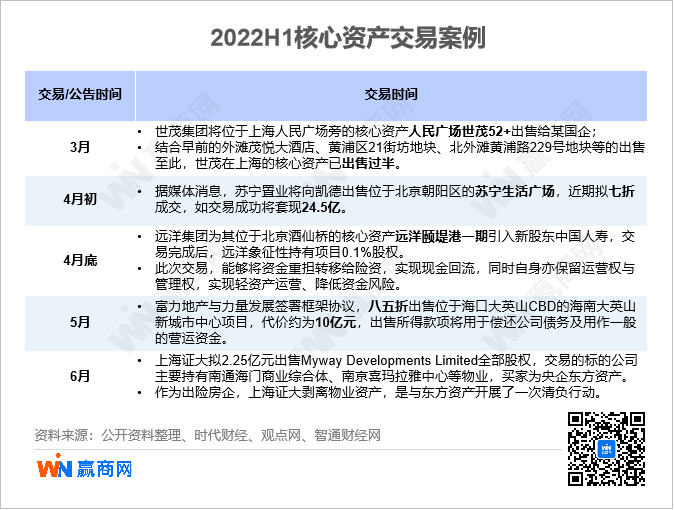

回顾上半年商业物业大宗交易案例,出售资产套现以偿还债务、减轻资金压力成为许多卖家交易的主要驱动力。

在当前地产周期下行叠加疫情反复的大背景下,多数房企经营受到较大冲击。私营企业首当其冲,纷纷抛售手中资产。

一个明显的信号是,部分债务承压的房企选择出售手头的核心资产,交易标的折价幅度明显加大:

供给端来看,债务违约、销售下滑、市值缩水等多重困境之下,不惜将核心资产折价出售以套现回血,是频繁爆雷后房企们“自救”的无奈之举

需求端方面,核心资产折价流出,价格锚点出现,或成低成本资金持有方入手的好时机。纵观上述案例,这类优质资产在市场上通常由明星资本或稳健资金方如国央企、险资接手。

这无疑印证了赢商网早前对投资市场的预测:市场越来越向头部集中,优良项目在头部资本方中形成交易闭环。

03 未来展望

市场或阶段性遇冷,长期资本入局将成常态

3.1 短期波动:投资市场阶段性遇冷,集中度进一步提升

短期而言,避险行为集中出现,投资偏好仍然相对谨慎:外部市场因素层面,经济环境尚未明朗,零星疫情反复,投资者的市场预期偏弱;内部投资逻辑方面,价格锚点已经出现,评估人员根据市场预期,对未来租金收益产生负面判断,资产收益率走低,从而拉低资产估值。

但这本质上是市场趋势滞后性的体现,并不意味着交易将长期下行。由于大宗交易的法律谈判、尽调过程十分繁杂,交易周期往往在半年以上。

由于上半年上海疫情“静默期”等偶发性事件频发,2022下半年市场或出现阶段性遇冷。但市场集中度仍将进一步提升。

其一,企业的集中。大宗交易市场仍不断向头部集中,交易门槛不断提高,买家仍旧以具有国资背景的头部企业、境外明星资本为主,市场将成为财务稳健型资本方的主场;

其二,资产的集中。企业会更偏好追求高确定性的高增长优质资产,减少机会性投资(追求低估值资产的超额收益),非核心资产流转相对困难;

其三,地域的集中。优质资产往往分布在高线城市。今年上半年,大额交易均发生在一线城市,预计下半年这一趋势仍将持续。

3.2 长期趋势:长期资本入局商业地产将成常态

短期看,投资市场或阶段性遇冷,但长期资本入局商业地产将成常态。

当下,国内越来越多商业物业方积极寻求与险资或基金这类长期资本的合作机会。今年上半年,远洋集团与中国人寿的股权交易、春泉REITs收购华贸天地部分权益,均是此类案例。

在成熟资本市场,商业地产这种长期资产通常由险资、养老基金等长期资本作为最终持有者。

商业物业是典型的长期资产,运营周期较长,但现金流相对稳定,优质物业的背后是良好且稳健的投资回报。但投资这类资产需要大量且长期的资金沉淀,这对投资者的资金实力有着极高的要求。

而长期资本,以险资为例,本身具备极其雄厚的资金实力,但监管十分严格,受政策限制较多,不能够任意选择投资标的。但险资们投资优质的商业物业,可以取得长期稳定的收益,实现保险资金保值增值的同时,优化险资配置。

这种股权型投资方式,区别于险资过往常见的债权型投资,更利于保险机构优化融资结构与降低企业杠杆率,以支持实体经济。

由此可见,长期资产与长期资本相匹配,达成双赢的局面,渐成投资市场主流的发展趋势。

世邦魏理仕发布白皮书指出,2016年中国商业地产投资-大宗物业交易额达到1800亿元,首次突破千亿大关。

旭辉商业全面开启轻资产合作,开业18年的上海百联西郊购物中心闭店改造,Lavant荔星中心或将成贵阳首座奢侈品购物中心,袁春离开弘阳。

旭辉商业宣布全面开启轻资产合作;吕翼任世茂执行总裁;佳兆业退出大鹏300亿文旅项目;华润顺德TOD项目正式定名“顺德华润置地广场” 。

宝龙商业终止收购上海宝杨宝龙广场7号楼,新城控股1月-5月商业运营总收入39亿元,上海北外滩签约30个重点项目,总投资额超100亿元。

1-7月,北京市社零总额7775.4亿元,同比下降6.7%。从消费形态看,商品零售7216.7亿元,下降5.9%;餐饮收入558.6亿元,下降15.6%。

赢商网账号登录

赢商网账号登录