作者/Joe

国庆假期国人旅游的热度下降肉眼可见,但今年旅游企业冲击IPO的热情丝毫未减。

公开信息显示,国庆前夕,云台山旅游股份有限公司(下称“云台山旅游”)和开封市文化旅游股份有限公司(下称“开封文旅”)先后启动了上市前期的筹备工作——云台山旅游已与券商签署上市辅导协议,开封文旅也开始了上市辅导券商的选聘。至此,加上此前已官宣冲A的清河股份及银基文旅,仅河南一省冲刺IPO的旅游企业已增至4家。

放眼全国,新旅界梳理发现,自2020年以来,已有25家各类旅游企业尝试冲击IPO,但截至目前成功上市的仅4家,而类似云台山旅游这样占据了冲A大军主力的景区企业过会成功率更低,仅西域旅游一家。

疫情导致文旅市场大环境低迷,旅企业绩普遍下滑,企业上市资产未必能拿出漂亮的财务数据作为支撑,同时近年来景区企业极低的过会率也在“劝退”它们,为何在不到3年的时间里仍有二十多家旅游企业瞄准主板市场?景区企业上市难的症结在哪里?旅游企业若要成功IPO有何良方?

逆势冲A

此前曾多次冲击IPO的九寨沟不会想到,景区会在2022年国庆7天迎来只接待211人的尴尬局面。而这只是今年国庆假期国内出游情况的一个缩影。文旅部数据显示,国庆假期7天,全国国内旅游出游人次和旅游收入同比双双下滑,创下近三年新低,旅游收入更是只恢复至2019年同期的44.2%。

九寨沟

相比疫情下旅游市场的冷清,旅游企业在资本市场的“抢位战”显得十分热闹。

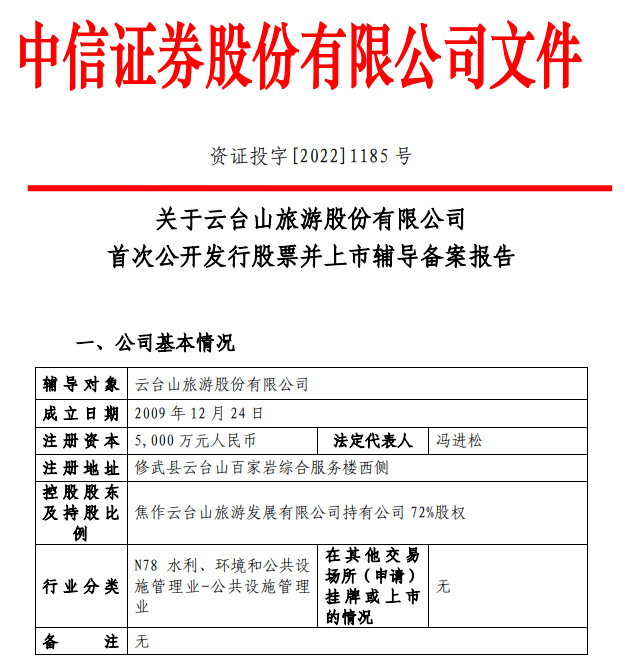

9月初,中信证券披露,云台山旅游已与中信证券签署辅导协议,计划在2023年一季度制定可行的募集资金投向及其他投资项目的规划,二季度做好首次公开发行股票申请文件的准备工作。

(图源:中信证券官网)

公开信息显示,云台山位于河南省焦作市修武县境内,景区总面积50平方公里,含红石峡、潭瀑峡、泉瀑峡、茱萸峰、叠彩洞、猕猴谷、子房湖、万善寺等八大景点。据焦作市文旅局数据,2021年,云台山接待游客600万人次以上,旅游综合收入超7亿元。

云台山旅游成立于2009年12月,全面负责云台山风景区内的规划开发建设、运营管理、门票经营等业务,由焦作云台山旅游发展有限公司、焦作市投资集团、修武县青龙峡旅游服务有限责任公司分别持股72%、20%、8%,实控人为修武县国资委。值得注意的是,其在2015年就曾公开谋求A股上市,后在2018年因主办券商原因导致首次上市计划搁浅。如今时隔4年多,云台山旅游再度向主板市场发起冲击。

云台山

就在云台山旅游宣布重启IPO后的9月20日,开封文旅上市辅导券商选聘项目也公开招标。资料显示,开封文旅成立于2013年,注册资本为3亿元,大股东即上述招标人开封文投,持股比例为60%,开封市宋都古城建设投资有限公司持股40%,实控人为开封市财政局。

值得一提的是,早在2020年,河南证监局公告披露,同城旅企开封清明上河园股份有限公司拟在A股市场首次公开发行股票并上市,并且已进行辅导备案。此外,近两年异军突起的银基文旅也在积极谋求上市。2022年3月,银基文旅与中信证券签订上市辅导协议,开启银基文旅IPO项目,计划在3到5年实现上市。至此,疫情以来,仅河南一省正在冲击IPO的旅游企业就已达4家之多。

与此同时,国内多家与云台山旅游在同一赛道的山岳型景区也在积极筹备上市。据江西官方披露,庐山旅游目前已开始接受国元证券上市辅导,计划2024年完成上市工作;成立于2003年,以景区开发、景区基础设施建设及维护为主营业务的安徽天柱山旅游发展有限公司也有上市计划。此外,在今年1月成立的泰山文旅集团也提出将积极推进上市工作,重新整合部分优质并清晰的资产,按照相关规定和程序,推进泰山旅游挂牌上市。

对于疫情之下景区公司逆势扎堆上市,聚元资本创始合伙人高笛原认为,疫情对文旅行业的冲击很大,文旅行业高度依赖人的流动。这几年文旅企业业绩下滑严重,但同时也能看到大量的优秀企业、优秀企业家还在坚守。中国有大量的优秀企业家,IPO只是他们创立企业发展的一个阶段。文旅行业整体的证券化率非常低,优秀的文旅企业可以通过证券化,更好地整合资源和市场,提高集中度,提供更好的产品和服务。

以河南为例,作为文化旅游大省,近几年尤其在文化输出方面,成绩斐然。在讲好中国故事的大背景下,文旅企业做大做强,必然要走到证券化这一阶段。证券化可以更好地帮助当地文旅企业获取低成本资金、规范公司治理和企业经营、提高知名度和品牌价值、增强对老百姓的服务能力;可以更充分地参与市场竞争、获取更大的创新驱动力。

中国社会科学院财经战略研究院、中国社会科学院大学商学院教授、研究员魏翔则对新旅界分析指出,景区上市的原始冲动来自于门票经济。因为门票经济是一种典型的规模经济。景区接待的游客越多,它的成本越低,利润越高。因此,景区通过上市快速融资,打开流量天花板,是一种非常划算的融资方式。

但是,最近几年,旅游企业尤其是景区企业,更加迫切希望上市,直接动机来自于现在的偿债压力。因为景区前期的扩张方式主要是通过借债,向银行或投资公司,通过包括PPP等方式来举债。如今经济受到冲击,流量受到抑制后,景区企业偿债压力非常大,而且没有可行的、可替代的融资偿债方式。

僧多粥少

尽管冲击IPO的旅游企业不在少数,但疫情以来,旅游企业特别是景区类企业,要成功上市并不容易。新旅界梳理发现,自2020年以来,尝试冲击IPO的旅游企业就达25家,其中,恐龙园、呀诺达、陕西旅游此前已先后撤回IPO申请;大湾区文旅招股书四度失效;华强方特则在疫情影响下终止IPO申请后,第三度向主板市场发起冲击。

从目前还在排队的旅游企业来看,以索道和客运为主业的青都旅游和鄂旅股份,酒店企业——亚朵酒店和东呈集团均已披露招股书,进入申报阶段。这4家公司目前处于排队IPO旅游企业的第一梯队。云台山旅游、广州塔等9家公司则紧随其后,目前已经进入上市辅导阶段。开封文旅、天柱山旅游以及泰山旅游等虽然均有上市计划,但目前仍处于辅导前夜。

广州塔

而目前已成功首发上市的只有驴迹科技、西域旅游、奥雅股份、君亭酒店4家,景区类企业更是凤毛麟角,仅西域旅游一家。此外,主营户外设备的金泉旅游已经过会,静待上市,若后续顺利发行,金泉旅游将有望成为疫情以来成功IPO的第五家旅游企业。

总体来看,在上述25家旅游企业中,景区类公司最多,占比在五成以上,但成功上市的或者更接近上市的景区企业寥寥可数,反而在酒店赛道的企业近几年更容易登陆资本市场。如今年刚上市的君亭酒店以及已经进入旅企排队IPO第一梯队的亚朵酒店和东呈集团。

(图源:亚朵酒店)

究其原因,景区企业,特别是国家风景名胜区,要想上市,除了具备优良的旅游资产外,还需要跨过合规性、权属、成长性以及风险性等重重关卡。

首先在合规性上,根据国务院2006年出台的《风景名胜区条例》规定,属于国务院认定的风景名胜区,门票收入不能作为上市公司的收入。目前景区类上市公司中,只有峨眉山A(000888)和黄山旅游(600054)将景点门票纳入上市公司营业收入,其他景区类公司的门票收入不能确认为上市公司收入。

峨眉山金顶

以云台山旅游为例,数据显示,2017年,云台山景区实现旅游总营收5.05亿元,其中门票收入占比超过80%。因此尽管2021年云吞山的综合旅游收入已经达到7亿,但如果此前门票主导的收入结构仍未得到有效改善,则会成为其上市的第一个“拦路虎”。

其次,在权属问题上,高笛原告诉新旅界,国内的一些“名山”上市,需要克服的一个主要障碍是基于历史沿革形成了所有权、经营权、收益权无法统一在同一主体项下的问题。不过,各大“名山”所在地政府目前也在持续推进、整合上述“三权分立”问题。

魏翔则直言,纵观全世界的景区,或者公共自然资源和遗产,上市的非常少,主要有两个重要原因:

第一,从属性上来讲,自然遗产本来就是稀缺资源,它本质上是国有公共资产属性,或者公共物品属性。因此它的运营支撑和保障,不是来自于流量经济和市场经济的支撑,而是来自于成本定价,以及公共补贴等。所以,全球范围内都不支持或者鼓励公共自然资源进行市场化融资。因为它一旦市场化融资,就要对股东回报负责,就必然要进行市场化开发,甚至是过度的市场化开发。

第二个是来自于市场本身的原因。因为景区如果要上市,它的资金池主要是来自于门票的收入,但是门票收入具有不稳定性和脆弱性。“旅游公司上市拿门票来做资金池,实质上是效仿房地产物业公司的模式。物业公司每个月要收的物业费是稳定的、可持续的资金流,因为只要房子还在,不管外部环境怎样,物业费总归要交。但景区门票相比物业费脆弱很多,这次疫情的冲击就是有力的例证。所以,景区以门票或的固定收益作为资金池,本身就存在矛盾。而资产上市,需要满足三个条件,第一有可成长性;第二有价值性;第三,风险的可控性。但是景区在上市的过程中要达成这三点是比较困难的。”

文旅投资专家高磊对此也持类似观点,他指出,一般来说景区业务比较稳定,但是大部分的景区成长性相对较弱。比如自然景区本身的优质业务不可复制,而新增业务又不太确定。但是如果它上市以后,利用融资再去拓展一些新的旅游产品或者二销项目,有可能它的盈利性还没有原有的索道、游船这些传统业务强,因此在某种程度上也存在拉低景区盈利能力的风险。

路在何方

尽管上市之路困难重重,但在经济大环境低迷的情况下依然积极谋求上市,恰恰说明多数旅游企业仍在主动求变,且其中不少以IPO募资作为转型的资金来源。比如,青都旅游拟募资3.46亿元,其中拟用2.2亿元打造“悟道青城”文化演艺综合项目;陕西旅游拟募资8.5亿元,其中的5.5亿元也拟打造陕旅泰安秀都演艺中心(一期)项目;刚刚倒在IPO路上的呀诺达原本也拟募资4.32亿元用于打造雨林文化旅游区雨林特色旅游项目、提质升级增效项目、智慧旅游项目等。

目前已经处于申报阶段或者已过会的旅游企业,也不失为“冲A大军”参考借鉴的“正面教材”。“这几家公司都有一些共同特点:第一是主业非常明晰;其次是主营业务收入比较稳健,受外界影响的波动没有那么大,同时还能保持一定的增长态势。”高磊举例,比如,在露营装备赛道的金泉旅游就因为露营比较火,所以今年受到了资本的关注和青睐;青都旅游、鄂旅股份这两年即使受到疫情影响,但业务相对稳定,它的利润也能够符合上市公司的一些要求,这样企业也是相对优质的,更容易接近上市公司的标准和要求;而亚朵酒店和东呈集团都是酒店企业,这类企业无论是资产权属、收入结构还是财务的规范性等方面都比较容易做到合规,同时他们的可复制性强、目前又都处于扩张期,因此上市的可能性是更大的。

对于目前仍在排队中占比更大但“上市更难”的景区企业,高磊支招,首先在门票之外,它们需要有更多的刚性收入,比如索道缆车、观光车、游船等;第二是在做成本分摊的时候,一定要注重资产的合规性,尽量规避关联交易;第三就是业务收入结构要尽可能多元化,要想办法增加二次消费或者综合的消费场景和营收点。

魏翔则表示,景区如果一定要上市,就必须化解其存在的内在性矛盾。

第一,要弱化或者去掉其公共物品属性。也就是说,景区要说明,除了要义务承担公共属性,满足全国民的游览需求以外,它是否具有其他的市场化的、商业性的项目及其项目回报。比如一些人文景区是可以上市的,那么景区必须阐明它是否拥有成长性、价值性非常好的项目,而且它需要的是增量融资,而这部分增量的回报是市场化的,不是公共物品性的。

第二,景区要想上市,实质上不是要强化门票经济,它恰恰要弱化门票经济。弱化门票经济貌似降低了景区的融资标的的收入来源,但降低了融资的风险性,提高了融资回报的可持续性。也就是说门票经济是一个锦上添花的东西,它在碰到风险的时候极其脆弱,所以必须要把门票作为一个增量,而不是作为存量来进行融资测算。

“旅游行业是个相对传统的行业,同时作为服务业,承载了大量就业,具有分散经营、行业集中度不高等特点,因此规模以上企业较少,符合上市标准的企业自然就比较少。再叠加疫情冲击,短期看,能够具备上市条件的更少,进而导致短期IPO数量将极其有限。”对于现阶段旅游企业的上市形势,高笛原表示,回溯疫情前的旅游业数据,2019年市场规模接近7万亿,占GDP总量约11.05%,可以称得上支柱产业,理论上可以承载几百家上市公司,然而目前餐饮旅游板块不足50家上市公司,故从长期来看,旅游行业的证券化还是有很大潜力,同时任重道远。

(除特殊标注外,文中图片均来源于摄图网)

年轻人除了把时间花在京郊游、露营、飞盘等休闲娱乐方式上,“公园户外剧本杀”也成为了他们的新焦点。

“冰城”哈尔滨四季冰雪旅游项目各建筑设施已按期完成今年前三季度建设计划,计划2023年全面竣工并投入使用。

关键词:哈尔滨四季冰雪旅游项目 2022年10月09日

2022年国庆节假期7天,全国国内旅游出游4.22亿人次,同比减少18.2%;实现国内旅游收入2872.1亿元,同比减少26.2%。

马蜂窝旅行玩乐大数据显示, 杭州、长沙、苏州、南京、上海、广州、重庆、北京、福州、桂林名列十一假期国内热门城市目的地前十。

自2020年疫情暴发以来,人们的旅行方式发生改变,大众越来越喜欢亲近大自然的运动,露营进入了人们的视野,热度不断攀升。

9月26日,华强方特表示,旗下30余座主题乐园推出了爱国金曲大合唱、国庆彩车巡游等主题活动,并推出无人机表演、烟花大秀等夜场盛宴。

赢商网账号登录

赢商网账号登录