观点指数研究院

华润万象生活正在通过推动项目入市和可持续运营,巩固高端商业护城河的优势。

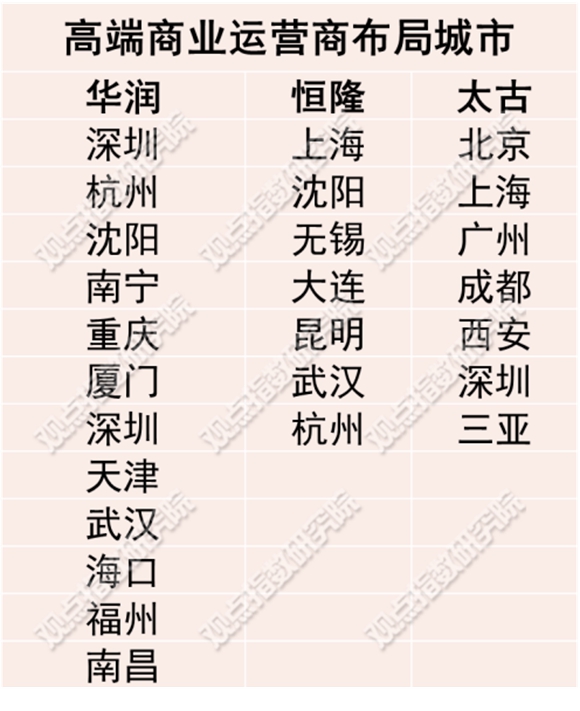

观点指数国内高端商业市场上,恒隆、太古及九仓之外,华润万象生活无疑也占据一席之地。以数量来看,更是国内运营重奢商业项目最多的企业。

今年以来,华润万象生活陆续开业了武汉万象城、海口万象城、南昌万象城等定位重奢的项目,截至目前共运营12个重奢购物中心。

从中期业绩来看,华润万象生活现有定位的项目中,重奢购物中心表现最好。2022年5月起,旗下购物中心的零售额同比增幅明显,其中重奢购物中心零售额上升趋势尤为显著,客流表现亦是如此。

作为国内高端商业佼佼者,华润万象生活具备较强竞争优势,但同时也面临着港资企业的挑战,正在通过陆续推动项目入市和可持续运营,巩固高端商业的护城河优势。

先入局者胜

目前,华润万象生活旗下产品线主要有城市级购物中心万象城、区域购物中心万象汇以及街区式商业综合体万象天地等。

其中,定位高品质风尚标杆的万象城选址在一二线城市的核心或潜力地段,主要客群为追求品位和风尚的消费人群,这也是华润万象生活旗下的高端商业产品线。

据观点指数统计,截止目前,华润万象生活已开出的重奢型万象城共有12座,规模接近220万平方米。

来源:公开资料,观点指数整理

开业节奏上,可以看出华润万象生活今年以来的发展步伐加快,年内已开出4个重奢定位项目,打破了此前节奏,加快了高端商业的发展。

究其原因,与疫情后奢侈品表现出来的抗风险属性以及高端商业市场竞争愈发激烈,需要尽早抢占优质市场有关。

首先,高端商业项目要保持业绩稳定增长,离不开奢侈品市场的繁荣。市场分析认为,受疫情等因素影响,中国奢侈品市场2022年表现低于2021年,但2023年有望复苏。随着消费群体不断扩大,带来的消费需求也不可忽视。

数据显示,2022年约有4亿消费者,预计到2030年将扩大到5亿。

与此同时,高端商业市场的入局者越来越多,港资是市场中最为强劲的对手。如太古今年以来新签约获取众多新项目,其中不少位于一线城市如上海、深圳及广州,有望在未来形成一线城市高端市场的组合优势。

此外,SKP也加快在二线城市的发展步伐,如西安、杭州等地有储备项目。可以预见的是,未来高端商业市场的竞争必将愈演愈烈。

现有项目城市布局上,华润万象生活在一线城市仅布局深圳,其余项目主要集中于二线城市和极少数三线城市,这点与恒隆类似,其除上海外其余项目均在二线城市。两者在单一城市占据绝对优势,而在其他城市则采取多点开花的策略,而太古则在一二线城市布局较为均衡。

来源:公开资料,观点指数整理

重合度方面,华润万象生活与恒隆的主要竞争城市是沈阳、武汉及杭州,与太古的主要竞争则在深圳,目前太古在深圳的项目尚未开业。

定位重奢的项目对于位置要求极高,这与自身调性和所面向的客群有关,需要覆盖全城甚至是周边城市的高端消费客群,更讲究精准占据优质区位。

此外,还需考虑到城市消费力对高端项目的消化能力。一般而言,每个城市通常只能容纳少数几座该类型的购物商场,其中表现最好的一两座通常在营业额上占比很大,租赁收入亦是如此。

基于此,先发力意味着可以获取城市的最佳位置,而后来者大多只能避其锋芒。

零售为重点

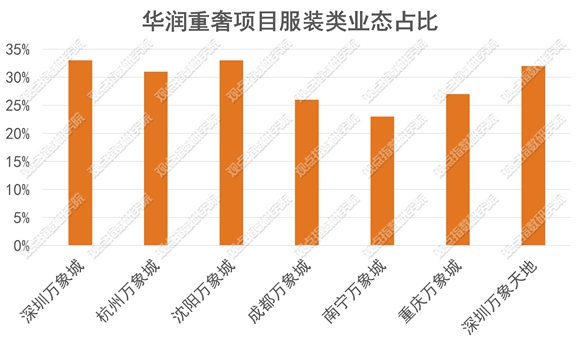

据观点指数观察,华润万象生活重奢购物中心的业态组合主要包括服装、餐饮、儿童及娱乐、超市及百货、家用及个人护理及其他(配饰、皮具、礼品、服务等)。其中零售业态整体占比最大,服饰类更是占据主力地位。

数据来源:公开资料,观点指数整理

以运营时间较长、具备较强代表性的7个万象城项目为例,服装类业态面积的比例在20%-35%,在大部分项目中占比居首位。

实际上,零售类业态特别是服饰类业态占比较高,是高端商业项目的共同点之一。除华润万象生活旗下项目外,太古内地高端零售项目中,时装和配饰类业态的面积占比为42.8%。

不同于其他中端项目以体验式或者餐饮业态作为引流利器,高端项目更注重零售业态的组合,其中更以奢侈品为重。因为这些业态品牌才是创造更高销售额,获得可观收益的关键。

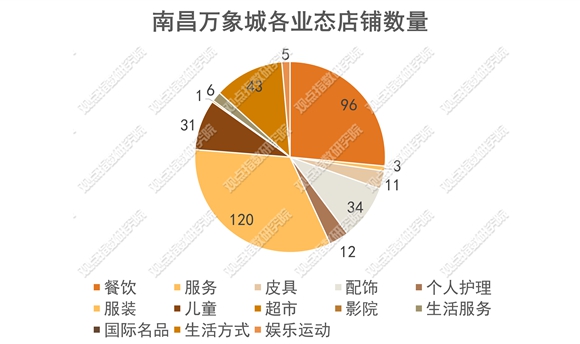

华润万象生活以零售业态为主的特点,也沿用到了今年的开业项目上。以10月最新开业的南昌万象城为例,该项目业态引进近400家各大品牌,其中首进江西品牌有151家,首进华中品牌有13家,旗舰店28家。

其中服装类店铺数量最多,其次是餐饮,再则是生活方式和配饰。零售业态之外,餐饮业态店铺的数量也较高。整体遵循万象城的系列招商法则,即以零售业态为主,同时也具有一定的地区市场差异性。

数据来源:项目官微,观点指数整理

引入丰富的系列品牌,背后依靠的是企业显著的招商资源优势。官方披露的数据显示,华润万象生活合作品牌超5000个,其中重奢品牌超过80个。

而据中信证券数据,国内约有200多家奢侈品品牌精品店,近69%的门店开在商业地产企业旗下商场中,其中50%的门店更是分布在华润万象生活、恒隆地产、SKP、九龙仓及太古地产的项目之中。

这种招商资源上的优势,普遍存在于高端商业运营商中,使得这类企业形成富有竞争力的商业壁垒。

王牌竞争力

除持续推进新项目入市外,现有王牌项目的优势巩固也至关重要。深圳万象城是华润万象生活开业最早,同时也是租金和销售额贡献最多的项目,对其发展举足轻重。

想要保持长久商业影响力,改变必不可少。据观点指数观察,市场上的调整方向主要有品牌调整升级、资产优化升级等。高端项目在这方面往往投入较大,提升的效果也更明显。

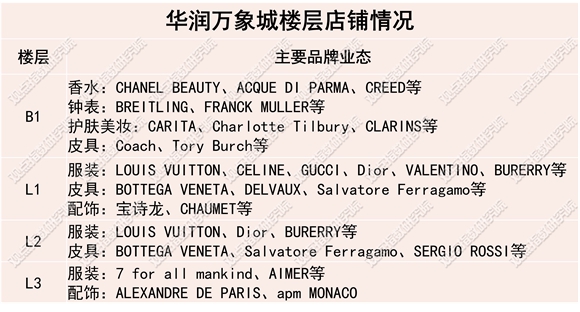

今年以来,深圳万象城对重奢品牌进行了升级,此外还丰富了此前的美妆业态,展现出华润万象生活对旗下高端项目品牌调整升级的特点。

首先是品牌等级提升上,组成具有较强竞争力的奢侈品矩阵,持续扩大重奢品牌的优势,依靠店铺和产品稀缺度和独特性吸引和留住消费客群。

来源:项目官微,观点指数整理

具体变化上,核心位置的L1-L2层打造成奢侈品复式旗舰店长廊,店铺升级为双层、三层旗舰店,如LV、迪奥及博柏利等都开设了多层旗舰店。

次之的L3层则主要为国际一线品牌精品店,引入不少重奢及国际一线旗舰店、华南独家精品店,而B1层引入多家高端护肤、香氛品牌、轻奢皮具、高端腕表及珠宝配饰精品店等,上述新店中更是有不少首店。

此外还注重提升业态丰富度,挑选引入小众高端奢侈品、潮奢及设计师品牌等店铺,如引入高端小众奢侈品皮具品牌Delvaux、Valextra华南首店等。观点指数认为,这背后是对年轻消费者的重视,适应他们对独特性的追求。

以上种种调整升级方式,最终目的在于为消费者提供新鲜感,从而提升销售业绩,获得更高租金回报。

据华润万象生活披露的数据显示,2022年6-7月,旗下重奢购物中心零售额同比增长分别为27%和26%,重奢购物中心同店增长分别为17%和15%。可以认为,除了疫情复苏反弹之外,购物中心调整升级对销售额的提升作用也不可忽视。

此外,会员服务对于高端商业项目的影响也很大,高收入客群选择重奢商场消费时,除心仪产品外,高质量的服务也是重要的影响因素。当下各大奢侈品商场努力构建数字化能力和打通会员体系,提供更优质的会员服务。

而华润万象生活的数字化会员体系建设,目前已具备一定优势。截止2022年中期,其购物中心会员数量为2804万人,较2021年底增加15%,购物中心的会员消费占比高达60%。庞大的会员基数和数据,更有利于捕捉消费者的真实需求。

11月18日,康师傅控股、华润万象生活、海尔智家将被纳入恒生指数成份股。成份股数目将由73只增加至76只。

“双11”海南离岛免税店总销售额22.16亿元、海口海甸岛10.35亩商服用地成交...

天津万象城化身文化艺术社交场,以一场城市文化节,为天津带来一场文化消费盛宴,亦为商业空间的更多形态提供无限可能。

预计今年底,华润万象生活在营项目将达86座,其中下半年将新开万象城2座、万象汇7座、天地2座;至2025年,期望在营购物中心项目接近150个。

持有上海董家渡项目100%权益的泛海建设,新增两名股东——中信信托有限责任公司、芜湖华融资本创誉投资中心。

上海农商银行将为宝龙地产提供50亿元意向性授信额度。对于当下流动性压力缠身的宝龙地产来说,这在一定程度上代表着来自市场久违的甘露。

赢商网账号登录

赢商网账号登录