七年IPO无结果,一朝重启天下知。背靠化妆大师毛戈平(需求面积:20-40平方米)的老牌彩妆巨头毛戈平公司,近日披露招股书继续冲击上交所主板上市,成为市场关注的焦点。

尽管规模持续增长,业绩也还不错,但这只是建立在毛戈平个人IP基础上,以高额广告宣传费吹出来的梦幻泡影。

这种高毛利、高费用、低研发的商业模式,导向的结果却是并不出色的盈利能力,在即将进入存量市场、内卷日趋激烈的竞争环境中,毛戈平能否继续创造商业奇迹?

最会做生意的化妆师

1995年初,电视剧《武则天》在央视一套播出,火遍大江南北,平均收视率达到惊人的37.4。这部剧当年的火爆程度,跟今年年初的《狂飙》比,有过之而无不及。

这部电视剧改变了很多人的命运,刘晓庆就此开启了自己的黄金时代,给她打造妆容的毛戈平,跻身中国化妆界的领军人物。

杭州人毛戈平,中专毕业后进入浙江省越剧团,后来从演员转型为化妆师。借助在《杨乃武与小白菜》《上海一家人》《武则天》《火烧阿房宫》等作品中对人物妆容、形象的出色塑造,被称为中国化妆“美丽神话”,“魔术化妆师”、“化妆巨匠”等。

同时,他应该是中国化妆师中最会做生意的人。借助《武则天》打下的名气,毛戈平下海经商。2000年正式创立毛戈平公司的前身杭州汇都化妆品有限公司,同年创建浙江毛戈平形象设计艺术学校。

那时候,中国彩妆行业刚刚起步,美宝莲、欧莱雅等外资品牌陆续进入中国市场,色彩地带、卡姿兰等本土彩妆品牌相继创立。

经过20年的发展,毛戈平公司主品牌MAOGEPING已成为头部本土彩妆品牌,以中高端百货专柜直营模式和电商销售为主。后来,又孵化了定位于二、三线城市的彩妆品牌至爱终生,走经销渠道。

根据欧睿国际统计数据,2020年MAOGEPING 在国内百货商场渠道高端彩妆产品的市场排名为第10位,前9名均为国际品牌。在电商渠道,该品牌2022年天猫旗舰店位列“双11”彩妆销售排名第14。

2015年拿到九鼎系的投资后,毛戈平公司就谋划到A股上市,次年底首次披露IPO招股书,2017年预披露更新,2021年首发上会获通过。然而,因为九鼎投资暴雷,公司上市进程受阻。

7年时间,与公司同时发起IPO的珀莱雅、丸美股份早已上市,后起之秀贝泰妮也顺利敲钟,只有毛戈平公司等到现在,还是一个拟上市公司的身份。

最贵彩妆,盈利并不突出

毛戈平投身商海的这20多年,是中国彩妆狂飙突进的时代。

2016年-2020年,中国内地彩妆市场的年均复合增长率达到20.31%,市场规模接近600亿元。预计未来5年将继续保持15%以上的增速,行业规模将在2024年突破1000亿元。

LV集团的迪奥、纪梵希、玫珂菲,欧莱雅集团的兰蔻、乔治阿玛尼、圣罗兰,香奈儿、雅诗兰黛等品牌,全球拿得出手的彩妆品牌,几乎都布局了中国市场;本土品牌MAOGEPING、卡姿兰、完美日记、花西子,珀莱雅的彩棠,丸美股份(603983.SH)的恋火,争相崛起。

毛戈平公司也充分吸收了市场增长的红利。2013年,营业收入2.43亿元、归母净利润4446.73万元;到2022年,分别增长至16.82亿元、3.49亿元;10年时间,公司的规模、业绩分别增加了6倍和6.8倍。

毛戈平产品最大的特点是,贵。MAOGEPING在京东上销量最好的产品,鱼子酱面膜30g装,409元;售价过千元的单品,比比皆是。

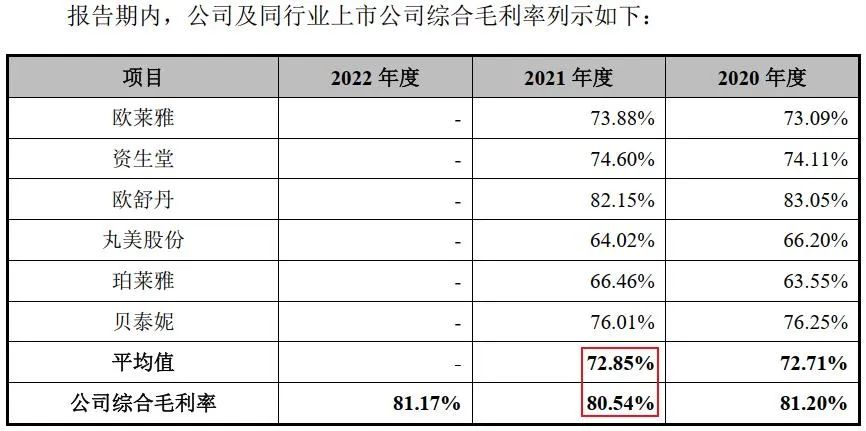

以至于,主品牌MAOGEPING常年保持超高的毛利率,2020年-2022年分别为86.70%、84.45%、84.22%。即便旗下有中低端品牌至爱终生和化妆培训业务,公司的综合毛利率仍然超过80%。

这一毛利率水平,不仅远高于行业整体,甚至也超越了欧莱雅、资生堂在内的绝大部分跨国化妆品巨头。

2021年,毛戈平公司净利率为22.84%。同期A股3家化妆品公司贝泰妮、珀莱雅、丸美股份,净利率分别为21.45%、12.43%、13.87%。

2022年,毛戈平公司净利率下降至20.72%;贝泰妮、珀莱雅去年前三季度盈利能力提升明显,结合四季度旺季,预计净利率将较2021年大幅提升。

所以,毛戈平公司的最终盈利能力,其实并不突出。最主要的原因为,公司销售费用较高, 2020年-2022年分别为3.71亿元、6.02亿元、7.86亿元,占营业收入的比例分别为42.09%、42.07%、46.74%。

其中,以广告费及业务宣传费为主。去年,公司营业收入16.82亿元,其中广告宣传费就花了3个亿。

这几年,主打线下渠道的毛戈平公司,向主打电商渠道的贝泰妮、珀莱雅和丸美股份靠拢,在直播电商等渠道砸下重金。以抖音平台为例,公司花了6000万成本,换来了1.9亿元的销售,这可真是下血本。

毛戈平,只有品牌?

毛戈平的产品确实是贵。但是,其产品是否真的如广告中宣传的那么好?

化妆品,作为化工产品中的一种,企业的研发投入能在一定程度上反映产品的科技含量,在消费端,这就代表着产品力、功效、安全性等关键指标。

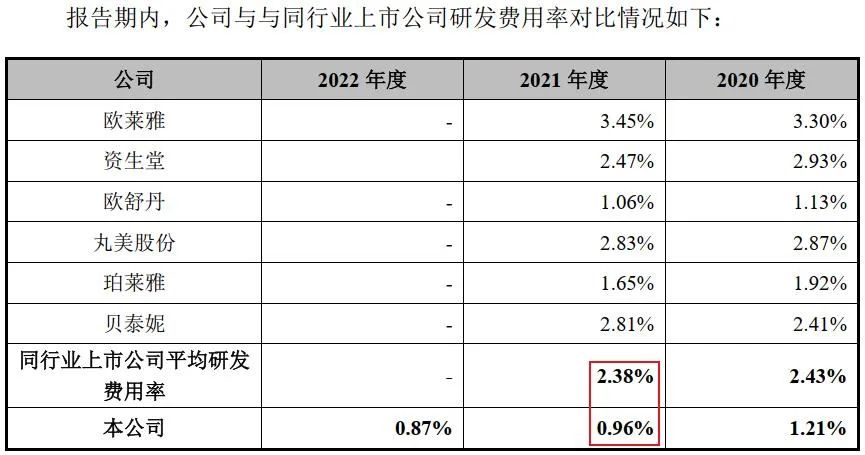

不过,毛戈平公司的研发投入并不高,在行业中甚至是处于一种垫底的姿态。

2020年-2022年,公司研发费用分别为1067.04万元、1370.30万元、1456.20万元,占营业收入的比例分别为1.21%、0.96%、0.87%。

2021年,化妆品行业上市公司的平均研发费用率为2.38%,贝泰妮、珀莱雅和丸美股份的整体水平也超过了2%。

截至目前,公司拥有44项专利,绝大部分为外观类和实用新型类,发明专利仅有1项。这一点,其与珀莱雅等其他化妆品企业,差距非常大。

不仅研发少,毛戈平公司的产品生产,也是通过委外加工、外协定制和外购的形式来实现。

公司向莹特丽、致新生物等公司,每年采购3个多亿的彩妆产品及包装,组合后通过各种渠道对外销售。

可以说,这家公司的核心竞争力就是毛戈平本人,通过品牌知名度形成对渠道的掌控力,在研发和生产端,反倒投入极少。

截至2022年底,毛戈平公司员工3073名,近八成为业务人员;研发44人,占比1.43%;真正意义上的生产人员,一个都没有。

未来,毛戈平公司大概率将继续沿用这一策略。公司计划IPO募集资金11.21亿元,其中品牌及渠道建设计划投入8.06亿元,占比七成;研发中心建设项目9713.74万元,占比不到10%;其他化妆品公司IPO募投项目重点涉及的产品类项目,公司完全没提。

在各类社交媒体及黑猫投诉平台,时常有关于毛戈平产品的投诉。去年315前夕,有媒体将毛戈平光感滋润无痕粉膏列入“十大不推荐产品”名单,理由为检出重金属铬含量相对较高。对此,毛戈平公司选择硬刚,回应称“此前报道所称之监测,未通过我公司取样,具体来源样本无从考证”。

能否征服年轻人?

毛戈平大师对于这家公司的意义,毋庸置疑。没有他,这个品牌、这家公司,根本就无法存在。

更重要的是,他借助自己的化妆圈的影响力,赋予了这家公司独特的立体化的商业模式——彩妆产品+培训。

从2000年开始,毛戈平公司先后在北京、上海、杭州、成都、重庆、武汉、郑州、深圳、青岛九地设立培训机构,开展化妆技能培训业务。

比如说,形象设计与艺术特色课程,学制1.5年,学费33800元/34800元;学制1个月之内的时尚新娘造型、美甲课程等,学费多为几千元。

2020年-2022年,公司化妆培训业务板块营业收入分别为6128.15万元、7129.96万元、4609.05万元。

这项业务不仅能直接产生培训收入,还能形成一个特有的销售渠道。公司主品牌MAOGEPING和副品牌至爱终生,在培训过程中销售给学院,报告期内分别产生收入1653.38万元、1188.70万元、636.67万元。

从更长远的角度来看,通过这种行业培训,在专业人士中建立毛戈平品牌的深度影响力,所形成的的长尾效应,价值不可估量。

但是,这种建立在影响力基础上的商业模式,与毛戈平本人深度绑定。一旦毛戈平的影响力不再鼎盛,这种商业模式也将陷入式微。

况且,创业20多年后,毛戈平公司的公众化程度并不高。毛戈平及其妻子,越剧演员汪立群,合计持有公司55.45%的股份,同为公司实际控制人。

毛戈平的姐姐毛霓萍、毛慧萍,汪立群的弟弟汪立华,分别持有公司11.08%、9.38%、5.97%的股权,均担任董事及副总经理的职务。

这种典型的家族企业的结构,与公司即将上市的公众化,有着天然的冲突。这批60后掌舵者,能否带领这家彩妆巨头,穿越几代消费者周期?

提到毛戈平,大家首先想到的,都是在《武则天》等作品中换头般的化妆神技。但那都是30年前的作品了。近些年,他还有哪些出圈的杰作?

对于未来的消费主力90后、00后们来说,如果她们不知道化妆大师毛戈平,又有多少人会为MAOGEPING品牌的高溢价买单呢?

Aesop的目标是2025年销售额达10亿美元。快速拓展中国市场是其保持强劲增长的重要部分,接下来将开出更多门店、加强线上零售渠道。

法国护肤巨头欧莱雅已同意以25.3亿美元收购奢侈化妆品品牌Aesop(伊索)。Aesop是一家成立于澳大利亚的天然护肤品牌。

赢商网账号登录

赢商网账号登录