文|程孟瑶

“接下来有请美妆博主汪汪姐,来体验我们的第三季新品。”短视频镜头前,一身深色西装的毛戈平(需求面积:20-40平方米)请出素颜、短发的“汪汪姐”,在说完“谢谢毛老师”后,她一边介绍新品、一边用纯熟的化妆手法为自己上妆。“汪汪姐”不是别人,正是毛戈平的妻子汪立群。

通过网络直播,毛戈平的“换头术”被越来越多人知晓。高超的化妆技术背后,是毛戈平想要打造一款高端国货产品的执念。

2000年,不甘于“打开化妆箱,就没有一个国产品牌”的毛戈平,创立了自己的彩妆公司,并推出以个人名字命名的高端彩妆品牌“MGPIN”。20多年的发展,“MGPIN”已经成为国产高端化妆品的代表。

近期,毛戈平化妆品股份有限公司(简称“毛戈平”)披露了招股书,拟登陆上海证券交易所主板。

再次启动IPO,毛戈平的前路也并非坦途,研发薄弱,产品全靠代工,其盈利模式、销售真实性等问题都将遭遇证监会的严格审查。此外,其最具特色的业务化妆学校也存在争议。

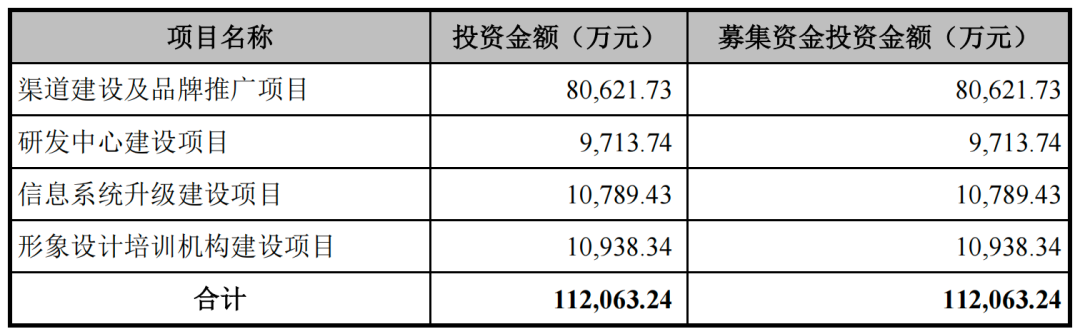

根据最新招股书信息,毛戈平拟募资11.21亿元。其中约8亿将投入到渠道建设及品牌推广项目,9700万用于研发中心建设项目,剩余部分则投入到信息系统升级项目和形象设计培训机构建设项目之中。较前一次递表,此次拟募集资金提升了6.09亿元。

一、从戏剧化妆师到国际大师,借刘晓庆版《武则天》一炮而红

毛戈平的业务主要分为两块,一块是依托“MAOGEPING”与“至爱终生”两个品牌展开彩妆、护肤系列产品的研发、生产、销售业务;另一块则是通过开办形象设计艺术学校,开展化妆技能培训业务,收取学费。当然这两块业务的展开,都离不开毛戈平个人IP的影响力。

毛戈平是一位戏剧化妆师,1989年一部电视剧《杨乃武与小白菜》,让毛戈平在影视化妆上逐渐崭露头角;1995年,另一部电视剧《武则天》,由演员刘晓庆演绎了“武则天”从妙龄少女到八十耄耋的传奇一生,其塑造的经典荧幕形象,也让担任总化妆师的毛戈平一举走红。在大家对美、时尚、化妆的认识还停留初级阶段的上世纪九十年代,靠化妆吃饭的毛戈平就已经被冠以“国际大师”的称号。

2000年,不甘于“打开化妆箱,从化妆品到化妆刷,全是国外牌子,就没有一个国产品牌”的毛戈平,创立了杭州汇都化妆品有限公司,推出以个人名字命名的高端彩妆品牌“MGPIN”;并创建浙江毛戈平形象设计艺术学校,先后在北京、上海、杭州、成都、重庆、武汉、郑州、深圳、青岛九地设立培训机构,开展化妆技能培训业务。以妆带品+培训学校,也成为毛戈平独特的营销方式。

二、拟砸8亿品牌推广,能否挤进国产化妆品第一梯队?

区别于绝大部分高度依赖社媒平台及电商渠道的互联网品牌,毛戈平从创办伊始,就坚持入驻城市百货,有媒体报道称,上海港汇商场开业时,商场里只有毛戈平一家中国化妆品。

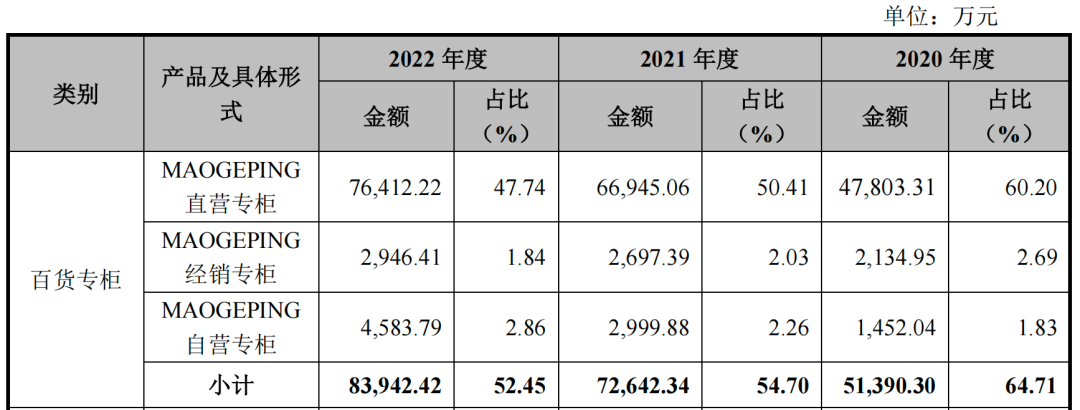

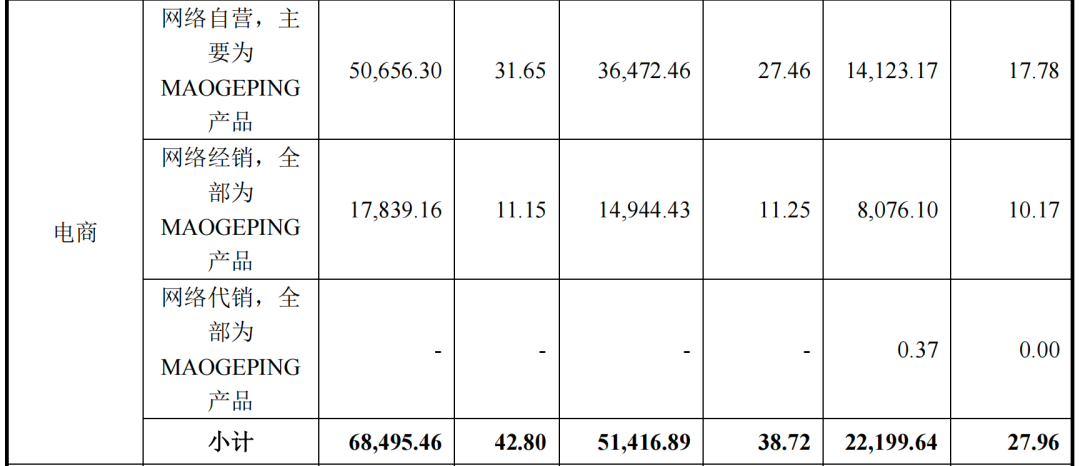

2020年-2022年,其品牌百货渠道占比分别为64.71%、54.70%、52.45%,下跌原因主要是电商收入占比增长导致线上渠道占比不断扩大。

随着美妆直播火热,毛戈平也在直播电商等渠道砸下重金。以抖音平台为例,公司花了6000万成本,换来了1.9亿元的销售。过去3年其电商收入从2.22亿元增长至6.85亿元。电商渠道占比分别为27.96%、38.72%、42.08%。

报告期内,毛戈平产品的销售模式主要分为百货专柜模式、电商模式、经销模式、培训销售、美妆连锁模式等,其中“MAOGEPING”品牌主要以中高端百货专柜直营模式、电商销售、美妆连锁为主;“至爱终生”品牌以经销模式为主;培训销售是指销售给学员的“MAOGEPING”和“至爱终生”产品。

毛戈平在招股书中,自述自己有三大核心竞争力,分别为研发团队对流行趋势及东方女性美妆特点的精准把握、公司在化妆品行业的品牌影响力、独特的体验式营销方式。

但据中商情报网的数据显示,2022年我国化妆品品牌指数TOP10分别为雅诗兰黛、兰蔻、香奈儿、迪奥、欧莱雅、资生堂、SK-II、美宝莲、科颜氏、百雀羚,毛戈平并未入榜。而在化妆品报发布的2021年国产化妆品G20的榜单中,毛戈平也同样并未入榜。毛戈平此次拟募资11.21亿元,其中约8亿将投入到渠道建设及品牌推广项目。

三、营收结构生变,靠高售价“MAOGEPING”撑起业绩增长

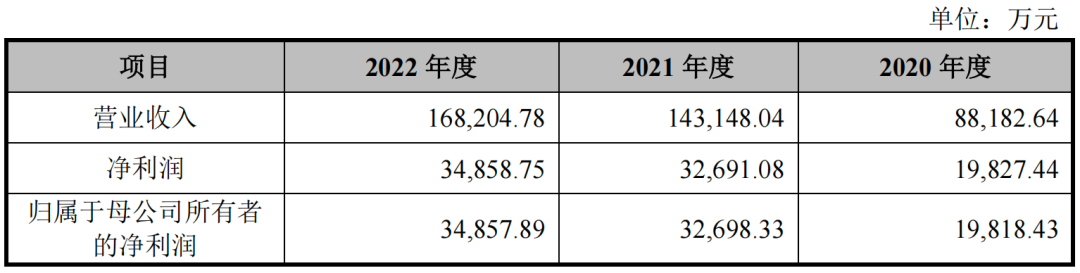

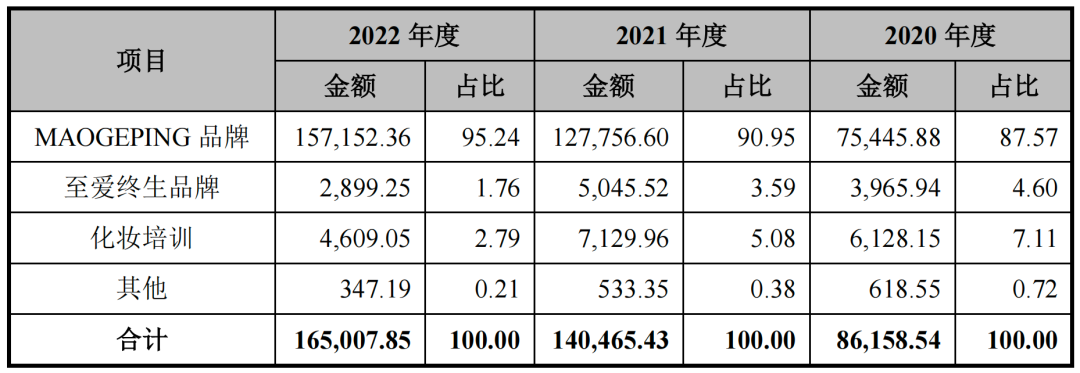

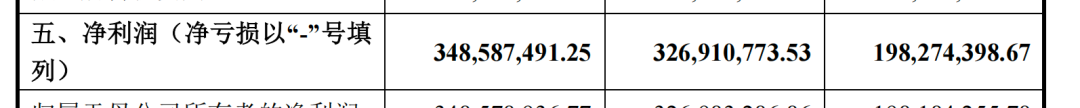

2020年-2022年,毛戈平分别实现营业收入8.82亿元、14.32亿元、16.82亿元,营业收入复合增长率达38.11%,归母净利润由1.98亿元增长至3.49亿元,经营业绩稳定增长,但毛戈平的营收结构发生了明显变化,也正是这个变化,撑起了毛戈平整体营收的增长。

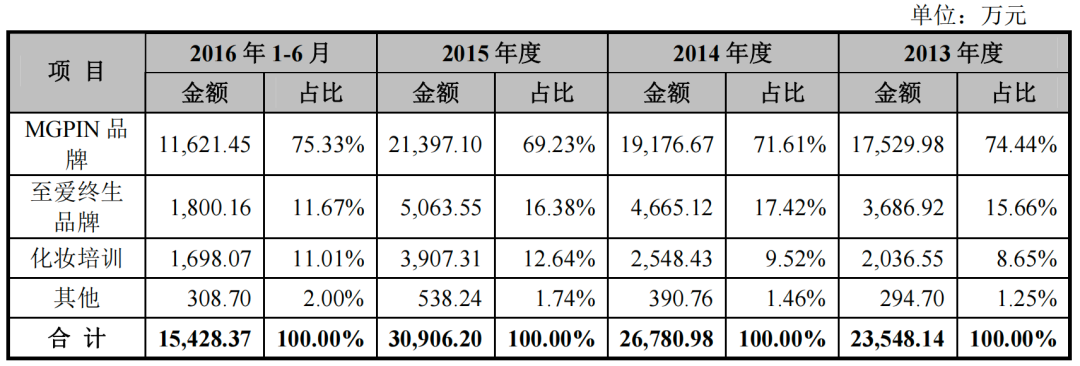

以创始人毛戈平名字命名的“MAOGEPING”是毛戈平的核心品牌,2013年“MGPIN”品牌(2016 年升级为“MAOGEPING”品牌)实现营业收入1.75亿元,占主营业务收入比74.44%;2022年“MAOGEPING”品牌实现15.71亿元的营业收入,10年时间,销售规模增加了约8.0倍,贡献占比增长20个百分点,来到95.24%。2013年-2022年,毛戈平整体营业收入从2.43亿元增长至16.82亿元,增加了5.92倍。

据悉,“MAOGEPING”品牌以中高端百货专柜直营模式和电商销售为主,2020年-2022年,“MAOGEPING”品牌销售收入分别为7.54亿、12.78亿、15.71亿,2021年和2022年同比分别增长69.34%、23.01%。

定位高端,“MAOGEPING”的产品售价也是比肩国际一线大牌。在其官方商城,一个8g装的双色高光盘售价680元;一个18g装的粉修盘售价880元;一盒50g黑金焕颜面霜售价1680元;一瓶35ml的黑金焕颜精华液售价1880元;口红、眼线、睫毛膏等单品售价均在200元以上。在毛戈平的品牌加持下,化妆刷也能卖到1680元一支。

虽然是以彩妆闻名,但“MAOGEPING”品牌护肤类的产品线已较为完整,拥有37款单品,覆盖卸妆、面霜、眼霜、面膜、精华、洁面、眼部等多品类,并从护肤产品的功效型、成分化、肤感上深入挖掘。2022年,其护肤线产品单价达到306.5元。

四、副线品牌产销率猛增,疑似借经销商清库存

主要面向二、三线城市的女性消费者的“至爱终生”品牌,是毛戈平为顺应市场简约快速美妆需求2008年推出的副品牌,主打一个时尚快速化妆。产品平均售价在150-260元之间,比动辄过千元的“MAOGEPING”平价不少。

但近年来该品牌产品营业额在波动中出现下滑,2022年仅实现营业收入2899.35万元,不及同期“MAOGEPING”的零头。对业绩的贡献也从2013年的15.66%下降至2022年的1.76%。据悉,“至爱终生”品牌拥有彩妆单品121款,化妆工具13款,护肤单品7款。

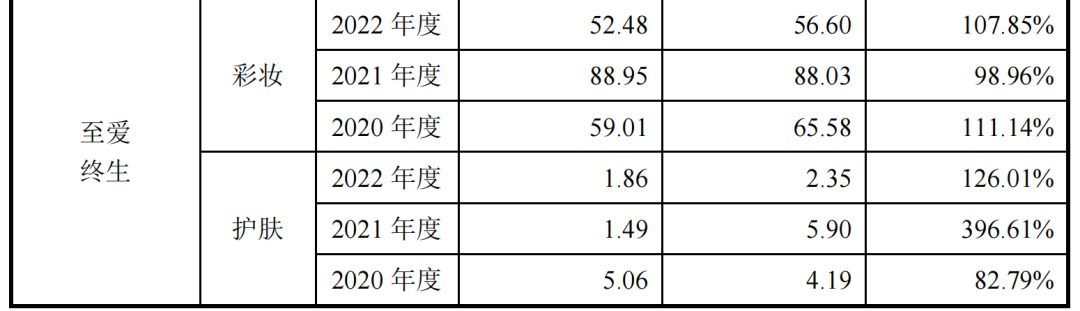

乐居财经《预审IPO》注意到,报告期内该品牌一直保持着较高的产销率,2022年彩妆产品和护肤产品产销率分别为126.01%和107.85%。但实际上,超高的产销率来自于其产品生产量的下降,市场也几度传出该品牌的产品或已停产的猜测。

以该品牌护肤品为例,2020年生产量为5.06万件,产销率为82.79%;2021年生产量陡降至1.49万件,产销率猛增396.61%。

值得注意的是,2021年护肤品卖出5.9万件,而其2020年没卖完的产品加2021年1.49万件生产的产品,合计只有2.36万件,有3.54万件的差异,即使扣除2020年没卖完的0.87万件,也还有2.67万件差异。这意味着,部分产品或许产自2019年甚至更早,而护肤品的保质期一般为3年。

2020年-2022年,其“至爱终生”护肤生产量总量为8.41万件,但卖出了12.44万件,这意味着,其中有不少存货,而这些存货最终的流向也值得关注。

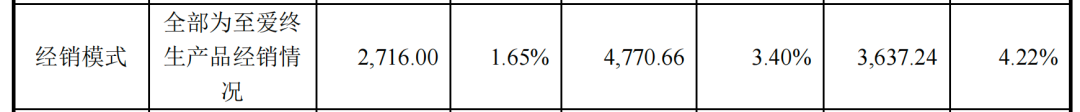

招股书显示,其“至爱终生”产品的销售模式为经销商模式,2022年“至爱终生”品牌有2716万元来自经销商收入,其中有2243.64万元来自稳定合作经销。此外,在毛戈平淘宝官方旗舰店、其他平台官方商店等并未见销售至爱终生的产品。

不过,报告期内,“至爱终生”品牌撤销经销商较多。特别是稳定合作经销数量呈逐年减少趋势,2022年再度减少了4个,剩下17个。同时,来自稳定合作经销商的年平均销售额从2021年的221.40万元下降至2022年131.98万元,降幅达40.39%。截止2022年底,“至爱终生”品牌正在合作的经销商总共为25家。

几乎与市场上所有经销模式一样,如果经销商完成或者超额完成年度进货指标,毛戈平公司也会给予一定的额外返点奖励,刺激经销商的积极性。

在供货价格上,此前,毛戈平是按全国统一零售价的4折(含税)向经销商供货,经销商按全国统一零售价的 6 折(含税)向终端门店供货。2023年开始,至爱终生公司按全国统一零售价的 2.5 折(含税)向总经销商供货,经销商按全国统一零售价的4折(含税)向二级经销商供货。其实留给经销商的利润空间比较有限。

五、以授课之名卖产品引争议,被曝恶意收费、捆绑消费劣质化妆品

化妆培训业务方面,2020年-2022年分别产生营业收入6128.15万元、7129.96万元、4609.05万元,报告期内,每招收1个学员,毛戈平可以获得1万元左右收入。

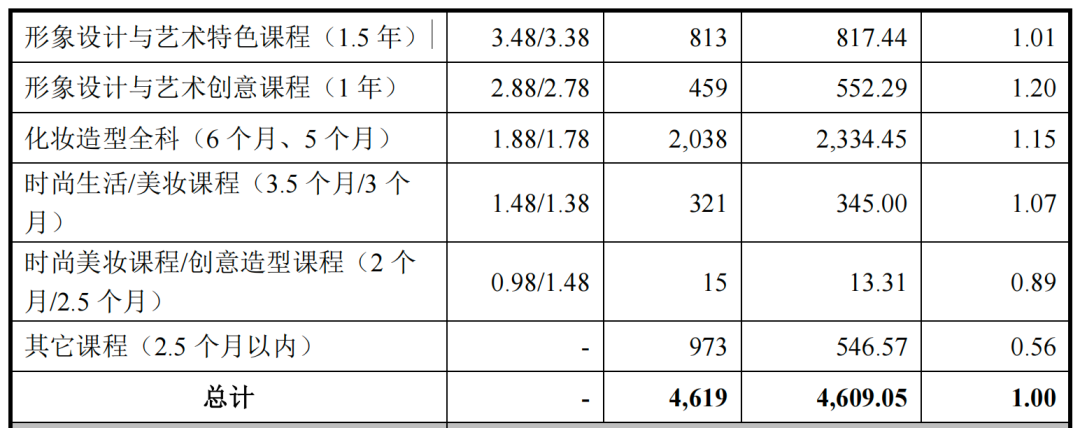

在为期2个月-1.5年不等的6大课程中,化妆造型全科课程是受欢迎的课程。该课程学制6个月、5个月,学费1.88万元/1.78万元,2022年2038位学员带来2334.45万元课程收入。学制最长的形象设计与艺术特色课程,学费3.48万元/3.38万元;还有一些学制的在2.5个月以内的,基础生活化妆阶段课程、时尚晚礼化妆阶段课程、艺术平面创意阶段课程等,学费几乎都在6000元以内。

从2000年开始,毛戈平先后在北京、上海、杭州、成都、重庆、武汉、郑州、深圳、青岛九地设立培训机构,开展化妆技能培训业务。

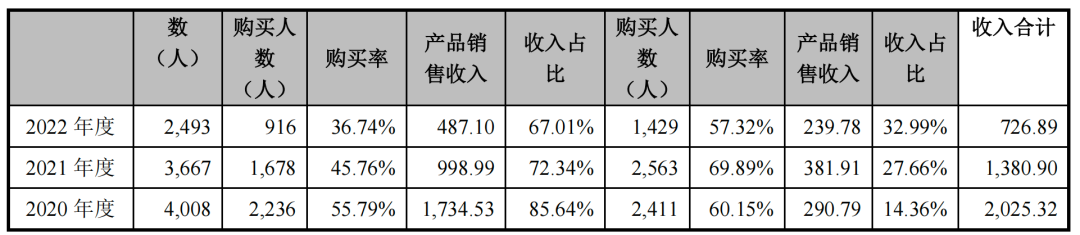

毛戈平学校的总校长汪立群是毛戈平的妻子,圈内人称“汪汪姐”。值得注意的是,“MAOGEPING”和“至爱终生”的产品,也会通过培训过程销售给学生。2020年-2022年,公司化妆培训业务招生人数分别为4008人、3667人、2493 人,化妆培训渠道形成的销售收入分别为2025.32万元、1380.90万元、726.89万元。

换言之,除了交学费之外,学生还需要额外花一笔钱用于购买化妆品。对于此笔化妆品购买消费,毛戈平也并未与其签订销售合同,不排除存在强制、诱导学员购买产品的可能性。

在小红书上,有美妆博主发布视频实名指出毛戈平学校某分校“恶意收费、师德败坏”。这位博主表示,在学期间花销庞大,入校半年,人均实际开销近5万元,其中学费仅1.68万元。

2021年开始,毛戈平化妆学校还多次被媒体报道“PUA学员”、“恶意收费”、“捆绑消费劣质化妆品”等。

不可忽略的是,近几年,国家收紧了对民间办学、培训机构的办学资质要求,招股书显示,由于各地政策对培训业务主体的要求不同,因此毛戈平会以子/分公司、学校为主体开展培训业务,在化妆学校的办学资质上,毛戈平也需要进一步解释。

六、产品全代工,研发率不足1%

产品卖的风生水起,学校办的如火如荼,但毛戈平并没有自己的生产线,生产环节主要依靠外协的方式来完成。153人的讲师团队分到每个学校不足20人,如果细分到每个课程,更显讲师人数不足。同时在研发上的投入程度和专利数量上,毛戈平也有待提升。

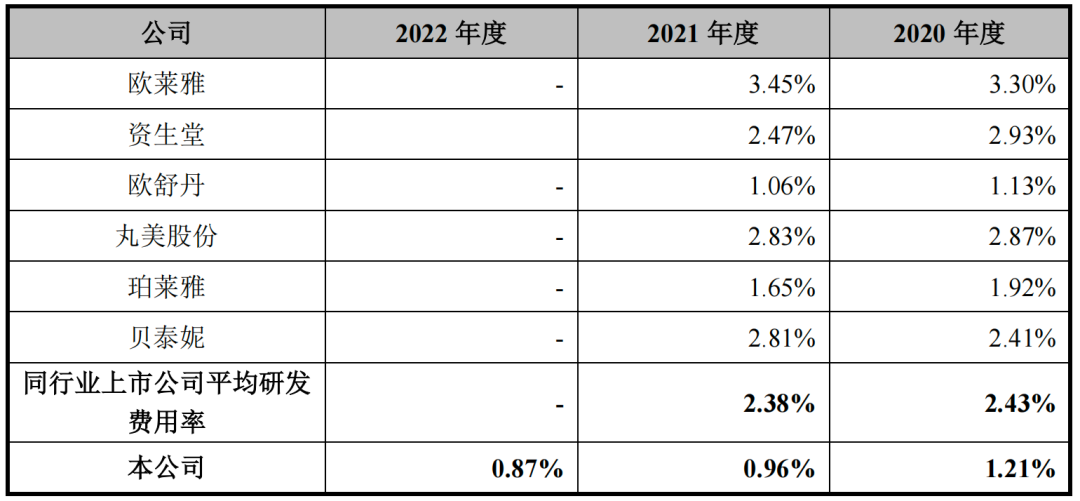

2020年-2022年,公司研发费用分别为1067.04万元、1370.30万元、1456.20万元,费用金额逐年增长,但占营业收入的比例却逐年下降,分别为1.21%、0.96%、0.87%。

2021年,化妆品行业上市公司的平均研发费用率为2.38%,贝泰妮、珀莱雅和丸美股份的整体水平也超过了2%,而毛戈平不足1%。招股书所列举的4种募资用途中,产品研发投入又是最少的。

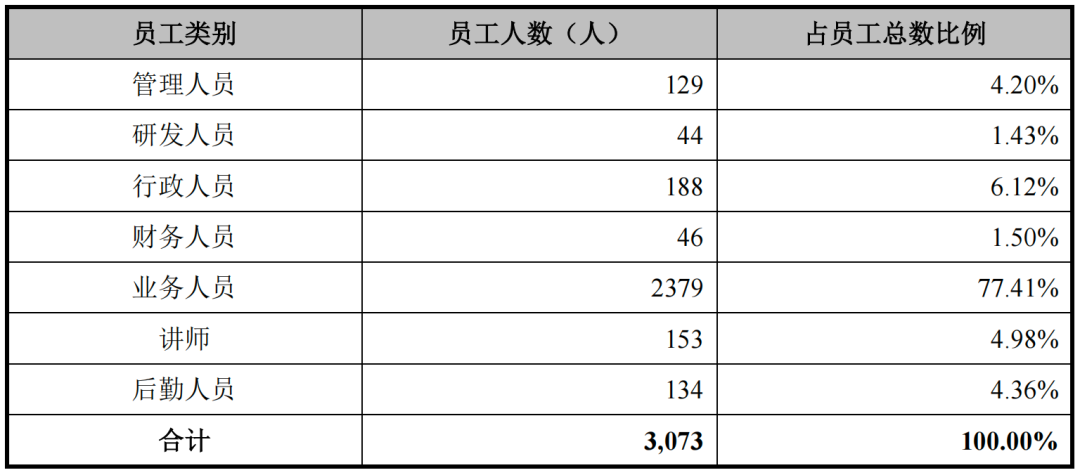

截至2022年底,毛戈平公司员工3073名,近八成为业务人员,研发人员44人,占比1.43%,财务人员46人,占比1.5%。

截止2023年2月2日,毛戈平取得原始专利44个,但仅有1个化妆品乳液类料体分配器的使用新型专利、1个用于深色透明水晶玻璃容器的内在防伪结构实用新型专利、1个持久滋润口红及其制备工艺发明专利,其他41个专利均为外观设计专利。对比行业真正做研发的企业,专利的含金量并不高。

递表时,毛戈平主要有12个在研产品,其中有10个处于开发阶段,后需要通过功能检测和小样试用,才能进入批量生产,这也侧面反映其新产品的输出能力较弱。

注意的是,在其员工结构中,一个生产人员都没有,毛戈平也坦然生产环节主要依靠外协的方式来完成。

其外协生产方式包括委外加工、外协定制和外购。主要合作的外协厂商有五家,分别为莹特丽科技(苏州工业园区)有限公司、上海致新生物科技有限公司、科丝美诗(中国)化妆品有限公司、上海东色日化有限公司、韵斐诗化妆品(上海)有限公司。

2020年-2022年毛戈平从上述5家公司采购外协定制产品的金额分别为5345.31万元、129.57万元、826.76万元、571.46万元、36.49万元。与此同时,毛戈平还从这5家公司采购料体、辅料、包材。

毛戈平这几年从莹特丽科技采购的产品包括面霜、蜜粉、唇膏、精华、粉饼等,还有眼膜、精华、水等料体。上海致新还是毛戈平最主要的加工厂商,报告期各期公司支付给致新的加工费用占总加工费的90%以上。这些公司的产品,几乎可以成为毛戈平的平替产品。

七、销售费用耗掉近半营收,三年砸6亿元用于推广

不生产、高售价、低研发,毛戈平常年保持超高的毛利率,报告期内综合毛利率分别为 81.20%、80.54%、81.17%,这一毛利率水平,不仅远高于行业整体,甚至也超越了欧莱雅、资生堂在内的绝大部分跨国化妆品巨头。核心品牌“MAOGEPING”毛利率更是高达86.70%、84.45%、84.22%。

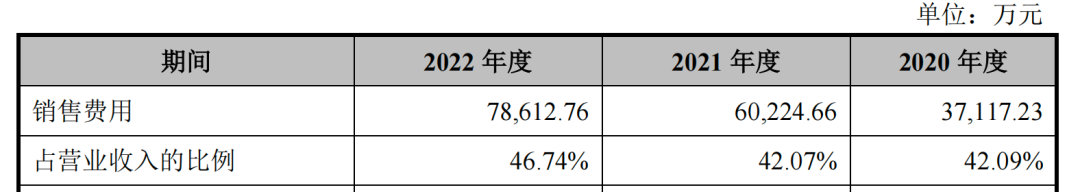

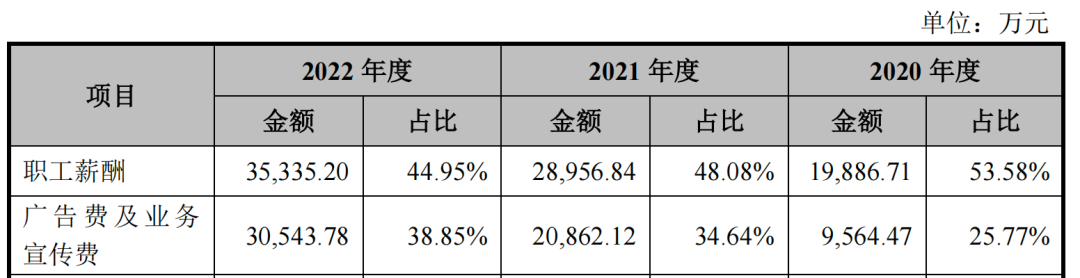

不过,毛戈平销售费用却在快速增长。2020年-2022年,毛戈平的销售费用分别为3.71亿元、6.02亿元和7.86亿元,分别占营收的42.09%、42.07%、46.74%。

公司的销售费用主要由销售人员薪酬、广告费及业务宣传费等。因为化妆品行业需要投入大量资金用于宣传推广和产品销售,导致其销售费用率较高,重营销轻研发,也成为毛戈平的标签之一。

报告期内公司广告费及业务宣传费的金额分别为9564.47万元、2.09亿元和3.05亿元,占营业收入的比例分别10.85%、14.57%、18.16%,3年合计砸了6亿元在推广费上。主要包括品牌推广费用、试用装费用、电商运营和推广费、培训业务推广费等。毛戈平2022年光是发短信就花费了112.81万元。

但早些年,毛戈平在这方面的投入少之又少。此前的招股书显示,2014-2017年上半年,毛戈平的广告费及业务宣传费仅有4511.43万元。近年来猛增,主要是因为公司不断开拓电商渠道销售,为维护天猫旗舰店等的正常运营及扩大电商渠道的销售收入,电商运营和推广费有较大幅度提升。而电商渠道向来是营销费用的收割机。

因为销售费用率较高,对其利润影响较大。报告期各期,净利润分别录得1.98亿元、3.27亿元、3.49亿元。

八、投资方九鼎系吴刚被证监会立案调查,毛戈平IPO两度搁浅

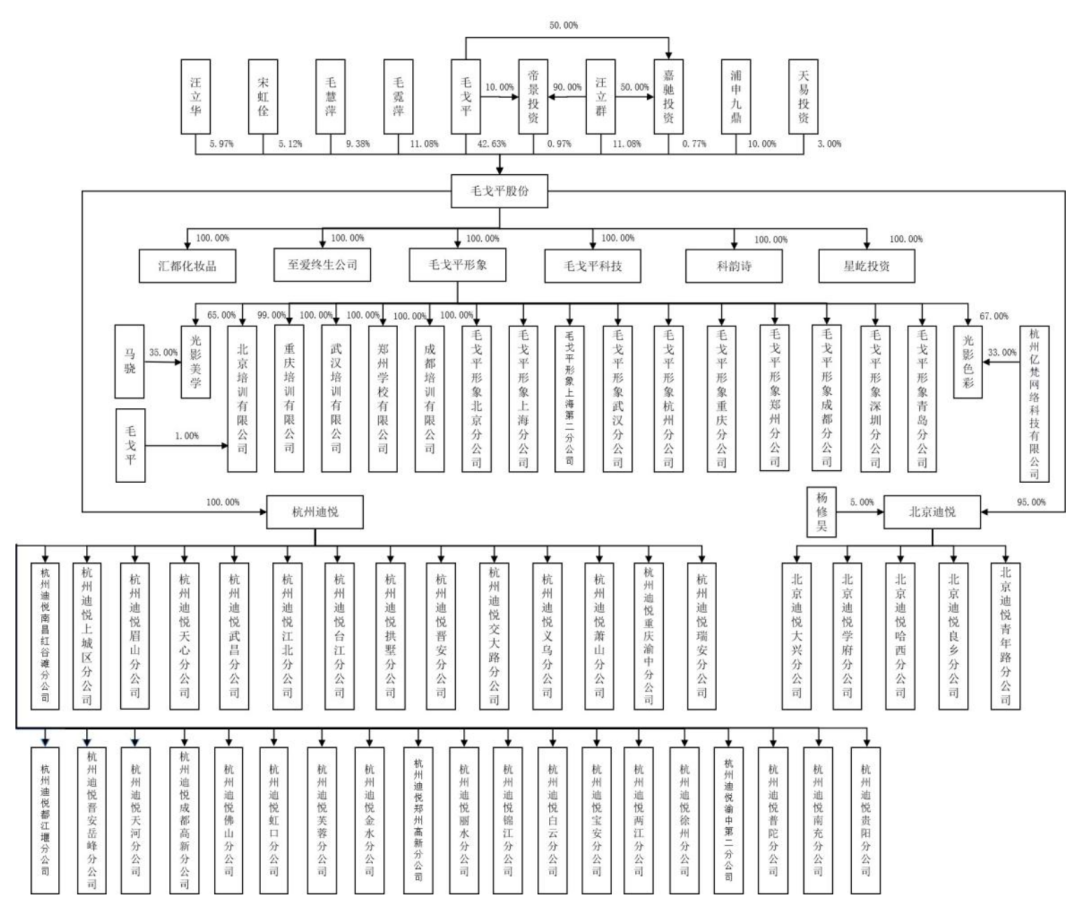

毛戈平品牌带有明显的个人增益,毛戈平公司则是典型的家族企业。

资料显示,2000年7月,毛戈平前身杭州汇都由毛戈平、毛根友共同出资设立。目前,毛戈平、汪立群夫妇直接持有公司53.71%的股权,并通过帝景投资、嘉驰投资间接持有公司 1.74%的股权,夫妇2人合计持有公司55.45%的股份,为公司的控股股东、实际控制人。创始人毛戈平担任公司的董事长兼总经理,汪立群为公司的副董事长。

毛戈平的两个姐姐毛霓萍、毛慧萍分别持股11.08%与9.38%,汪立群的弟弟汪立华持股5.97%,实控人家族合计持有毛戈平81.88%股权。

其他持股 5%以上股东中,持股10%的浦申九鼎为九鼎投资关联公司。首次递表之前,毛戈平经历过两轮融资。在第二轮投资中,九鼎投资成为独家战略投资方。

2015年拿到九鼎系的投资后,毛戈平开始谋划A股上市,2016年底首次披露IPO招股书,2017年预披露更新,2018年3月九鼎集团遭到证监会立案调查,其所参与的IPO项目几乎搁浅,毛戈平的上市进程也因此受阻。这样一个小插曲,让毛戈平错过了中国内地彩妆市场爆发的大风口。

时间来到2021年,借着国货美妆潮和美妆上市热,毛戈平重回资本视野,首发上会获通过,但随之又是一段时间的沉寂。当年9月,九鼎系掌门人吴刚因涉嫌违反基金相关法律法规,证监会对其立案调查。

直到今年2月,证监会对吴刚的处罚终于落地,被采取5年市场禁入措施,并罚款100万元,同时被责令改正。

靴子落地后一个月内,毛戈平再度更新招股书,距离其首次递表已经过去6年多。

在毛戈平上市之路搁浅的2016年-2020年,中国内地彩妆市场的年均复合增长率达到20.31%,市场规模接近600亿元。尽管预计未来5年将继续保持15%以上的增速,行业规模将在2024年突破1000亿元。如果成功上市,夫妇二人身价或超过20亿。但今年59岁的毛戈平还能带着自己的IP再度创造奇迹吗?

正如毛戈平所言:“没有天生的大牌,也没有天生的名牌,只有打造极致的专业和品质才是真正的大牌、名牌”,而事实真的如此吗?

随着境外债务重组方案的颁布及2022年两份财报的发出,融创距离复牌有更进一步。融创在年报中表示,预期将于2023年4月份恢复交易。

华侨城以文旅+地产的“双轮驱动”模式发展,面对的“双倍困难”从核心财务指标中便能窥探一二。

赢商网账号登录

赢商网账号登录