作者/周嘉宝

3月8日晚间,国货彩妆品牌完美日记(需求面积:50-100平方米)母公司逸仙电商(YSG)发布2022年第四季度及全年业绩报告。

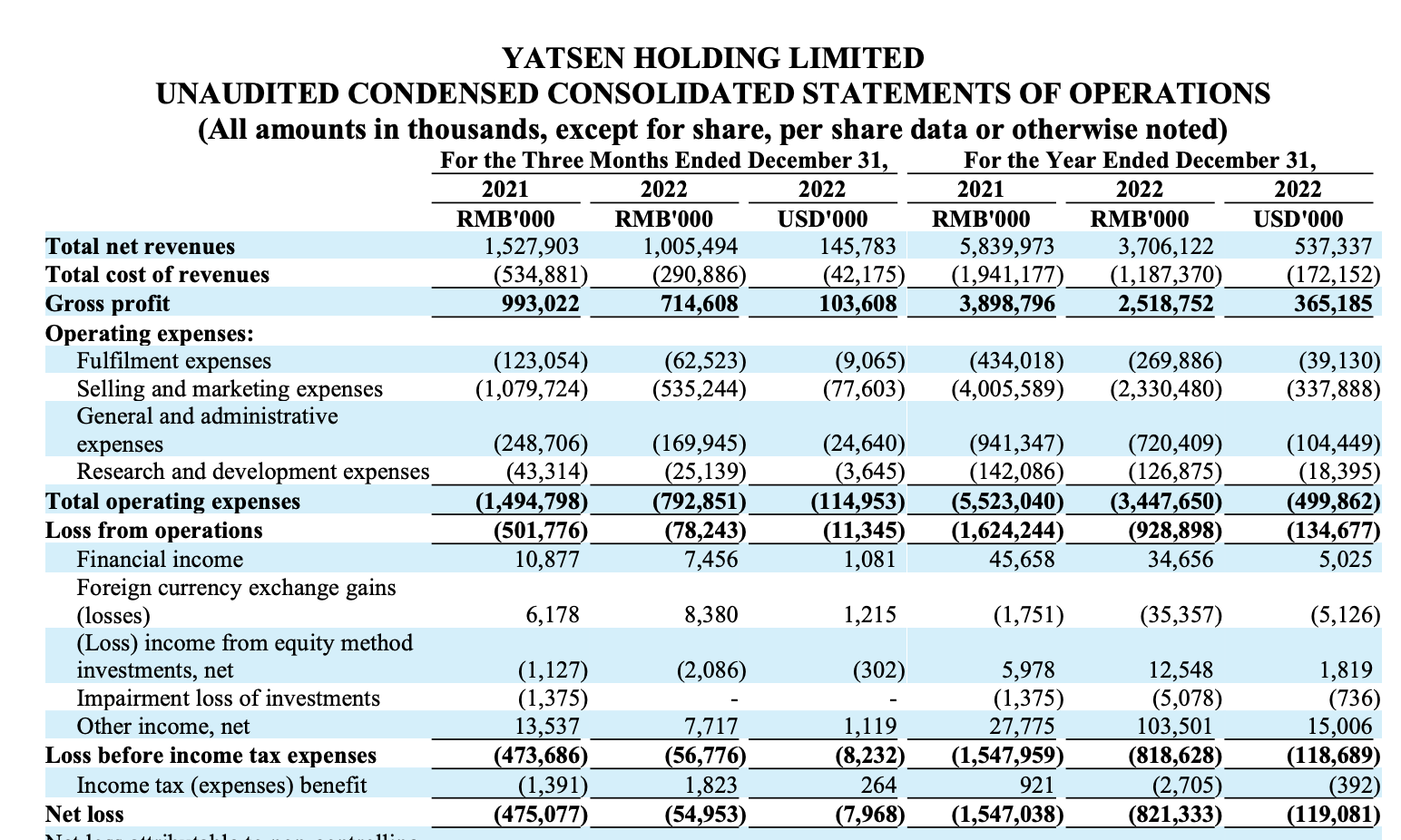

受完美日记等彩妆品牌净收入下滑影响,2022年第四季度,公司总收入同比下降34%至10.1亿元;不过净亏损从上年约4.8亿元缩窄至5500万元;按非美国通用会计准则(Non-GAAP),公司则收获净利润3470万元。

2022年全年,逸仙电商净收入从上年同期的58.4亿元下降36.5%至37.1亿元;同时,按非美国通用会计准则,净亏损同比缩窄53.8%至4.5亿元。

图片来源:逸仙电商业绩报告

2019年的北海道雪场,高瓴资本张磊曾对完美日记创始人黄锦峰说:“中国一定有机会诞生新的欧莱雅。”2020年,仅成立3年的逸仙电商成为首家在美股上市的中国化妆品公司,“中国欧莱雅”的标签也时常伴随它出现在媒体报道中。

2021年逸仙电商完成了对EVELOM和Galénic等中高端护肤品牌的收购,逸仙电商的净收入从2019年的30.3亿元增加到2021年的58.4亿元,但公司全年净亏损却由2020年同期的7.85亿元扩大至2021年的9.82亿元(按美国非通用会计准则),占公司营收超80%的彩妆品牌遇到增长瓶颈。

2021年底,黄锦峰在逸仙电商内部开启了“二次创业”,希望在稳住彩妆基本盘的同时,护肤业务能给逸仙电商带来新增长。从2022年的业绩表现来看,发布了新五年战略计划的逸仙电商迎来了护肤业务的高增长,但受疫情影响,旗下彩妆却难改疲软之势,公司的业绩尚未迎来真正拐点。

逸仙电商管理层曾表示,由于上市时资本市场对于增速要求期望更高,利润未置于重要位置,公司以前也更追求增速与销售驱动,对利润不重视,未来首要是实现盈利。

“中国欧莱雅”的标签也被黄锦峰在一次采访中亲手撕下,“欧莱雅的路径是不可复制的。在过去几十年时间里,欧莱雅沉淀下的品牌资产、全球化的渠道、组织能力等,都带有时代的特征,今天让欧莱雅的创业者出来再做一个欧莱雅,也做不出来。”

业绩发布当日,逸仙电商股价日跌7%,报收1.45美元/股。

完美日记难以复制

曾俘获了无数中国女孩的完美日记,在2022年显得颇为沉寂。

逸仙电商财报显示,2019年-2021年,以完美日记为主的彩妆品牌销售总额(Gross sales)从35.1亿元增至58.4亿元,占公司销售总额的85%以上,是公司业绩的主要增长动力。而黄锦峰曾透露2019凭借单一品牌完美日记完成了超过32亿元的营收。

不过,完美日记的高增长没有延续。在此次业绩会上,公司管理层曾直言彩妆业务销售大幅下滑是公司销售减少的主要原因。数据显示,2022年第四季度,逸仙电商彩妆业务同比2021年下滑56.9%。

大环境一定程度上影响了彩妆产品的销售。国家统计局数据显示,2022年全年化妆品类零售总额也罕见下跌4.5%至3936亿元。其中2022年12月,化妆品零售总额同比下降19.3%。

此外,2022年中的一次媒体交流中,黄锦峰承认完美日记此前的快速增长来源于彩妆品类和社交媒体流量的巨大红利。浙商证券研报显示,逸仙电商作为首批将社交媒体作为主力营销资源的公司,合作过1.5万名KOL。

2019年双十一,完美日记以1小时破亿的战绩成为了首个登顶天猫双十一彩妆榜的国货品牌;2020年双十一期间,完美日记累计销售额破6亿,蝉联彩妆销量桂冠。但近两年,公司引以为傲的完美日记开始在大促销售榜单中默默消失。

此前,在完美日记不再高增速时,逸仙电商也曾寄希望于复制下一个完美日记。在黄锦峰看来,逸仙电商高效运转的中台就像是一条高速公路,在开完美日记第一辆车的过程中,公司顺便把高速公路也修了。所以当有第二辆车、第三辆车它都能享受这个搭好的高速公路。不过,其在2019年收购的彩妆品牌小奥汀和2021年推出的新品牌皮可熊都没有成为逸仙电商的另一个增长点。

与此同时,为实现盈利目标,2022年,逸仙电商大面积关闭了效益不好的线下门店。在3月8日的业绩交流会上,逸仙电商管理层透露,2021年底逸仙电商有线下门店294家,完美日记线下门店就有约286家,而截至2022年年底,公司线下门店数量锐减至约150家。

门店的大幅缩减进一步减轻了逸仙电商的成本压力。2022年,逸仙电商的营销费用由2021年的40.05亿元下降至23.3亿元;营销费用率由69%降至62%;2022年第四季度,公司的营销费用率从70.7%降至53.2%。

在3月8日晚间的业绩交流会上,面对分析师的提问,逸仙电商管理层并未对彩妆业务做出具体的数据指引。但据管理层透露,今年1至2月线下门店客流一定程度上有所恢复,但是彩妆业务的拐点仍然未至,彩妆更多的营销和投放将会在下半年展开,“我们正非常努力让完美日记重回正规,希望在下个业绩报告能够有好消息分享。”

国货美妆越来越卷,黄锦峰要“二次创业”

彩妆销售增长失速的同时,逸仙电商将更多资源放在了护肤市场。

根据艾瑞咨询,2020年中国面部护肤市场规模已达2815亿元,预期5年后该市场将达4655亿元。护肤市场规模的高增长让逸仙电商看到了除彩妆以外的增长机会。

2020年逸仙电商收购了法国科研护肤品牌Galénic;2021年收购针对问题肌肤的DR.WU中国业务、法国贵妇护肤品牌EVE LOM和中国专业护理品牌EANTiM。在黄锦峰看来,公司缺乏新的品类来实现增长目标,而收购速度够快,且能帮助公司补短板。

在2021年底逸仙电商内部提出“二次创业”后,公司也正式迎来战略转型,稳固彩妆基本盘的同时,发力护肤领域。按照黄锦峰的目标,第一步,公司要实现利润;第二步,持续投入产品研发和品牌建设;第三步,公司全面进入新的增长阶段。

逸仙电商的护肤板块的确取得了不俗的成绩。2022年第四季度,旗下护肤品牌的净收入从上一年的3.3亿元同比增长42.4%至4.7亿元,该品类占公司净收入比重从21.7%提升至46.9%。2022年全年,护肤品牌的净收入增长45.2%至12.4亿元,占公司净收入百分比从上年同期的14.6%增至33.5%。

高速增长的护肤品牌带来了更高的毛利率。2022年第四季度,逸仙电商的毛利率从上年同期的65.0%增至71.1%。2022年全年,公司毛利率从上一年的66.8%提升至68%。同时,公司的经营性现金流在去年第二季度回正,全年经营性现金流达1.4亿元。

黄锦峰在报告中表示,“这证明我们的战略转型计划是有效的,符合我们的预期。随着护肤品牌取得的成绩我们也提高了盈利能力。我们将继续投资研发和品牌建设,以确保我们保持市场领先地位。”

不过,当下护肤领域的市场竞争尤为激烈,国际巨头与中国本土品牌正迎来混战。截至2022年前三季度,本土企业贝泰妮(300957.SZ)研发费用由上年同期的6848万元增长85%至1.26亿元;珀莱雅(603605.SH)研发费用由上年同期的5246万元增至9537万元;花西子则在2022年初宣布未来5年研发投入超10亿元的计划。

时代财经了解到,逸仙电商的研发费用比从2020年的1.3%上升至2022年的3.6%,研发费用的绝对值在1.3亿元至1.4亿元。近日,逸仙电商还宣布前雅诗兰黛亚太研发部副总裁承婧成为公司的首席科学家,承婧还曾供职于露华浓,领导该品牌中国区的研发质控。

尽管当前逸仙电商护肤品牌增速可观,但是在公司收入萎缩的背景下,其销售占比仍仅占公司1/3。而研发终究是一场漫长的战争,一旦国际巨头们加入到打折抢市场的游戏里,逸仙电商旗下品牌的品牌力如何与之抗衡,也成为公司要思考的关键。

就像黄锦峰所说:“时间无法逾越,消费者要跟品牌之间产生感情,需要时间。”2023年第一季度,逸仙电商预计其总净收入将在6.2亿元至7.1亿元之间,同比下降约20%至30%。

今年双十一完美日记的成绩大幅下滑。不仅在天猫彩妆品牌前20的榜单中看不见完美日记的身影,彩妆类预售前10的行列中也没有完美日记的位置。

未来公司将把重心从低利润、重营销的彩妆品类转移至毛利率更高、并强调研发创新的护肤品类上。

Aesop的目标是2025年销售额达10亿美元。快速拓展中国市场是其保持强劲增长的重要部分,接下来将开出更多门店、加强线上零售渠道。

法国护肤巨头欧莱雅已同意以25.3亿美元收购奢侈化妆品品牌Aesop(伊索)。Aesop是一家成立于澳大利亚的天然护肤品牌。

赢商网账号登录

赢商网账号登录