本文要点

1. 男女鞋中低帮鞋、靴子这些主流的鞋靴细分类目占据大部分市场销售份额。从增速来看,除了女鞋拖鞋同比增长3.3%,男鞋雨鞋同比增长4.2%,其余分品类呈负增长趋势。可能受疫情和居家办公的影响,居家鞋如拖鞋需求上升,而外出所需要的鞋需求量减少。

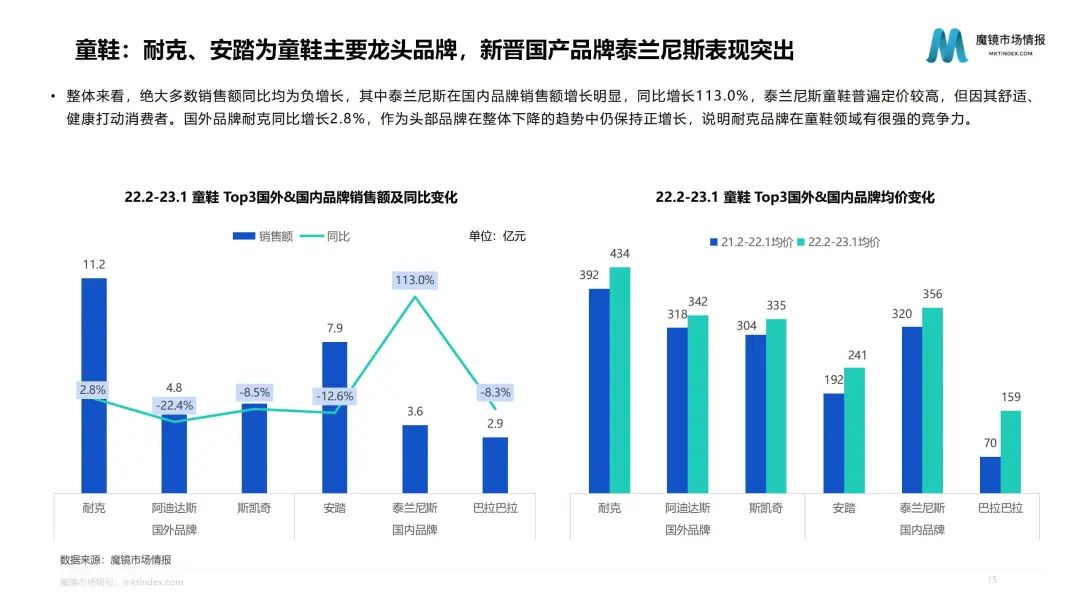

2. 整体来看,童鞋品牌绝大多数销售额同比均为负增长。国外品牌耐克同比增长2.8%,作为头部品牌在整体下降的趋势中仍保持正增长,耐克品牌在童鞋领域仍有很强的竞争力。

从21年以来,经历几大行业裁员、22年初各地疫情反复、居民消费水平严重不足,我国服饰鞋靴市场整体表现不足。根据魔镜数据显示,2022年1-1月,天猫服饰鞋靴市场累计销售额4929.6亿元,同比下滑13.8%。

在服饰鞋靴持续下挫的两年,为刺激消费,22年618,受国家消费券政策和商家大力营销投放刺激,表现稍好,但消费潜力被进一步透支,618后市场继续保持下滑态势。

在鞋靴赛道上,消费逐渐趋于饱和的大背景下,受疫情影响,出行受限,居家时间变长,鞋靴需求有所降低。从2022年2月到2023年1月的天猫平台销售数据来看,男女鞋、童鞋产品市场下滑严重,女鞋、男鞋、童鞋销售额分别下滑20.4%、23.7和7.6%。

魔镜市场情报通过大数据层层拆解,洞察了服饰鞋靴市场近一年来的重点主流类目和高增长类目,帮助品牌提前掌握市场行情,及时抓住机会点。本次文章内容为鞋靴篇,主要涉及男鞋、女鞋、童鞋,关于户外鞋靴和运动鞋靴的内容可参考昨天发布的《22年服饰鞋靴市场深度报告——服饰篇》。明天魔镜市场情报还会发布22年服饰鞋靴市场深度报告——腕表箱包篇,敬请期待。

本次文章主要涉及类目:“女鞋”、“流行男鞋”、“童鞋/婴儿鞋/亲子鞋”

01

服饰鞋靴市场大盘分析

1.各品类呈现均价上涨态势,产品高端化趋势明显

服饰鞋靴下,各个品类均呈现均价上涨态势,在消费愈加保守、理性的情况下,产品高端化趋势愈加明显。

随着户外运动的兴起,户外鞋服从功能性、面料进行产品升级,价格涨幅较大。

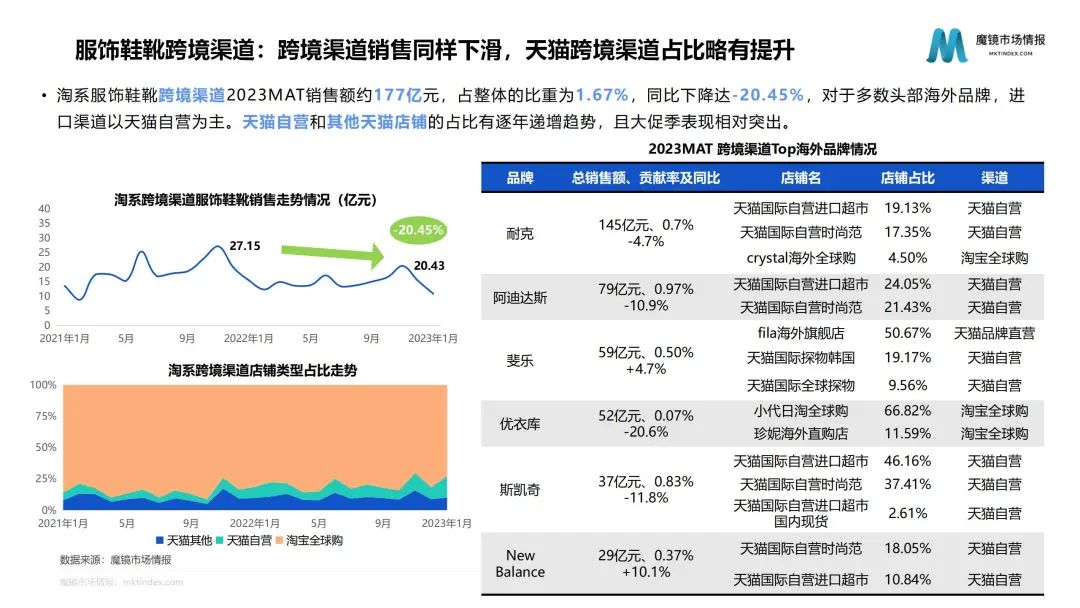

2.跨境渠道销售同样下滑,天猫跨境渠道占比略有提升

淘系服饰鞋靴跨境渠道2023MAT销售额约177亿元,占整体的比重为1.67%,同比下降达-20.45%。

对于多数头部海外品牌,进口渠道以天猫自营为主。天猫自营和其他天猫店铺的占比有逐年递增趋势,且大促季表现相对突出。

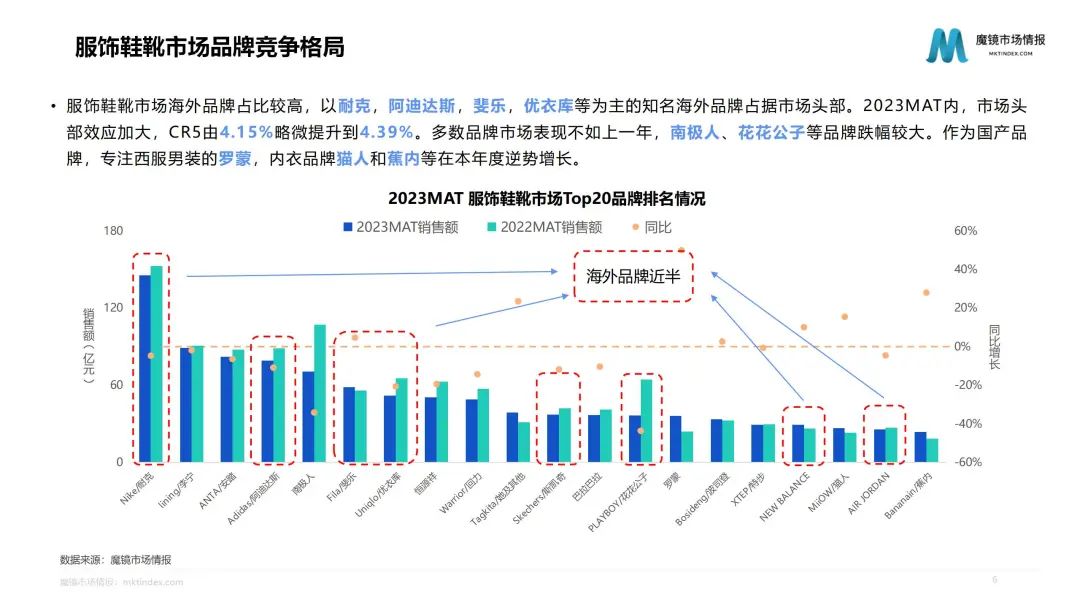

3.服饰鞋靴市场海外品牌占比较高

以耐克,阿迪达斯,斐乐,优衣库等为主的知名海外品牌占据市场头部。

2023MAT内,市场头部效应加大,CR5由 4.15%略微提升到4.39%。多数品牌市场表现不如上一年, 南极人、花花公子等品牌跌幅较大。作为国产品牌,专注西服男装的 罗蒙,内衣品牌 猫人和蕉内等在本年度逆势增长。

02

男女鞋市场分析

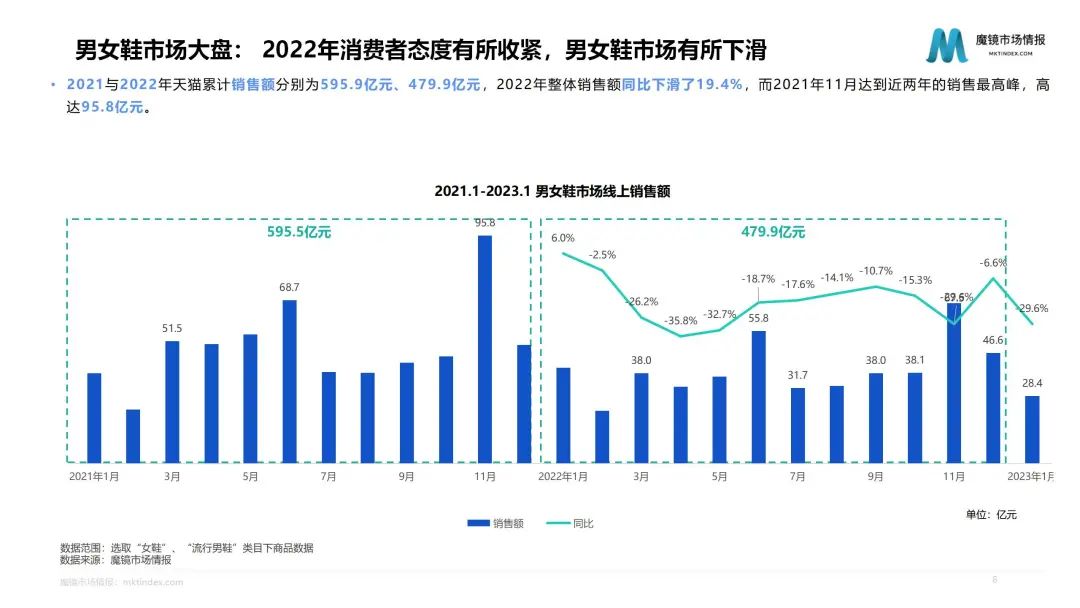

1.男女鞋市场大盘:2022年消费者态度有所收紧,男女鞋市场有所下滑

2021与2022年天猫累计销售额分别为595.9亿元、479.9亿元,2022年整体销售额同比下滑了19.4%,而2021年11月达到近两年的销售最高峰,高达95.8亿元。

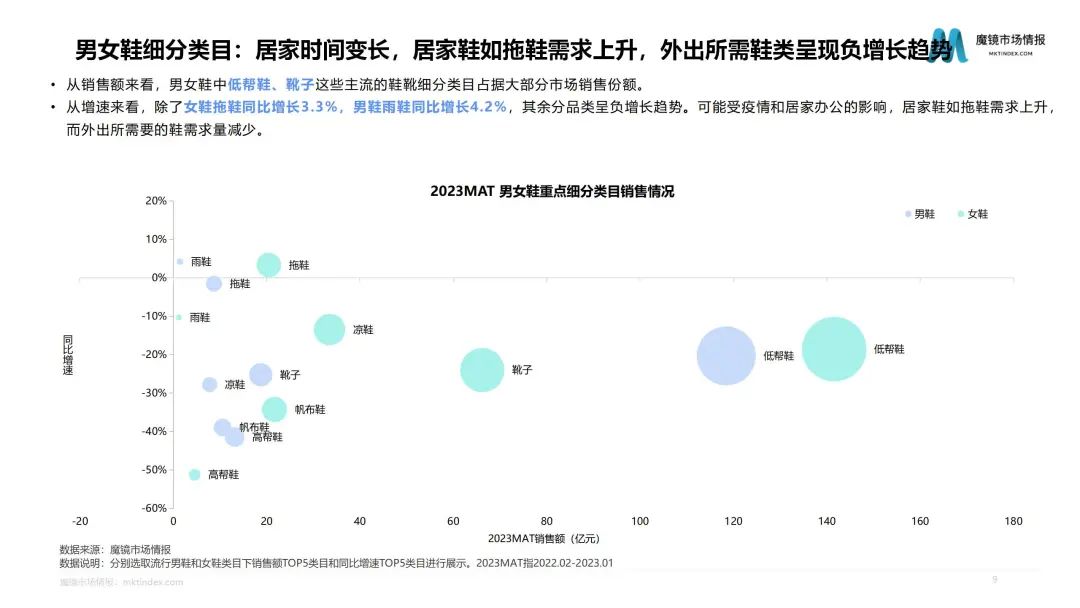

2.男女鞋细分类目:居家时间变长,居家鞋如拖鞋需求上升,外出所需鞋类呈现负增长趋势

从销售额来看,男女鞋中低帮鞋、靴子这些主流的鞋靴细分类目占据大部分市场销售份额。

从增速来看,除了女鞋拖鞋同比增长3.3%,男鞋雨鞋同比增长4.2%,其余分品类呈负增长趋势。可能受疫情和居家办公的影响,居家鞋如拖鞋需求上升,而外出所需要的鞋需求量减少。

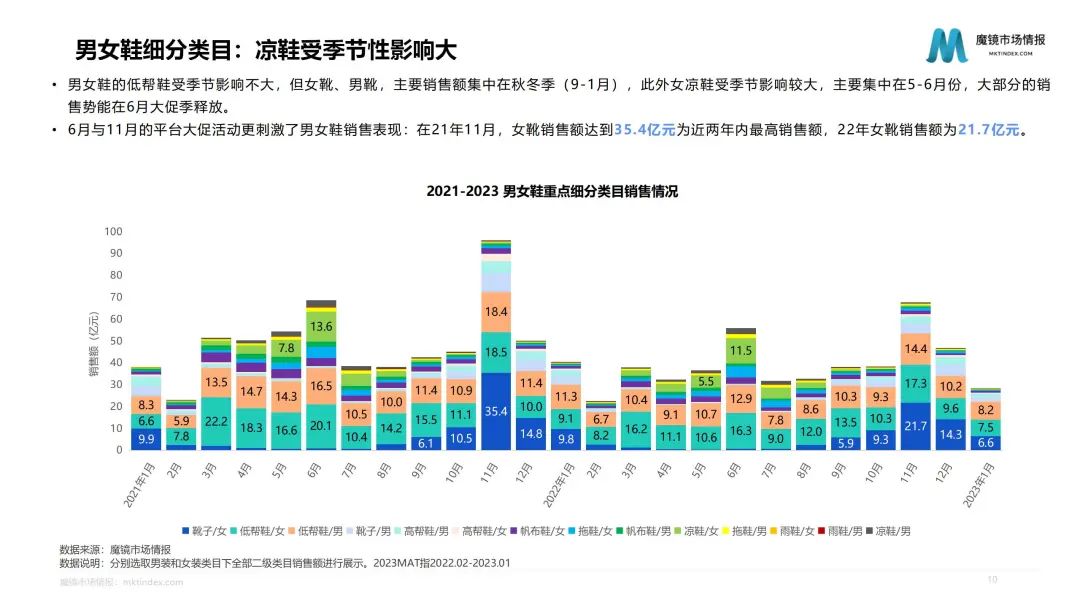

3.男女鞋细分类目:凉鞋受季节性影响大

男女鞋的低帮鞋受季节影响不大,但女靴、男靴,主要销售额集中在秋冬季(9-1月),此外女凉鞋受季节影响较大,主要集中在5-6月份,大部分的销售势能在6月大促季释放。

6月与11月的平台大促活动更刺激了男女鞋销售表现:在21年11月,女靴销售额达到35.4亿元为近两年内最高销售额,22年女靴销售额为21.7亿元。

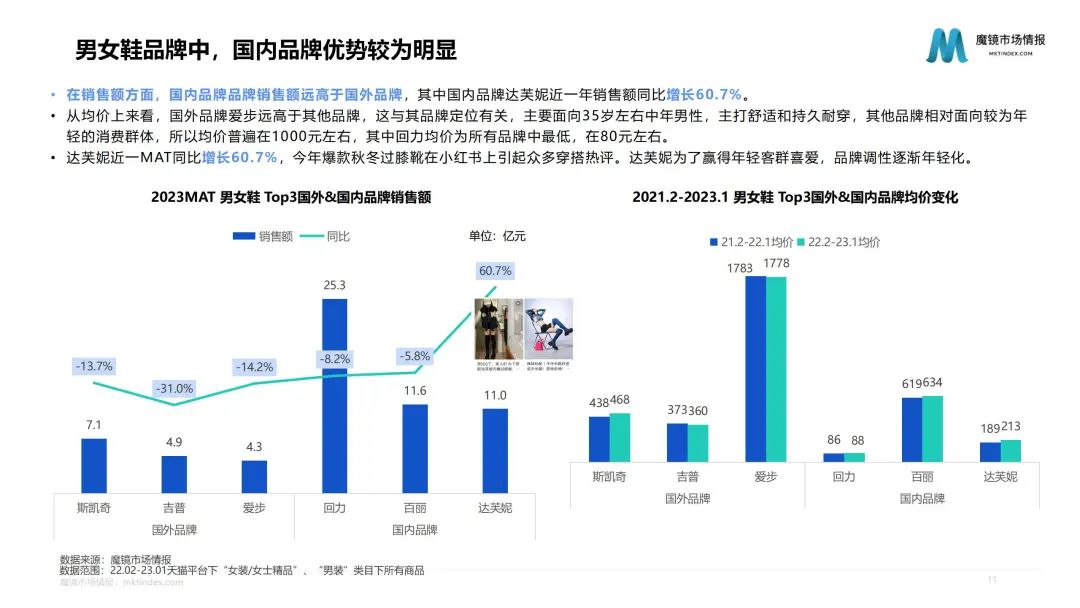

4.男女鞋品牌中,国内品牌优势较为明显

在销售额方面,国内品牌品牌销售额远高于国外品牌。

从均价上来看,国外品牌爱步远高于其他品牌,这与其品牌定位有关,主要面向35岁左右中年男性,主打舒适和持久耐穿,其他品牌相对面向较为年轻的消费群体,所以均价普遍在1000元左右,其中回力均价为所有品牌中最低,在80元左右。

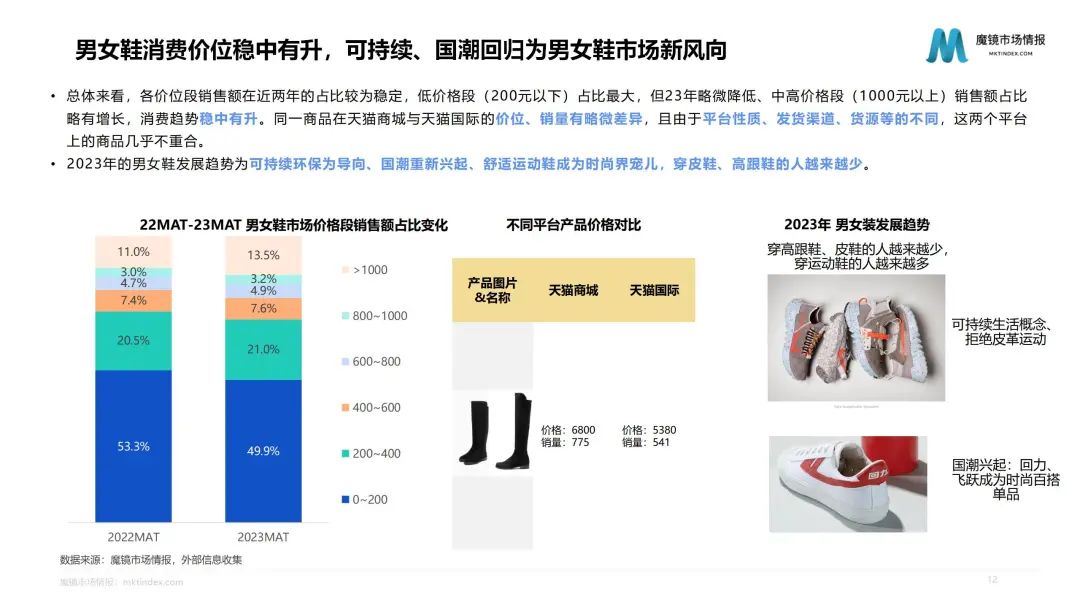

5.男女鞋消费价位稳中有升,可持续、国潮回归为男女鞋市场新风向

总体来看,各价位段销售额在近两年的占比较为稳定,低价格段(200元以下)占比最大,但23年略微降低、中高价格段(1000元以上)销售额占比略有增长,消费趋势稳中有升。同一商品在天猫商城与天猫国际的价位、销量有略微差异,且由于平台性质、发货渠道、货源等的不同,这两个平台上的商品几乎不重合。

2023年的男女鞋发展趋势为 可持续环保为导向、国潮重新兴起、舒适运动鞋成为时尚界宠儿,穿皮鞋、高跟鞋的人越来越少。

03

童鞋市场分析

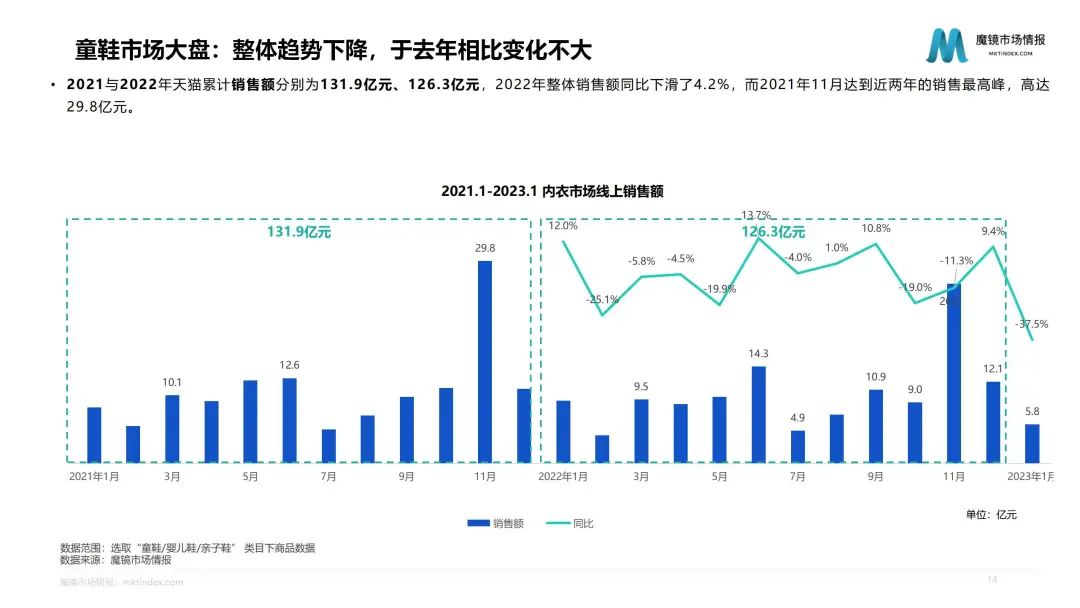

1.童鞋市场大盘:整体趋势下降,于去年相比变化不大

2021与2022年天猫累计销售额分别为131.9亿元、126.3亿元,2022年整体销售额同比下滑了4.2%,而2021年11月达到近两年的销售最高峰,高达29.8亿元。

2.童鞋:耐克、安踏为童鞋主要龙头品牌

整体来看,绝大多数销售额同比均为负增长,其中泰兰尼斯在国内品牌销售额增长明显,同比增长113.0%,泰兰尼斯童鞋普遍定价较高。国外品牌耐克同比增长2.8%,作为头部品牌在整体下降的趋势中仍保持正增长,说明耐克品牌在童鞋领域有很强的竞争力。

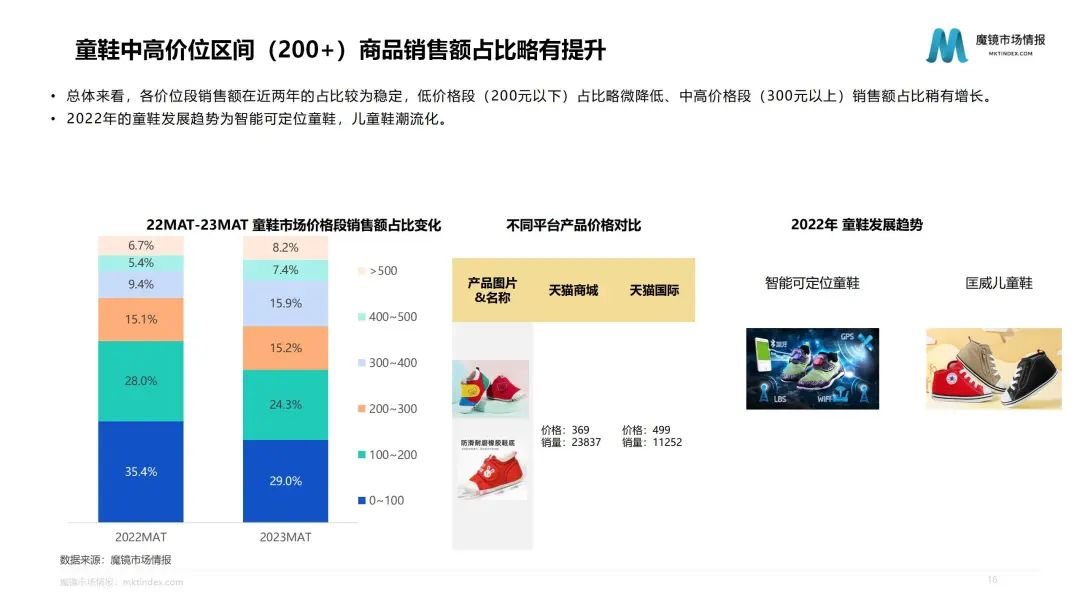

3.童鞋中高价位区间(200+)商品销售额占比略有提升

总体来看,各价位段销售额在近两年的占比较为稳定,低价格段(200元以下)占比略微降低、中高价格段(300元以上)销售额占比稍有增长。

2022年的童鞋发展趋势为智能可定位童鞋,儿童鞋潮流化。

消费需求的回暖,增强了旅游市场的信心和稳定性,目前多项积极信号表明,旅游市场已经回到正轨上,旅游业上市公司今年中报及年报业绩可期。

资本的剑从未停止挥舞,过去、现在、将来都将依旧,但丛经历高光到心灰意冷,对于很多创业者来说却是难以逾越的沉重打击。

2021年5月,“一家幸运好玩的店”现身南京江宁区龙湖天街负1楼,这也是江苏体彩店首次进驻商业综合体;同年分别开出绍兴、宁波等城市首店。

5月9日,“春风和鸣·光翼联行”中国特飞中心体验会暨仲量联行2023年第一季度武汉办公楼市场回顾会举行。

在服饰鞋靴赛道上,女装、男装等主流产品市场下滑严重。消费逐渐趋于饱和的大背景下,户外服饰、户外鞋靴等细分品类存在更多发展机会。

赢商网账号登录

赢商网账号登录