近日,万科集团和深圳地铁合作的深圳湾睿印RAIL IN(开业时间:2023-05-04、已签约93个品牌)项目正式开业,总体量近10万平方米。该项目是深超总地标商业综合体SIC深湾睿云中心的商业核心,覆盖地铁2、9、11号线,连通红树湾站、红树湾南站,属于TOD商业项目。

这是万科和深铁合作的项目缩影之一,实际上,万科在TOD领域与多个交通轨道集团进行了合作,并打造了以天空之城系列为代表的TOD项目,具备较大的业务优势。

与此同时,在TOD业务发展上,万科也面临着来自龙湖、华润等竞争对手、以及项目开发运营层面的诸多挑战。

TOD基础与模式选择

目前,房企间联手开发TOD项目的案例不在少数,但当下主流开发模式仍以房企与轨交集团合作为主。

其中,与当地轨道交通企业如地铁合作,成为主要的方式之一。如华润置地与深铁集团达成战略合作,联合打造北站超核中心;卓越商业与深铁商业携手成立合资公司,发展岗厦北超级枢纽商业项目等。

与地铁公司合作的模式也是万科采取的重要方式,据观点指数统计,万科目前合作对象包括杭州市地铁置业有限公司、深圳市地铁集团有限公司、上海申通地铁集团有限公司等,合作项目有杭州·万科未来天空之城、深圳万科·臻湾汇、上海天空万科广场等。

通过梳理可以发现,深铁集团是万科在TOD业务上最大的合作伙伴,这也是自深铁成为万科的重要股东后,双方才开始共同推进轨道+物业的开发模式,为万科日后进驻新城市布局TOD项目,打下了重要的基础。

一般情况下,具备TOD属性的地块,由于项目本身开发难度较大,要求竞买人需要具备轨道交通线路建设及运营技术能力,这种严格的准入条件限制,让地铁公司拥有大量TOD资源。公开数据显示,深铁集团已获得22个地铁上盖项目的综合开发权,规模约为1261万平方米,在建面积约680万平方米。

但从项目开发运营层面上看,深铁并不拥有相关经验。以深铁集团旗下的深铁商业为例,该公司具有五条商业产品线,包括超级综合体——深铁汇都、综合体——深铁汇城、复合体——深铁汇里、站街商业——深铁汇坊以及站厅商业——深铁汇驿。

最新数据显示,在商业运营板块,目前深铁商业在营商业面积约64万平方米,总规划商业项目超过90个,未来总经营面积约320万平方米。

但实际落地方面,目前深铁商业运营的项目以站街商业和站厅商业为主,产品线中档次较高的超级综合体产品线——深铁汇都,暂无落地项目。虽然站点是否发展大型综合体与本身条件、周边环境相关,但不可否认的是深铁商业目前在商业开发运营上的经验还较为欠缺。

与之相对,万科本身具备一定的商业运营经验,此外还有专门的商业运营平台印力,产品线涵盖大型综合体、购物中心、社区商业及街区商业等,能满足大部分地块的商业发展需求。

因此,在此背景下,对于深铁来说,比起自己勉强开发运营,和万科这类房企合作开发,实现优势互补未尝不是一个好方式。

观点指数认为,这种方式能为房企和轨道交通企业双方带来利好。于万科,能获得更多优质的轨交沿线土地资源,进而达到规模和业绩增长的目的。于深铁,能实现土地溢价和物业增值,发展部分商业地产业务,完善现有设施。

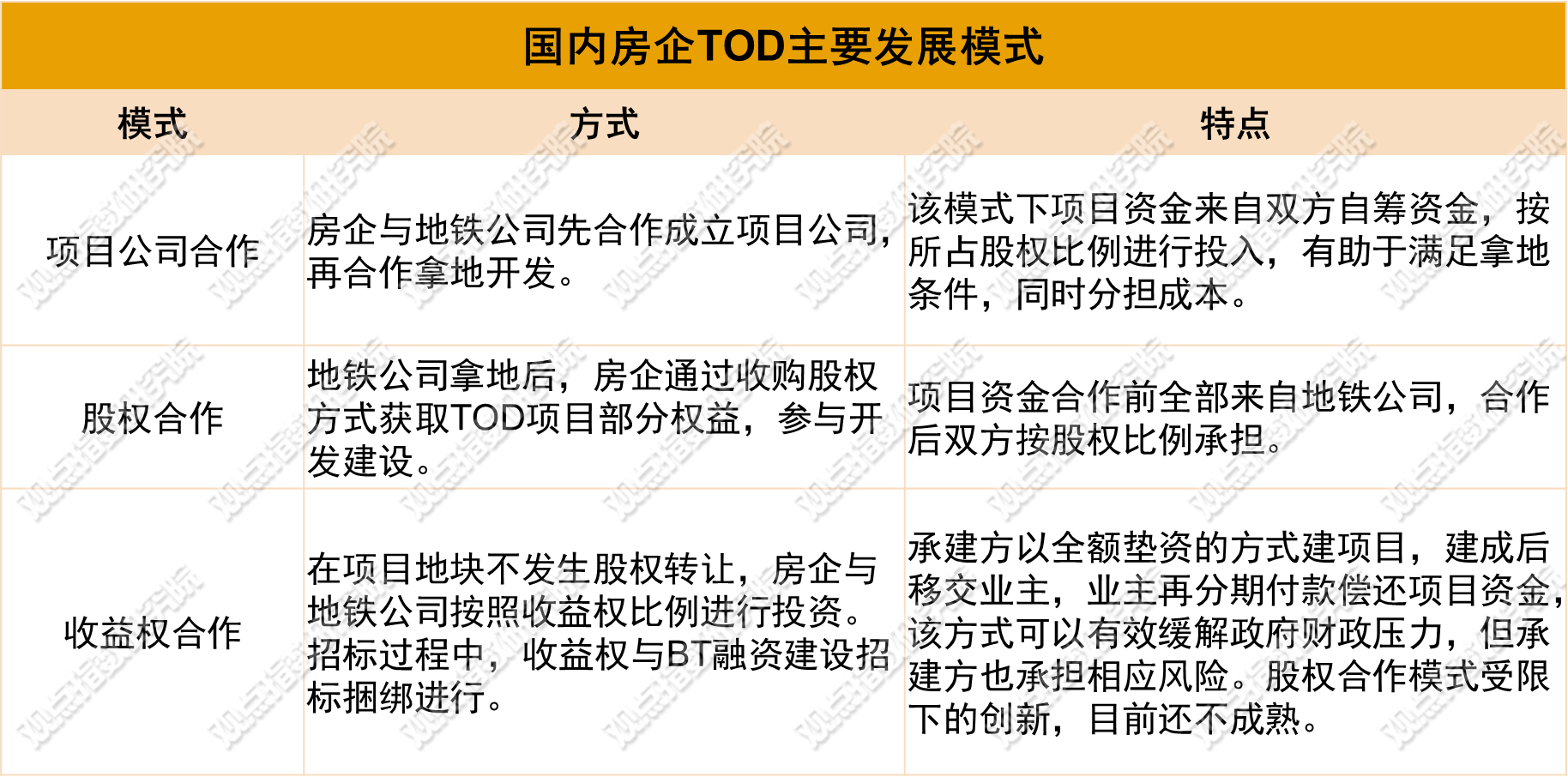

合作模式上,据观点指数统计,房企与轨交集团的合作主要有三种模式,即项目公司合作、股权合作、收益权合作,其中股权合作开发模式在房企中最为常见。

来源:公开资料,观点指数整理

据观点指数观察,万科以上三种模式均有合作项目,其中股权合作和项目公司合作模式最为常用,此外也有尝试收益权合作模式。

前两种合作开发模式本质上类似,是根据资金下的股权占比共同分摊成本,风险相对较小,资金占用压力也较小,是包括万科在内大部分企业的选择。而第三种则与前两者有明显区别,主要以个案形式存在。

来源:公开资料,观点指数整理

其中的典型案例,是深圳地铁与万科合作开发的深超总深湾汇云中心,该项目商业部分已于5月开业。这个项目采取的是收益权合作模式,具体运作模式为万科以全额垫资的方式建项目,建成后移交深铁,深铁再分期付款偿还项目资金。

这种方式下万科需要承担一定程度的风险,因为其并未持有股权,项目产权仍归深铁集团所有。但同时也反映出这种模式顺利达成合作需要诸多前提,不仅需要合作双方的高度信任,政府层面的支持也是重要原因,因此并不常用于TOD模式的合作中。

竞逐的竞争对手

国内房企中,布局TOD领域较早且具备相当经验的开发商,除了万科之外,还有华润和龙湖,两者都是万科的强劲对手。

首先是民企龙湖,其对于TOD项目开发的探索相对较早,目前形成了以TOD为依托的天街系列,并凭此实现了商业上的规模化发展。相关资料显示,龙湖已开发TOD项目约80个,覆盖城市20余座,以TOD为核心的全业态开发面积超千万平方米。

TOD模式的加持,也让龙湖商业项目获得一定程度上的客流量保障。据观点指数了解,2022年龙湖天街系列2022全年租金收入为88.94亿元,商场全年平均日客流200万人次,单个项目日均客流量约3万人次。

而作为国企的华润,应该是万科目前最为强劲的竞争对手,两者都在深圳、上海等地拥有较多的项目,也与深铁在TOD业务上有合作。

2022年5月,深圳地铁和华润置地签署了战略合作框架协议,未来将在国际性综合交通枢纽、城市TOD产品、商业运营等多个领域,开展广泛、深入、全面的合作。

观点指数认为,深铁集团有相当数量的轨道上盖综合体项目,而华润置地在商业不动产开发运营方面有较强能力,双方的合作会给万科带来一定压力。

据观点指数了解,华润目前的TOD项目开发类型主要有三种,分别为轨道上盖TOD综合体模式、站城一体TOD综合体模式及立体超级交通枢纽TOD综合体模式,这与万科目前拥有的TOD项目开发类型基本一致。

来源:企业披露,观点指数整理

对比两者颇具代表性的项目,华润置地的上海万象城项目,为上海首例车辆段上盖物业项目,也是全国首例车辆段上盖商业综合体项目,该项目2019年-2022年日均客流均维持在3万到4.5万人次区间。

而万科2022年9月开业的上海天空之城,同样为大型综合体项目,客流方面,累计客流超600万,月均客流超百万,平日日均客流约3万,周末日均客流约6万。

相比之下,两家企业无论是TOD项目的开发类型,还是城市区位、大型综合体的的TOD商业项目的客流表现,实际都相差不大。这也意味着同等条件下,面对强劲的竞争对手,以及越来越多的入局企业,万科想要获得优质TOD项目资源,将会变得更加困难。

此外,TOD项目发展一般有耗资大、周期长、投资回报慢等特点,因此万科还需要面临开发运营上的难点,以及高额投入与回报期错配的问题。

首先是项目开发难度高,TOD项目由于与交通枢纽邻近,中间还穿插着轨道交通的运行区域,相对普通地产开发项目难度要大得多,与周边环境融合也是需要考虑的问题,前期规划需要花费大量时间,此外合理性也至关重要。

其次是大型的TOD项目由于完备性要求,配备大量自持的商业、产业及公共服务等不同类型业态。在此层面,项目建成落地,后期长期运营更加考验企业是否具备较强的操盘能力。

最后还需要考虑到,部分TOD项目将城市交通与城市功能置于铁路上方,需要创新和突破现有的城市管理及建筑规范,操作过程中要与政府保持密切的沟通,以寻求合理合法的设计方案,才能顺利推进落地。

成本投入方面,此前2020年业绩会上,万科曾披露了其在TOD业务方面的投入。截至2020年6月,万科累计获取49个TOD项目,涉及建筑面积1803万平方米,累计总投入2400亿元。如今已过去将近三年,随着获取项目的增多,万科的投入相信会更大。

公司在公告中提及,若未能在期限内召开董事会审议并披露交易方案,最晚将在6月9日开市起复牌,并终止筹划相关事项。

5月29日,新鸿基地产宣布,近日与18家主要的国际及本地银行签署一笔五年期贷款协议,最终贷款总额275亿港元,为集团历来最大额的银团贷款。

目前看,宏图三胞的门店已经接近于零,从2018年到2021年上半年,宏图三胞门店数量急速减少,先后关闭了121家、252家、13家和9家门店。

罗康瑞则指,集团会经常检讨收租物业能否达到理想的回报,若长期仍不达标亦会考虑出售,不过由于项目地理位置均比较理想,因此需视乎市况。

赢商网账号登录

赢商网账号登录