两个月前曾有消息称,Lululemon将计划出售旗下家庭健身镜品牌Mirror。然而,最新的报道显示,Lululemon已经将Mirror的估值下调至5800万美元,并正与划船机品牌Hydrow等潜在买家进行接触,但谈判均以失败收场。

Mirror很可能已经陷入了卖不掉的困境。

智能健身镜在市场上已经有几年的发展历程,而Mirror作为美国智能健身镜品牌的鼻祖,成立于2016年。当Mirror在2018年推出全球首款高科技健身镜时,引起了消费者和资本方的广泛关注。Mirror智能健身镜的价格相当昂贵,几乎达到万元级别,除了购买镜子本身的费用,用户每月还需要支付大约250元的内容服务费,才能观看内置的健身视频。

尽管价格高昂,但Mirror一上市便赢得了消费者的青睐,甚至被《TIME》杂志评为「2018年度最佳发明之一」。然而,当Lululemon在2019年向Mirror初次投资了100万美元之后,依然引起了外界的质疑。对此,Lululemon解释说:“这次投资与我们公司的愿景相符,我们要成为一个体验式运动生活品牌。”

到了2020年,由于疫情封锁,消费者被迫困在家中,家庭健身的需求迅速增长,彼时,Mirror获得了爆发式增长。得益于此,Lululemon迅速于2020年6月以5亿美元的价格收购了风头正盛的Mirror。从Lululemon收购Mirror之初意图就非常明确,希望构建完整的健身场景,穿着Lululemon和Mirror产品融合在同一场景中,从而促进产品销售。在被收购之前,Mirror的估值已经达到了3亿美元。

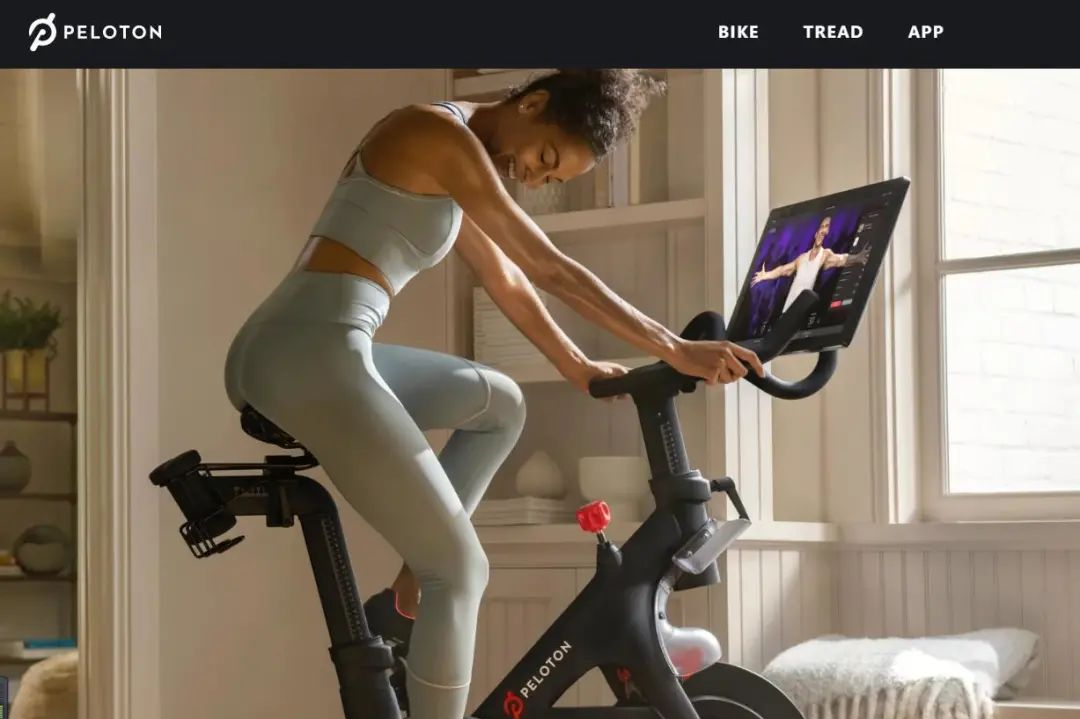

Mirror的爆火让处于同一市场的家庭健身产品也迅速抢手了起来。例如,2019年上市的健身单车品牌Peloton在次年的股价一路攀升,最高时超过160美元,成为美国市场的「妖股」,与特斯拉等公司齐名。另外,比Mirror早一年成立的健身设备品牌Tonal,自2020年起的每一笔融资金额都超过1亿美元,并得到了许多顶级运动员的认可和背书。

而成立于2019年的FITURE成为国内第一个智能健身镜品牌。FITURE直接对标国外品牌Mirror、Tonal和Tempo,在成立两年内连续获得四轮融资,累计融资金额近4亿美元,投资方十分豪华,集结了包括君联、红杉、腾讯等14家机构,去年4月投后估值飙升至15亿美元。

FITURE延续了Mirror的风格,价格同样高昂,尊享版魔镜售价高达7800元。一个月后,国内掀起了智能健身镜的跟风浪潮,不少品牌紧随其后推出健身镜产品。2021年5月19日,跑步机品牌亿健发布健身镜;同月智能运动平台咕咚与乐刻先后推出健身镜,十天内有三款健身镜问世。

在2021年天猫618开售首日,FITURE宣布全渠道产品单日销量超3000台,成为首日该品类销售第一。直到2022年5月,FITURE在内部信中还宣布实现了单月销售超过1万台的目标。

在这样的火热的市场背景下,Lululemon对Mirror的增长前景充满信心,并为其设定了增长目标。2019年,Mirror的收入约为4500万美元,而收购之年的实际收入达到了1.7亿美元,超出预期。因此,Lululemon将Mirror在2021年的预期收入设定为2.5~2.75亿美元。

然而,不久之后,公司便将预期收入降低了一半。

事实上,Lululemon为收购Mirror这项业务投入的资金远超过了5亿美元。虽然在2022年,Lululemon将Mirror部门更名为lululemon Studio同时推出了捆绑式订阅会员服务,包括硬件健身镜、线上健身课程以及限定产品折扣,并将健身镜的售价降低至原价的50%,即795美元,借助Lululemon品牌的影响力和半价促销的优惠,这项会员服务应该会为公司带来高额的营收。

但是,Lululemon在推广这项服务上不仅需要支付营销费用,还需要花费4亿美元来维修健身镜,而这仅仅是在一季度就产生的支出。尽管在2022年,Lululemon实现了81亿美元的营收,但由于Mirror业务的影响,其净利润却下降了。

从去年年底,随着疫情逐渐得到控制,人们逐渐恢复到正常的生活和工作状态,居家健身的需求逐渐减少。这导致了Mirror业务的疲软,其市场需求也开始跟着下降。

根据2022财报业绩报告,lululemon Studio业务部门的商誉和资产减值高达4亿美元。值得注意的是,在最新的财报中,除了提到lululemon Studio相关的营销费用在降低,lululemon Studio已经没有什么存在感。

与此同时,FITURE和Mirror也面临着相似的境况。2022年7月,FITURE宣布裁员,超过500人失去了工作机会,其中主要是国内一线员工,此外还有四位VP离职。今年3月,FITURE关闭了其在北美的大部分业务,并解雇了近百人的团队。FITURE在美国和亚马逊的渠道上,其产品均显示无货,无法下单购买。

就连国外的一些品牌也迅速没落。疫情期间,一度成为美股妖股的Peloton,其创始人和联合创始人目前均已离职创业,Peloton连续第八个季度亏损,2023财年第二季度营收继续同比下降30%。尽管Tonal获得了新一轮融资,但其估值较两年前已经下降了10亿美元。

所以,对于智能健身镜领域,我们需要理性思考。它的短暂繁荣主要源于疫情因素,并在资本的催化下变得「早熟」。然而,这种情况在资本市场上已经屡见不鲜。近些年来,各种概念如区块链、元宇宙等层出不穷,智能健身镜的经历也是类似的,尚未被验证,就有大量的热钱涌入市场,从而导致一系列产品的推出。

而当疫情结束之后,家庭健身市场的热度下滑明显,主要健身消费人群也开始回归线下,,这些家庭健身产品很容易被冷落在角落中,再也无法发挥自己的价值。智能健身镜市场的挫败也表明,即使是在这个看似兴盛的领域中,成功也不是轻而易举的。在资本的追逐和市场的热情下,很多产品都没能没有经受住考验。

这个月初,Lululemon发布了2023年一季度财报。收入方面,lululemonQ1实现营收约20亿美元,同比增长24%,高于此前预计的19.3亿美元;利润方面,公司净收入达2.9亿美元,约合人民币20亿元。这几年一直保持高速增长的Lululemon眼见品牌已经在健身市场越做越大,便更加明白要及时「断舍离」的重要性。而现在对于Lululemon来说,到底怎么才能赶紧甩掉Mirror这个烫手山芋,才是当务之急。

END

开出亚洲首家男装店,意味着,男性群体越来越成为lululemon期待更多增长的蓝海用户,并暗示着lululemon正在建立品牌对于男装的认知度。

关键词:lululemonlululemon男装店 2024年02月02日

lululemon前中国区品牌负责人张晓岩Flora Zhang已于近日入职迪卡侬中国,任职迪卡侬中国区CMO。

在宣布正式放弃健身镜业务的同时,lululemon也官宣了和之前的竞争对手美国家庭健身公司Peloton的五年战略合作计划。

2020年,lululemon挥金5亿美元将居家健身设备制造商MIRROR收入囊中。 如今被传出售近3个月后,仍未找到新的接盘者。

虽然是现金5亿美元的高估值收购,但对于lululemon的长期价值来看,这将是一次十分关键的交易。

消息称,SUPERMONKEY超级猩猩全国首家概念旗舰店将在上海落地,目前正在选址中,预计将入驻上海核心商圈,面积将超1000平方米。

斯凯奇SKECHERS2023年销售额同比增长7.5%至80亿美元,创历史新高;调整后每股摊薄收益为3.49美元。其中,中国市场销售额同比增长15.6%。

赢商网账号登录

赢商网账号登录