作者 | 刘艺晨

编辑 | 谢芸子

花西子(需求面积:50-100平方米)事件的余波还在。

9月26日,花西子在微博发文:“我,花西子,6岁半,有一个梦想,做一个立足本土,走向世界的高端品牌”,并配图“好心态,决定花西子一生”。

随后,花西子发布多条评论回复网友争议,发问“真的有人会拿克重去衡量眉笔的价值吗?”又表示,“我这一代就是要以高端之势在国际市场上厮杀!”当晚,“花西子发疯”“花西子称要与香奈儿门对门”等多个话题登上热搜。

从结果看,花西子的高端化雄心并未得到网友的认同。李佳琦的那一句“哪里贵了?”,刺痛的不仅是消费者的神经,还有国货美妆尚未实现的高端化愿景。

曾经以“大牌平替”占得市场的国货美妆,会始终困于“性价比”吗?除“李佳琦”外,那些依托于直播带货兴起的“新国货”品牌们,未来的出路又在哪里?

国货美妆,艰难涨价

“国货美妆”通过减量、降低克数“涨价”,已是不争的事实。量少价贵的现象在睫毛膏、口红、修容、散粉等多个品类中都有出现。

36氪据天猫官方旗舰店售价计算,完美日记芭蕾小细跟口红克重仅有0.8克,单克价136元;阿玛尼红管唇釉克重为6.5克,单克价只要53.8元。再比如,花西子旗下眉笔的容量仅有0.07克,单克价高达980元,植村秀经典硬质砍刀眉笔的克价却仅有67.6元。

有消费者在社交媒体上直言,多数国货美妆虽然价格还停留在百元以内,但部分产品容量“还没有大牌的样品高”,克价反而比国际大牌高出不少。

尽管有声音指出,美妆产品的成本并非仅在料体,“不能粗暴地以克重作为比价依据”。不过,美妆品牌非标品,当消费者简单以克价论的同时,也进一步表明其在品牌打造上的失败。

事实上,近年涌现的新锐国货美妆品牌们,大多通过社交平台种草、深度合作头部主播等方式,与国际大牌展开错位竞争。

据《上海证券报》报道,一些新锐国货美品牌,会先根据自己对市场的判断提出研发概念、包装风格,再委托代工厂加工落地。在欧莱雅、完美日记的代工厂科丝美诗,每种彩妆单品500个就能起订,下单一个月至一个半月就能完全交付。

这导致,更多国货美妆品牌的产品研发主要依靠代工企业,产品同质化严重,不具备真正意义上的科研护城河,只能在不断的营销、价格内卷中,成为“大牌平替”。

另一个不争的事实是,属于国货美妆的时代红利期已经过去。随着资本退潮、流量红利消逝、终端市场遇冷,“烧钱换增长”的发展模式难以为继。

据《根号C》不完全统计,在2020年至2021年这两年获得融资的品牌中,已有14个品牌关闭了线上的所有店铺,处于实际上的倒闭状态。

此外,国际大牌近年愈发重视线上营销,开始蚕食头部国货品牌的市场份额。在今年天猫“618”彩妆TOP20榜单中,只剩花西子、彩棠、毛戈平、珂拉琪、INTO YOU、橘朵6个国货品牌,主动削减营销投入的完美日记则直接跌出了前二十之列。

对品牌来说,涨价已是缓解经营压力的不得已之举。

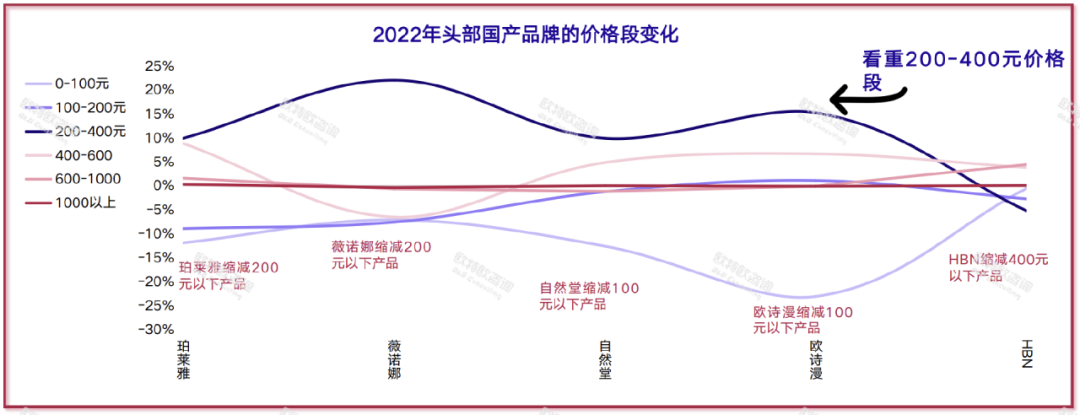

一个明显的趋势是,一批头部国货美妆品牌正在通过产品升级、降低折扣、开发高端线等多种方式推动整体客单价提升。《2022年美妆个护行业线上数据洞察白皮书》显示,头部国货品牌正逐步向200至400元价格带转移,珀莱雅、薇诺娜等均在缩减其200元及100元以下产品。

图片来源:《2022年美妆个护行业线上数据洞察白皮书》

“降权”李佳琦之后

在花西子事件中,与价格争议并存的,还有头部主播和品牌的关系。

此前有传言称,花西子对李佳琦的返佣高达60%至80%,甚至超过100%。有消费者就此认为,正是因为品牌方向“李佳琦们”支付的过高费用,才导致花西子价格的提高。

对此,花西子辟谣表示,双方合作返佣比例属于行业平均水平。五月美妆联合创始人南山也告诉36氪,大部分情况下,头部主播对美妆品牌的抽佣比例不会超过40%的红线,“现在做赔本赚吆喝生意的非常少了。”

可以肯定的是,花西子的成长的确离不开李佳琦的帮扶。

2019年,李佳琦成为花西子首席推荐官,次年618,花西子拿下了天猫美妆品类的GMV第一。另据国元证券统计,2020年,花西子品牌进入李佳琦直播间的次数高达71次,全年30%流量来自李佳琦直播间,双11的GMV更是占到品牌总GMV的60%以上。

随着直播电商度过早期阶段,包括李佳琦在内的头部主播已不复鼎盛期的能量,“全网最低价”的表述正在消失。

有业内人士分析称,2022年下半年开始,能明显看到李佳琦的坑位产出在降低、影响力也在分散,“丢失的部分主要是被抖快的头部博主吸纳了。”

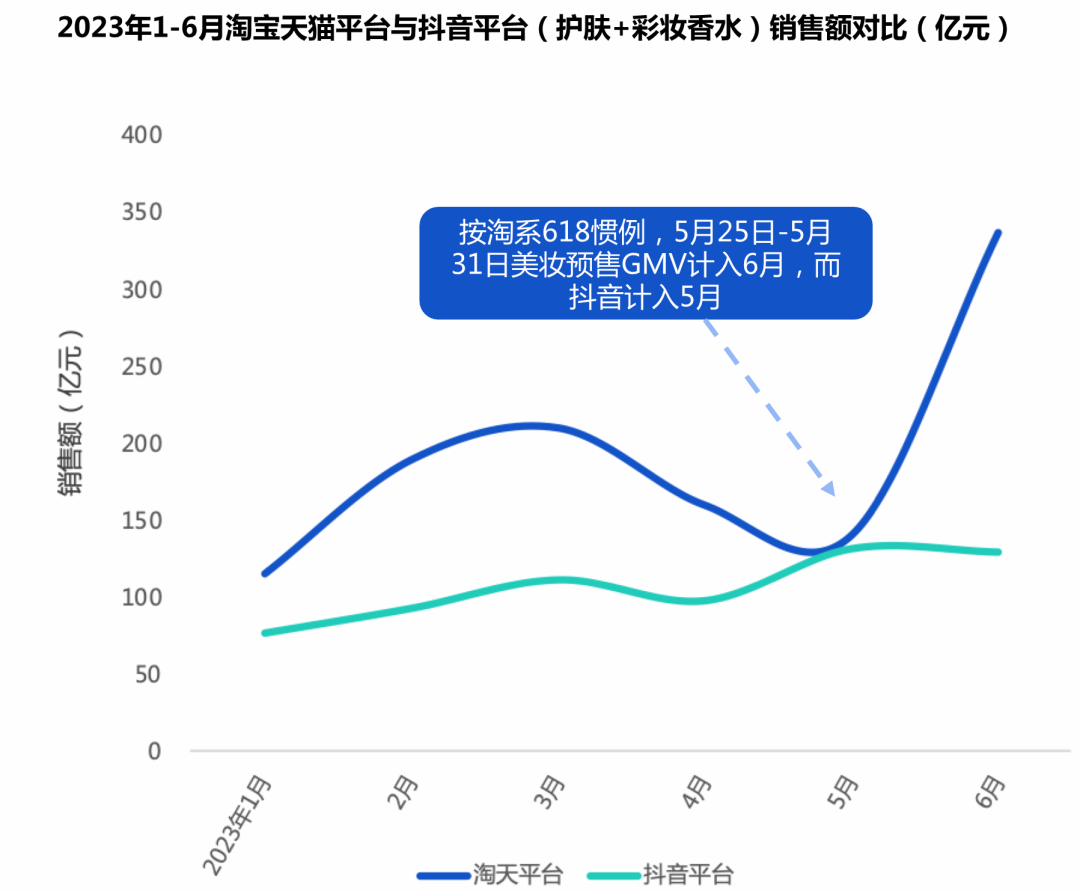

图片来源:魔镜市场情报

根据魔镜数据,抖音平台近一年增长迅速,今年3月美妆市场销售额突破100亿元大关。多位业内人士也向36氪提及,抖音是目前为数不多仍有增量的渠道。传统意义上被认为优势在“种草”的小红书,上半年也通过章小慧、董洁等“买手型主播”,在直播电商领域有所表现。

流量分化下,品牌主动降低头部主播的权重。截至目前,花西子在淘宝和抖音直播间的粉丝量均已突破千万。花西子更是多次表示,李佳琦在公司整个生意占比不高于5%。

品牌营销方面,据南山观察,现阶段,很多美妆品牌都在搭建自己的内容团队,深度参与达人的内容创作,很多甚至将KOL作为一个内容宣发的渠道,不再依赖KOL的内容能力。

与此同时,随着线上渠道增量见顶,行业正经历由渠道驱动向产品驱动的转变。头部国货美妆品牌也在加大研发与供应链的投入。

今年8月,完美日记母公司逸仙电商首座工厂正式开业,该工厂投资额超6亿元,预计年产值将超15亿元。此前,花西子也宣布投入10亿元搭建研发体系,并挖来曾在华熙生物、上海家化任职的李慧良担任首席科学家。

罗兰贝格合伙人蒋云莺补充道,不少美妆品牌在产品组合的丰富度上也有显著提升。

“国货美妆早年的增长很大程度依赖单SKU,这背后有非常多的流量和单品思维。而成熟的品牌一定是要考虑如何做长期生意,通过多元化的布局去延续已有用户的生命周期。”

当然,无论是研发体系的搭建,还是产品矩阵的扩张,都是长期的过程。与根深叶茂的国际大牌相比,国货品牌要补的课还有很多。

在蒋云莺看来,在更远的未来,国货美妆需要厘清其为消费者提供的实际价值,这个价值可以是产品能力、沟通能力、也可以是与年轻消费者建立的情感连接。“同时,也要形成自己的价值观,这也是品牌能否形成溢价的关键。”

科蒂公司打算将此次发行的净收益主要用于偿还未偿债务的本金,其余则主要用于一般公司用途,如对科蒂业务的战略投资、营运资金和资本支出。

该店以“365天不打烊的精品艺廊”为主题,主张“商品即艺术品,空间即艺廊”的理念。

赢商网账号登录

赢商网账号登录