来源 | 聚美丽

作者 | 飘 飘

视觉设计 | 乐乐

微信排版 | 高高

责任编辑 | Lucky

随着商务部提出发展首店经济,各行各业纷纷聚焦线下渠道,以寻求新增量。

据聚美丽不完全统计,今年1-7月全国共有48家美妆首店相继在各地开设。其中包括新锐国货品牌试水线下、国际小众品牌入驻中国市场、国际大牌扩展线下渠道等。

29家高端外资护肤/香氛品牌开首店,占比超六成

从品类划分上来看,今年7个月内,新开多美妆首店多以定位高端线的护肤/香氛(注:这一品类含香水、香薰等)外资品牌为主。

其中,护肤品牌共开出24家首店,包括19家外资品牌、5家国货新锐品牌,定位高端外资品牌在该品类中占比79.17%;而香氛品牌共有15家首店,包括10家外资品牌、5家国货新锐品牌,定位高端外资品牌在该品类中占比66.67%。

从统计结果来看,高端外资护肤/香氛品牌开设的新店更多。在1-7月,潘海利根(注:在北京双开两家限时店)、玫默MEMO、梵诗柯香、LOEWE、MOR澳魅、LE LABO、DrVanjes、Santa Maria Novella八个外资香氛品牌相继开设首店,同时范思哲Versace也在7月开设了深圳首家独立香水精品店;高端外资护肤品牌Oshadhi、Hourglass、碧欧泉Biotherm、希思黎Sisley、葆木BAUM、兰嘉丝汀Lancaster等也相继在国内开设全国首店。

△图源:葆木BAUM微博

护肤和香氛在线下的大热与这两个品类在国内线下渠道的发展有一定的关系。

据艾媒智库统计数据显示,今年在香氛品类上,66.3%的消费者选择在国内电商平台购买,53.1%的消费者选择在品牌线下专营店购买,其次是在品牌官网(49.6%)、社交电商(41.2%)和大型商场专柜(32.1%)等渠道购买。也就是说,有半数以上消费者会选择线下购买香水,这也意味着香氛仍可在线下尝试与消费者“沟通”。

在护肤品类上,据弗若斯特沙利文、中商产业研究院数据显示,2021年中国护肤品线下渠道市场规模为2333亿元,预计2023年中国护肤品线下渠道市场规模为2663亿元。基于国内线下渠道市场规模的扩大,外资护肤/香氛品牌纷纷在线下渠道求增量。

此外,高端外资品牌押注中国市场,与其被大集团收购后逐渐商业化有一定的关系,而且大部分化妆品集团都有在华拓展业务的动作。

如,3月11日,意大利有800多年历史香氛品牌Santa Maria Novella在深圳万象城开出全国首店。

该品牌在2021年被Pesenti家族控股的意大利投资集团Italmobiliare Investment Holding S.p.A.(以下简称“Italmobiliare”)。

被Italmobiliare收购后,Santa Maria Novella由最初的作坊形式逐渐开始有规模、有体系的商业化运营。

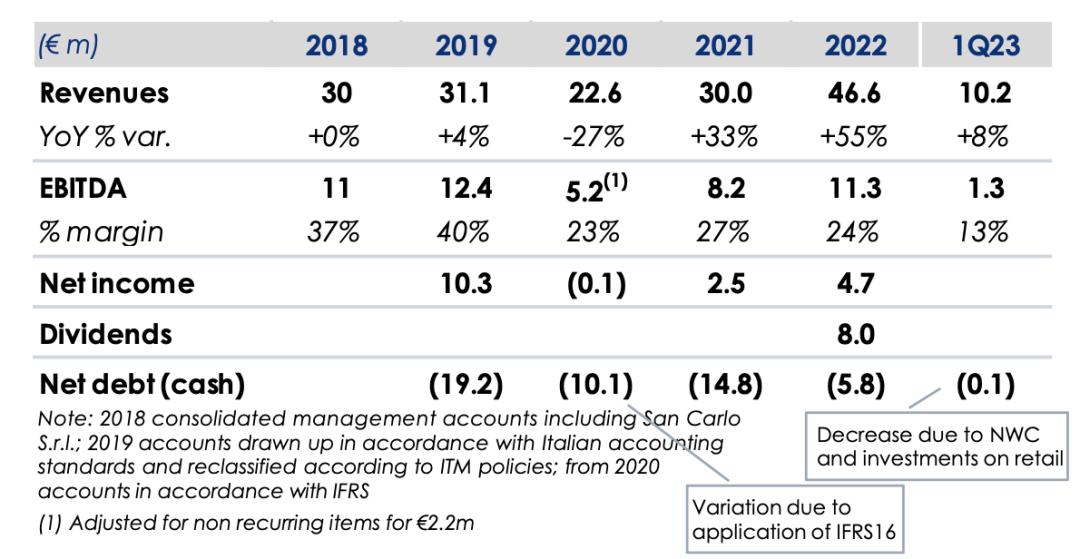

从Santa Maria Novell财报来看,在2021-2023Q1,Santa Maria Novell收入分别为3000万欧元(约合人民币2.36亿元)、4660万欧元(约合人民币3.66亿元)、1020万欧元(约合人民币8008.17万元),增幅分别为33%、55%、8%;EBITDA(注:税息折旧及摊销前利润)分别为820万欧元(约合人民币6438.44万元)、1130万欧元(约合人民币8872.49万元)、130万欧元(约合人民币1020.65万元)。

△图源:Santa Maria Novell财报

除了Santa Maria Novell外,香氛品牌潘海利根也是在2015年被Puig集团收购后逐渐开始商业化运营,兰嘉丝汀Lancaster则是科蒂集团收购来扩充其高端护肤线产品组合,还有Charlotte Tilbury在被Puig集团收购后持续在海外扩展市场,同时加快产品研发迭代。

政策红利下,首店选址于京沪的占比超一半

从首店选址来看,今年1-7月美妆首店倾向于在一、二线和新一线城市开设。

48家美妆首店中,北京14家,占比29.17%;上海13家,占比27.08%;南京3家,占比6.25%;成都、重庆各2家,各自占比4.17%;杭州、深圳各4家,各自占比8.33%。从线下渠道模式来看,48家首店以百货渠道为主,入驻百货的首店共有42家,占比87.5%;而在商圈内的街边店较往年有所减少共有5家,占比10.42%。

细分来看,高端外资品牌开设首店以北京、上海的百货为主,而国货品牌试水线下则倾向于在北京的百货。

比如,上半年外资品牌拉普瑞斯LaPulovce、梵诗柯香、Charlotte Tilbury 、玫默MEMO、葆木BAUM 分别在北京市百盛购物中心、北京SKP、北京DT51、上海国金、上海芮欧百货开设首店。国货则有护肤品牌瑷科缦AOXMED、香氛精油品牌ZOOVANA祖瓦纳香、METAL WOOL在北京汉光百货、北京西单大悦城陆续开设全国首店。

△图源:梵诗柯香微博

美妆品牌在一线、二线和新一线城市开设首店除了有经济发达、消费水平高、与品牌定位契合的考量之外,也与这些城市线下零售政策有关。

比如,今年3月1日,国家商务部部长王文涛在国新办发布会上表示,下一步将支持有条件的地方发展首店经济、首发经济。

随后两个月,北京商务部表示将在北京大力发展首店首发经济,并对不同级别首店给予不同的资金数额,争取全年新增品牌首店800家左右。

5月11日,欧莱雅中国携上海市静安区商务委员会、上海交通大学行业研究院和每日经济新闻发布《2023中国美好消费趋势报告:解码“美丽新势能”》,其中提出培育壮大从“首发”到“首店”到“总部”的国际消费中心城市美妆生态链。

在杭州同样也有资金扶持首店政策。2022年8月,杭州商务局制定《关于发展“首店经济”推动杭州消费转型升级政策的实施细则》,对每引进1家国际顶级品牌首店(旗舰店)、国际一线品牌首店(旗舰店),且纳入限额以上统计的,分别给予其运营主体100万元、60万元奖励,分三年兑现。

基于此,品牌也较多地将首店选址在一、二线和新一线城市以更好地整合资金、区块、政策等方面的综合优势。

融合数字技术,多空间打造消费体验

从门店的设计和场景打造来看,今年美妆首店有以下两个特点:

1.不同品类重视不同体验感

在香氛品类首店上,品牌重视嗅觉体验和品牌理念传递。

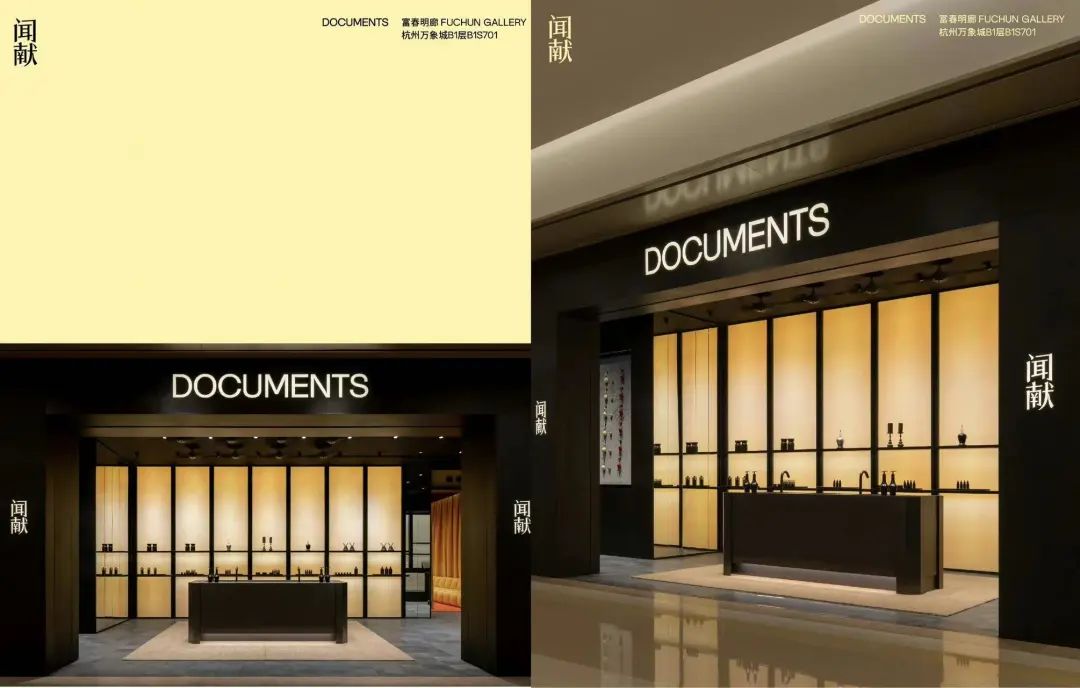

例如,6月21日,闻献DOCUMENTS在杭州印象城开设了杭州首家概念店富春明廊。在富春明廊中,闻献DOCUMENTS除了延续现有门店的专业服务与体验外,还通过结合多种视觉展示媒介以加深空间体验。

同时,闻献DOCUMENTS还在门店隔壁开设了一间富春书室,该书室中有100本与花园主题有关的涉及了摄影、艺术等多领域的书籍,可见其开设的线下门店重视对其禅酷品牌理念的传递。

△图源:闻献DOCUMENTS微博

在彩妆品牌方面,门店则更注重与消费者的互动体验。

2月11日,植村秀在深圳福田中洲湾C Future City开了中国首家旗舰店。该旗舰店以“妆、色、秀、美”为主题,将双层空间分为了4个创意互动和美妆交流区:妆主题、色主题、美主题、秀主题。

妆主题由植村秀彩妆大师VIP美妆服务、量身定制潮酷妆容;色主题展览品牌热门眼影,同时也为消费者提供眼影个性化定制服务;秀主题结合数字科技为消费者提供定制亲笔祝福;美主题则通过虚拟试妆技术为消费者提供面部分析和专属美妆产品推荐。

△图源:植村秀微博

护肤品牌则以提供专业服务为门店特色。

比如3月29日,法国高端护肤品牌希思黎Sisley在上海张园开了亚太首店,占地339平方米的希思黎之家,并在双层空间内分设了精品购物区、秘萃咖啡厅、艺术会客厅和四个部分,形成以生活美学为切入点的综合体验。

其中,美容护理室为消费者提供搭配产品的以美容护理为主的私人订制服务和体验。

而在门店经营模式中融入美容护理类专业服务是大多数护肤品牌在线下渠道的切入点。

譬如,在3月31日,摩纳哥护肤品牌兰嘉丝汀Lancaster于杭州武林银泰开设的全球首店中也有提供高端美容服务体验。

△图源:希思黎Sisley微博

护肤品牌以提供专业服务作为线下切入点,能够放大线上和线下的差异化。而不同品类侧重不同体验感的门店运营模式,则能够帮助不同的品牌从不同纬度呈现品牌的特性,加强与消费者间的粘性。

2.将数字技术融入到门店运营

据iiMedia Research数据显示,在2021年中国消费者对数字化广告行业未来发展趋势看法中,54.6%消费者比较看好数字化广告。可见,当下数字化营销在消费市场有着较高的接受度。

在今年1-7月,就有不少品牌将数字技术融入到首店运营中,通过整合营销的手段提升自身在线下消费阵地的竞争力。

例如,2月14日,法国男士护肤品牌欧碧泉Biotherm在上海安福路永乐汇街区开设全球首家型男自营售卖店。

该门店是由欧碧泉Biotherm与零售数字化服务商契胜科技共同打造,围绕男士消费注重“科技感、互动性、便捷性”的特点,渗透男士生活的专属体验场景。

△图源:欧碧泉Biotherm微博

6月6日,美国美妆零售商丝芙兰于上海核心商圈南京东路步行街的全国首家未来概念店开业,这也是继新加坡之后的亚洲第二家未来概念店。

该门店划分为玩美空间、美发空间、美肤空间和丝享廊四个部分,店铺中提供包括数智化体验、妆效体验、数智购买体验等专业服务。

在美妆线下门店中融入数字化技术,增设数字化游戏、互动等形式,能够延长消费者在店铺内的逗留时间,同时趣味数字化形式也能更精准地实现有效获客。

线下渠道会成为品牌增长点?

美妆首店热度的提升,也意味着品牌对线下渠道的重视。

从市场端的发展来看,线下渠道也在回暖。据国家统计局数据显示,上半年,限额以上零售业单位中便利店、专业店、品牌专卖店、百货店零售额同比分别增长8.2%、5.4%、4.6%、9.8%。

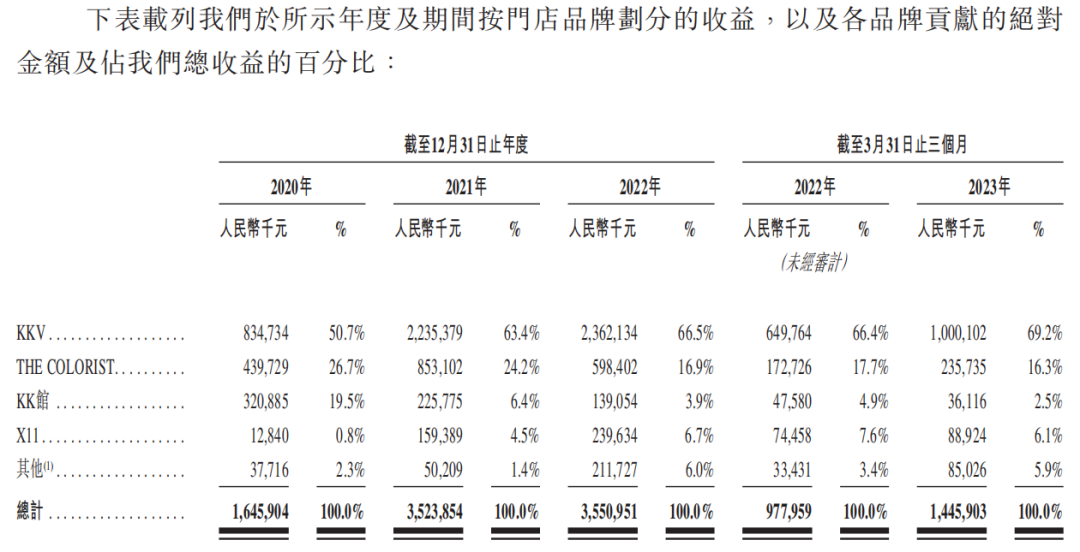

具体到美业端,据KK集团招股书显示,THE COLORIST 调色师在2020-2022年的收入分别为4.40亿元、8.53亿元、5.98亿元。而在2023年Q1THE COLORIST 调色师收益同比增长36.5%至2.36亿元,但营收占比仍然仅16.3%。

△图源:KK集团招股书

就传统美妆集合店来看,如莎莎国际在亏损多年后迎来盈利,屈臣氏在华化妆品业务则盈利上涨。

据莎莎国际最新财报显示,由2023年4月1日至6月30日止第一季度,莎莎国际营业额按年增加30.9%至10.5亿港元(约合人民币9.62亿元)。其中,莎莎国际线下销售增加44.6%至9.3亿港元(约合人民币8.52亿元)。

屈臣氏上半年中国保健品及美容产品收益总额为88.84亿港币(约合人民币82.83亿元),较2022年同期96.85亿港币(约合人民币90.30亿元)下降8%;EBITDA(注:税息折旧摊销前利润)总额为7.51亿港币(约合人民币7.00亿元),同比增长21%

除了线下各个渠道业绩恢复之外,此前接受聚美丽采访的业内人士,也一致认为线下渠道在回暖,且对品牌而言,尤其是新锐品牌是个增量。

法国天芮(中国区)副总裁张宁君就曾告诉聚美丽:“线上费用成本比去年要高,但是线下正在恢复,从我们的数据来看,CS、KA渠道第一季度都在回暖。”

国内实体渠道CP服务商——杭州传禧创始人常凯表示,实体的回暖,让不少品牌,尤其是线上起盘的新锐品牌释放出试水线下渠道的信号。

“我们今年接触了很多新锐品牌,发现它们对于线下有比较大的向往。这很正常,当新锐品牌遭遇流量危机,或者线上互联网从红利时代进入危利时代后,新锐品牌要去找新的增量,肯定会想到线下。”常凯如是说道。

线下渠道受到行业人士和品牌的重点关注,这是毋庸置疑的。在确定性的策略下(如打造首店盈利模式、找到提升首店运营效率的方法),将线下渠道深耕细作也是可以支撑品牌长期发展的。

聚美丽Jumeili.cn中国化妆品行业垂直新媒体平台、行业孵化器、知识付费平台,旗下拥有“聚美丽”公众号(粉丝有37万)及新媒体矩阵、中国化妆品行业第一个品牌孵化器“新物种工厂”、“聚美丽学院”APP等。

10月12日,莎莎国际公布由2023年7月1日至9月30日止第二季度未经审核之最新销售数据和正面盈利预告。

在第三季度,LVMH香水与化妆品部门业绩增速为9%,是近3年来首次与集团业绩增速持平,表现亮眼。

赢商网账号登录

赢商网账号登录