作者 | 杨奕琪(上海)

监制 | 邵乐乐(上海)

从各个品牌的扩张动作来看,今年是美妆集合店重新回暖的一年。

疫情期间,许多美妆集合店生意受到影响,哪怕是丝芙兰、屈臣氏这些成熟品牌也一样。而因为彩妆消费疲软和亏损问题,不少在此前被看好的彩妆新零售集合店也受到不同程度的冲击。

比如,调色师在去年调整了部分门店;WOW COLOUR的门店去年年底从巅峰期的300家锐减至100+;也有一些品牌关闭旗下全部门店,如ONLY WRITE独写、HAYDON黑洞。

但到今年,一些美妆集合店的营收和盈利情况好转。

比如,妍丽一季度环比增长40%;调色师一季度也扭亏为盈,营收同比增长超36%至2.36亿元,经营利润率从-5.6%转正为14.2%。调色师的品牌负责人告诉《窄播》,目前单店数据每月均保持双位数的同比增速。

多家美妆集合店也加大门店扩张力度,并瞄准一线城市之外的区域。

喜燃就想通过直营加盟并行的模式在今年拓展至50家门店(截至2022年12月有22家门店),开放加盟的区域大部分是广东和西南的二三线城市。调色师也计划在全国持续开出100+门店,其中,上半年开出的17家店都在佛山、厦门、柳州等二三线城市。

美妆集合店今年还纷纷提出在品牌引入、服务、空间形象等方面升级,展示出对未来的良好预期。妍丽今年4月就召开近三年来首次供应商会议,公布一系列升级策略。

美妆集合店为什么能在今年回暖?有哪些外部因素的影响?渠道自身又做了哪些调整?

这首先跟线下消费恢复有关,以及调色师、喜燃等渠道在疫情期间主动或被动地进行优化,找到可扩张的单店模型。包括話梅7月底关闭杭州天目里门店、今日正式停止运营西安门店,也是在找合适的扩张模型,比如能盈利、与在地更匹配。一个佐证是,話梅表示接下来会在南京、杭州、西安等城市开设升级版旗舰店。

化妆品消费的恢复也起到了一定的助推作用。从宏观数据来看,今年1至8月的化妆品类社零总额同比增长7.5%。

此外,之前业内认为彩妆集合店无法持续的一个原因就是不看好上游的平价国货彩妆。虽然2021年以来不少国货平价彩妆生意下跌甚至倒闭,但平价彩妆不是伪需求。随着疫情放开,彩妆消费也逐渐恢复,解数咨询的数据显示,抖音电商今年第二季度的彩妆品类就增长了90%;也有不少国货彩妆经受住疫情和资本退潮的考验。

另一个重要原因是,品牌越来越重视线下了。

过去五年大量美妆品牌借助线上流量崛起,但随着线上增长、流量成本的优势越来越微弱,一些品牌认为线下是更高效的选择;且由于品牌价盘控制的需求,线下价格和线上的差距在缩小。

这意味着,不管是在增长、流量、还是价格层面,线上线下的渠道博弈都进入了新的阶段。

01 平价彩妆集合店起伏始末

美妆集合店,尤其是以调色师为代表的彩妆集合店在过去几年经历的起伏,跟消费需求、上游供给以及渠道本身的调整都有关系。

这批彩妆集合店伴随国货美妆潮而生,在传统CS渠道的模式上进行创新,首创平价彩妆集合、大牌小样销售、无BA等模式,打造吸引Z世代的门店体验。这也带动了成熟品牌在品牌引入、门店设计和体验等维度的迭代。

这批零售新物种在资本支持下快速扩张。一位从业者向我们回忆,他所在的品牌半年开了100家店,基本保持一天或两天一家,「很疯狂,那真的太猛了。」

但由于疫情期间消费者化妆频次下降,加上资本和流量红利不再,彩妆消费疲软,不少彩妆品牌倒闭或转型。作为国货美妆的伴生渠道,彩妆集合店受到影响,有投资人看到天猫彩妆大盘下降后,中止了对彩妆集合店的投资。

调色师品牌部负责人认为,彩妆消费的需求本质上没变,只是外部因素将诉求阶段性隐藏了,平价国货彩妆依旧是一个可持续的市场。

从消费端来看,化妆人群的年龄越来越低,他们对平价商品是有诉求的;从供给端来看,平价彩妆本质上是快时尚生意,中国品牌和供应链的反应速度非常快,两三个月就能开一个新品,这是国际品牌很难满足的。

此前也有业内人士向《窄播》表示,「很多人在淘天的榜单没看到国货彩妆,就觉得他们不好,事实上这些品牌在抖音蹭蹭往上涨。」

尤其一些穿越疫情周期的品牌,通过优化供应链、产品、运营成本变得更好,依旧是美妆集合店的稳定供给。

虽然平价彩妆在回暖,但这批彩妆集合店还需要解决快速扩张期埋下的模式同质化、亏损扩张等问题。

前述从业者称,当时大家更关注大盘增长而非单店,「回到单店会发现很多门店都不盈利。」加上疫情冲击,问题迅速暴露。

除了关闭不赚钱的门店,探索单店盈利模型是关键。

调色师相关负责人就提到,他们2022年一直围绕门店单产进行调整,几乎每周都要解决大大小小的问题,「就是把零售基本功做好,基于效率进行优化。」

经调整后调色师的单店趋于标准化,面积在100-400平米间。喜燃也在做类似的调整,他们将门店控制在80平方,希望通过小店模式加快连锁化。

此外,调色师还将品牌营销系统化,他们基于不同节点以及消费者需求变化,制定适合的营销方案吸引用户到店,让营销为日常拉新和零售服务,而不是为了营销而营销。

经过一系列调整,调色师的销售在消费复苏后好转。「我们卖到彩妆柜完全缺货,你到哪个店都一样。」调色师品牌负责人表示。

KK集团招股书显示,调色师的亏损门店在减少,从2022年底的115家下降至2023年3月31日的35家。单店数据也有明显提升,单店月均交易单量从去年Q1的3454增长至5065,单店GMV从31.66万元提升至45.59万元,均高于2020年全年数据。

调色师品牌负责人强调,这些数据跟疫情前相比也更好,「在我们看来,市场恢复到了正常水平。」

02 新老美妆集合店都在下沉

随着线下消费复苏,具备扩张条件的美妆集合店开始关注更广泛的市场机会。

除了开头提到的调色师、喜燃,妍丽、丝芙兰等成熟品牌也积极开拓三四线城市。妍丽在2022年就加大下沉市场的布局;丝芙兰则在今年1月至8月进入亳州、泰安等更下沉的城市。

这正好顺应了一个趋势——近几年来大型商业地产也在开拓二三四线城市,美妆集合店能跟着地产公司下沉。妍丽与区域头部商业地产、华润体系开展合作,布局下沉市场;调色师也直接跟诸如华润、万科、万达的头部商业地产合作,「他们开到哪就把我们带到哪。」

美妆集合店下沉最主要的原因,与一二线城市的竞争逐渐饱和、竞争成本提升有关,而下沉市场还存在大量未被满足的消费需求——消费者通过社交媒体积累的品牌和产品认知与一二线城市无异,但很难在线下体验到这些产品,别说是小众品牌和新兴网红品牌,很多城市连成熟品牌的专柜都未普及。

用户需要一个能买到正品、体验更多产品的渠道。

在这些美妆集合店下沉的区域市场,本身有年头较长的区域连锁龙头,如安徽的美林美妆、河南的泊伊美汇,一定程度上能满足当地消费者的上述需求。

也有业内人士提到,疫情后一些区域的单体美妆集合店「如雨后春笋般冒出」。《窄播》在大众点评上也找到大量单体店,比如开在苏州吴江区的infini beauty,去年10月开业,主营国际大牌的彩妆、护肤、香水。

区域品牌和单体店的持续活跃体现了下沉市场确定性的需求和机会,这是一个行业连锁化的前提。

全国连锁品牌的机会在于,通过品牌化、标准化提升在当地的份额,用自身的供应链特色满足差异化需求。

妍丽营运中心总监郑雪超就提到,「虽然每个区域都有龙头,但国内化妆品市场有较大空间,(当地)顾客存在追求正品和差异化需求,妍丽正好能发挥自己的特色。」妍丽的核心特色是专业护肤和门店肌肤管家的专业服务,大众点评上就有用户在妍丽苏州一家门店评价道,终于在苏州找到能体验高端专业品牌奥伦纳素的渠道。

再如调色师店内大量新兴的平价彩妆品牌和产品。调色师品牌部负责人表示,他们下沉之后获得超预期反馈,「下沉市场年轻人对彩妆的理解,比我们想象的更好。」

但区域市场也客观存在竞争压力,就像调色师品牌负责人所说,行业竞争正在加剧,「我们每天都有危机感。」

一方面,不同区域的差异度很大,连锁品牌对市场的认知需要时间积累。妍丽在下沉中发现,不同地区顾客对护肤、对品牌知名度的需求都不同,连锁品牌的货盘不一定适配所有区域,需要快速调整。喜燃跟加盟商合作也是为了更好地融入区域市场。

而且一些区域性品牌在供给、门店设计的迭代更新不比连锁品牌慢,甚至有些个体店因为足够灵活,陈列创新度更有优势。

另一方面,熟人社会、重视服务是下沉市场的消费特征,深耕当地市场较久或者服务半径较小的品牌与用户的联系更紧密。

infini beauty的店主张帆告诉《窄播》,虽然店里每天新客不多,但他们成立至今已积累近500个会员,几乎都会复购,「我们不太吃人流,主要做老客复购。」

张帆认为服务是复购率高的重要原因。她会耐心为顾客介绍和推荐产品,记住每位顾客买过的产品和需求,给顾客带来更亲切的体验感。infini beauty的核心顾客以年龄40+的女性为主,这些顾客大多不会主动做功课,更信任张帆的服务和推荐,进而产生复购和连带。

郑雪超也强调,下沉市场的顾客对在店体验和服务的需求更高,品牌沙龙、品牌私享会很受欢迎,因此他们会在当地加强这类服务,提升用户体验感。

03 美妆品牌越来越重视线下

过去依赖线上流量起盘的美妆品牌,也存在流量枯竭、竞争激烈,重回线下找增量的需求。

布局线下是品牌成长到一定阶段的必然选择,不仅为销售额,也为建立更具体、立体的品牌形象和更紧密的用户互动关系。

重视体验的细分品类对线下也存在天然需求,比如彩妆、香水、美容仪器。彩妆新品牌罗小曼告诉《窄播》,他们今年会更重视线下渠道,为用户提供试色,提升购买精准度;妍丽则从去年开始与国内外头部美容仪器品牌共同打造家用美容仪器的线下体验场景。

而随着线上流量环境的变化,线下又轮转为增量渠道和流量洼地。

美妆行业在过去三年加速线上化,主要成交平台的增长已触顶,只有抖音还在高速增长——解数咨询今年618统计的数据显示,抖音的护肤品类涨幅翻番,但淘天同比增长不到两个点。线下成为品牌寻找增量的方式。

其次,线上流量成本高企,甚至对很多新品牌来说比线下成本还高。一些品牌认为,进入美妆集合店的成本相对低且固定,不用持续投入流量费用,在当下是更高效的渠道。

这样的流量变化,加上渠道布局碎片化,品牌开始更有意识地控制价盘和毛利。因此线下和线上的价盘差距逐渐缩小。调色师方面就提到,除去达播之外,调色师如今不管是在日销期还是618、双11等重要节点都能做到与线上同价。

美妆集合店一定程度上克服了过去最明显的劣势——价格。尤其近几年因为频繁的电商促销带来的低价,「第二件0元」「买正装送正装」成为家常便饭,甚至有些品牌在破价增长。

在这一新节点,美妆品牌通过美妆集合店进入线下,首先是为了降低品牌布局线下的难度,费用、规模优势、管理难度都优于直营。

除了新品牌,不少海外小众品牌、老国货品牌的新锐产品线也希望与美妆集合店合作,提升消费者对品牌的认知,多家集合店顺势推出相关合作计划。

而且,美妆集合店在当下能发挥出与线上有差异的价值,比如货品的差异、营销和服务的差异,这些助推了品牌线下生意的重启。

比如,线下的货盘并非简单地对线上货盘进行复刻,大到产品、小到包装都有差异,就拿一个细节来说,线下商品包装都需要镀油膜,不然就会因为线下的射灯导致包材失真。

基于对货盘差异的认知,调色师会帮品牌在线下孵化新的产品机会点,他们已经跟Mistine蜜丝婷、珂拉琪等品牌共创了线下新产品。

珂拉琪去年上线「小彩弹」唇泥时,就向调色师渠道提供了全系列色号的产品,并共同探讨不同色号的适用人群,最终定下一款渠道专供色号,销售超出预期。

调色师方面表示,因为调色师提供试色服务,能够为品牌提供更快更贴近用户的反馈,从而创造出新的产品机会,「有些颜色线上不一定吸引用户,但在线下因为能试色,就卖得很好。」

与品牌共创能提高渠道的竞争力,达成品牌或品牌货盘的独家合作,吸引更多品牌。调色师相关负责人表示,调色师场内的独家品牌数量在业内具有绝对优势。

营销层面,线下天然适合通过活动氛围、场景营销带动消费者购买,类似线上内容种草的逻辑。调色师方面认为,线下渠道的消费淡旺季、消费习惯与线上有所不同,消费者只要知道月月有新品,每月都有不同玩法,就会去门店。

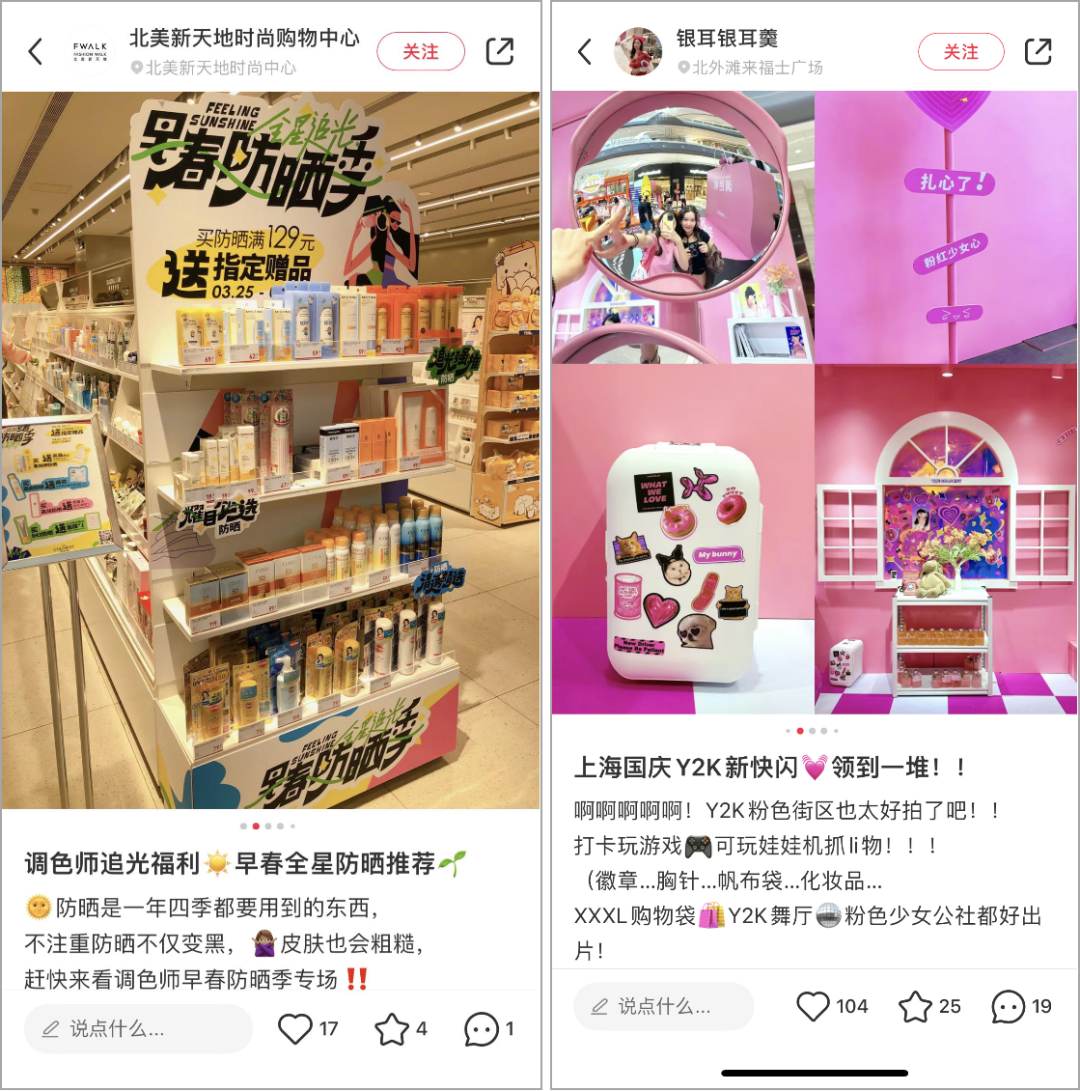

《窄播》了解到,调色师每周都有上新,每月都会与品牌做新品的联合营销。比如今年3月开始上防晒产品后,调色师就会从门店陈列和防晒产品的位置入手,打造防晒的氛围。国庆期间,调色师还携手珂拉琪、谷雨、皮可熊×loopy、参半×芭比联名系列在上海北外滩来福士举办周年庆快闪活动,吸引用户打卡,调色师相比节前销售额周环比增长40%。

左为调色师防晒季的门店设计;

右为用户参加周年庆快闪活动

线上流量的变化也让品牌意识到精细化运营的重要性,这也是为什么美妆集合店都强调提升会员服务。

比如,妍丽会通过新品体验、小样派赠、品牌快闪、高端会员答谢会等方式进行会员拉新和维护,沉淀下来的会员也同时向品牌方开放,与品牌一起进行深度会员运营;还会联合品牌举办会员私享会,邀请会员到商场VIP室或星级酒店的高端私享会体验产品和服务,这样的活动一年能近2000场。

郑雪超表示,他们在2022年明显感知到这一趋势变化,也有越来越多的品牌与他们探讨如何加强会员服务,通过消费者与品牌的互动,一方面让顾客选到适合自己的产品,另一方面获得会员更多精细化标签为产品和服务的升级迭代、联合营销、用户体验等做决策支撑,更好地解决用户痛点。

END

THE COLORIST调色师、HARMAY话梅、BC极选 这三个面向不同人群,采用不同生意模式的品牌进行了研究,探寻美妆集合店品牌的出路。

关键词:美妆集合店THE COLORIST调色师 2023年09月06日

两年,美妆集合店凭借借着新内容、新场景、新空间等特点备受年轻人喜爱。但如今,静默之后,城市复苏,但他们似乎无法伴随城市一起苏醒。

关键词:美妆集合店WOW COLOUR 2022年07月19日

福州、厦门、泉州三地15个代表性购物中心于2020上半年新开首店品牌34个,其中,全国首店1个、区域首店15个、城市首店18个。

10月12日,莎莎国际公布由2023年7月1日至9月30日止第二季度未经审核之最新销售数据和正面盈利预告。

赢商网账号登录

赢商网账号登录