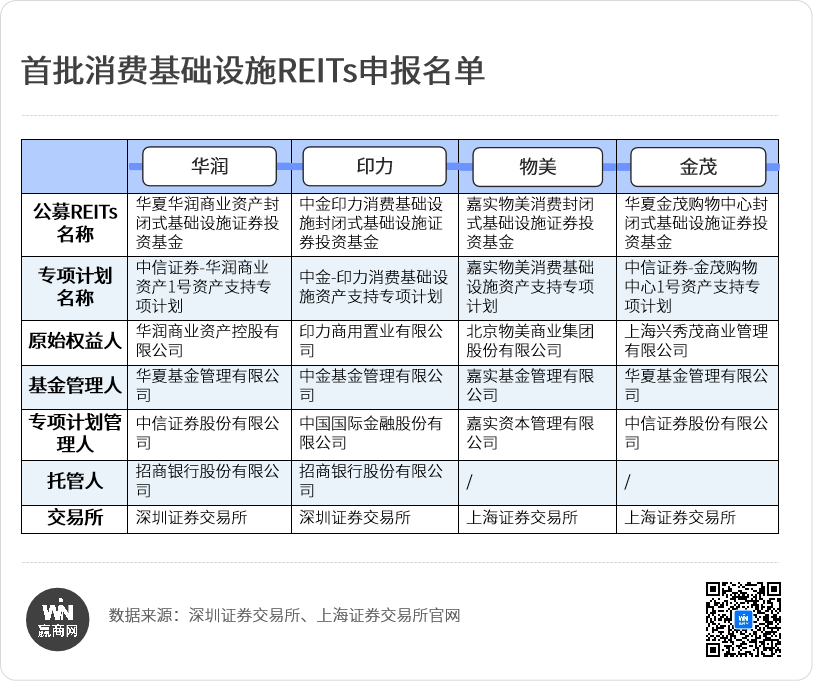

10月26日,证监会官网公开信息显示,华夏金茂购物中心封闭式基础设施证券投资基金、嘉实物美消费封闭式基础设施证券投资基金、华夏华润商业资产封闭式基础设施证券投资基金、中金印力消费基础设施封闭式基础设施证券投资基金等4单消费公募REITs已申报。

如后续上述产品获批,意味着市场首批消费REITs产品即将问世。

此前,10月20日,证监会发文,将公募REITs试点资产类型拓展至消费基础设施,并表示,证监会将会同相关部门单位,推进符合条件的消费基础设施项目发行公募REITs,同时强化市场监管,充分发挥REITs盘活存量资产、扩大有效投资的积极作用。

同一天,万科董事会主席郁亮表示,对不动产经营业务而言,REITs的重要性类似于按揭贷款之于住宅开发的重要性,能够将不动产变为动产,打通投融管退的闭环。万科商业、物流、租赁住房都在积极准备REITs,有信心取得突破。一旦完成REITs的环节打通,万科就有望真正从开发商转变为不动产商。

而物美集团CEO张斌9月份曾表示,公募REITs能够盘活优质的商业资产,在我国经济基本面逐渐修复的背景下,商场、购物中心等资产的估值将会恢复,相应的REITS产品收益率也将有明显改善。物美全资或为控股、大股东的品牌企业有物美超市、麦德龙、百安居等,各业态门店超2000家,自有物业超200万平方米,多数位于一二线城市,可发行和扩募REITs的资产十分丰富。

在今年3月份,赢商网曾撰文表示,REITs作为一种资产变现渠道,对于持有一定规模体量但缺少融资渠道的企业,是个难得的变现机遇,有望盘活企业整体投资能力,也能更好地激励专业的商业地产管理人。和首批REITs类似,能够实际参与的是优质资产、优质原始权益人和优质管理人,预计国资和民营企业都会参与。而底层项目则要考虑资产收益的标准化、可靠性,有更好的运营业绩、未来增长预期。

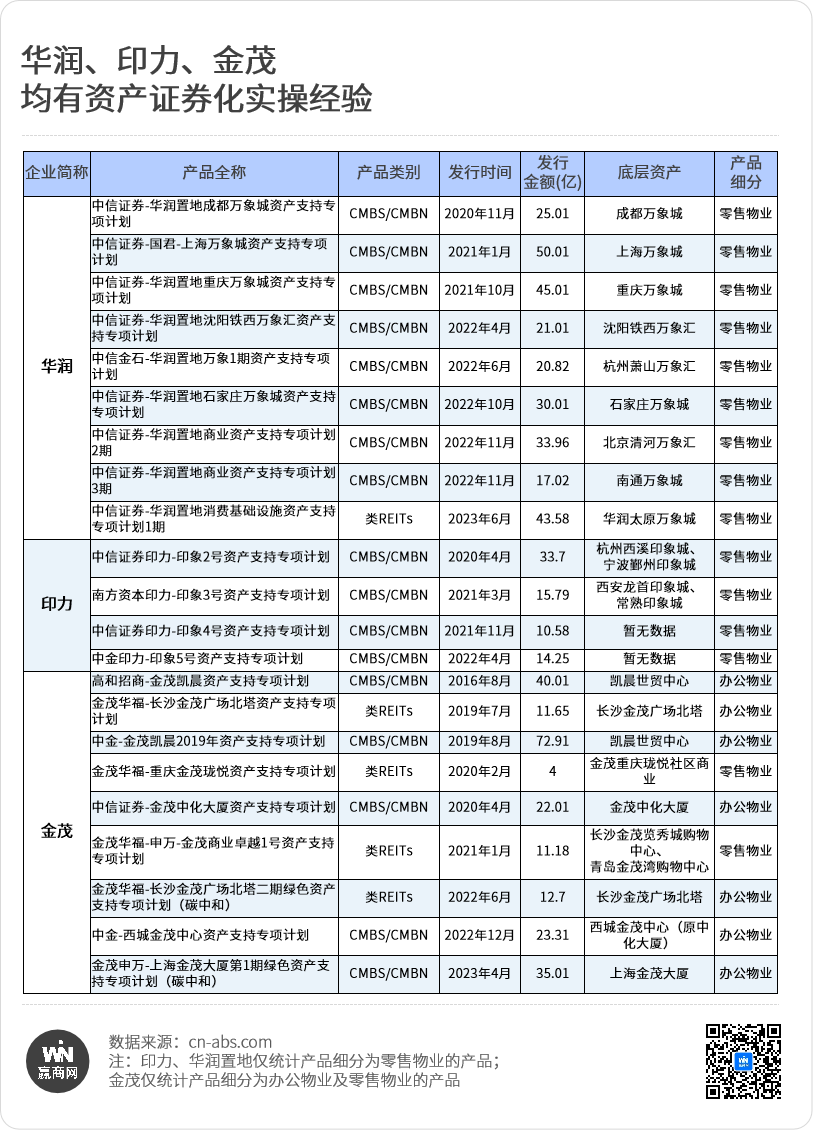

1、企业端:实践出真知,要有资产证券化实操经验

消费型基础设施的资产运营管理具有较高的进入壁垒,资产组合收益表现与管理机构经验能力互相成就,因此,除了对REITs的基金管理人、运营管理机构有较高的要求,对原始权益人同样有着更高的要求。

底层资产是零售物业的华润、印力、金茂,均发行过资产证券化产品,经历多年的探索与实践,有着丰富操盘经验。

REITs作为一种资产变现渠道,对企业整体投资能力、资产管理专业能力有较高的要求,因此有资产证券化实操经验的企业更易获批、得到市场认可。

2、资产端:项目运营良好,长期回报率稳定

何谓优质资产?参考亚太成熟市场,均选择在宏观经济下行周期推出商业REITs以提振经济、化解系统性风险,而底层资产的选择逻辑也大致如此:优质资产的资产价值体现在两个方面,现金流(长期稳定的回报率)与稀缺性(抗风险能力)。

2023年10月26日,华夏基金及中信证券向中国证监会及深圳证券交易所提交了公募基金注册及上市的申请材料。内容显示,基础设施REIT的相关资产项目为位于山东省青岛市市南区山东路6号的购物商场,即青岛万象城。

据赢商网资料,2015年开业的青岛万象城,商业部分建筑面积是28万平,是目前青岛规模最大、品牌最多的购物中心。项目紧邻市政府和五四广场,地铁2号线、3号线连通直达。拥有近500个店铺,涵盖70余家国际一线品牌,青岛万象城创新性地打造了两层国际品牌配置,L1层主打国际精品品牌、高化和名表氛围,LG层则多为设计师与潮流品牌,两个楼层各有特色与差异,满足不同群体对时尚的需求。超半数品牌首次进入山东或青岛,超六成店铺业绩同区域位列三甲。

图片来源:青岛万象城微博

印力集团则挑选杭州西溪印象城作为印力REIT的底层资产。

项目位于杭州市余杭区,2013年开业,毗邻西溪湿地,具有较好的自然及人文环境与完善的周边公共服务配套设施,是杭州城西单体总建筑面积最大的TOD 购物中心。杭州西溪印象城定位为面向家庭及城市青年的城市级购物中心,项目通过打造一站式购物体验的业态组合,持续提升品牌级次,辐射人口达百万级,是杭州市具有重要影响力和区域代表性的标杆商业物业。

图片来源:杭州西溪印象城

金茂REIT底层资产为长沙金茂览秀城。

长沙览秀城系中国金茂打造的首个览秀城产品,位于中部地区首个国家级新区湘江新区梅溪湖板块核心商圈,建筑面积约10万平方米,2016年底开业至今已运营近7年,为成熟稳定的购物中心项目。

图片来源:中国金茂

而从赢商网获取的业内信息来看,目前正在进行公募消费REITs申报的拟入池资产,基本具有以下特征:

- 收益方面,收益率高于行业基准。

- 从企业内部角度,企业更倾向选择经营表现前30%的腰部以上项目,这类项目风险、收益相对适中。

- 拟入池资产优先考虑风险更低的优质资产,多为抗周期能力较强的一二线核心资产。

3、REITs扩容,商业地产迎来“资管时代”

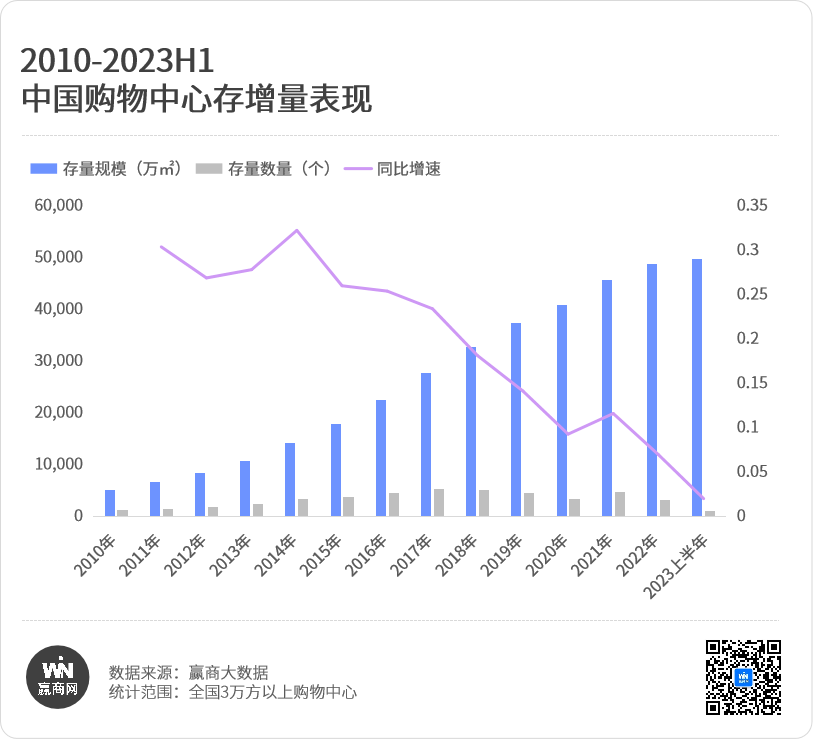

我国购物中心已进入相对成熟阶段,存量改造运营的空间较大,REITs扩容有助于盘活消费类商业项目资产,同时促进资金投入改造存量项目,提升存量资产收益率。

1996年广州天河城作为第一个真正意义上的购物中心开业,中国可谓线下商业地产发展最为迅速的国家。但自2015年后,购物中心市场增长态势持续放缓,进入存量时代已经没有疑问。

首批消费REITs产品即将问世,这对于国内商业不动产投资将是里程碑式的发展:打通国内商业地产“投、融、管、退”全链条,有效盘货存量商业资产,与美国、新加坡、日本等成熟市场接轨。

在亚太成熟市场,以消费基础设施REITs为代表的商业REITs是REITs市场的压舱石,而零售商业则是商业REITs的主流底层资产。据中信建投数据,截至2023年7月,商业REITs在日本、新加坡、香港分别占总市值的 41.6%、47.9%、98.6%,零售REITs在商业REITs市值的占比分别在15%、20%、60%左右。

在行业视角,有助于缓释原始权益人流动性压力,进而纾解商业地产行业风险。同时,随着商业地产市场从开发时代转入运营和资管时代,可以有效推动企业提升内功、持续地做高收益率,走向资产管理、升值的正循环。

而回归到商业的本质,持续地做好资产运营,助力中国实体消费,才是未来关键。

近日,华润置地为北京万象城项目公司引入新加坡GIC不动产,后者拟间接收购70%股权,收购金额暂未披露。

2022年12月18日中国不动产证券化合作发展峰会首次释放“REITs扩容商业不动产领域”以来,首次明文落地“REITs扩容商业不动产”。

本次融资金额不超过人民币15亿元,期限不超过10年,可以为单一期限品种,也可以是多种期限的混合品种。

为何房企都开始瞄准了REITs这条道路?甘启善分析,在调控和监管趋严背景下,他们需要其他的道路自救,REITs对开发商来说则是一条新路。

4月,同策研究院监测的40家典型上市房企融资总额创下近9个月来的最高值,但多家房企资金链依然偏紧,经营活动产生的现金流量净额出现下滑。

线下更优的价格、更佳的服务,反过来能做到倒逼线上尽快走出卷“低价”的混战,真正进入与线下实体店铺相互促进、共同发展的良性竞争阶段。

随着收入不确定性的增加,钱包变瘪,中产们要保卫钱包,进行消费分级和下沉。对于消费市场来说,这足以带来商业的迭代和兴衰交替。

赢商网账号登录

赢商网账号登录