华尔街的投资银行家们喜欢说:“如果你的资产有一个好的现金流,那就把它证券化。”而以细水长流的租金收入为基础的商业不动产,是最适合进行资产证券化的领域之一。

自2019年以来,赢商网每年都进行资产证券化盘点,因为这对于商业地产来说,是最匹配的融资方式。

消费基础设施公募REITs在2023年底落地,CMBS+类REITs同比发行宗数提升,经营性物业贷款新政在2024年1月发布,都传递出监管层持续关注、支持房地产企业融资的积极信号。

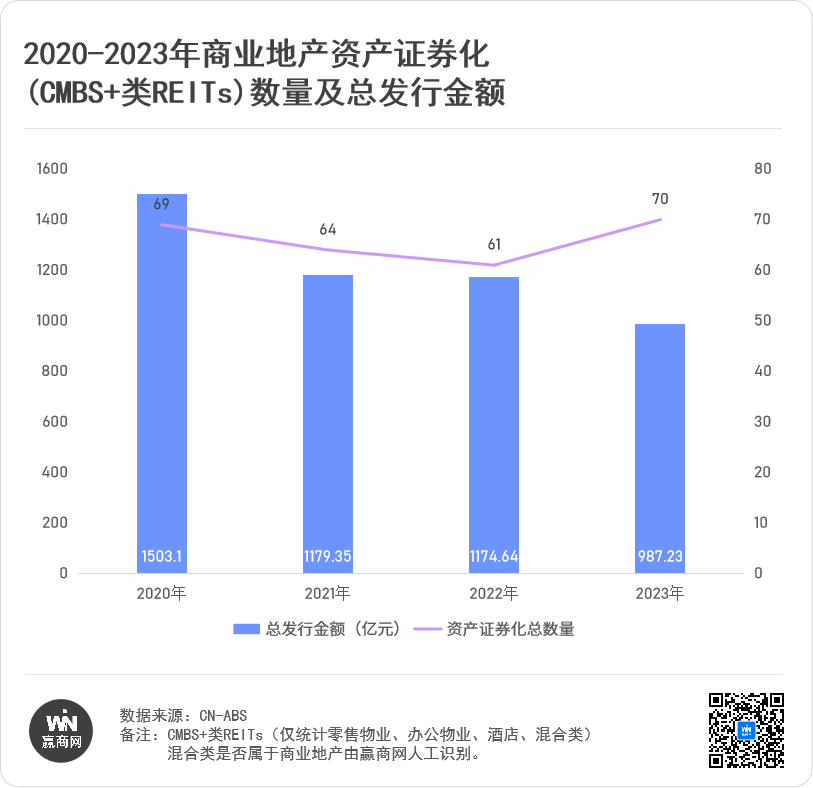

CMBS+类REITs同比发行宗数提升,发行总金额下降

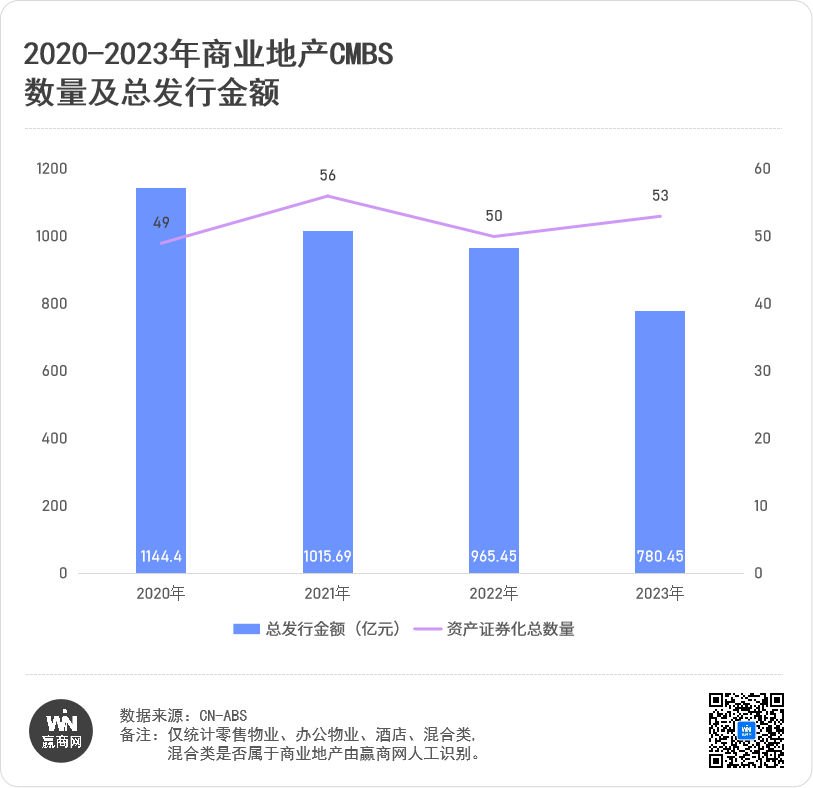

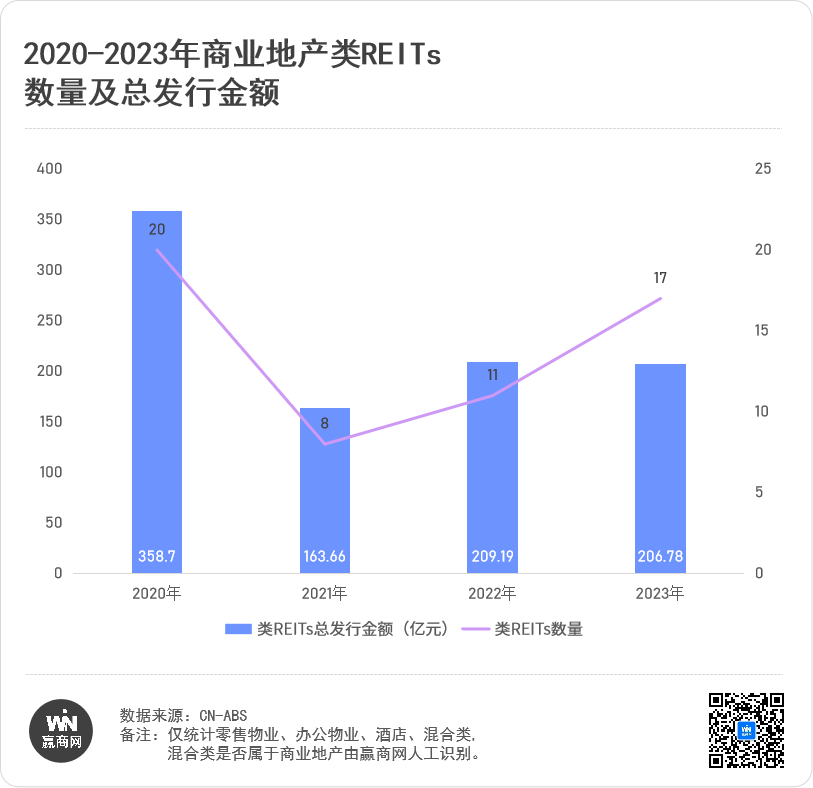

2023年,国内商业地产领域CMBS+类REITs(仅统计零售物业、办公物业、酒店、混合类)共70宗,总发行金额987.23亿元。其中CMBS为53宗,总发行金额780.45亿元;类REITs为17宗,总发行金额206.78亿元。

相比2022年,商业地产领域CMBS+类REITs发行宗数提升,但发行总金额有所下降。

这与整体资产证券化市场的趋势一致。2023年,CMBS/CMBN 发行规模达到864.9亿元,同比下行31.7%。近年来,房企一直通过物业资产进行融资,在地产纯信用债券发行困难的2022年,CMBS/CMBN 发行量反而增长11.9%。2023年发行量的减少,或是雨房企真正能够用于发行CMBS/CMBN 的资产有限有关,由于有企业债务违约,发CMBS/CMBN 难度较高。

值得一提的是,2022年的商业地产资产证券化有明显的主题:国央企占比极高,碳中和主题成新风向。而到了2023年,这两个主题持续的同时,又有了新变化:

非民营企业发行金额占比超8成;

绿色主题延续政策优势仍然是风向;

港资企业拓展境内融资渠道,实现创新尝试。

//非民营企业发行金额占比超8成

据赢商网统计,2023年发行产品中,民营企业发行宗数为13宗,占比18.57%,金额197.18亿元,占比19.97%。

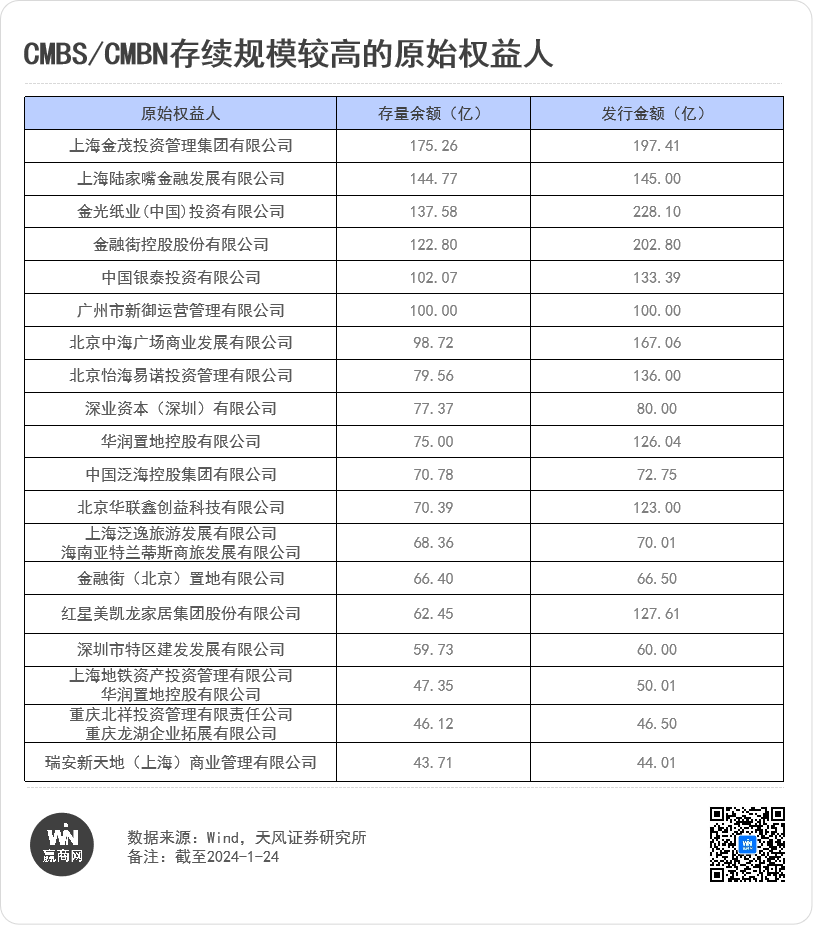

因此,延续2022年的情况,“国进民退”趋势维持。一方面是市场风险偏好趋于保守,另一方面是民企在当下普遍信用不足。目前CMBS存续规模较高的原始权益人,大部分都是头部央国企。

//绿色主题延续政策优势仍然是风向

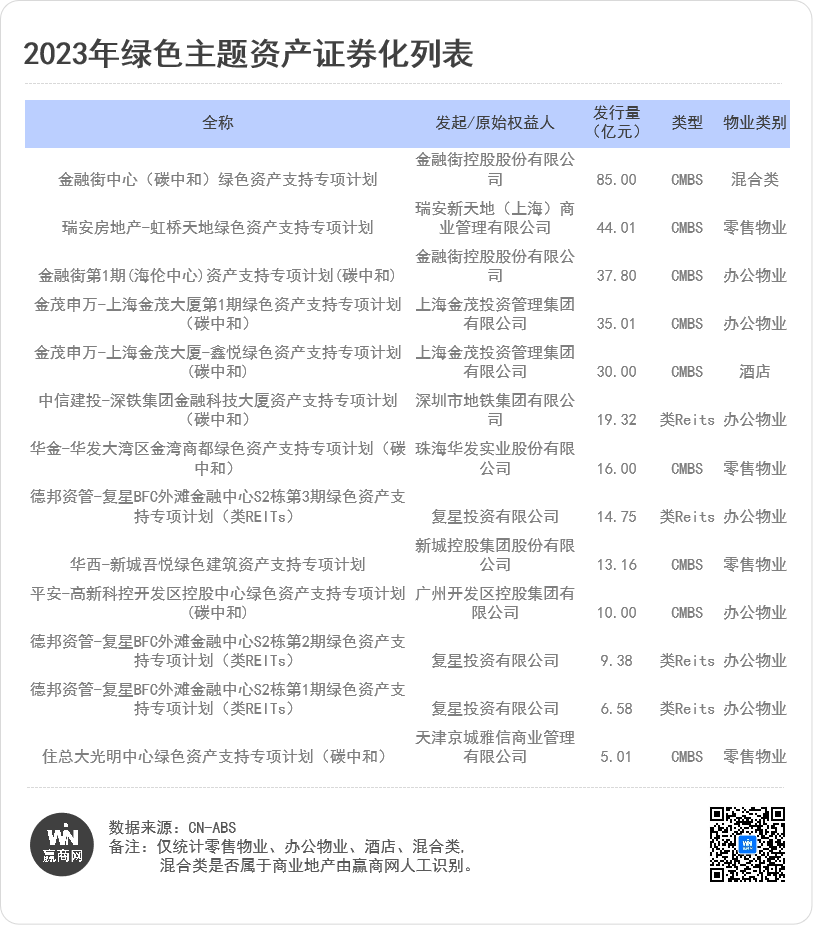

2023年,以绿色主题发行的产品13宗,发行金额达326.02亿元,占全年33.02%。其背景是“十四五”期间,我国进入了以降碳为重点战略方向的关键时期,双碳目标的深化推进也为绿色金融发展带来新机。2023年,我国绿色债券发行规模继续扩大,全年共发行802只绿色债券,发行规模达11,180.50亿元,连续第二年发行规模超过万亿元。绿色资产支持证券(“绿色ABS产品”)作为绿色债券的重要组成部分,呈现稳步增长态势。

绿色CMBS产品基础资产为绿色建筑,且多位于一线城市,抵押物估值较高,单个产品发行规模较大。金融街控股和上海金茂投资各发起2单绿色CMBS产品,发行规模分别为122.80亿元和65.01亿元。

金融街控股的标的物业分别为北京市西城区金融大街9号金融街中心、上海市虹口区海伦路440号金融街海伦中心,前者是北京金融街标志性建筑和A级智能甲级写字楼,拥有美国LEED“金级证书”,达到国内绿色建筑等级评定二星级标准,为绿色低碳环保项目;后者按照LEED金级认证和国家绿色二星级双认证标准建造。

上海金茂投资标的物业为上海地标性建筑金茂大厦,拥有LEED-EB铂金级和BREEAM In-Use杰出级双认证。

充分体现出央企充分运用资本市场融资工具,盘活优质物业资产、促进消费复苏、夯实绿色ESG治理的优势。

//港资企业拓展境内融资渠道,实现创新尝试

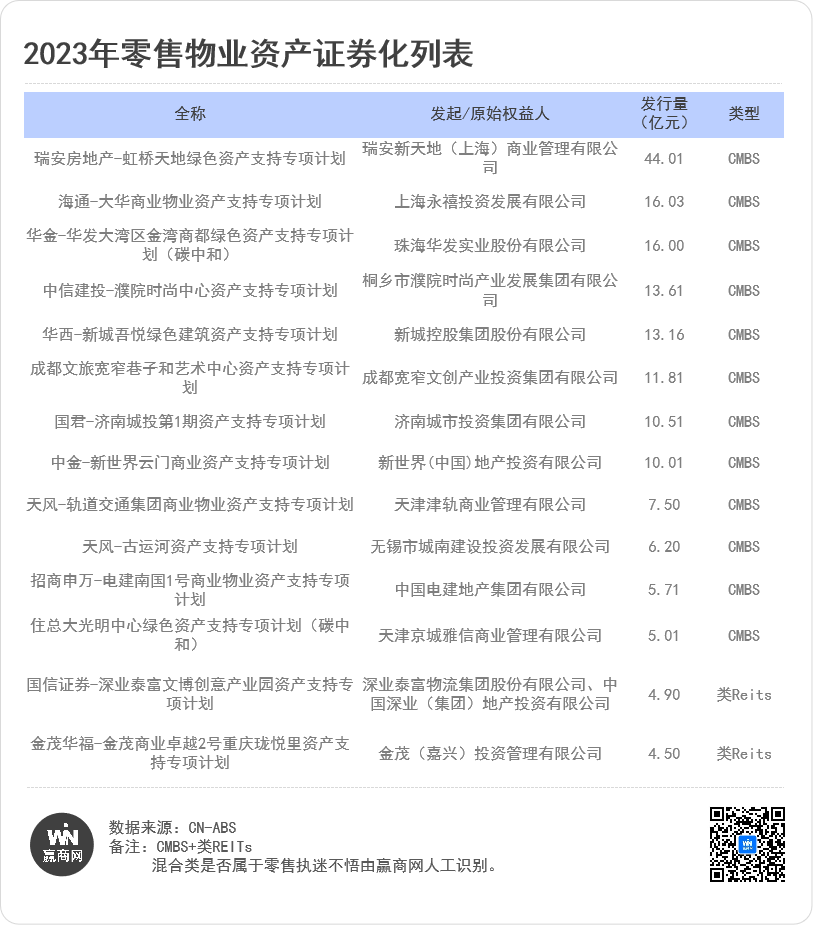

回到零售物业细分领域的融资,总发行数量为14宗,总发行金额是168.96亿元。其中民企发行金额占比为49.25%,港资企业带来较大惊喜。

2023年4月11日,新世界发展有限公司旗下的新世界中国,成功在深圳证券交易所发行国内首单商业房地产抵押贷款支持证券——“中金-新世界云门商业资产支持专项计划”。该项目发行规模10.01亿元,发行票面利率3.5%。

本次标的项目为广州北城市门户区的新世界·云门NEW PARK购物中心及车位部分。作为新世界中国在广州北打造的50万㎡“广州北精致生活地标”,云门NEW PARK在规划其商业形态时,选择以“Mall(集中式购物中心)+Park(开放式商业街区)”形式代替常见的封闭式盒子购物区。其中MALL于2018年12月开业,吸引了周边10公里范围内的高端消费群体,开辟了广州北独特的商业市场;2019年12月22日,开放式商业街区PARK——云悦、云里亦启幕,实现“MALL+PARK”创新商业模式,升级广州北商业格局。

紧随其后,4月27日,瑞安房地产有限公司公布消息,其全资附属公司上海瑞桥房地产发展有限公司成功发行由旗下商业物业支持的在岸商业房地产抵押贷款支持证券(CMBS)。

“瑞安房地产-虹桥天地绿色资产支持专项计划”,标的资产是位于上海虹桥地区的虹桥天地,项目发行规模为44.01亿元人民币,发行票面利率为3.9%,拟将所得款项净额用于偿还集团现有债务以及用作一般营运资金。

这是国内首单交通枢纽配套商业综合体CMBS,亦是全国规模最大民企绿色CMBS。

虹桥天地总建筑面积为308,000平方米,地理位置优越,是唯一毗邻虹桥交通枢纽的商业综合体,交通便利,直达虹桥高铁站、虹桥国际机场2号航站楼以及三条主要地铁线路等主要交通枢纽。

图片来源:虹桥天地

新世界、瑞安均为在内地深耕购物中心多年的港资头部企业,2023年选择在内地发行CMBS,实现突破,大概是两地在金融创新、投资信心上的体现。

融资环境优化,企业需系统性增强穿越不确定周期能力

当然,更被关注的是2023年底,国内翘盼数载的消费基础设施REITs迈出了实质性改变的一步。

11月26日,金茂、华润、印力首批3只消费基础设施REITs获批;12月15日,物美消费REIT获批,为首单民企消费基础设施REITs。12月下旬,消费基础设施REITs再扩容,首单奥莱REITs——华夏首创奥特莱斯REIT、百联消费REIT已申报。

进入2024,华夏金茂商业REIT、嘉实物美消费REIT、华夏华润商业REIT先后定价发售,正式宣告国内商业地产打通“投融管退”全链条,与美国、新加坡、日本等成熟市场接轨。

而随着商业地产市场从开发时代转入运营和资管时代,公募REITs的成熟可有效推动企业提升内功、做高收益率,走向资产管理、升值的正循环。

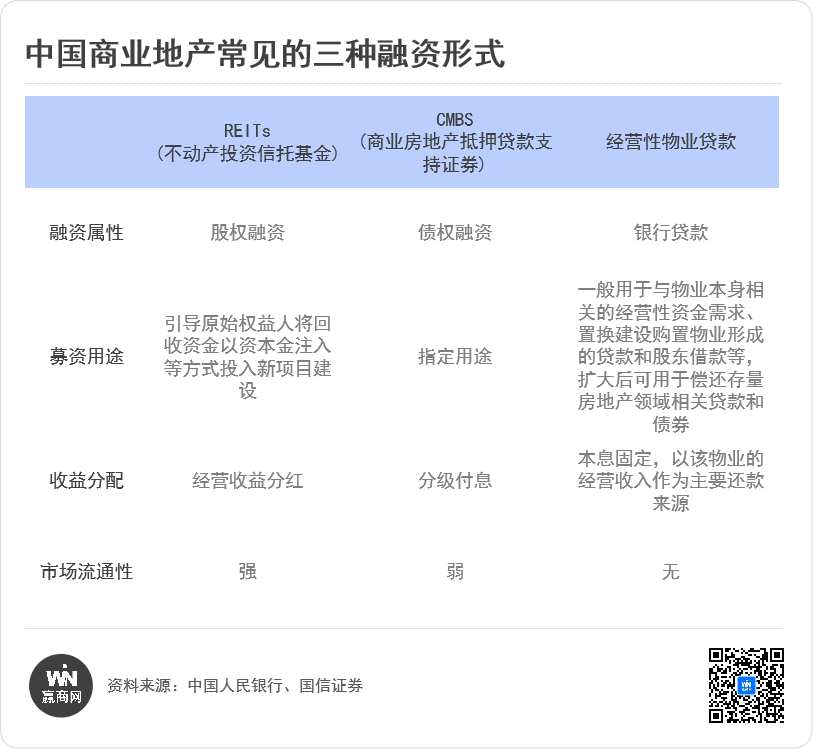

但从美国等成熟市场的经验来说,即使公募REITs非常发达,CMBS仍然是重要的商业地产融资工具。

当商业地产开发商需要资金时,可以通过CMBS渠道直接融资; 或者当主体信用评级较低时,通过对基础资产的现金流结构进行处理,以较低的成本获取资金。CMBS融资可以保留原股东对资产的所有权,并且随着物业价值的进一步提升,仍享有升值空间。另一方面,CMBS投资者对原股东的其他资产没有追索权,从而保护了原股东的其他利益。CMBS尤为重要的一点是可以促进商业地产定价、处置、服务的标准化。

此外,类REITs还具备资产出表、体现利润等功能,因此亦受到头部企业的普遍关注。

而在当前融资环境中,经营性物业贷款新政更受市场关注。

2024 年 1 月 24 日,中国人民银行办公厅、金融监管总局办公厅联合印发《关于做好经营性物业贷款管理的通知》,细化了商业银行经营性物业贷款业务管理口径、期限、额度、用途等要求,明确 2024 年底前,对规范经营、发展前景良好的房地产开发企业,全国性商业银行在风险可控、商业可持续基础上,除发放经营性物业贷款用于与物业本身相关的经营性资金需求、置换建设购置物业形成的贷款和股东借款等外,还可发放经营性物业贷款用于偿还房地产开发企业及其集团控股公司(含并表子公司)存量房地产领域的相关贷款和公开市场债券。

《通知》明确业务管理口径是持有已竣工验收合格、办妥不动产权证书并投入运营的综合效益较好的商业性房地产,包括但不限于商业综合体、购物中心、商务中心、写字楼、酒店、文旅地产项目等,但不包括商品住房、租赁住房。此前,这些商业地产的持有人虽可借助 REITs、CMBS 的方式实现股权或者债权融资,但流程繁琐、还需找到合适的意向投资人,而经营性物业贷款是向银行申请贷款,操作相对容易。

此前,经营性物业贷款仅可用于承贷物业在经营期间的维护、改造、装修等与物业本身相关的经营性资金需求,以及置换借款人为建设或购置该物业形成的贷款、股东借款等,资金用途限制较多。因此,《通知》允许经营性物业贷款偿还房企其他债务(包括集团债务)是突破性的,极大提升了此方式融资的实际价值。虽然,《通知》也设置了多项贷款发放条件,包括“2024 年底前”、“对规范经营、发展前景良好的房企”、“在风险可控、商业可持续基础上”、“贷款额度原则上不得超过承贷物业评估价值的 70%”以及“贷款期限一般不超过 10 年,最长不得超过 15 年”等,但均较为合理,体现了监管层一视同仁满足不同所有制房地产企业合理融资需求、防范化解房企资金风险、促进房地产市场平稳健康发展的决心。

虽然考虑到房企剩余可抵押资产情况和银行抵押贷款的风控力度,对经营性物业贷款新政的实际影响应持谨慎乐观态度,但本次经营性物业贷款新政对资金用途的突破性确实较强,传递出监管层持续关注支持房企融资的积极信号,对目前过分悲观的市场情绪还是会有不错的提振效果,尤其利好持有大量优质商业地产的企业。

2024年,企业应该争取夯实经营基础,同时多渠道融资,系统性地增强自身穿越不确定周期的能力。

每次盘点,总有新发现。赢商盘点,聚焦新项目/门店、企业业绩、行业大事件等,洞察商业零售行业基本面与新趋势。

2022年,能够进行资产证券化尝试的资产将更集中在市场上的标杆项目,企业间马太效应亦将愈加显现。

估值的调降,背后或出于调节发行压力的选择,但也意味着释放了一定的资产内在价值,更为凸显项目的投资价值。

“五一”小长假结束,多个企业、购物中心发布最新“战报”,上海、广州、重庆、佛山、北京等地均有项目假日客流突破100万或销售额突破1亿。

在景区附近的餐饮门店、在下沉市场的美食街、在热门旅游城市的商圈……“走不动”是常态,排长队是“基操”。

赢商网账号登录

赢商网账号登录