这是《数读100个品牌》系列的第12篇文章。

每一个品牌的诞生、崛起、辉煌或衰败,皆有迹可循。数据,作为最客观的“见证者”,记录着它们在不同时期、不同市场环境下的真实表现和发展轨迹。

2024,品牌数读推出年度系列专题《数读100个品牌》,我们将 通过数据去探寻和发现品牌发展过程中的思考与行动,了解品牌的过去、现在,或许还有未来。

作者 | 卢思叶

编辑|童洁

头图来源 | 百丽时尚官方

私有化七年后,“鞋王”想要重返港交所。3月伊始,百丽时尚集团再度向港交所递交IPO申请,美银证券、摩根士丹利为联席保荐人。

根据弗若斯特沙利文数据,百丽在时尚鞋类连续十余年占据全国市场份额第一,由2020年的占比11.2%,进一步扩大至2022年的12.3%,比第二名高约3.2个百分点。

这不是百丽私有化后第一次递表,2022年3月,百丽时尚曾向港交所递交招股书,但未有后续进展。再次冲击上市,百丽能否如愿还不确定。

招股书显示,百丽时尚的募资用途包括偿还银行借款;投资技术创新、数字化转型;以及补充营运资金。截至2023年11月30日,百丽时尚的资产负债率高达83.87%。

超过八千家的线下渠道网络是百丽时尚的核心竞争力,2017年私有化之后,百丽旗下鞋履品牌在购物中心和百货商场的直营门店规模由2017年2月28日的13062家缩减至2023年11月30日的7444家。

近年来,百丽时尚陆续大幅收缩百货商场渠道,重点提高购物中心及奥特莱斯的门店占比,百货商场渠道对鞋履业务的收入贡献从超过70%降低至不足40%。

1

从百货转向购物中心

门店规模持续收缩

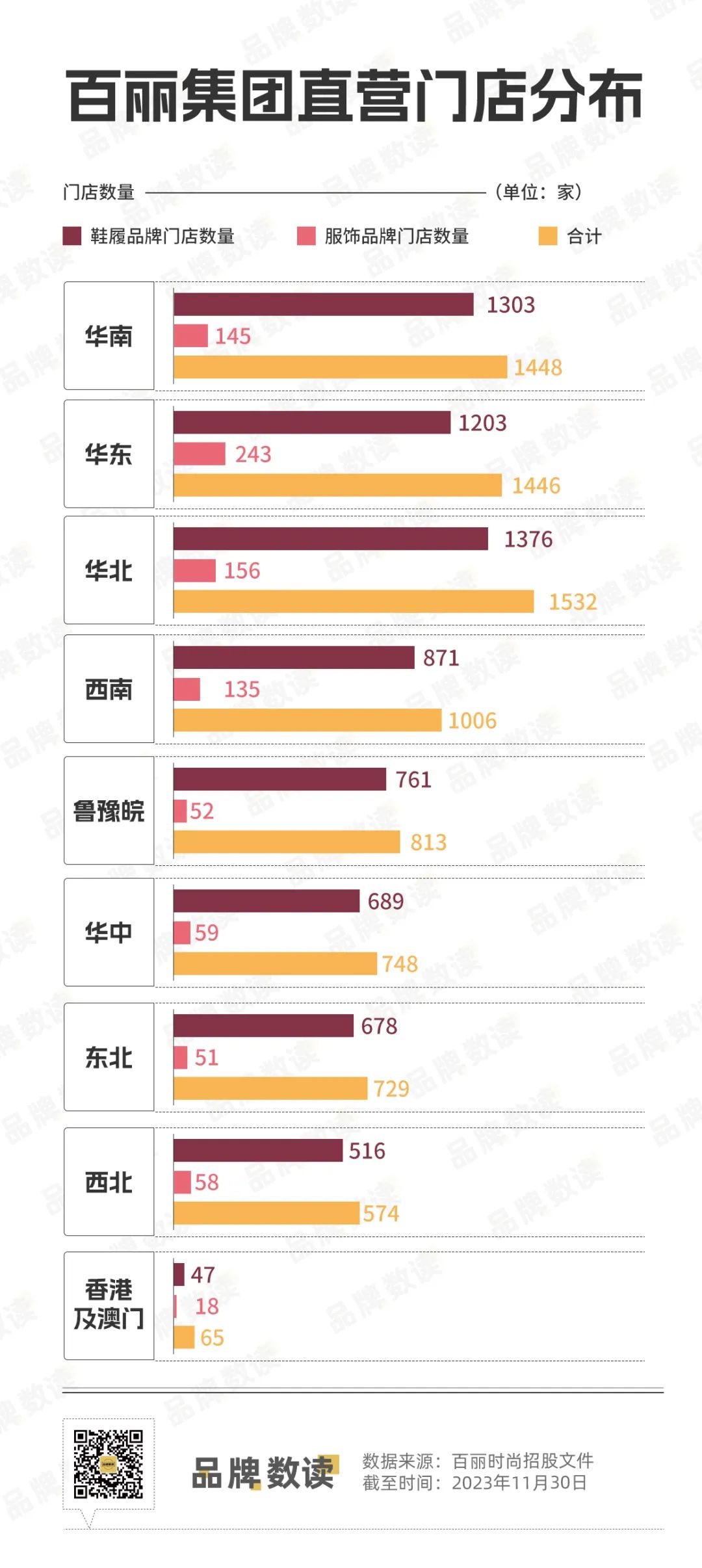

DTC是百丽时尚集团的核心零售模式,截至2023年11月30日,百丽时尚在全国开设了8361家直营店,遍布31个省份的330个城市以及香港及澳门。

百丽将门店分布地区划分为九个销售区域,据招股书数据,华南、华东、华北、西南销区的直营门店数量都超过了千家。

一、二线城市集中的华北、华南、华东销区分别有1532家、1448家和1446家门店。华中、东北、西北销区门店数量较少,但也在500家以上规模。

不过,相比巅峰时期的上万家门店,百丽的渠道规模已经明显收缩。2022年2月底其零售门店总数为9388家,一年后缩减至9003家,2023年11月底继续收缩至8361家。可见,百丽时尚2023年来在加速关店。

对于关店原因,百丽在招股书中指出,除调整渠道矩阵及品牌组合外,不时关闭门店的主要原因为该等门店的销售业绩持续不及预期或其地理位置因市况变化而不再优越。

有业内人士指出,在8000+家门店的规模下,百丽时尚当前的扩张谨慎,策略性关闭低效店铺,重心放在实体门店升级、渠道结构优化、加密品牌和提升单店店效方面。

“我们过往严重依赖百货商场渠道。然而近年的人流量已转至集购物、娱乐及社交功能于一体的购物中心及奥特莱斯。因此,我们一直积极于购物中心及奥特莱斯开设新门店。”招股书中称。

数据显示,购物中心渠道在中国时尚潮流市场的零售总额占比由2017年的23.4%增至2022年的31.7%。顺应消费趋势变化,自2017年完成私有化之后,百丽陆续大幅收缩百货商场渠道,重点发展购物中心渠道,提高购物中心及奥特莱斯的门店占比。

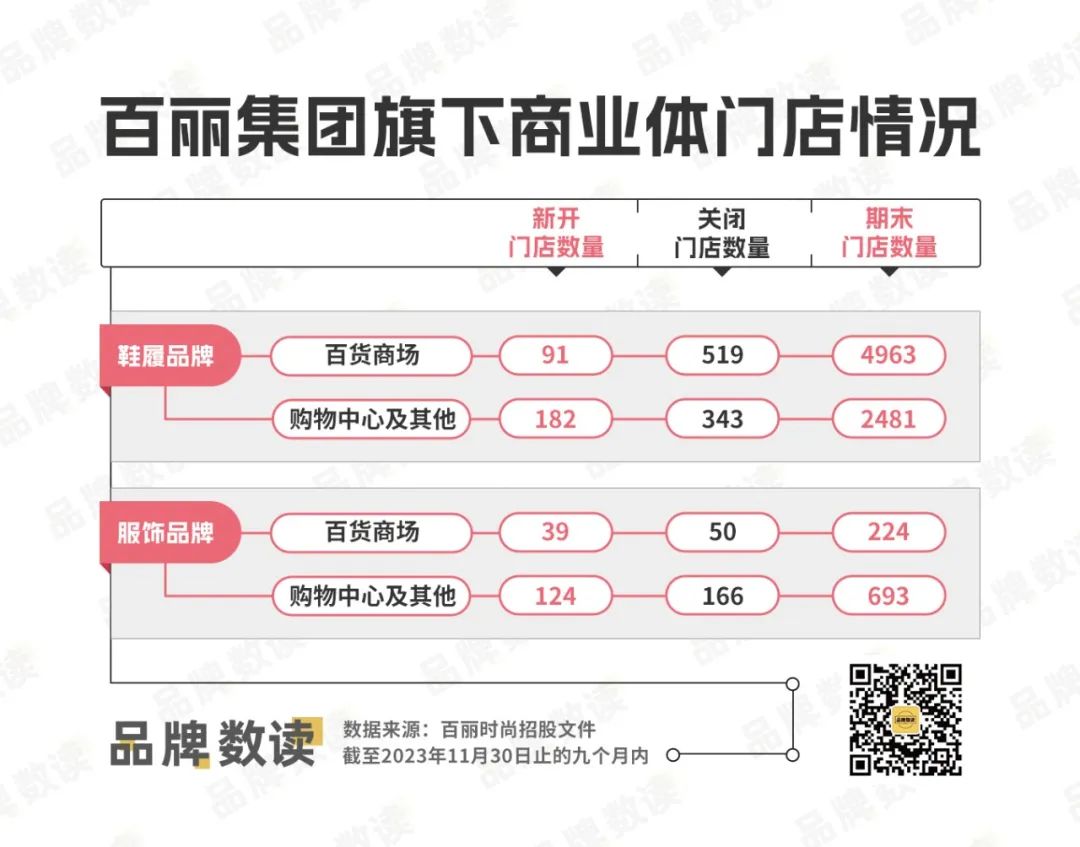

截至2023年11月30日,百丽时尚旗下鞋履品牌在百货商场开出了4963家门店,购物中心门店为2481家;服饰品牌门店进驻了224家百货和693家购物中心。

截至2023年11月30日止的九个月内,鞋履和服饰品牌新开门店大多选址在购物中心,分别新开182家和124家门店,百货商场新开门店相对较少,分别为91家和39家。

相比新开门店,关闭门店才是主流。上述期内,鞋履和服饰品牌分别关闭了862家和216家门店,合计超过千家,门店总数分别仅减少589家和53家。

调整渠道结构的结果直接反映到业绩上,百货商场门店渠道对总线下收入的贡献由截至2022年2月28日止年度的约55%下降至截至2023年11月30日止九个月的略低于50%。

百货商场鞋履业务收入的贡献则由截至2017年2月28日止年度的超过70%降低至截至2023年11月30日止九个月的不足40%。

2

中端品牌势头盛

出海正在布局

分品牌来看,百丽时尚的门店主要为单一品牌店铺,旗下有19个核心品牌,包括定位于时尚流行的BELLE、TATA、STACCATO、73Hours、Joy&Peace、BASTO、TooManyShoes,功能休闲的SKAP、hush puppies、Bata、SENDA,运动休闲的TEENMIX、CHAMPION、CAT、ellesse,潮流活力的OGR、INITIAL、MOUSSY、SLY。

图源:百丽时尚招股文件

其中12个自有品牌和7个合作品牌,覆盖女鞋、男鞋、童鞋、服装和配饰等品类。收入前五大品牌BELLE、TATA、STACCATO、TEENMIX及BASTO均为百丽的自有鞋履品牌,合计占总收入约63%,主品牌BELLE贡献了约28%的总收入。

据弗若斯特沙利文,2022年,STACCATO、Hush Puppies、Joy&Peace分别在中国中高端时尚鞋履品牌中分列前三;BELLE、TATA、Teenmix、BATA则分别在中国中端时尚鞋履品牌分列第一、二、三和第五位。

超过八千家的直营门店网络中,上述鞋履品牌正是主力,且门店主要选址百货商场和购物中心。赢商大数据显示,仅在全国24城5万方以上购物中心和连锁独立百货中,BELLE品牌就开出了761家购物中心门店和203家百货门店。

对应多个中端品牌定位,中档购物中心是百丽时尚旗下门店主要进入的项目。赢商大数据显示,BELLE、Teenmix的门店均偏好中档购物中心,分别有69%和72%的门店选址其中。

品牌矩阵方面,招股书中提及,将继续拓展时尚风格赛道,通过收购、授权经营拓展功能休闲、运动休闲及潮流活力板块。

2023 年底,百丽时尚成为Champion在中国的独家代理商与授权经营商。与2022年2月底相比,Champion在9个月内新开出约100家中国门店。

值得一提的是,“拓展和升级全渠道网络,提升海外渗透率”是百丽时尚未来发展战略的一项。招股书显示,百丽基于当地市场及消费者特点,已经选择了部分品牌及产品组合进入日本及韩国市场。

百丽时尚称,“计划采取直销及与当地代理商合作相结合的方式,加深东南亚及中东等海外市场的渗透。当前正在东南亚组建当地团队,以进一步推动亚洲市场的发展,也会适时开拓其他区域市场,打造全球化的品牌布局。”

不过,值得提出的是,不同国家客群对于鞋服消费的品味和消费模式存在明显差异,国际鞋服市场已经有不少头部品牌占据,百丽出海还面临挑战。

3

线上线下全渠道投入

百丽是如何成为“鞋王”的?1981年,创始人邓耀在香港创立百丽,最开始从事鞋履贸易业务,1992 年将时尚鞋履业务拓展至中国大陆,2005年开始设立自有零售网络,进入业务高速增长期。

2007年,百丽国际(百丽时尚前母公司)在港交所挂牌上市,市值一度突破1500亿港元。但在鞋类业务陷入负增长困境之后,其在2017年接受主要来自高瓴资本和鼎晖投资的收购人要约,以总价531.35亿港元的金额完成港股私有化退市。

私有化后,百丽对鞋类业务进行了大刀阔斧地调整,主要举措包括:由零售主导的组织架构转变为品牌主导,重新定义若干品牌,优化品牌组合;优化线下门店网络,策略性地大幅削减业绩欠佳的百货商场门店,重点发展购物中心渠道;向线上业务投入大量资源;垂直一体化价值链的数字化转型。

图源 :视觉中国

而近年来的高增长,线上渠道贡献不少。加大投入线上、投放大量资源拓宽线上渠道之后,根据招股书,百丽时尚鞋服线上营收占比从截至2017年2月28日止年度的不足7%大幅增加至截至2023年11月30日止九个月的28%。

百丽数据显示,于2023年“双十一”购物节期间,2018年收购的高端女鞋品牌73Hours在中国的线上销售额几乎是上一年度的两倍;2023年初收购的新兴运动休闲鞋履品牌OGR线上销售额较2022年同期增长约380%。

浙江大学管理学院专聘副院长王小毅认为,零售全渠道高质量发展,减法加法都要做,不能单纯看门店数量增减,更重要的是看结构、看整体。百丽也在招股书中重点提及,不断完善的线上线下全渠道DTC零售网络体系及运营能力。

目前来看,百丽已经完成了“大象转身”。招股书披露的业绩显示,截至2023年11月30日止九个月,百丽时尚营收同比增长12.8%至161亿元,净利润同比增长92.7%至21亿元,净利润率达到12.8%,是业绩期内最高水平。

鞋服行业独立分析师程伟雄表示:2022年,时尚鞋服行业承压较大,受到线下门店人流减少等因素影响出现营收短暂下滑,同业大多出现亏损,但个别企业也表现出稳健盈利的强大韧性。

“如百丽时尚22/23财年就依然实现了近13亿元的可观盈利和超过34亿元的经营现金流,可以看出即使在行业低谷期,百丽时尚也表现出了好于市场的抗压实力。”

截至2023年11月30日止九个月,百丽时尚经营活动所产生的现金净额近30亿元,同比增加94.3%。但其债务压力依旧很大,招股书显示,募资用途包括偿还银行借款;投资技术创新、数字化转型;以及补充营运资金。

冲击IPO关系着百丽时尚能否继续在时尚鞋服行业的激烈竞争中保持龙头地位,不过,上市是否成功还需等待答案。

即便是有一天,消费者抛弃了百丽旗下的部分品牌,受消费者喜爱的新时尚品牌或许能迅速填补这一空白。百丽在等一个机会...

百丽时尚已拥有20个多元布局的自有品牌及合作品牌,覆盖女鞋、男鞋和童鞋以及服裝、包袋和配饰等品类,由13个自有品牌及7个合作品牌组成。

3月7日,全家方面表示,日前日本全家与顶新国际集团,就全家(FamilyMart)在中国大陆事业的扩大发展达成重组协议。

赢商网账号登录

赢商网账号登录