4月23日茶百道在港交所敲钟上市,成为继奈雪的茶之后,“新茶饮第二股”。同时,茶百道也成为了登陆港交所的“加盟制茶饮第一股”,也是迄今为止2024年度港股最大IPO。

茶百道发行价为17.5港元/股,开盘价为15.74港元/股,发行市值超200亿港元。但茶百道上市首日并不顺,上市破发,开盘后股价持续下挫,一度跌幅超30%。

这或许也会给后面“排队”的选手们一定压力。在新茶饮赛道,除了茶百道,蜜雪冰城、古茗、沪上阿姨等此前也相继提交了上市申请书。2024年,新茶饮们集体闯关IPO,或将出现扎堆上市的局面。

一年卖出10亿杯,茶百道的上市路

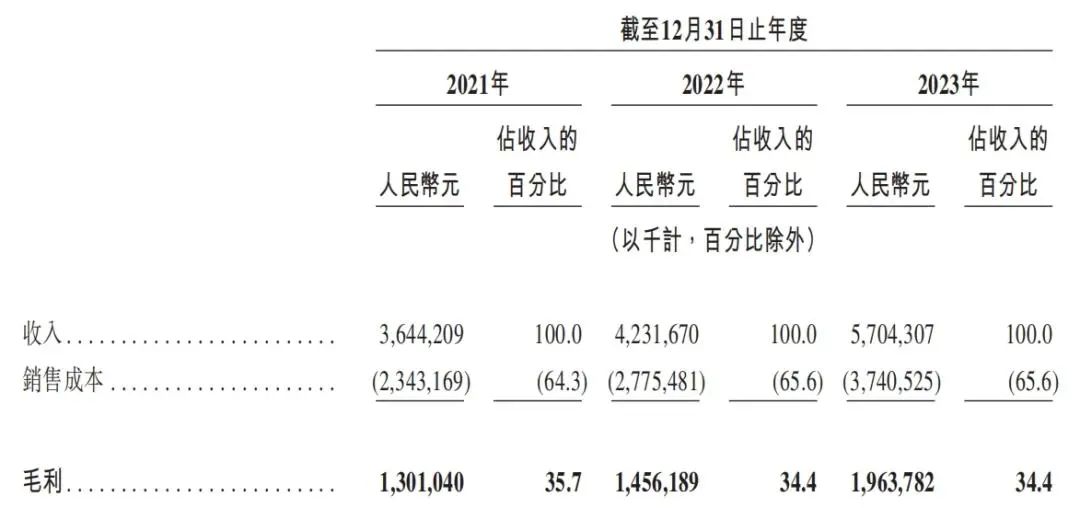

茶百道在近几年的营收方面持续增长。

根据招股书,茶百道的营收和毛利方面,2021—2023年,茶百道的收入分别是36.44亿元、42.32亿元、57.04亿元,年复合增长率达25.1%;毛利分别是13.01亿元、14.56亿元及19.64亿元,同期毛利率分别为35.7%、34.4%及34.4%。

而净利润方面更是可圈可点。

2021年至2023年,茶百道经调整净利润分别为9.0亿、9.7亿和12.6亿元,净利润年复合增长率为18.2%,2023年的经调整净利率达到22%,要远高同行水平。

2023年,茶百道门店的总零售额达到约人民币169亿元。根据弗若斯特沙利文的报告,按2023年零售额计,茶百道在中国现制茶饮店市场中排名第三,市场份额达到6.8%。

但值得注意的是,2021-2023年,茶百道每家门店日均零售额呈下滑趋势。2021年、2022年、2023年,茶百道每家门店平均零售额分别为272.8万元、233.1万元、238.8万元;每家门店日均零售额分别为7414.1元、6927.3元、6887.2元;每家门店平均销量分别为16.32万杯、13.89万杯、14.35万杯。

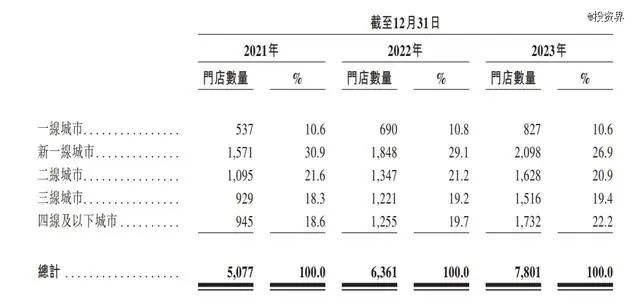

从门店数量来看,茶百道最新的上市文件披露,截至2024年4月5日,其在中国共有8016家门店(其中直营店6家),遍布全国31个省市,实现中国所有省份及各线级城市的全覆盖。

加盟模式成为茶百道能够快跑的一大主驱动。2021年-2023年,茶百道分别有5077家、6361家、7801家门店,两年时间里茶百道新增近3000家门店。

此外,茶百道招股书中还提到:募集资金的5%将用于推广自营咖啡品牌“咖灰”及在中国各地铺设咖啡店网络。未来三年计划开设15家咖啡店,咖啡品牌将采取直营及加盟两种模式,将同时包括超过50平方米的大型咖啡店及50平方米以下、用于快速取餐及外卖的小型咖啡店。

加盟模式,下沉市场,开店贴身肉搏

我们把视线拉到整个行业来看。

从各大新茶饮品牌发布的近一年成绩单的表现,新茶饮市场的热度可以说到达一波高潮。另一面,“下沉市场”和“加盟开店”成为了品牌的杀手锏,新茶饮开店进入贴身肉搏时期。

“从市场来看,下沉市场确实还有较大增量空间。但一二线城市的打法和下沉市场会有区别。现在品牌的做法多是成熟区域开店加密,而下沉市场更多是覆盖白区。新茶饮品牌在国内市场卷规模、卷价格,而头部品牌又瞄向海外市场,也有新机会。现在对于参赛玩家,更要看重其后劲。”一位消费领域投资者告诉我们。

新茶饮品牌从2020年蜜雪冰城突破1万家门店开始,竞争已经进入“万店时代”。而快速开店的背后,品牌们集体瞄准的,一个是下沉市场,一个是加盟模式。

而下沉市场的空间到底有多大?

根据GeoQ Data品牌数据显示,截至2023年12月初,县域连锁茶饮店已超过了3.2万家。近一年来看,2023年1—12月初,全国县域新开连锁茶饮门店超过9000家。

灼识咨询报告也显示,截至2022年12月31日,三线及以下城市的现制茶饮店门店密度仅为每百万人247家店,远低于一线城市的每百万人460家店。以终端零售额计,三线及以下城市的现制茶饮店市场规模预计将以24.6%的复合年增长率,从2022年的732亿元增长至2028年的2739亿元,在所有城市线级中增速最快,预计到2028年,三线及以下城市将占中国现制茶饮店市场总体规模的51.5%。

再从各品牌在下沉市场的开店情况来看。

比如茶百道在新一线城市店铺占比数量最高,最近三年内占比均超25%,而四线及以下城市扩张最快,已经从2021年的945家拓展到2023年的1732家。可见茶百道大举进攻下沉市场。

蜜雪冰城从截至2023年第三季度末的数据来看,三线及以下城市门店数量占比最大,达56.9%。沪上阿姨也在招股说明书中表示,2022年至2027年期间,中国三线及以下城市的现制茶饮店市场,是最大且预期增长最快的细分市场,未来增长潜力巨大。

同样以加盟模式为主,在下沉市场还跑出一匹黑马,甜啦啦。截至2023年9月,甜啦啦的签约门店数已达到7000家,官方透露,预计今年总门店数将超过8000家,销售额逾25亿元。

在整个新茶饮市场,门店扩张的路径无外乎两条,发力直营门店以及开放加盟。

加盟模式快跑,让这些品牌开始贴身肉搏。

以蜜雪冰城为例。截至2023年9月30日,蜜雪冰城超过99.8%的门店均为加盟店,加盟商超过16000名,而蜜雪冰城的绝大部分收入来自向加盟商销售商品和设备。

再如沪上阿姨同样采取了加盟模式。创始人单卫钧曾解释过沪上阿姨的经营选择,他认为中国茶饮行业出现了两种机会,一种是周黑鸭的模式,单店坪效很高,另一种则是绝味鸭脖模式,单店坪效没那么高,但是有万店规模,而中国三四线城市的消费能力正在释放,沪上阿姨果断选择了后者。

同样,喜茶、奈雪也在去年开放加盟,从直营-加盟,也是加码市场竞争的一步关键棋。

根据喜茶发布的2023年度报告显示,截至2023年底,喜茶门店数已突破3200家,其中事业合伙门店超2300家,门店规模同比增长280%。

报告还特别提到,其新开出超2300家事业合伙门店,90%以上的事业合伙门店分布在当地优质商圈内。以50平方米至89平方米为主的事业合伙门店中,单日单店最高销售超5300杯,众多门店首月销售额超100万元。超65%的喜茶事业合伙人已开出2家及以上门店,还有众多合伙人在各自区域开出10家以上门店。

奈雪的速度就相对慢很多。目前奈雪已开业的加盟门店超200家,多家加盟店春节假期营业额超45万。据奈雪的茶提供的数据,其位于唿伦贝尔、龙岩、商丘等多地加盟门店单月营业额70万元。具体到城市,乌鲁木齐天山、福建莆田、浙江台州等地的奈雪加盟店业绩翻倍增长。

随着喜茶、奈雪等中高端品牌降价后扩大消费圈,开启加盟模式打向下沉市场,整个赛道竞争就更加激烈。

“新茶饮正在上演冰与火的战场。不能说头部的品牌就坐稳了,实际上也面临很大挑战。而一些咖啡品牌也开始加入新茶饮赛道,比如库迪咖啡推出‘茶猫’,杀入新茶饮赛道,新晋黑马品牌都有弯道超车的机会。”业内人士表示。

当然,海外市场也成了新的竞赛地。

国内市场内卷严重的同时,茶饮品牌们又瞄准海外市场,挖掘新增量。特别是针对东南亚市场的开店布局。

整个2023年,新茶饮发力海外市场更加积极。蜜雪冰城将海外版图扩张至悉尼、喜茶在英国伦敦开出欧洲首店、7分甜宣布出征加拿大、茶百道首家海外门店落地韩国首尔。

以蜜雪冰城为例。蜜雪冰城在越南和印尼的门店数目就达到了1300家和2300家。根据其公布的计划称,到2028年在日本开设1000家门店。

按门店数来说,蜜雪冰城已经是全球第五大连锁店,与麦当劳、赛百味、星巴克和肯德基属于一个梯队了。据悉,其2022年海外市场全年营业额超10亿元。

蜜雪冰城可谓尝到了海外开店的甜头。当然,其他品牌也都在跟进,刮起一波出海风。去年8月起,喜茶相继进入英国、澳大利亚、加拿大、美国等国家,在伦敦、纽约等标志性的城市开出首店,成为首个在美国开出门店的新茶饮品牌。甜啦啦则宣布,预计将在东南亚开出500家店,并拓展至北美、欧洲和中东等市场。

2023年12月,奈雪的茶首家泰国直营门店在曼谷开业,其在东南亚乃至全球市场的布局加速。据悉,开业仅半个月,奈雪便成为曼谷当地热门打卡餐厅。

「零售商业评论」认为,新茶饮品牌能在海外快速布局,是将国内打磨成熟的模式、策略复制到了海外,从前期几大品牌门店的表现来看,市场接受度还是非常高,特别是东南亚的消费市场。出海也将是品牌们接下来3-5年的战略关键词。当然,这也考验品牌们的供应链完整度和它们在海外市场的适应能力。

除了低价战,新茶饮要靠什么竞争?

根据CCFA发布的《2023新茶饮研究报告》显示,经历3年的蛰伏,2023年新茶饮市场规模有望达到1498亿元,增速高达44.3%,但2024和2025年,增速或将下降至19.7%和12.4%,增量转存量趋势明显。

而另一个讯号便是,新茶饮目前已经进入低价战。

灼识咨询数据显示,当前,中国前五大现制茶饮品牌中,行业第二到第五名的主要产品价格带基本都在10—20元,依托业内最大和最完整的自建供应链体系,蜜雪冰城的产品价格带在2—8元。

需要正视的一个问题是,新茶饮已经内卷严重,正如前述的各层级的玩家都花更大力气在扩张,国内市场竞争出现新的竞赛点。

加盟模式快跑,要提高单店效率和盈利能力,背后需要科技的支撑。比如喜茶已在门店投入使用的智能设备,喜茶门店出品的准确性和效率同步提升,鲜果制备效率提升最高达15倍。

而奈雪也在不断迭代自身的模式。彭心透露,2023年,奈雪不仅仅聚焦“数字化”,还将着眼于“数智化”。其“智能茶饮机”已全面投入超1000家门店使用,最快可用不到6秒完成一杯茶饮的制作,提升门店产能约40%。

“智能化、数字化也是新茶饮品牌要打的关键仗。特别是都奔着上万家门店的连锁企业,能够很好的实现门店的降本增效。新茶饮的利润将从这些地方扣出来,最后体现在价格上。如果品质都差不多的情况下,下沉市场消费者对价格还是很敏感的。撑不起来的企业,将不具备竞争优势。”业内人士表示。

再就是卷供应链、卷产品的创新能力,卷持续打造爆品的能力,这样才能不断满足消费新鲜感,带来高复购。

同时,新营销、直播带货、联名新IP玩法,是新茶饮打造爆款的密码。

比如茶百道在抖音直播揽下“稳居全国带货团购榜”“茶饮品类直播GMV”“品牌专场转化率”等多个行业第一。其中,在2023年3月10日,其抖音直播单日销售GMV突破1亿元,粉丝数量单日增长约23万,刷新了抖音生活服务品牌专场直播GMV记录。同时,茶百道的会员数量增长迅速,目前注册会员人数已突破1亿。2023年第四季度,其活跃会员人数达到2040万名,会员复购率达到35%,高于行业平均水平。

「零售商业评论」认为,当下新茶饮赛道也是真正比拼内功的阶段。加盟快跑的同时,要做到平衡快速扩张和精益管理,这样跑步姿态才稳。随着茶百道上市,再加上其他品牌在排队中,也代表未来新茶饮连锁化率会越来越高。

虽然九毛九暂未透露停止运营那未大叔的原因,但从其此前披露的2023年财报来看,那未大叔是九毛九旗下唯一一个业绩下降的子品牌。

赢商网账号登录

赢商网账号登录