(赢商网报道)两个春秋,三度重组,王健林与万达影视的故事还在继续。

6月25日,万达电影在深交所公告栏弹出了如是一条信息《发行股份及支付现金购买资产暨关联交易报告书(草案)摘要 》。

打开后,赫然出现的交易对象是“万达电影”和“万达影视”。

“万达电影拟向北京万达投资有限公司等21名交易对方发行股份及支付现金购买其持有的万达影视传媒有限公司96.8262%的股权,各方协商确定标的资产的交易价格为116.19亿元。”

一瞬间,与万达电影有关的各路贴吧沸腾了。虽然万达电影在公告中明确指出“股票暂不复牌”,但投资者们“终于要复牌了……”的呼声此起彼伏。

以上述公告日期为节点,万达电影已经停牌了356天。虽未满一年,但时间在万达影视和万达电影身上留下了醒目印记,今天的它们已不复当年模样。

王健林三度重组万达影视

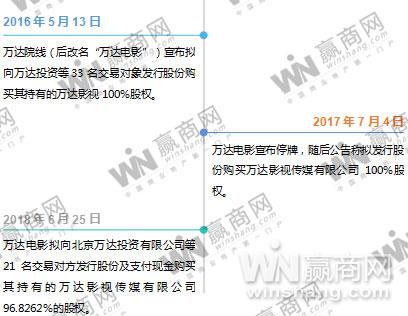

随着纵向时间轴展开的是王健林三度重组万达影视的线路图。

王健林三度重组万达影视线路图(资料来源:企业公告 制图:赢商网)

重组路径出现的最直观变化是标的资产与对价支付方式。前两份方案瞄准的均为“万达影视100%股权”,最新的则是“万达影视96.262%股权”。

支付方式上,前两次采取的都是“发行股份”,而这一次则是“股份+现金”。

从6月25日公告中可知,万达电影将以26.92亿元现金收购万达投资所持有的万达影视股权;其余20名交易方所持万达影视股份则以非公开发行股票方式支付,对价为89.26亿元。

万达电影重组万达影视最新支付方式(图片来源:企业公告)

另值得注意的是,万达电影将此次定增价定在50元/股,这比万达去年7月4日停牌价还低了2.04元。

这无疑是当前影视概念股集体暴跌的直接投射。据券商中国的统计,A股影视板块在6月4日这一天市值就蒸发了114亿元。

沸沸扬扬的“阴阳合同”事件是背后直接推手,但“影视行业中的大多数公司估值偏高”则多数业内人士指出的深层原因。

时隔两年,万达影视估值缩水三分之二,一定程度上印证了上述业内们的观点。

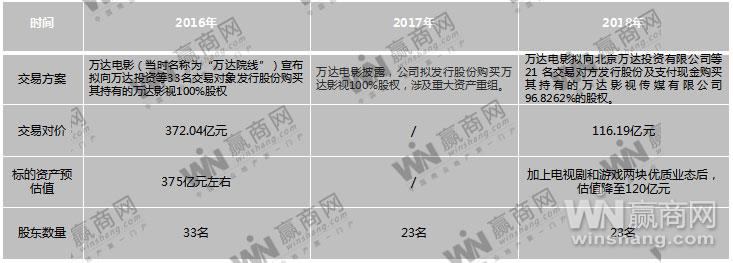

王健林三度重组万达影视方案对比(资料来源:企业公告 制图:赢商网)

剥离了巨亏的美国传奇影业,但加上电视剧(新媒诚品)和游戏(互爱互动)两块优质业态后,此次万达影视100%股权的估值降至120亿元,增值率为136.23%。

对应的2016年,同样股权的估值却高达375亿元左右, 预估增值率约为171.46%。

对于前后估值形成的巨大反差,万达电影在公告中给出的理由是万达影视母公司价值大幅下跌。

即在评估基准日假设条件成立前提下,万达影视全部股权母公司口径的所有者权益账面价值仅约为50.8亿元。

估值之殇外,过去两年间,万达影视还上演了一出股东进退大戏。在2016年首次祭出重组方案时,万达影视共有33名股东,包括万达投资、泛海股权投资、巨人投资等。

时至去年再将重组提上日程,万达影视的股东却减至23名。其中,巨人投资、河南建业足球俱乐部等12位股东退场,另增2位自然人股东(尹香今、马宁)。

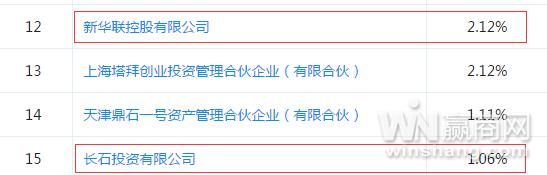

而根据企查查最新消息,截至目前万达影视的股东仍为23名。对照万达电影给出的21名交易对象,不难发现,此次未出售股权的股东是新华联和长石投资,分别持有万达影视2.12%及1.06%股权。

万达影视未参与重组的两位股东(图片来源:企查查)

万达影视并未给出过股东们离去的原因,但重组路一波三折和利润分红遥遥无期带来的负面效应不容忽略。

据悉,万达影视的股东万达投资承诺万达影视2016年至2018年的承诺净利润数分别不低于13亿元、16.6亿元、21.38亿元。

虽然最新重组方案中,万达投资再次给出了万达影视三年业绩对赌协议(2018-2020年度净利润数分别不低于8.88亿元、10.69亿元、12.71亿元),可其会否再次成为空头支票?

毕竟重组方案需获得公司股东大会审议通过并报中国证监会核准;且还可能因因涉嫌内幕交易而被暂停、被终止。

停牌356天发生了些什么?

对万达影视来说,两年时光些许漫长,毕竟等待的日子总是煎熬。

如此之感,同样适用那些等待着万达电影复牌的投资客。截至6月25日,万达电影已经停牌了356天。

万达电影自2017年7月4日开始停牌(图片来源:雪球)

虽然何时开盘还是个未知数,但万达电影过去近一年悄然发生的变化依旧醒目,特别是新股东的入局及业务模式的丰富。

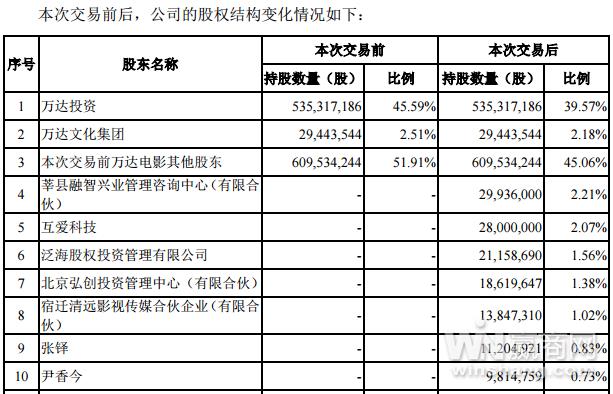

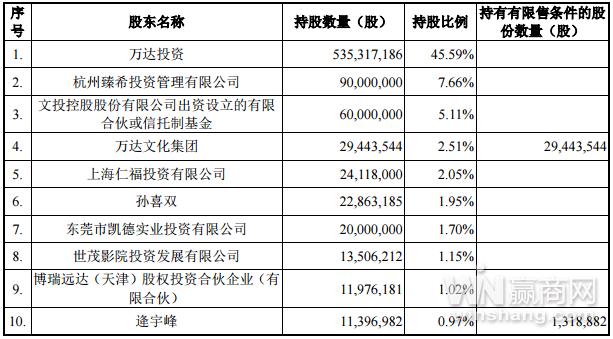

重组万达影视完成后,万达电影前十大股东构成(图片来源:企业公告)

在交易完成后股东表中,王健林通过万达投资、万达文化集团持有万达电影的股权比例变化为 41.75%,仍为万达电影的实际控制人。

当时,上述这份名单暂时撇除了阿里巴巴和文投控股,因为“股权转让正在进行中”。

今年2月5日,万达投资以协议转让方式将其持有的万达电影 6000万股股份(占交易前总股本 5.11%)及 9000万股股份(占交易前总股本7.66%)分别转让给文投控股及杭州臻希投资管理有限公司(阿里巴巴)。

待走完相关流程后,阿里巴巴和文投控股将成为万达电影的第二、第三大股东。彼时,万达电影前前10 名股东持股情况如下:

对于此次巨头联盟,万达电影表示,根本是为了做大做强业务,包括“院线加盟、电影映前广告、电影发行、 影片投资、影院设备管理运维、线下实景娱乐、在线票务平台、股权投资等业方面”。

除此之外,“输血”则是万达电影引入二当家、三当家的另一考量。毕竟,阿里和文投一次性注资近78亿元。

这对遭遇了对赌失败、股东出走、传奇巨亏的万达电影来说,无疑是一场及时雨。

当然,任何的资本流入如果不能转化为持续生产力,那也是白忙一场。因此,对万达电影来说,如何“借鸡生蛋”显然更为重要。

更名,是起点。去年5月18日,“万达院线”正式改名为“万达电影”,并宣告其打造的“电影生活生态圈”已基本形成。

据彼时公告,万达电影已形成电影放映、电影广告传媒、电影整合营销、电影衍生品销售、线上直播平台等多元化业务板块,非票房收入占比已超过营业收入的三分之一,“万达院线”已不能完全体现公司业务现状。

由此看来,再重组万达影视,则是深化该业务模式的下一步,即“泛娱乐平台型公司”。

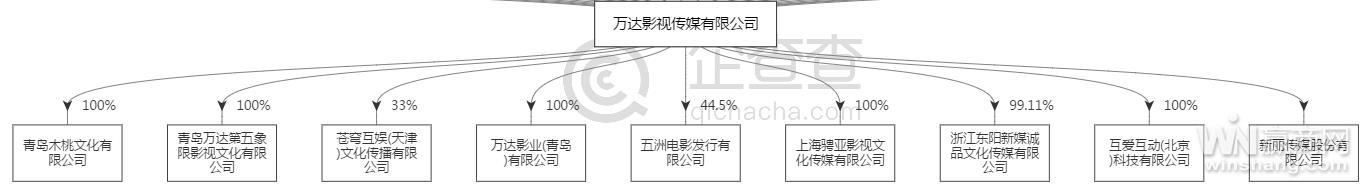

2016年全部完成股权变化后,分别主营游戏、电影制作和电视剧制作的互爱互动、骋亚影视、新媒诚品成为了万达影视旗下重要资产。

万达影视旗下公司(图片来源:企查查)

纳入这些业务后,万达电影的主营业务将从“影视行业产业链下游”扩展至“电影和电视剧的投资、制作 和发行,以及网络游戏发行和运营领域”。

“五大业务平台”由此出世,即院线终端平台、传媒营销平台、影视 IP 平台、线上业务平台、影游互动平台。

多元平台,也就意味着盈利渠道的多元。因为随着资源的整合、产业链的延伸及业务范围拓展,万达电影的收入除了观影、广告、商品、餐饮外,“将进一步增加来自电影投资、电视剧投资、游戏发行等收入”。

梦想看起来很美,可万达电影能实现吗?

王健林吼着,“影视制作要保证每年有几部有影响力的作品,不管是万达电影还是传奇,电影还是电视,每年总要有一两个爆款。”

同时进行的万达商业地产回A计划和万达院线372亿巨额收购案,让王健林成为搅动国内资本市场绝对的资本大鳄。

从金融到电影,柯利明不变就是想尽各种方法提升旗下股权的估值。如今在万达深陷困境中,柯利明获得了入股这家中国最大影院公司的机会。

赢商网账号登录

赢商网账号登录