从地铁8号线沙园站出来,沿着A出口的电梯往上,以暖黄色灯光为主色调的乐峰广场跃然眼前。临近饭点,商场内的餐厅已经开始排队叫号,就餐、闲逛、购物、看电影......熙熙攘攘的人群为商场增添了不少生气。

这是凯德宣布正式收购乐峰广场第400余天后。也正是在这一天,志在拓展中国市场的凯德,还将收到一份来自控股股东的大礼。

1月14日早间,凯德集团发布消息称,集团与淡马锡达成交易,以110亿新元收购其附属公司星桥腾飞旗下两家全资子公司的所有股份。

随后,凯德集团向观点地产新媒体表示,此次收购的股份实质是星桥腾飞的全部股份。

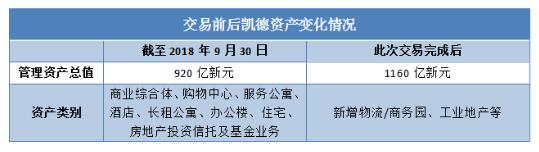

也就是说,此次交易后,星桥腾飞将成为凯德集团的全资子公司。交易完成后,凯德集团管理的资产总值将超过1160亿新元。

有分析人士评论称,星桥腾飞进军中国也超过了20年,其旗下拥有的资产或许正是凯德相中的目标,另外,星桥腾飞在物流和商务、产业园领域的布局,也是凯德布局商业产业链的一个重要接口。

百亿新元收购

“如果说我看得比别人更远些,那是因为我站在巨人的肩膀上”。对凯德集团来说,淡马锡控股及其附属公司星桥腾飞集团就是巨人的肩膀。

1月14日,凯德集团发布消息称,集团与淡马锡达成交易,以110亿新元收购淡马锡附属公司星桥腾飞旗下两家全资子公司的所有股份。

交易完成后,凯德集团管理的资产总值将超过1160亿新元。而凯德集团的官网数据显示,截止2018年9月30日,集团在全球拥有及管理资产总值超过920亿新币。

据观点地产新媒体了解,2018年年初,凯德集团提出,到2020年集团管理资产要达到1000亿新元。按此计算,凯德集团在2019年年初就已完成了上述目标。

在上述交易完成后,凯德集团在新加坡和中国的管理资产将分别增长40%和9%。其在新加坡的资产价值将达到386亿新元,占比集团管理资产的33%。在中国的资产价值将达到482亿新元,占比集团管理资产的41%。

此外,凯德集团的业务以新加坡和中国为核心市场,以越南和印尼为新兴市场,此次收购星桥腾飞,其业务版图也将扩展至印度、澳大利亚、英国等地。

凯德集团总裁兼集团首席执行官李志勤提到:“从地理范围来说,这项交易增强了凯德在新加坡和中国两大核心市场的布局,也扩大了我们在印度、美国和欧洲的规模。”

如果说地理版图的扩张与管理资产的充实是凯德集团在此次交易当中获得的“硕果”,那么在业务版图上的拓展则是凯德集团收入囊中的“种子”。

凯德集团在消息中提及,交易完成后,集团在全球的资产类别将扩充至物流/商务园、工业地产、住宿(服务公寓、酒店、长租公寓等)、办公楼、购物中心和住宅,覆盖的地理范围将拓展到32个国家180多个城市。

数据来源:凯德集团官网、观点指数整理

据观点地产新媒查阅资料获悉,星桥腾飞管理资产达236亿新元,其中超过80%集中于商务空间,50%以上(约124亿新元)聚焦在物流/商务园和数据中心等新经济领域。

“凯德集团具有零售房地产投资及开发、购物中心运营、资产管理和基金管理的能力,物流和商务产业园领域的布局无疑会成为其打造商业全产业链的一个重要接口”,上述分析人士提到。

大股东“孵化”模式

“凯德对于这项变革性的交易兴趣盎然,对于平台整合后迈向全球领先房地产集团的前景充满期待”,凯德集团董事会主席黄记祖用“变革性”来评价这场交易。

或许,这场交易的“变革性”更多的体现在凯德集团与星桥腾飞的角色演变之间。

资料显示,凯德的前身是新加坡百腾置地与发展置地,于2000年合并,两者背后的大股东都是淡马锡控股。本次交易的另一个主角——星桥腾飞集团则由淡马锡控股和裕廊集团以51:49持股比例成立。

也就是说,凯德集团和星桥腾飞实际上扮演者“表亲”的关系。但这对“表兄弟”,从2011年起又多了一重身份——合作方。

2011年11月,凯德集团联合星桥控股以65.36亿元的价格拿下了重庆朝天门广场与解放碑之间的一幅地块,占地面积达9.18万平方米。彼时,凯德集团表示,该地块将用来建造重庆来福士广场。

如今星桥腾飞成为凯德集团的全资子公司,这种新加坡“国企”之间的整合也引起市场诸多关注。类似的整合在国内较出名的是中信地产、中海地产重组,保利地产、中航地产的重组,而在同一个集团内整合的案例则有华润集团向华润置地的注资,后者被称为“孵化模式”。

某种程度上,淡马锡将星桥腾飞出售予凯德集团,更像是一种大股东为“孵化”地产平台而开展的资产重组行为。

在这场资产重组背后,是淡马锡急于做大凯德集团的渴求。

有业内人士向观点地产新媒体分析称,凯德作为进入中国市场较早的外资集团,近年来常被指在华发展步履缓慢。但从近两年来看,凯德似乎在努力打破这种印象,此次收购不排除与其加快发展的战略有关。

2018年1月5日,凯德集团通过旗下全资子公司凯德商用,拟以17.059亿新元出售凯德集团在中国的20个购物中心100%股权及相应负债。当时凯德方面对外表示,出售主要为了优化资产结构。

在剥离部分资产后,凯德在布局策略上更倾向于核心一二线城市。其中2017年末收购广州乐峰广场后,凯德在2018年先后收购了重庆两江春城项目、广州增城区两宗地块、广州科学城核心区的商业商务用地、上海虹口星港国际中心项目。

在去年11月联手新加坡GIC以人民币收购127.86亿元上海第一高双子塔后,凯德中国一位人士曾对观点地产新媒体表示,集团计划在国内一二线重点城市收购资产,但市场上一些优质项目流通性较低,因而对收购计划造成一定阻碍。

上述人士还列举领展在深圳斥资74亿港元购买深圳中心城商场的案例,表示这样的大宗交易在华南地区相对少。从布局来看,外资的大宗房地产交易多集中在上海。

2019年开年,凯德继续延续2018年的速度。其于1月7日宣布,集团与一家非关联第三方公司成立50:50的合资公司,以27.52亿元收购上海浦发大厦约70%面积。

而此次从合作方摇身成为持有方,或许也是“步履缓慢”的凯德转变的一个重要里程。

凯德集团也表示,此次收购完成后,“按历史惯例预估的集团收入将从2.28亿新元增长到3.37亿新元,增长率为40%”。

2023年凯德广场·云尚引入58+家全新品牌,其中首店品牌24家;凯德星超级会员计划持续发力,带来6.2万会员增量,日均客流同比提升80%。

此次收购完成后,凯德集团将成为亚洲最大的多元化房地产集团之一,管理资产超过1230亿新元,项目覆盖30多个国家的200多座城市。

凯德集团今日宣布与淡马锡达成交易,以110亿新元收购其附属公司星桥腾飞旗下两家全资子公司的所有股份。

全球奢侈品销售走向并不明朗, 特别是中国消费者未来在哪个国家消费都很难预测, 太古内地商场的重奢零售销售都受到了波及。

赢商网账号登录

赢商网账号登录