跨入2019,在规模快速增长的背景下,金科要做更多准备。

1月14日,根据上海清算所信息显示,金科地产集团股份有限公司将在全国银行间债券市场公开发行“金科地产集团股份有限公司2019年度第一期短期融资券”以及“金科地产集团股份有限公司2019年度第一期中期票据”。

其中,2019年度第一期短期融资券的发行规模为人民币12亿元,期限365日,利率区间为5.9%-6.9%;2019年度第一期中期票据的基础发行规模为人民币5亿元,发行金额上限为人民币10亿元,期限为2年,利率区间为6.5%-7.3%。

据观点地产新媒体查阅,短期融资券募集资金拟偿还的银行借款所涉及项目为偿还中期票据本金,新疆新能源项目融资,以及巴南区李家沱、涪陵天籁城、青岛瑞昌路金科星辰、永川天悦府、开县开州城、涪陵江东组团、璧山中央公园城、郑州天籁城、蔡家金科城等房地产项目融资。

中期票据募集资金拟偿还的银行借款所涉及项目为蔡家金科城、开县集美湖畔、北京天籁城、陕西天籁城等项目。

融资与负债

这是金科在2019年的第一次融资,但实际上,从2017年开始,金科的负债水平一直在持续增长,总负债环比维持在10%左右的增长,同比亦有40%左右的增长。

数据来源:金科公告,观点指数整理

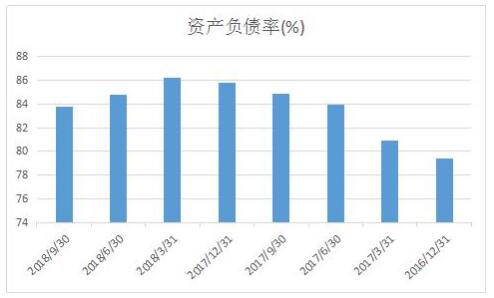

资产负债率方面,金科基本维持在80%以上的水平。其中,2015-2017年末及2018年6月末,公司资产负债率分别为83.95%、79.38%、85.79%和84.79%。

数据来源:金科公告,观点指数整理

金科融资募集说明书指出,资产负债率水平较高的原因主要系预收款项规模较大等因素所致。

2015-2017年末及2018年6月末,金科预收款项分别265.85亿元、262.74亿元、428.53亿元和634.02亿元,扣除预收款项之后资产负债率分别为77.76%、72.84%、80.47%和76.91%。

需要注意的是,总负债水平的高速增长,与金科在土地上大规模扩张也不无联系。

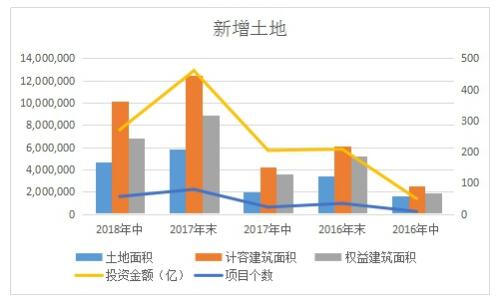

数据显示,截至2016年末,金科全年共计新增34个项目,投资金额208亿元,新增土地面积344.52万平方米,计容建筑面积613.12万平方米,权益建筑面积518.12万平方米。

截至2017年末,金科全年共计新增79个项目,投资金额460亿元,新增土地面积587.22万平方米,计容建筑面积124.53万平方米,权益建筑面积891.94万平方米。

其中,2017年,金科仅用半年时间在土地上的投资金额便达到了204亿元,这与2016年全年的投资金额相差无几。

2018年,金科依然保持较高的土地规模扩张速度,2018年中期时,土地投资金额已达到270亿元,较2017年同期增加66亿元。累计新增56个项目,土地面积471.1万平方米,计容建筑面积1011.96万平方米,权益建筑面积683.49万平方米。

据金科披露的最新土地数据,2018年前三季度累计新增92个项目,土地面积799.68万平方米,计容建筑面积1770.83万平方米,权益建面1226.73万平方米,已超过2017年的全年新增,并有较大的差距。

数据来源:金科公告,观点指数整理

土地与存货

土地规模的快速增长,也致使金科的存货增长较快,截至2018年9月30日,金科存货达到了1408.34亿元。事实上,从2017年开始,金科的存货环比便均为正增长,同比最高增长51.26%。

数据来源:金科公告,观点指数整理

存货的快速增长,一定程度上导致了金科本就较低的存货周转率有所增加。数据显示,2015-2017年及2018年1-6月,发行人流动资产周转率分别为0.24、0.35、0.29和0.10,总资产周转率分别为0.22、0.31、0.26和0.09。

随着金科开工的工程项目数量及规模不断增加,由于项目建设周期长,资金回流存在时滞设周期长,资产总规模随之增加,加之营业收入的增加,共同导致流动资产周转率和总资产周转率增加。

融资募集说明书指出,随着金科业务规模的持续扩大,资产规模的和营业收入都存在变动的可能,以上变动导致金科可能面临资产经营效率下降的风险。

数据来源:金科公告,观点指数整理

面对存在经营效率降低的可能,金科频频在资本调动上做出动作,希望借此保持运营效率。

粮仓的准备

1月11日,金科公告称,将为2间参股公司和20间控股子公司的融资提供担保,同时为控股子公司票据提供增信担保,涉及担保金额合计不超过约86亿元。

其中,2间参股公司的贷款额度合计8.8亿元,金科股份将提供最高额度不超过4.9亿元的连带责任担保。

20间控股子公司合计融资92.99亿元,金科股份为上述融资提供全额连带责任担保,或按照股权比例提供连带责任担保,涉及金额最高不超过75.21亿元。

与此同时,金科还调取控股子公司富余资金。其称,项目公司后期存在闲置富余资金时,为盘活其存量资金,加快资金周转,公司将按照房地产公司经营惯例,根据项目公司章程及合作协议的规定调用闲置富余资金。

2018年12月13日,金科董事会审议通过《关于公司与合作方按股权比例调用控股子公司富余资金的议案》,金科拟按股权比例从控股子公司调用不低于20亿元富余资金。

不过,融资募集说明书指出,虽然金科保持着较为充裕的货币资金,但仍存在短期偿债压力较大的风险。

数据显示,近三年及一期,金科短期借款分别为18.82亿元、15.26亿元、64.2亿元和59.23亿元,一年内到期的非流动负债分别为180.99亿元、52.62亿元、114.73亿元和169.21亿元。

另外,截至2018年6月末,金科主要在建及拟建房地产项目计划总投资约为3401.11亿元,累计已投入1678.20亿元,尚需投入1722.92亿元。

对于金科来讲,面对市场波动的情况下,规模的快速扩张的同时,如何保持财务的稳健,是其需要思考的问题。

本次金科递交的重整申请材料已被相关法院接收,进入立案受理阶段。将有望系统化解决公司的债务风险,推进加快实现良性循环。

2月22日,金科股份宣布,公司及全资子公司重庆金科于2月21日正式向五中院递交了重整申请相关资料,且已被五中院审查后接收。

12月22日,金科发行最新一期超短期融资券,发行金额8亿元,发行期限270天,这意味着金科有机会继续实现“借新还旧”的债务循环。

金科股份拟发行12亿元超短期融资券,票面金额100元,期限不超过270天,利率待定,本期超短期融资券将用于归还即将到期的短期融资券。

今年“五一”期间,融创商业总客流突破400万,总销售额同比提升6%,入驻品牌再创佳绩,产生全国销冠品牌1个、区域销冠6个、全省销冠28个。

关键词:融创 2024年05月15日

赢商网账号登录

赢商网账号登录