一、年度品牌商关注优质新开业购物中心TOP100

赢商大数据中心重点监控的近200个城市(主要针对一二三四线城市)中, 近三年开业、商业面积3万㎡及以上的购物中心达1671个。

本榜单根据这1671个购物中心所在城市商业能级、所处商圈级别与消费力指数、消费人流到达指数、已进驻指标性品牌实力指数、创新业态进驻指数、稀缺业态与独有品牌进驻指数,以及所属开发商开发运营综合实力、租金、出租率、坪效、年营业额等,并结合在赢商数据库的年度浏览数据、互联网热词搜索量等维度进行综合考量,测评出综合发展指数位居前列的100个已开业购物中心。

1、业态创新分析

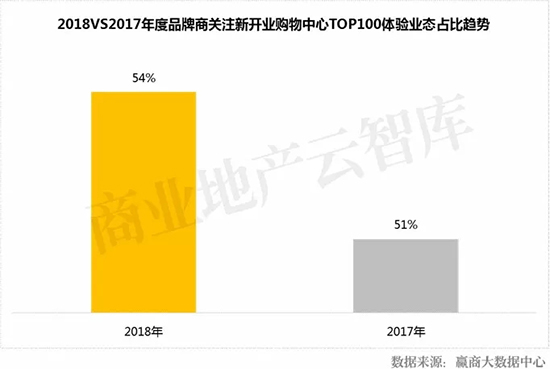

(1)体验业态占比上升3%;体验式消费不断升温,娱乐、情感属性增强

TOP100中,体验式业态平均占比达54%,相较2017年(51%)上升3%。(体验业态界定:能为消费者带来沉浸式消费体验、并且具备为购物中心其他业态带来消费转化潜力的业态;体验业态包括:餐饮、文体娱、零售-时尚精品-IP主题店、零售-时尚精品-生活用品集合店、儿童亲子-儿童游乐,儿童亲子-儿童教育、儿童亲子-儿童服务、跨界集合店,其它类型-主题街区,下同)

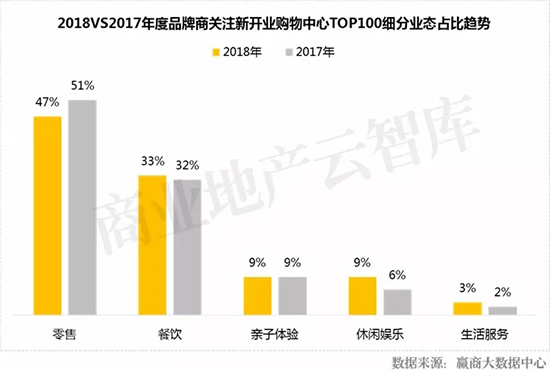

其中,休闲娱乐业态占比上升较为明显。近年来,消费的纯功能属性正在慢慢淡化,娱乐、情感属性增强,热衷深度体验、追求品质化生活,是消费升级的又一大特征。

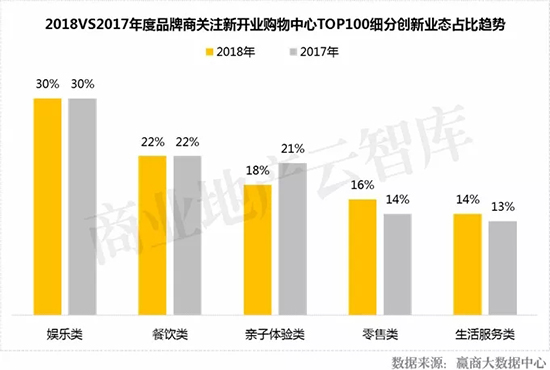

(2)创新业态占比上升2%;业态更迭周期缩短,购物中心自我革新提速

TOP100中,创新业态占比17%,相较2017年(15%)上升2%。(创新业态界定:见文末详细说明)

“走量而不走心”的增量时代,“盖个场子就开mall”;进入存量时代,随着年轻一代愈发“喜新厌旧”,购物中心亟需以更快速的业态迭代、更新奇的业态组合,贴近当下年轻客群的多元化生活方式和个性化情感诉求。

其中,零售、生活服务衍生出更多细分创新品类,占比上升明显;亲子体验进入洗牌期,创新业态占比下降3%。

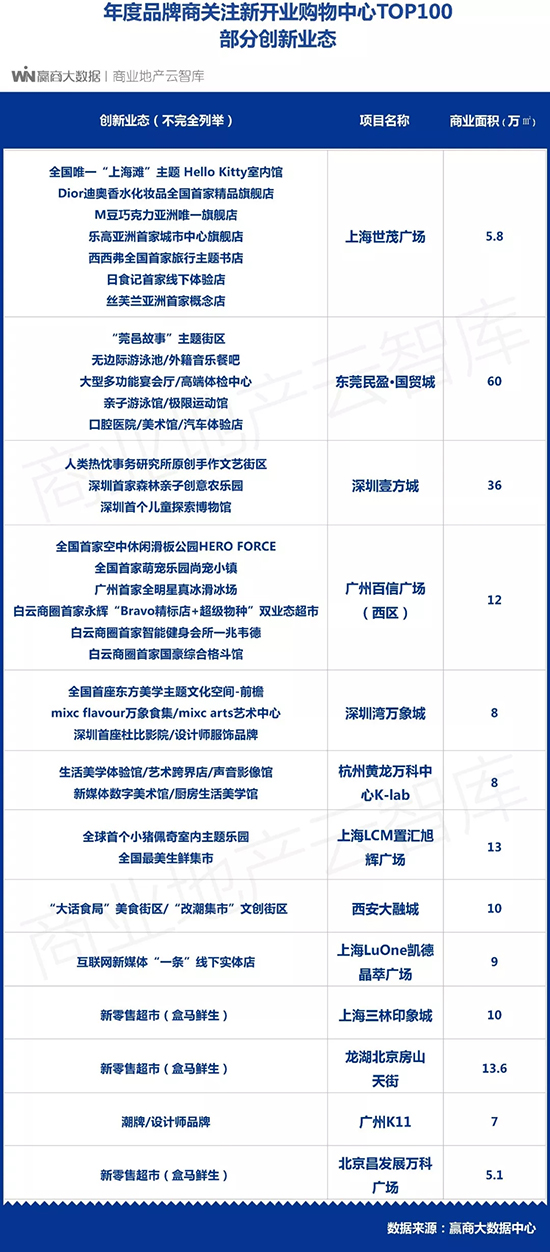

(3)积极寻求“新鲜血液”进行差异化打造

TOP100中,博物馆、美术馆、医院、天际运动场、动物园、与城市文化贴近的主题街区等“新鲜血液”进入购物中心,伴随购物中心数量激增,品牌竞争日趋激烈,购物中心将纷纷创新争取差异化优势。

▌典型案例

①昆明大悦城(开业时间:2018-12、已签约465个品牌):汇集“十二之最”

项目一期于2018年12月1日开业,招商率100%,同期开业率90%,开业当日客流破26万人次,首日销售额1012万。作为大悦城品牌全国第十一座落地项目,昆明大悦城以4C概念(新生活中心、新潮流中心、新文化中心、新旅游中心)为核心,打造昆明城市新中心。项目汇集“十二之最”,即:

■ 全国室内中庭面积最大的购物中心;

■ 全国首家将非物质文化遗产引进商场业态的购物中心;

■ 全国首个以旅游景区式打造并倡导旅游新地标的购物中心;

■ 全国首家整合医疗、医美、康养、保健等综合业态且面积最大的购物中心;

■ 西南单体体量最大、商铺数量最多的购物中心;

■ 西南室内商业步行街区最长的购物中心 ;

■ 西南首家结合运动业态打造体育文化孵化基地的购物中心;

■ 西南文创、文娱、艺术、手作主题区域面积最大的购物中心;

■ 西南儿童品牌面积最大、业态最综合、品类最齐全的购物中心;

■ 云南首次引进新零售旗舰店的购物中心;

■ 云南首家打造特色主题体验街区的购物中心;

■ 云南首家多首层概念的购物中心。

昆明大悦城总体量超50万㎡,共引入超800家品牌,其中40%品牌是跟随大悦城战略布局进入昆明的首店品牌,有近50家品牌是昆明大悦城倾力打造的“五大店”,包括:

■ 星巴克臻选店、耐克Beacon750、阿迪mega等最新形象旗舰店;

■ 云之传承、言几又、1910火车南站等专属定制店;

■ AAPE、绿茶、筑梦美学、三只松鼠等新式概念店;

■ 盒马鲜生、明日世界、ONLYZOO动物园、六道密室、探奇乐园等互动体验店;

■ 生活方式、诺米、美时美刻等全品类综合店。

同时,项目以2大特色街区(玫瑰大道、骑楼),4大主题空间(城市会客厅、步客天阶、开合天幕、良食局)体现其一贯的创新优势。

②东莞民盈·国贸城:引领东莞乃至华南商业创新新高度

项目于2018年12月7日开业,招商率达100%,开业率达98%,开业当日客流量突破50万人次。

业态创新:民盈·国贸城引进“莞邑故事”主题街区、无边际游泳池、外籍音乐餐吧、大型多功能宴会厅、高端体检中心、亲子游泳馆、极限运动馆、口腔医院、美术馆、汽车体验店等多个创新业态,引领东莞乃至华南商业创新新高度。

在L5层布局近900㎡的民盈·美术馆,以“盈·未来”水墨画作为开业首展,展示方土、王永、张彦、黄泽森四位广东省著名美术家的作品,着力于探究水墨艺术与当代人文景观和自然世界的关联。

品牌引进创新:引进近400家“新奇潮”品牌,囊括100余家餐饮、15家主力店、21家集合店、11家东莞非遗品牌。其中,超70家品牌首进华南及东莞,包括:

■ 内地首家——周大福礼店(此前仅在香港有一家店);

■ 华南首家——屈臣氏Gnext店、星巴克高端臻选店等;

■ 华南旗舰店——永辉超市&超级物种、覔书店、CGV影城等;

■ 东莞首家——蔚来NIO、空气湃运动馆、EMPOPIO ARMANI SEVEN、NIKE BEACON Store、JEWELRIA周大福荟馆、LuLualways、O.C.E.北欧生活馆、XII BASKET、COVEN GARDEN、Le Fame、CRZ、PRICH、EYESTORY、绿茶、渝味晓宇、同仁四季等。

场景创新:在B1、B2层打造4万㎡“莞邑故事”主题文化街区,莞邑古村、东莞味道、岭南名园、骑楼街区……沉浸式的主题空间,还原新老东莞的城市场景。

设计创新:5000㎡山谷动线、2000㎡白兰花广场、“心”型爱情长廊、全玻璃结构的西式礼堂与情侣桥、1000㎡露天剧场、星空走廊……整体建筑以“山峦起伏”作为主要设计理念,商业裙楼立面采用自然大地的形态,并用退台及绿化形成丰富的空间和城市界面。

而商场室内空间,设计了东山、西园、南廊、北台四大艺术平台,透过动静组合的场景演绎城市的新派与传承。

2、品牌引进分析

(1)线上线下“双轮驱动”新兴品牌增量市场,占比上升3%

2018年,围绕新零售、新消费的话题不断升温,实体商业玩家与线上巨头从相爱相杀走入竞合共赢,盘踞线上的互联网企业频频将触角伸向线下,以及资本市场的加持,实体商业的价值被重新认知,与消费者形成实际触点的购物中心,再次回归消费主战场。

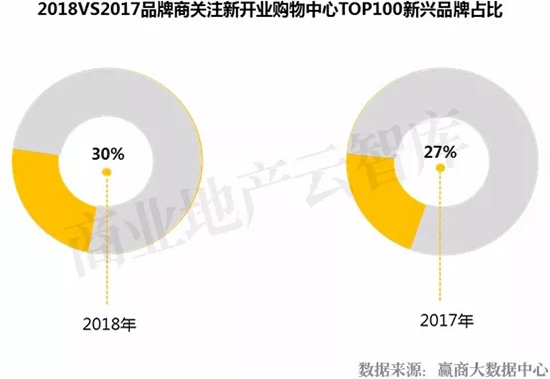

受益于线上线下的“双轮驱动”,新兴品牌市场份额不断扩增。TOP100中,新兴品牌占比30%,相较2017年(27%)上升3%。(新兴品牌界定:近3年进驻中国内地购物中心的全业态品牌,下同)

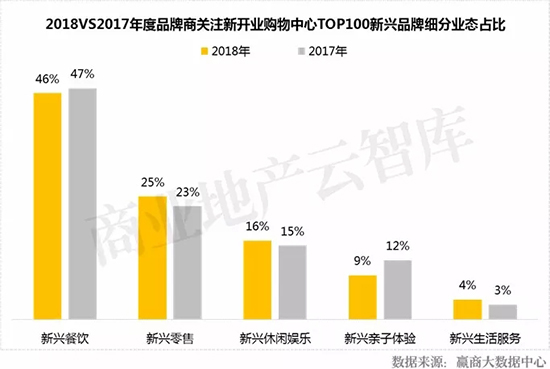

其中,零售、娱乐、生活服务创新力度加大,新兴品牌占比呈上升趋势;餐饮、亲子体验新兴品牌占比呈下降趋势。

(2)连锁品牌占比上升6%;品牌池匮乏使购物中心差异化之路“难为无米之炊”

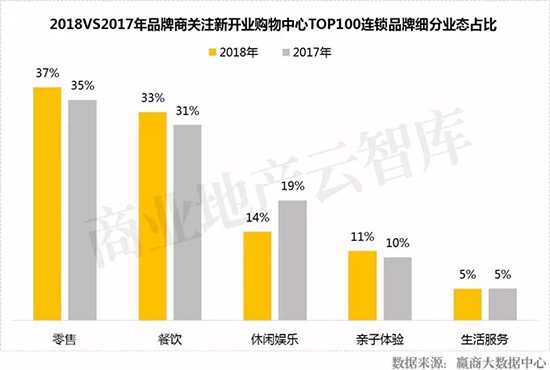

TOP100中,连锁品牌占比高达52%,相较2017年(46%)上升6%。连锁品牌开店量大,品牌重复度相对较高,在一定程度上反映出现阶段“同质化困局”暂时还没得到根本性缓解,品牌池匮乏使购物中心差异化之路“难为无米之炊”,亟需大量“新品牌”填场。(连锁品牌界定:在2个及以上城市购物中心开店的品牌,下同)

其中,零售、餐饮连锁品牌占比均上升2%,同质化困局加剧;休闲娱乐连锁品牌占比下降5%,差异化竞争能力提升显著。

▌典型案例

①厦门万象城:收割“首店”,焕新城市商业能级

作为华润置地福建首个高端系产品,项目以近300家精品门店为载体,汇集近400个品牌,搭建国际时尚与本土文化的共生空间。在2018年内开业仅38天的厦门万象城实现零售额1.6亿元,总客流达260万人。

从细分业态面积占比来看,服装31%、餐饮26%、娱乐12%、精品礼品6%、家用6%、超市5%、儿童5%、皮具4%、个人护理2%、服务2%、配饰1%。

42%品牌首进厦门乃至福建,更有多个品牌的中国首店落户于此,使其成为福建奢侈品+时尚潮流新名片。据统计,厦门万象城在2018年引进了78家(已开业)首进福建的品牌,位居当年度福建品牌引入数量榜首。

场内重要品牌有:

■ 轻奢:Sandro、Maje、Theory、Pinko、陆心媛、Daniel Hechter、bebe、Dare One等福建首店;

■ 美妆(待开业):La mer、Estee Lauder、Givenchy、Guerlain Perfumer Boutique、fresh、Clé de Peau Beaut、Sisley、IPSA等;

■ 潮牌:STAYREAL、i.t、Aape、izzue、PUMA Select、Fred Perry、中国李宁等福建/厦门首店;

■ 餐饮:食通天·发现SKYLAND DISCOVERY、北京羲和雅苑烤鸭坊、一坐一忘丽江主题餐厅、柴门饭儿、金牌外婆家、翡翠江南、潮汕小厨、Chocolate Origin、凑凑火锅·茶憩等品牌,餐饮“首店”占比超65%。

截至2019年1月中旬,万象影城、山葵家、芙蓉涧、柴门饭儿、大头椰、羲和雅苑、Lily Brown、Gelato Pique等福建首店相继开业。同时,Hermès、Louis Vuitton、Cartier、Gucci、Versace、Hugo Boss、Bottega Veneta等超30个国际一线品牌将在2019年陆续开业。其中,Bottega Veneta、Stella McCartney两大品牌已在2月初开业。

②西安大融城:实现西安北城商业新突破

项目于2018年12月8日开业,招商率达100%,开业率达97%。开业两天客流突破87.62万人,销售额达2236.28万元,实现西安北城商业新突破。

项目定位“潮玩家”,并锁定25-40岁中产阶级新贵家庭客群,共引进300余家品牌。除上影影城旗舰店、绿地G-Super精品超市、西西弗书店主力店外,Michael Kors、Furla、Pinko等国际轻奢品牌,Dior、Givenchy、Clarins、Make up For Ever、Loccitane等国际化妆品品牌,均是首次进入北城,填补了区域空白。

同时,引进海底捞、炭舍、老铺烤鸭、鹿桃、白鹿原、西安饭庄、旺顺阁,星巴克臻选店北城首店、喜茶西北首家热麦店、鹿角巷等知名餐饮,打造成为年轻新贵精致生活的倡导者。

此外,打造大融城首个双街区——“大话食局”美食街区和“改潮集市”文创街区,1F户外改建有超2万㎡超大音乐广场,6F打造空中花园。

3、区域/城市分析

(1)经营整体下行;区域间存在较明显的“投资潮涌”现象;华北、东北竞争加剧;华中进入“补涨时期”,保持健康发展

2018年新开业购物中心TOP100综合发展指数录得59.1,相较2017年(63.4)下降4.3,购物中心市场整体处于持续承压和下行通道内。

整体来看,区域间存在较明显的商业地产“投资潮涌”现象,部分区域(如华东)虽商业新增量、拟增量处于高位,但购物中心综合发展指数较低,商业地产过度的剩余生产能力引起的投资过热等问题突出,区域内各城市间的商业发展水平明显“失衡”。

其中,华北区部分项目出现客流或出租率的下跌,综合发展指数下降7;东北区少量项目在销售额、租金收入等方面下降,综合发展指数下降6,经营压力加剧。

相对于其他区域,得益于长江中游城市群的拉动,以及技术革新、要素流动和产业更新换代,华中区商业地产进入“补涨时期”,商业新增量、拟增量高于东北、西北,购物中心整体保持健康发展。

项目综合发展指数=运营表现+城市商业能级+所处商圈级别与消费力+消费人流+所属开发商综合实力+赢商数据库年度浏览数据与互联网热词搜索量(注:以50为基准线,高于50为上行区间,低于50为下行区间;指数数值越大,项目整体发展越向好,下同)

(2)A级城市商业过剩压力加大,中短期仍将震荡;B级城市消费市场快速扩容,发展向好;C、D级城市“人口红利”凸显,市场波动相对较小

TOP100中,因新项目延期开业、存量项目招租难等问题时有发生,包括上海、广州、成都等主要城市商业地产空置率持续走高,A级城市购物中心综合发展指数下降高达8。大量新增供应给A级城市带来的过剩隐忧,在中短期内仍将存在并影响市场供需。

受惠于消费市场快速扩容的西安、武汉、长沙、南京、昆明等城市的崛起,B级城市购物中心发展向好趋势较为明显。

得益于城市化进程带来持续的人口增量,C、D级城市购物中心综合发展指数仅下降2,特别是强C级城市如济南、南通、温州、常州、南昌,市场波动较小,预计未来购物中心综合发展指数将温和上升。

注:城市等级划分标准(下同)

A级:存量购物中心面积1000万㎡以上且标杆项目(名企产品线)数≥50个——上海、重庆、成都、北京、深圳、苏州、广州、杭州

B级:存量购物中心500-1000万㎡且标杆项目(名企产品线)数30-50个——武汉、长沙、佛山、西安、南京、沈阳、天津、合肥、昆明、青岛、郑州、宁波、贵阳、无锡、东莞、福州

C级:存量购物中心200-500万㎡以上且标杆项目(名企产品线)数10-30个——济南、哈尔滨、石家庄、泉州、临沂、温州、南宁、大连、绍兴、南通、常州、南昌、长春、厦门、扬州、嘉兴、中山、江门、徐州、惠州、镇江、芜湖、淮安、太原、廊坊、盐城、珠海

D级:存量购物中心200万㎡以下且标杆项目(名企产品线)数10个以下——邢台、兰州、仁怀、九江、萍乡、宜春等

(3)上海生存空间收窄明显;深圳稳中向前、开拓与创新并存

TOP100中,上海上榜项目数量持续领先,同时大量存量商业处于调整期,导致空置率上升,租金收入、销售额下降,购物中心综合发展指数下降高达9,生存空间收窄明显。

随着壹方城、万象天地等优质项目的入市,提振整体市场表现,深圳商业地产实现了从“粗放混沌”到“高大上”的蜕变,购物中心综合发展指数仅下降2。相比北京、广州等A级城市的收缩态势,深圳表现尤为突出。

同时,随着城市化进程基本完成,深圳商业将趋向饱和,由增量市场转向存量市场,商业竞争多核心化及各项目特色化、创新化的趋势将愈演愈烈,深圳整体商业市场开拓与创新预计将长期并存。

4、商圈/体量分析

(1)城市自更新,商圈极能呈扁平化趋势;城市级商圈温和下行;区域型商圈持续承压

近年来,城市在外扩过程中,形成了“主城区+近郊区+远郊区”的结构。随着主城区房价上涨,新增人口被挤压至郊区。一方面,这部分新增人口受过高等教育,有和主城区居民一样的审美能力与消费力;另一方面,收入持续增加对消费的影响呈现边际递减效应,他们将逐渐成为具备足够审美与支付力的新型消费力量。

城市远郊在人口基数、居民教育程度、财富结构上已出现质变,远郊居民已经具备足够的审美基础和支付能力去支撑品质型主题商业的发展,未来商圈在极能上将从垂直型分布变为扁平化。

其中,城市级商圈在消费持续升温、土地稀缺价值不断上升、市场培育不断成熟等多重作用下,消费吸附能力越来越强,2018年购物中心综合发展指数温和下行(相较2017年下降4)。

虽然交通设施不断完善、居住人口外溢等因素利好了非核心商圈物业,但随着商业增量逐渐从核心商圈向非核心商圈转移,处在”中间地带”的区域型商圈饱和度不断上升,项目经营持续承压,2018年间购物中心综合发展指数下降8。

(2)项目经营随体量增大而下行;细分化、个性化、场景化的“小而美”主题特色型商业或将成为新主流

整体来看,项目经营随体量增大而下行:项目体量越大,综合发展指数下降幅度越高;项目体量越小,综合发展指数下降幅度越低。

消费分级,购物中心经营更为聚焦,以消费者需求及消费群体迭代为切入点,打造更加细分化、个性化、场景化的“小而美”主题特色型商业或将成为新主流。

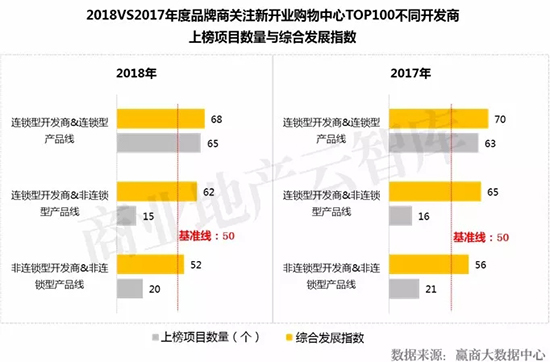

5、开发商/产品线分析

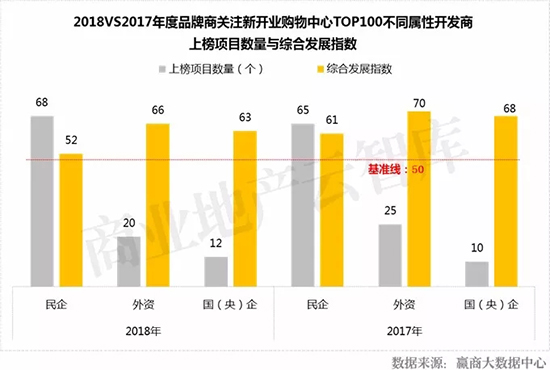

(1)民企承压加剧,外资、国(央)企表现较为平稳

TOP100中,民企虽然上榜项目数量在攀升,但综合运营管理能力与外资、国(央)企还存在较大差距,购物中心综合发展指数下降最为明显。

外资、国(央)企在土地获取、政策优惠、融资渠道、规划设计、招商运营等方面具有较大优势,项目综合发展表现较为平稳。

(2)连锁经营“规模优势”凸显;龙头逐渐走向“垄断”,下半场“大鱼吞小鱼”趋势越加明显

TOP100中,拥有强大运营能力的连锁型开发商打造的连锁产品线项目综合发展指数持续领先,“规模优势”凸显。

由于购物中心发展失速、增长过快、数量过多,我国购物中心经营两极分化的现象越来越严重。一方面,资源丰富、实力雄厚的华润、凯德、龙湖、大悦城等优质购物中心品牌客流旺盛、经营红火,调整、创新得心应手;而大量规模不大、实力不强、专业经验不足的“散兵游勇”式购物中心苦苦支撑、生存困难。

近年来,商业地产行业的市场份额、资金正在加速向头部企业集中,而中小企业则面临缺项目、缺资金、缺地的困境,市场份额不断受到挤压。商业地产行业正在走向洗牌和整合,龙头逐渐走向垄断,“大鱼吞小鱼”趋势越加明显。

▌典型案例

①深圳湾万象城:深圳高端商业“新名片”

项目于2018年12月18日开业,是华润置地在深圳所打造的第二座万象城。地处深圳南山后海片区,后海金融总部基地、深圳湾超级总部基地、高新园总部基地三大总部基地汇聚的核心腹地。

创新三大主题区:2300㎡东方美学生活区——前檐;5200㎡全新食物场景探索——万象食集;10000㎡都市文化艺术空间——MixC ARTS。

引进80余家“首店”品牌,包括:

■ 全国首家——钻石星座、莆田家宴旗舰店等;

■ 华南首家——CACHET、POLA、L.K.Bennett、Chikalicious、SOCIé、Marimekko、Chiara Ferragni、大董、马旺子川小馆、Arabica、老吉士、Lady M等;

■ 深圳首家——杜比影院万象影城、晴空、FILORGA菲洛嘉、Stuart Weitzman、Nikushou、FLOWERTREE、炳胜品味等。

②长沙IFS:强大品牌阵容驱动城市升级

项目地处湖南第一商圈“五一商圈”和中央商务区腹地,是九龙仓集团IFS系列的旗舰之作,以25万㎡的商业体量领跑华中,以近400个各具特色的品牌重新定义华中商业新高度。

约20家国际名品首次进驻华中:包括Parkson Beauty、Jimmy Choo 、Brunello Cucinelli、COS、Qeelin、Chiara Ferrgani等。

约70家品牌首进湖南:涵盖Hermes、Dior、Prada、Dior Homme、Valentino、Saint Laurent Paris、Moncler、Jimmy Choo、Tasaki、Puy等。

超30家独具风格的双层旗舰店:包括Louis Vuitton、Gucc、Prada、Valentino、Dolce & Gabbana、Moncler、Saint Laurent Paris、Bottega Veneta等。

13家餐饮品牌首进湖南:稻香、外婆家、鹅夫人、小辉哥、Open Oven、湊湊、鹿港小镇、金燕庄等。

此外,打造了智能商场在线平台系统(简称iMall),融合了停车场、商场智能wifi、会员系统(CRM)、POS系统、内容管理、3D地图导购系统以及完整的Business Intelligence大数据收集分析系统,带来更独特而多元的“新零售”体验。

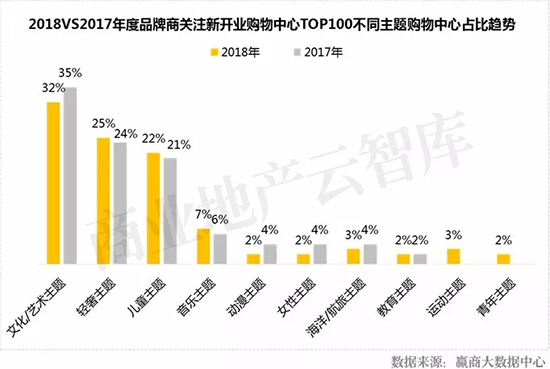

6、主题/场景创新分析

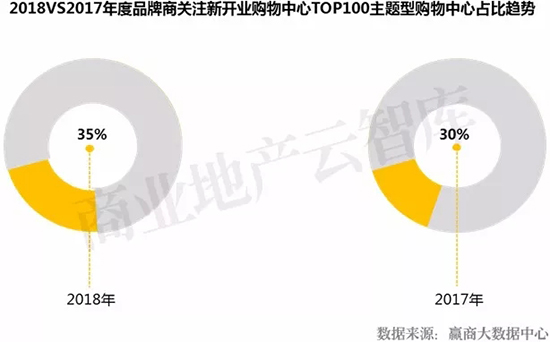

(1) “得社群者得天下“,主题型购物中心市场份额扩增

TOP100中,主题型购物中心占比35%,同比2017年(占比30%)上升5%。部分项目把主题定位细分至性别、年龄属性,注重项目与人、品牌与人、人与店铺之间的情感碰撞,反映出购物中心针对细分客群需求做创新尝试与良性互动。

其中,2018年衍生出运动、青年等更为细化的主题型购物中心。以主题创新作为重要支撑,一是能快速击中大众的情感诉求,并产生源源不断的话题;二是自带流量的社群化运营,能有效提升消费黏性,未来特色主题型商业在资本市场的表现亦“可圈可点”。

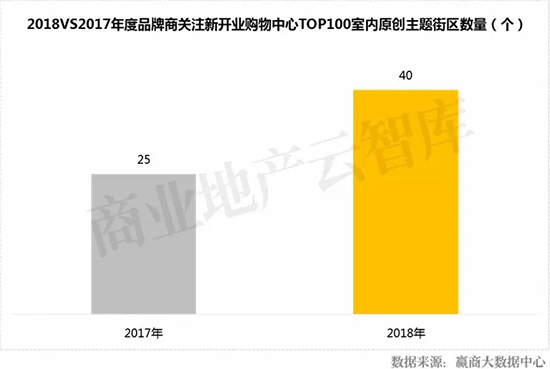

(2)室内主题街区迎“开业潮”,以创新社交场景构建消费动力

TOP100中,购物中心室内主题街区数量增长率高达60%。新物种、超级IP构建全新的场景体验式商业,以互联网大数据围绕社交需求搭建全新的商业逻辑,从社交情境的连带效应产生消费,以创新社交场景构建消费动力,成为抓住商业地产下一轮消费风口的新宠。

其中,新兴生活方式场景类主题街区增幅最高。同时,主流的餐饮、亲子以及面向95/00后的新型亚文化主题街区、二次元文化主题街区等,也正成为购物中心新的主攻方向。

▌典型案例

长沙松雅湖吾悦广场:星沙最美购物中心

长沙松雅湖吾悦广场坐落于长沙东部,是新城控股入驻长沙的首个商业项目。广场总面积达18万㎡,集大型购物中心、主题商业步行街、屋顶主题花园为一体。

场内入驻品牌200余个,率先引进长沙首家星轶STARX影厅、首家屈臣氏colorlab彩妆集合店、首家家庭亲子游乐场-多奇妙儿童乐园,还有永辉超市、子阳健身、城市英雄、滔博运动、海底捞、老街鱼嘴巴等品牌,从生活、购物、娱乐、体验等多个方面为长沙市民创造更好的一站式生活方式。

在建筑规划上,长沙松雅湖吾悦广场购物中心外立面设计结合湖南 “三绝”之一的棕编艺术,使整个建筑外形如同潇水湘江般行云流水,交织一体。

广场内以五“悦”为主题,如梦似幻的星空美陈与阳光天幕、随处可见的天鹅小品、精心打造的自然造景日穿虹桥、迎风含水等,彰显了整体建筑的艺术感与优雅。

7、营销创新分析

(1)主题体验营销从“感官感受的场景化”向“体验内容的交互化”进阶

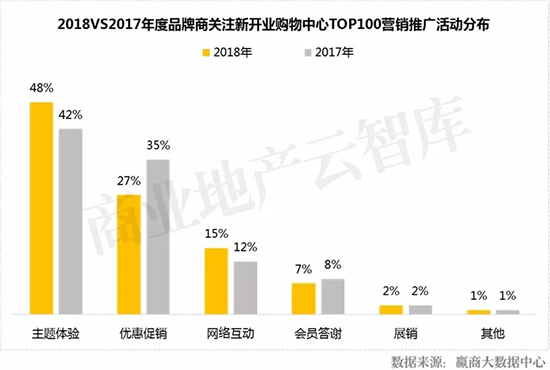

TOP100中,从购物中心营销推广活动类型变化来看,随着消费升级,简单粗暴的优惠促销逐渐不可行,引领美好生活方式的主题体验逐渐成为2018年购物中心营销主流。

从感官感受的场景化,到体验过程的故事化,再到体验内容的交互化,面对消费者观念的转变,购物中心的营销法则也在不断变化。

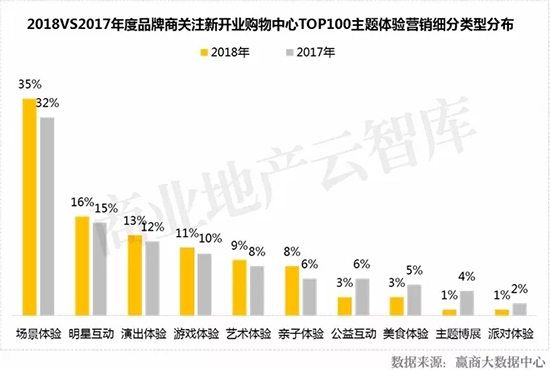

(2)“场景体验x商业”大有可为

TOP100中,场景体验营销增长最快。“流量增长放缓”大背景下,无论是电商还是实体商业都面临“被截流”的困境。

在体验式大潮中,凭借热门IP、新奇场景强大的粉丝效应与品牌凝聚力,场景体验营销正成为购物中心客流发动机。

二、2018年度新开业购物中心TOP100特性总结与2019年发展新趋势

1、经营下行,生存空间收窄

一方面经济下行、市场疲软,另一方面是数量猛增、竞争激烈、分流严重,两头挤压,购物中心招商、营运困境愈发突出;万达、凯德等商业地产开发大鳄相继发力,或甩卖资产应对危机,或持续增大优质商业供应,百联、东百等企业则升级物业,转型突围。

2、存量盘活,“调整重开”趋势将延续

2018年,新城控股、大悦城、奥园集团、爱琴海商业、凯德、光大安石、万达等企业纷纷推出轻资产项目。数据显示,万达2018开业的商业项目中,轻资产项目多达19个。

可以预见,在海量市场供应和开发资金重压下,一些开发商会继续对传统老商业项目动心思,一则能缓解开发资金压力,二来能利用现有资源实现绝地反击,未来存量盘活、调整重开的趋势将延续。

3、运营重心从产品消费变为时间消费

未来商业的竞争是对消费者时间的争夺战,消费者以怎样的频率到场,到场后停留多久,将成为决定运营成败的关键。这就要求具有强大的活动策划能力、新媒体运作能力、“讲故事”能力,还要擅打情怀牌、艺术牌、文化牌,把购物中心作为独特的IP来打造。

4、购物中心“乐园化”

消费人群年轻化、消费趋向个性化、消费体验娱乐化、内容传播社交化,需求端的特征变化,都在传递这样的信号——人们需要“制造欢乐”的能力。这就要求购物中心构建全新的“欢乐体系”,实现与消费者的情感链接。通过空间、活动、服务、商品构成与消费者之间的连接点,并持续打磨“欢乐力”,衍生出更丰富的空间场景,创造出更多元的欢聚体验。

5、坚守一二线、押注三四线渐成整体发展格局

一线城市得益于强大的人口吸附力,仍将吸引众多开发商进入,但几近饱和的商业环境,加上二线城市的高速发展、三四线城市购物中心数量太少且消费模式需要升级换代,机会更大。头部城市存量物业升级日趋增多,而上榜新项目的主战场逐渐下沉至二线和三四线城市。

同时,一线城市及二线等强经济城市目前的商业市场发展前景仍然要优于普通的三四线城市,即便供给增加,但人口涌入量也十分巨大。而且对一些大集团而言,布局一二线与下沉三四线并不矛盾。因此,坚守一二线、押注三四线渐成整体发展格局。

创新业态界定:报告对创新业态的界定是一个相对概念,相对于传统的各大业态,在近几年开始进驻购物中心、或是传统大业态中衍生出的新品类、各类大打体验消费的新晋热门业态,以及从街铺渠道向购物中心渠道进阶的体验消费业态

餐饮类:创意主题餐饮、单品餐饮、网红餐饮、素食餐饮、跨界复合餐饮等

零售类:潮牌、设计师品牌、品牌集合店、时尚买手店、生活方式体验馆、创意生活馆等

生活服务类:汽车体验店、专科诊所、药店、花店、旅行社、宠物服务、照相馆、理发馆、医院、地产服务机构等

亲子体验类:儿童餐饮、儿童医疗、儿童运动馆、儿童科学馆、儿童书店、儿童理发等

休闲娱乐类:运动馆、VR体验馆、专业球馆、海洋馆、主题乐园、密室鬼屋、射箭馆、射击馆、马术、蹦床馆、娱乐集成店、射击馆、真人CS、跨界复合店、展馆、画廊/画室、剧场/剧院、DIY手工坊等

赢商大数据中心与汉博商业研究院联合发布

三、榜单说明

测评范围:赢商大数据重点监控的近200个城市(主要针对一二三四线城市)中, 近三年开业、商业面积3万㎡及以上的购物中心

数据采集时间:2018年1月-12月

测评依据:根据购物中心所在城市商业能级、所处商圈级别与消费力指数、消费人流到达指数、已进驻指标性品牌实力指数、创新业态进驻指数、稀缺业态与独有品牌进驻指数,以及所属开发商开发运营综合实力、租金、出租率、坪效、年营业额等,并结合在赢商数据库的年度浏览数据、互联网热词搜索量等维度进行综合考量。

数据支持:邓孟蝶、何晶晶

榜单测评:谢飞

数据梳理/报告撰写:樊琼

专业支持:北京汉博商业研究院 袁兴月

榜单总控:黄静

☞查看往期榜单

昆明大悦城疯抢节首日,销售突破1782万元,客流9.7万人,5家品牌问鼎全国销冠,西南区域销冠21家,共计90家品牌商户成为当日全城销冠。

昆明大悦城“1见倾城”一周年庆典期间,仅12月7日一天就创下了10万客流、1600万销售的佳绩,一举实现销售、客流双增长。

赢商网账号登录

赢商网账号登录