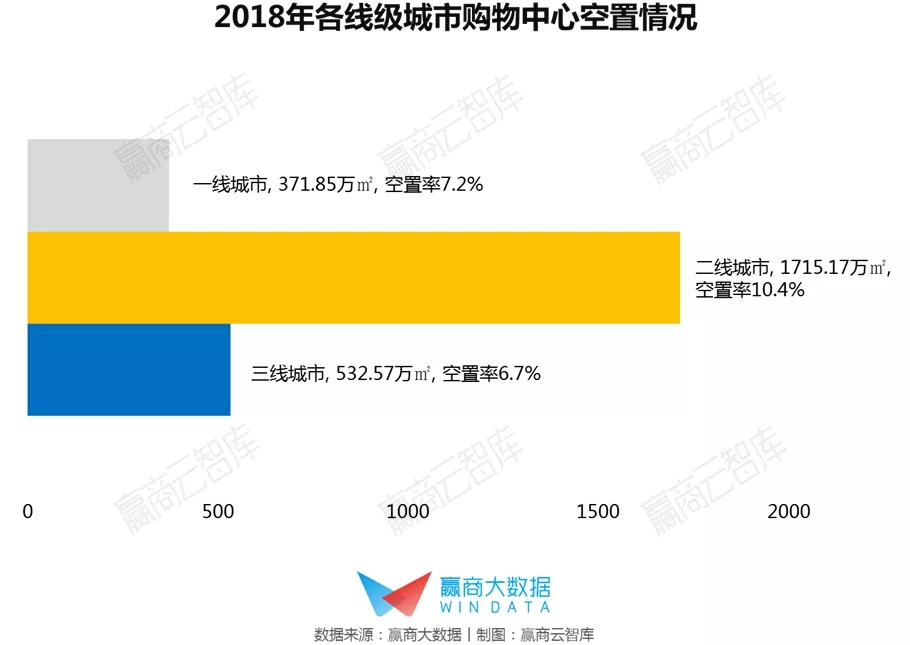

随着二线城市存量商业竞争加剧,购物中心空置率持续飙高:据赢商大数据监测,2018年二线城市购物中心空置率均高于一线与三线城市,达到10.4%,其中空置面积已超过1700万㎡。

为了抵御存量危机,购物中心纷纷将目光投向了聚客力和空间消化力表现突出的儿童亲子、文体娱业态。当中,哪些细分品类发展正当时,积蓄着大量的“体验新星”?哪类品牌更值得购物中心“加码”引进?项目软硬条件各有差异,如何找准“匹配度最高”的调整路径?

赢商大数据监测了15个二线城市712家购物中心(商业面积≥5万㎡)业态、品牌调整新路子,本期推出“二线城市典型存量购物中心业态品牌调整”系列研究报告(下篇):二线城市购物中心儿童亲子、文体娱业态调整新趋势,以期为存量商业盘活提供更为前瞻性的决策参考。

点击查看上篇报告精彩内容

一、儿童教育/服务加速进mall,市级商圈/中高端项目青睐儿童零售,儿童游乐热度减退

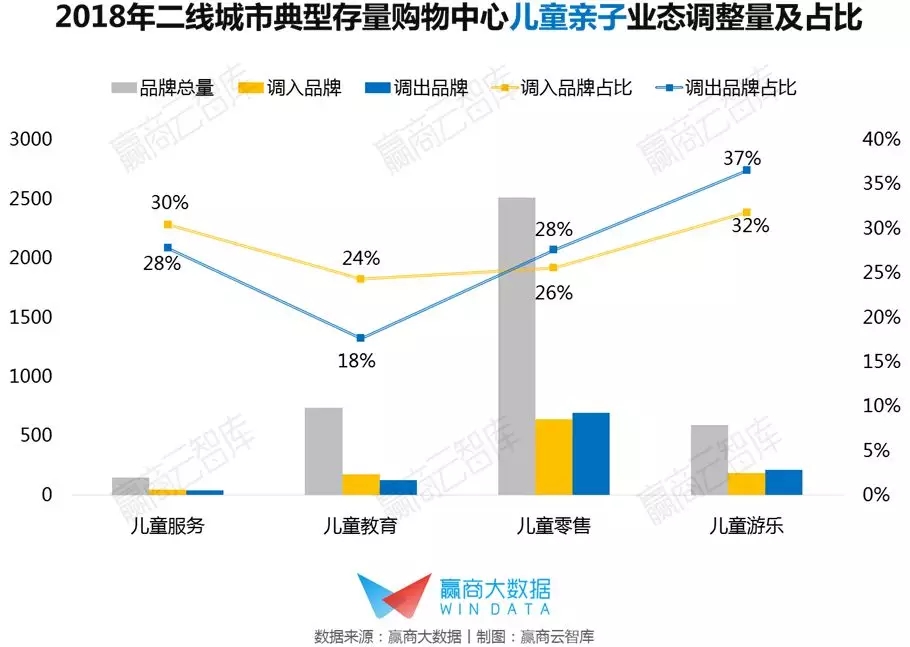

1、儿童教育/服务成“体验新星”,儿童游乐呈回落之势

上调儿童教育、服务,下调儿童零售、游乐;年轻一代新中产父母对教育的金钱投入越来越高,数据显示,11.1%的该群体每年40%以上收入用于教育,20.5%的群体教育开销达到收入的30%-40%;家长对教育的消费热情,驱动儿童教育业态发展向好,令购物中心“加码”引入。

同时,新中产更注重亲子关系的建立,18.6%的该群体每周陪伴孩子的时间达到20小时以上,催生了“陪同经济”,让一系列捆绑儿童和成人消费的儿童服务业态,成为了购物中心招调的“香饽饽”。

相反,购物中心对儿童游乐业态的热情却回归理性,一方面该业态占地面积较大,承租能力偏弱,且盈利模式单一,面对较长回报周期;另一方面,创新速度较快的儿童教育和服务业态,渐渐形成新的“人气引擎”,一定程度上削减了购物中心对游乐业态的依赖。

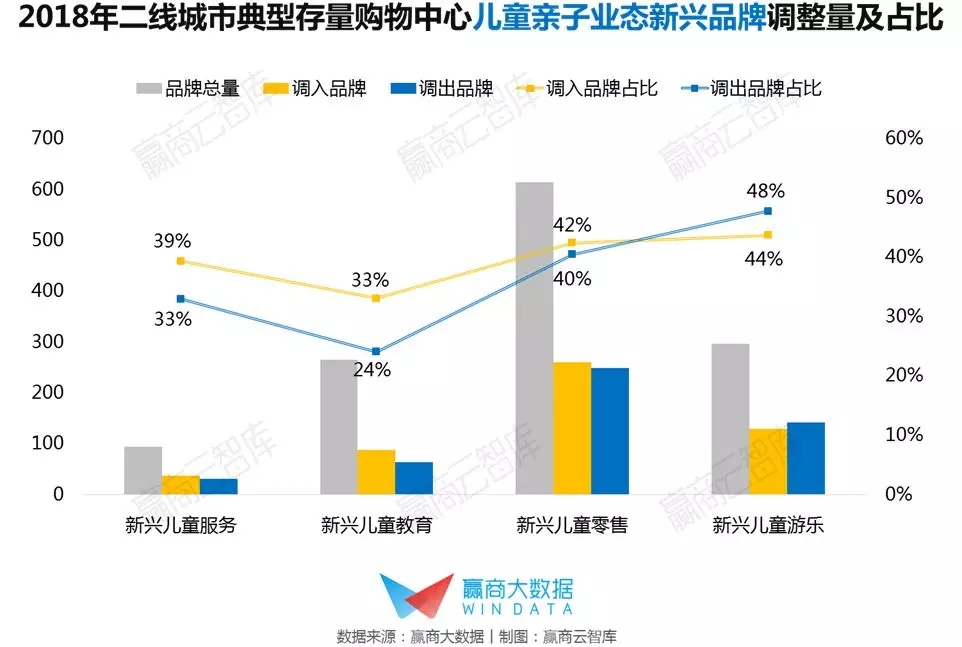

上调新兴儿童教育、服务、零售;下调新兴儿童游乐;新兴儿童教育奉行“STEAM”理念,即重视对孩子在科学、技术、工程、艺术以及数学等领域的能力培养,并强调孩子在“试错中成长”。因此,购物中心在完善教育业态时,优选一些细分特性鲜明、体验感强的新兴品牌;如自建教研体系,提供国际化、精细化教育服务的权威机构,又如引入互动体验、人工智能技术、教育IP的“乐中学”品牌。

新兴儿童服务品牌趋于往复合业态打造,将原本单一的服务场景,组合成新的亲子社交空间;如亲子餐厅倾向与游乐设施相融合,儿童理发则延展到母婴用品销售和娱乐项目,儿童书店从图书销售升级到阅读能力培养……这些创新服务的引入,为购物中心创造更多成人与亲子共同消费的可能性。

此外,为了满足年轻爸妈对时尚消费的高阶诉求,购物中心亦引进不少新兴儿童零售品牌,当中以中高端档次儿童服装品牌为主,包括大牌童装副线、运动童装、潮牌童装、IP联名品牌等。

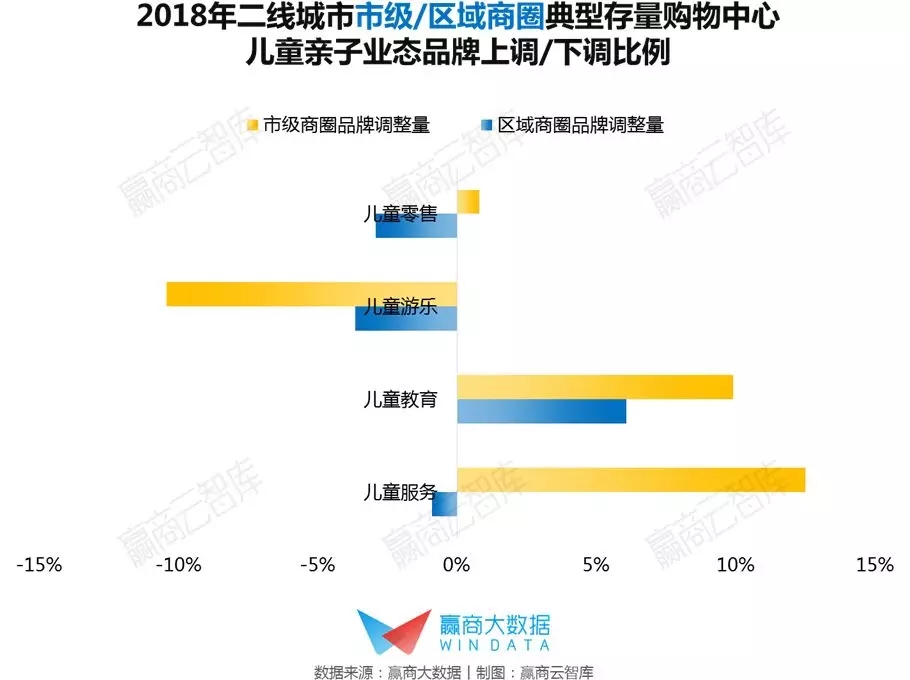

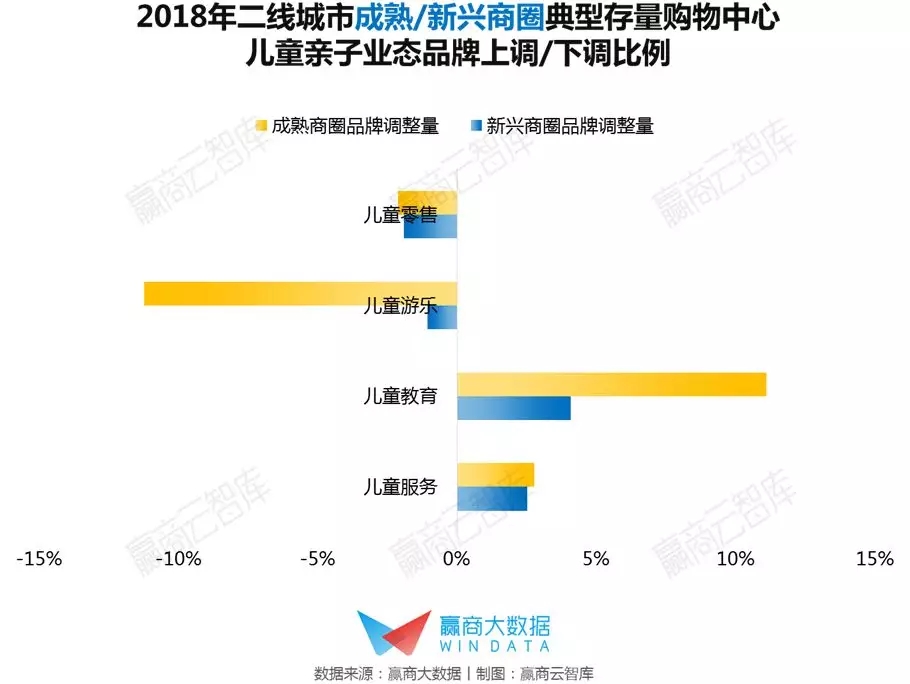

2、市级商圈购物中心“加码”儿童服务、零售;成熟商圈购物中心减持儿童游乐

市级商圈项目上调儿童服务、零售,区域商圈反之;随着儿童零售和服务趋向中高端化发展,消费力相对集中的市级商圈更符合其定位调性。

成熟商圈项目大幅度下调儿童游乐,上调教育;儿童游乐业态近年遇盈利瓶颈,对品牌经营能力要求较高,在“寸金尺土”的成熟商圈内,购物中心不得不对一些业绩不佳的游乐品牌进行“洗牌”。

注:1. 图表中正值表示该业态品牌开店量>关店量,业态呈现上调趋势;负值表示该业态品牌开店量<关店量,业态呈现下调趋势。

2. 基于商圈内购物中心经营时长是定性商圈成熟度最重要的指标,赢商大数据以商圈内购物中心开业时间为边界来定义成熟商圈与新兴商圈:若商圈内有开业时间超过5年的购物中心,则认为该商圈已具有相对稳定的消费客群及竞合关系,定义为成熟商圈;若商圈内购物中心均在5年内开业,则认为商圈内商业还在调整完善期,消费客群及竞合关系也将发生较大变化,定义为新兴商圈。.

A、功能分类:按商圈辐射力划分:

1)市级商圈:商业辐射主要客群可覆盖全市甚至周边城市的商圈 ;

2)区域商圈:商业辐射主要客群仅覆盖本划分区域范围内的商圈;

B、发展分类:按商圈的主要商业发展时间分类:

1)成熟商圈:主要商业形成时间超过5年;

2)新兴商圈:主要商业在5年内初步形成。(下同)

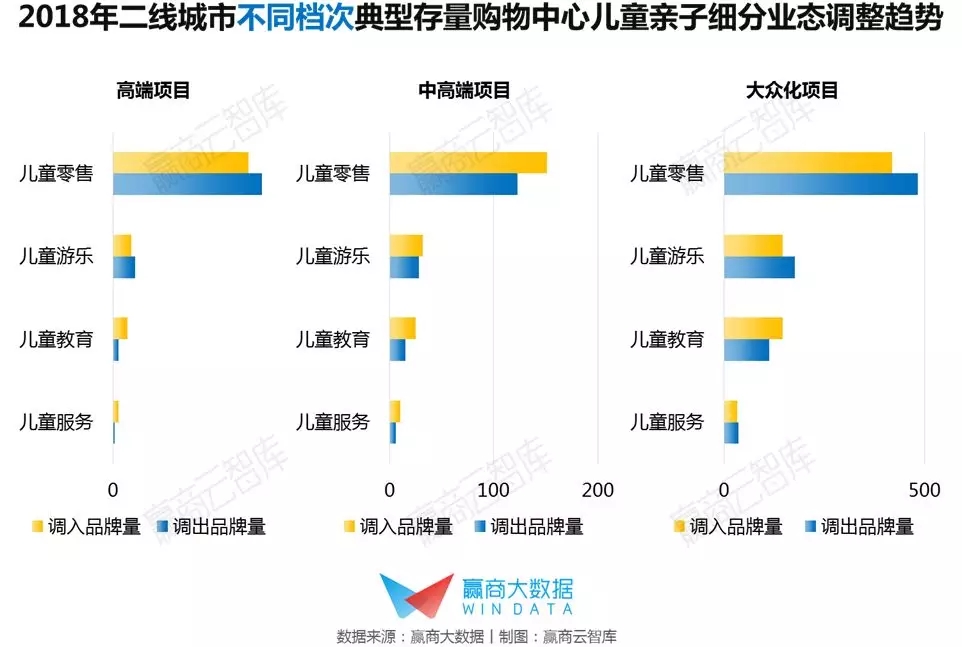

3、高端/大众化购物中心增持儿童教育;中高端购物中心更热衷引进儿童零售

高端购物中心上调儿童教育、服务,下调儿童零售、游乐;高端家庭客群的消费需求从物质上升到精神层面,家长们更注重孩子的智力和个性开发,更多教育业态逐渐进入高端商场。

中高端购物中心儿童零售、游乐、教育、服务均呈上调趋势;中高端项目对整体儿童亲子业态经营持积极态度,较大幅度上调儿童零售和教育业态的品牌量。

大众化购物中心上调儿童教育,下调儿童零售、游乐、服务;以社区为基础的该类项目,对儿童游乐类品牌的“兴致”有所减弱。

注:1、购物中心等级划分:依据项目内进驻的品牌,判断项目的高端程度:

高端——有奢侈品品牌并以非专柜形式进驻的购物中心

中高端——有轻奢品品牌、奢侈品副牌并以非专柜形式进驻的非高端购物中心

大众化——不能纳入高端、中高端档次的购物中心都归为大众化购物中心(下同)

▌典型案例

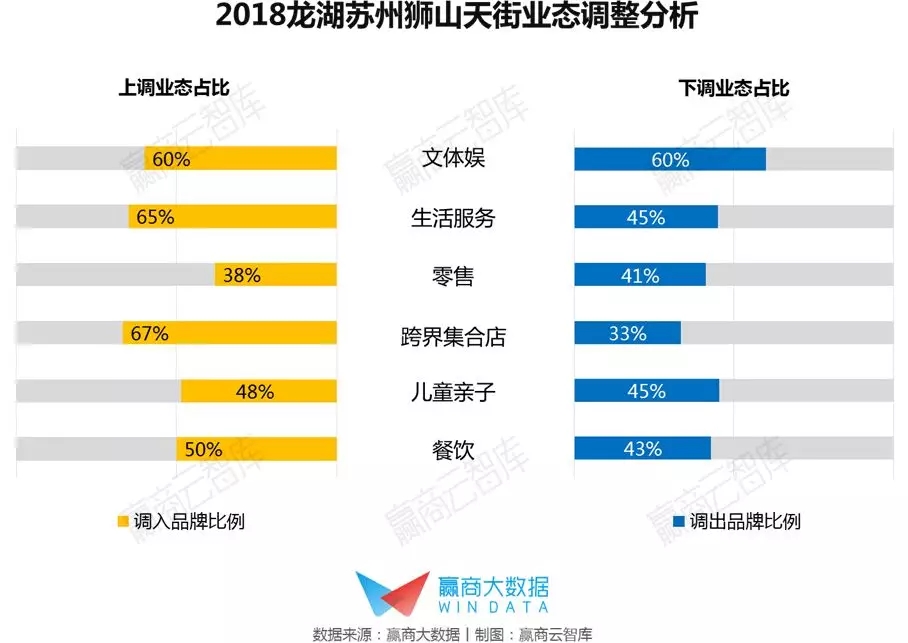

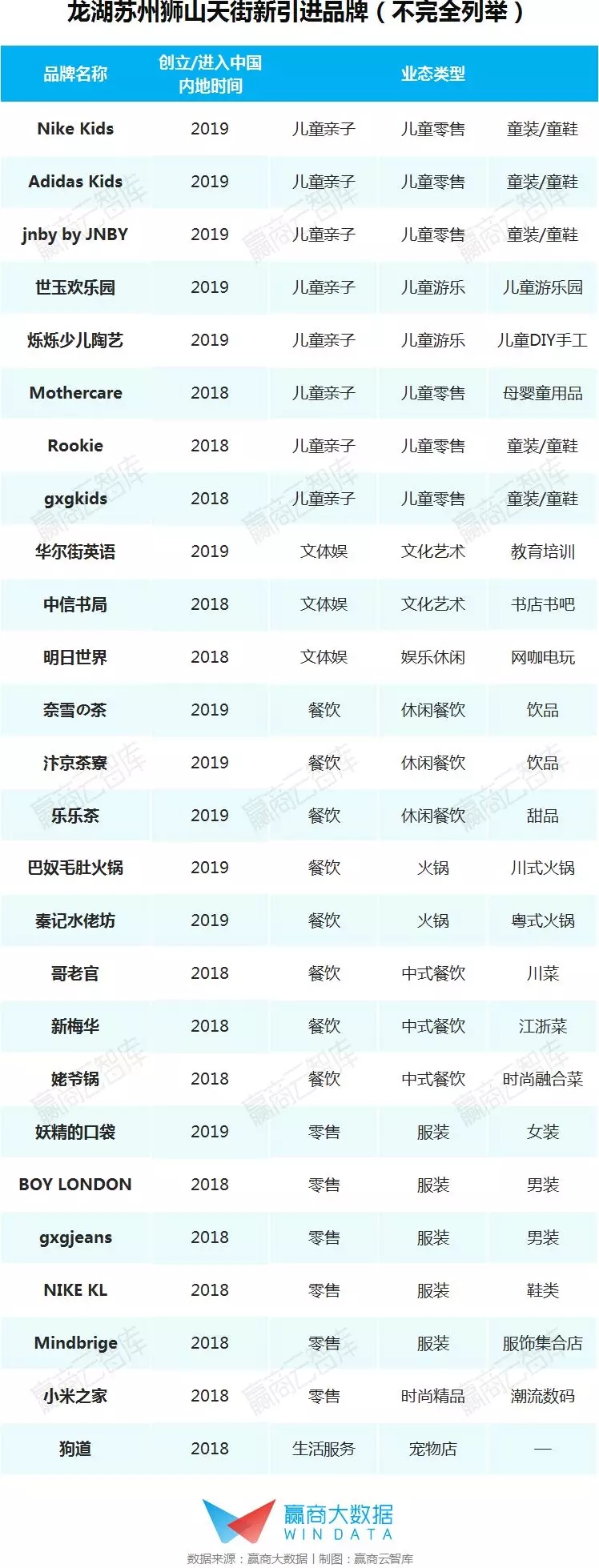

(1)龙湖苏州狮山天街:围绕中产家庭,完善儿童全成长周期业态

龙湖商业布局苏州的第一座天街,2018年销售额12亿元,客流总量达1700万人次。

调整背景:新兴商圈项目,围绕中产家庭客群,完善品牌结构

位处苏州高新区商圈,2017年开业之初已拥有较强的品牌阵型和丰富的业态布局:包括18家城市旗舰店、110个苏州首进品牌、216个高新区首进品牌。2018年立足城市级定位,主抓区域中产家庭客群,进行品牌调整。

调整策略之一:下调零售、上调餐饮、儿童亲子、生活服务

2018年,业态调整策略为提升零售、餐饮品牌级次,优化儿童、体验业态占比。零售业态以下调服装为主;餐饮的上调以休闲餐饮为主,上调儿童教育。

调整策略之二:完善儿童衣、食、住、行、娱乐、早教全链条业态

狮山天街的儿童娱乐及亲子教育基地覆盖整个儿童全成长周期;2018年引进针对准妈妈、婴儿和八岁以下儿童的母婴用品品牌Mothercare、童装潮流品牌集合店Rookie、3-12岁潮童服饰品牌gxgkids;2019年进驻儿童运动品牌Nike Kids、Adidas Kids以及设计师童装品牌jnby by JNBY,并引入烁烁少儿陶艺、世玉欢乐园(旋转木马)等儿童体验业态;与之前落户的孩子王、玩具反斗城、昆塔乐园、童绘(苏州首家)、金宝贝、灰姑娘等众多品牌,形成家庭消费闭环。

调整策略之三:整合亲子平台资源,开设儿童主街区

2018年,儿童成长俱乐部“童梦学院”开园,整合天街亲子平台资源,提供从孕育至成长的一站式服务体验。位于3F,以“天天伴你成长”为设计主题,分为“小小艺术家”“小小音乐家”“小小博士”等三个场景。

调整策略之四:提升零售、餐饮品牌级次

重点引入中式餐饮/火锅品牌:哥老官、巴奴毛肚火锅、新梅华、九田家、秦记水佬坊、奈雪の茶、乐乐茶、泉婷日料;以及时尚服饰及精品:妖精的口袋、BOY LONDON、NIKE KL、Mindbrige、GXG、gxgjeans、Innisfree、LACOSTE、周大福、潮宏基等。融入创新及服务配套业态,包括明日世界、小鹏汽车、华尔街英语、小米之家、及新型宠物店狗道。

(2)天津河东爱琴海购物公园:全业态、全消费档次的儿童品牌布局

2018年10月的天津河东爱琴海嗨购节,两天客流达30.4万。

调整背景:紧跟天津消费升级趋势,与同商圈项目错位经营

天津整体商业格局环境日益更新,业态配置、品牌发展皆处在不同生命阶段,天津河东爱琴海的策略不局限于业态经营品类上的调整,更从深层的数据分析去优化业态布局。天津河东爱琴海将周边项目看作是共同升级“河东商圈”的伙伴,以“错位经营”为原则,与万达等品牌差异率达82%。

调整策略之一:全年龄层、全业态、全消费档次的儿童品牌布局

新进儿童亲子品牌占比21%;2019年一季度重点引入教育和服饰新品牌,包括早教中心金宝贝,FILA KIDS、NB kids、特步儿童、大头儿子等童装;还陆续引进覆盖全年龄段儿童,周全小龄婴儿的日用品牌全棉宝贝,及母婴用品服饰品牌Mothercare。

调整策略之二:2019年计划品牌升级达2万㎡,占23%的租赁面积

2019年一季度,新进品牌47个,总面积逾15000㎡,销售额同比提升25.2%;新开业品牌以零售业态为主,占比53%;引入太平鸟女装、歌莉娅、印象主题、布景、AMASS等特色女装。另外还相继有甘兔庵、茶泰、奈雪の茶等茶饮甜品品牌,北塘海鲜、刘家小院、娜娜家、机器人火炉披萨、绿色庄园等餐饮,NǒME、畹町等时尚新零售家居生活品类进驻。

调整策略之三:B1层焕新打造城市B面空间,深挖“夜食经济”

2019年6月完成B1层升级改造工程,街区场景复刻天津胡同文化,打造国潮网红点,汇集超过200家品牌,集合非遗小吃、网红美食、潮流服饰、夜市文化、手作体验等业态。

还原传统夜市业态,既有天津地道著名美食,亦有当红餐饮品牌,如吉健鸡排、亲爱的锅包you、阿芮烤鸡爪、二斗栗子、二嫂子煎饼、骆驼房子清真烧鸡、本宫的茶等。此外还匹配购物业态,包括日货店、超市,以及文娱品牌头号玩咖、哏都青年相声剧场等。

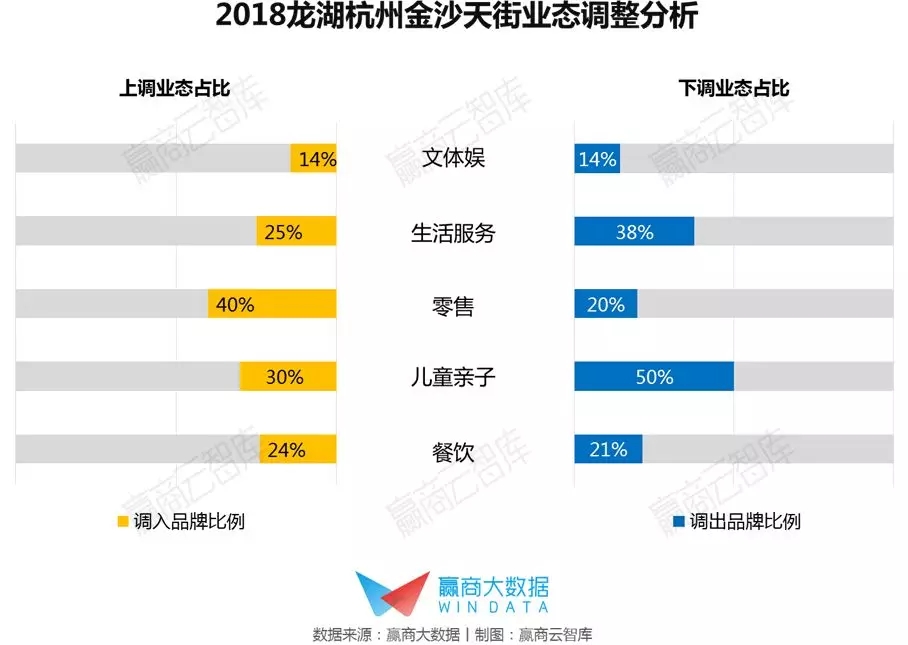

(3)龙湖杭州金沙天街:聚焦小家庭客群消费的儿童业态迭代

2018年销售额16亿,同比增长25%;去年日均客流达7万,全年客流突破2300万人次,同比上升15%。

调整背景:定位经济开发区家庭消费,刷新业态活力

项目位于杭州城东下沙板块,辐射金沙湖核心居住社区及大学城,是重点发展的高新区。整体定位为“家庭消费”,精准锁定大学生群体消费力,及核心亲子小家庭客群的消费需求,推出了“乐享家,欢乐+”的slogan,并结合这一概念不断调整和丰富商场业态品牌。

调整策略之一:上调零售、餐饮,下调儿童亲子

2018年,零售业态上调以服饰品类为主,儿童亲子业态加速品牌调整,当中以儿童零售细分品类调整力度较大。

调整策略之二:小家庭业态品牌升级、品类完善

主打亲子小家庭业态的3F,近年相继重装了爱玩嘉年华、悦宝园两大主力店,另一方面新增了马博士游泳馆、G KIDS儿童理发、蕃茄田艺术等儿童体验类品牌。2018年,进驻了儿童服装品牌,包括FILA kids、little mo&co、jnby by JNBY、mitti,以及拉比婴、Motobaby、星际骑遇等母婴用品品牌。

调整策略之三:引入杭州首店、城东首店,升级品牌影响力

2018年引进琳蕾拉、和府捞面金牌店、兔子百货、千里之外、搞茶、花臂先生、栗小方7家杭州首店;喜茶、小龙坎、优衣库、miss sixty、mo&co、NIKE KICKS LOUNGE、soseki、美宝莲、aroma、黛安芬、一席地、捞神、湘凤、洋楼粤菜、赠李白、lulualways等18家城东首店。

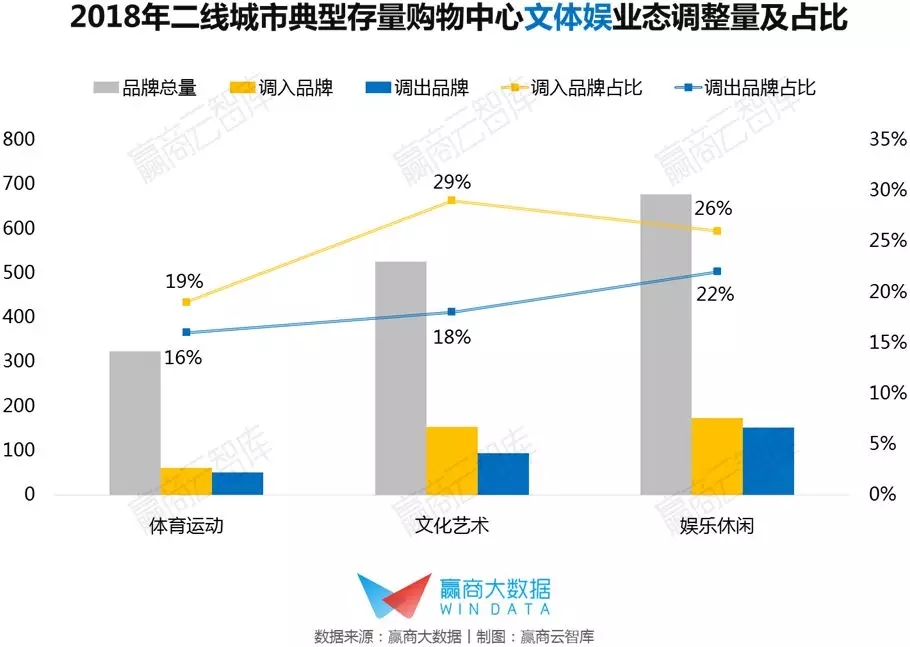

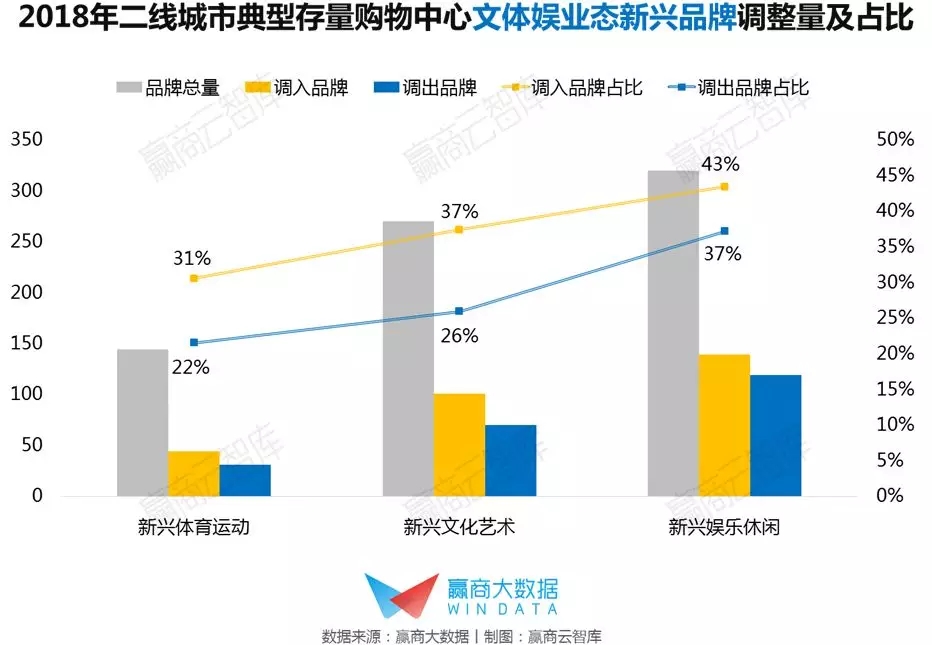

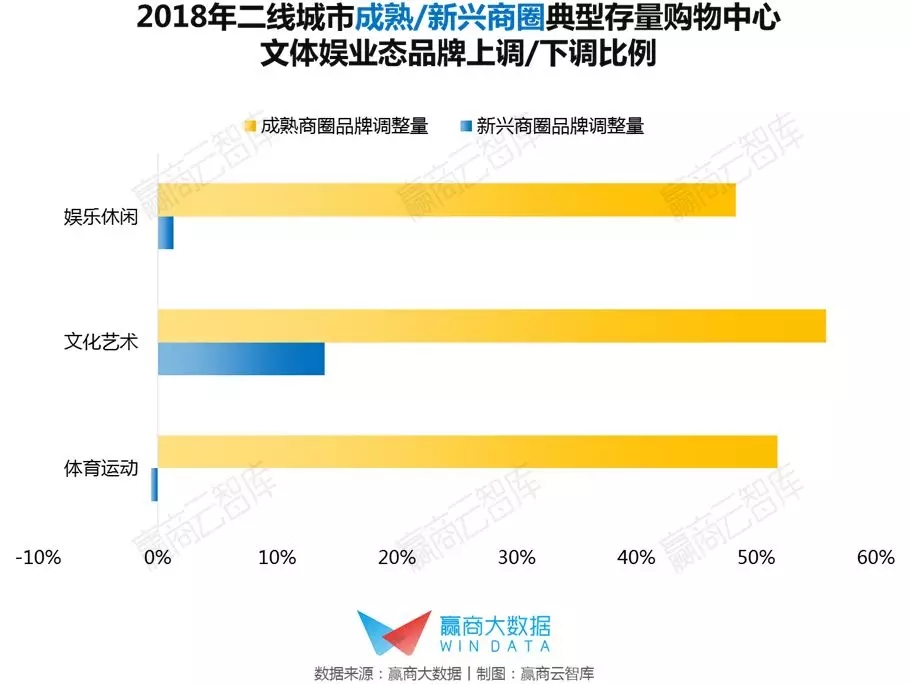

二、文化艺术成招调“大热”,市级/成熟商圈项目偏好体育运动、娱乐休闲

1、文体娱全线上调,文化艺术成“新刚需”

从文体娱业态及其新兴品牌调整来看,文化艺术上调幅度较大;随着文化消费的持续增长,“文化体验”热度的持续升温,购物中心倾向引入博物馆、剧院、主题公园等文化艺术业态;一方面迎合时下“第三空间”的概念,另一方面将“高雅”调性注入到消费休闲中,克服消费者对传统购物中心的审美疲劳。

另外,以书店为代表的文创品牌也在迭代升级中,经营模式逐渐摆脱单一图书销售的盈利结构,整合沙龙活动、艺文创作、展览演出、生活方式、餐饮等业态,通过持续性的文化内容运营,为购物中心释放较大的话题效应。

上调娱乐休闲、体育运动比例;未来,体育运动产业将会是一个五万亿规模的大市场,越来越多的购物中心重视“体育运动+商业”的延展增值效能,在新一轮的商业规划调整中,将腾挪一定的室内空间,或拓展屋顶、广场等户外空间,容纳较大体量的运动项目,如马术场、赛车场、高尔夫体验、击剑馆等新型体育馆品牌。而参与感较强的运动健身馆、采用高科技的互动体验馆,亦成为购物中心乐于招揽的业态。

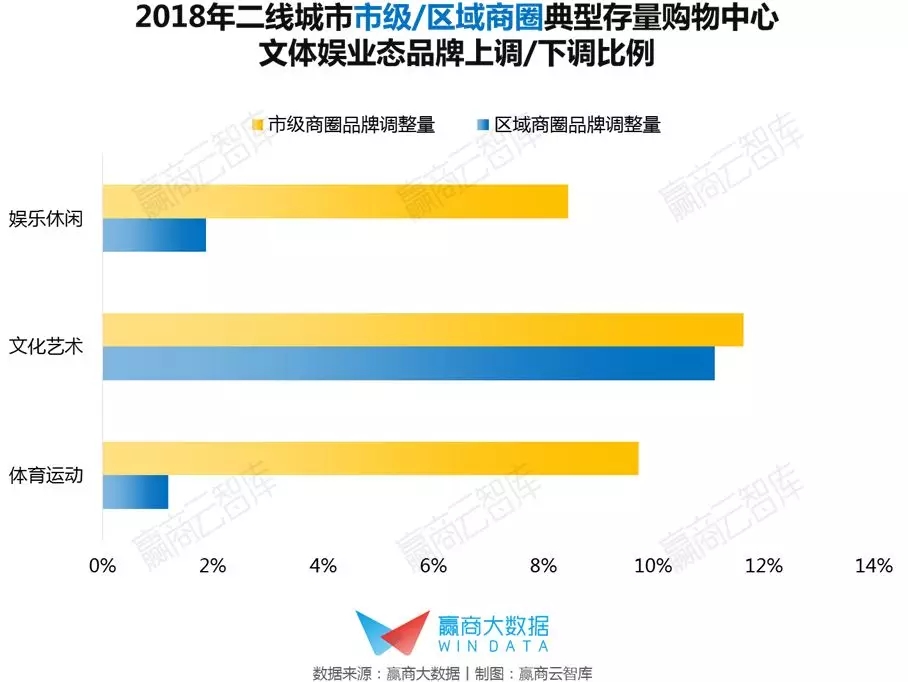

2、市级/成熟商圈购物中心“青睐”娱乐、运动;成熟商圈购物中心“热捧”文化艺术

市级/成熟商圈项目上调娱乐休闲、体育运动的趋势较明显;该类项目在城市中心“泛娱乐”的商业氛围下,更贴近消费潮流。娱乐业态的上调以代表科技前沿的VR体验馆,以及担起“夜间消费大旗”的酒吧为主,运动业态的上调则以互联网革命下的新型健身馆,以及热度较高的射箭馆为主。

成熟商圈购物项目较新兴商圈项目上调文化艺术的力度大;成熟商圈覆盖客群广,同时商圈内项目之间的同质竞争也相对激烈;借力文化艺术业态的内容传播力,购物中心能更广泛地占领消费者心智,制造差异化标签。

注:图表中正值表示该业态品牌开店量>关店量,业态呈现上调趋势;负值表示该业态品牌开店量<关店量,业态呈现下调趋势。

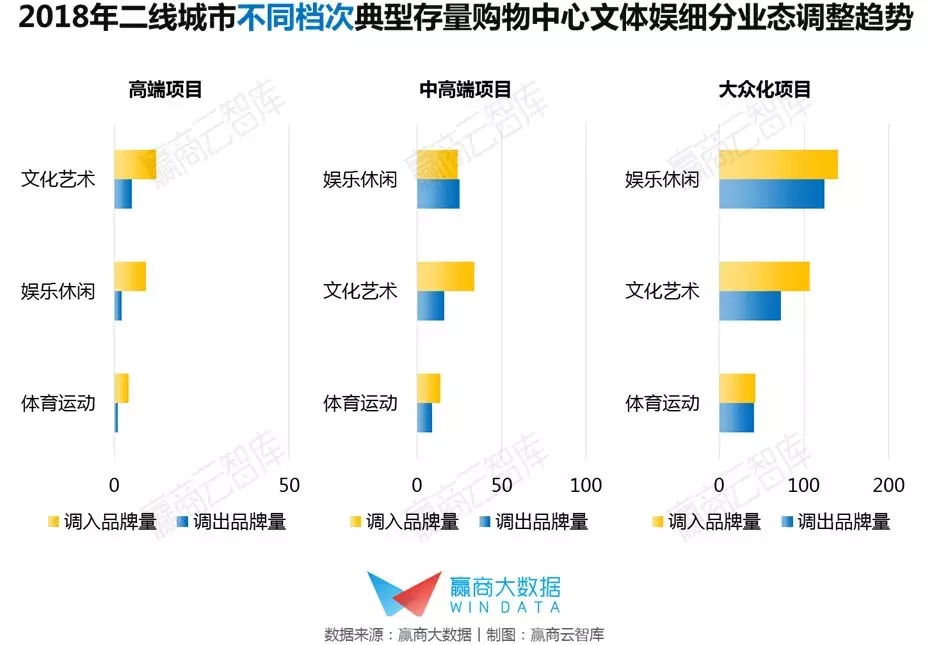

3、高端购物中心大量“增持”文化、娱乐、运动;中高端购物中心下调娱乐休闲

高端购物中心上调文化艺术、娱乐休闲、体育运动:三大细分业态品牌增量都较其他档次购物中心高。

中高端购物中心上调文化艺术、体育运动,下调娱乐休闲:娱乐休闲出现轻微下调,让渡上调幅度较大的文化艺术。

大众化购物中心上调文化艺术、娱乐休闲、体育运动:当中体育运动的增长幅度较其他档次项目小,业态品牌量相对饱和。

▌典型案例

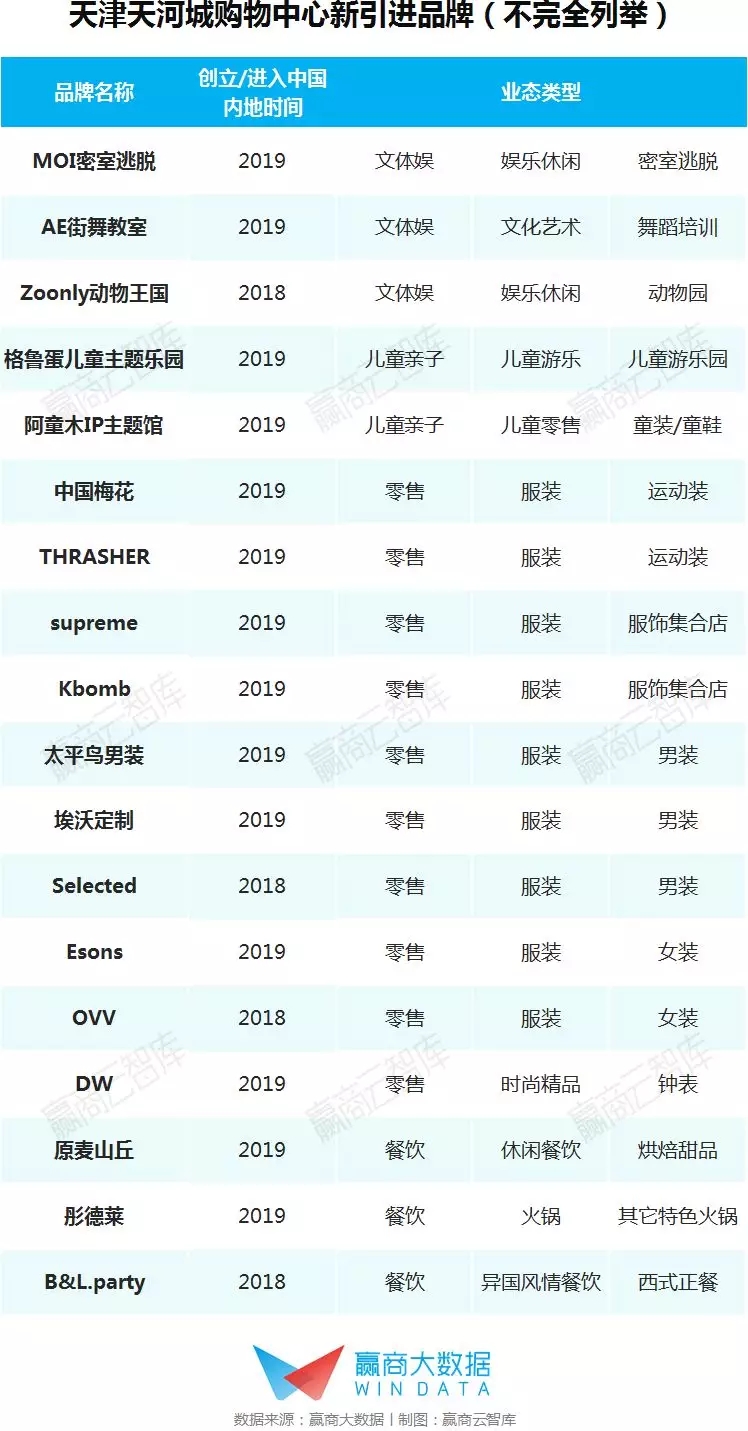

(1)天津天河城购物中心:以文娱潮玩业态,占领全业态领域制高点

2018年前九月天津天河城购物中心的收入为1.26亿港元(数据来源:粤海投资);2019年招商出租率达98%,日均客流突破10万,一季度日均客流相比去年同期,上升59.2%,销售额同比增幅达42.68%。

调整背景:在零售供过于求的商圈内,以体验业态突围

项目位于天津市全国示范步行街——和平路上,同时亦是CBD核心,覆盖白领及商务中高端人群。鉴于天津总体零售卖场供过于求,优质卖场多,商户选择也多,天河城谋求商圈内的差异化定位发展,引进了书城、动物园、影院、健身等文化体验业态,填补该区的消费缺口。为保持新鲜感,项目每年约有15%品牌更新。

调整策略之一:D26潮玩星球主题街区打造“新一代潮玩舞台”

2018年项目将天河城百货二层的近5000平米改造成D26街区,于2019年1月开业,引进潮牌服饰、娃娃机、美甲等品牌,以及街头说唱、街舞、涂鸦等各色等潮玩体验,进驻中国梅花全国首店,Supreme、Kbomb、Devil Nut等数家潮牌。

调整策略之二:引进文化、体验业态,占领全业态领域制高点

顺应90后、00后消费者的需求变化,项目在引入传统超市、影院、健身中心、游戏中心基础上,还引入更多有趣、个性、新奇的体验业态。2018年开业Zoonly动物王国;2019年引进格鲁蛋儿童主题乐园、AE街舞教室、阿童木IP主题馆、MOI密室逃脱等品牌。

(2)南京金鹰世界 GoldenEagle·WORLD:新奇体验业态强化品牌矩阵

南京金鹰世界是投资超百亿元、总面积近100万㎡的亚洲最大全生活中心。

调整背景:裙楼商业开业一周年,强化品牌矩阵

项目定位打造全生活一站式服务平台,裙楼商业引入国际国内400余个品牌,业态覆盖零售服饰、名品美妆、休闲娱乐、精品超市、特色餐饮、亲子教育、文化艺术,为不同客群打造专属购物及服务空间。开业一周年之际,金鹰世界根据客群分析、业态布局,开启新一轮品牌更新。

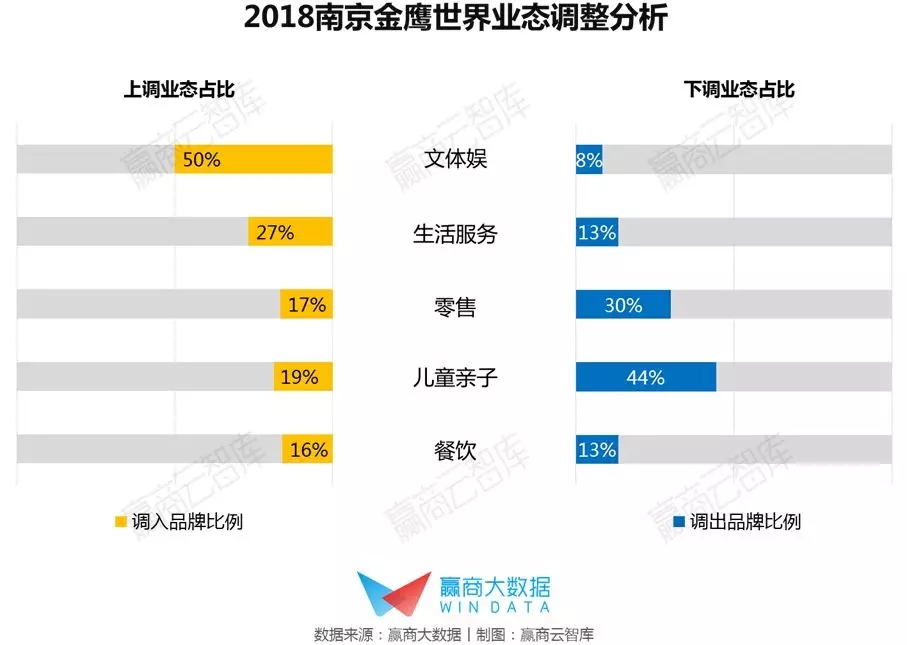

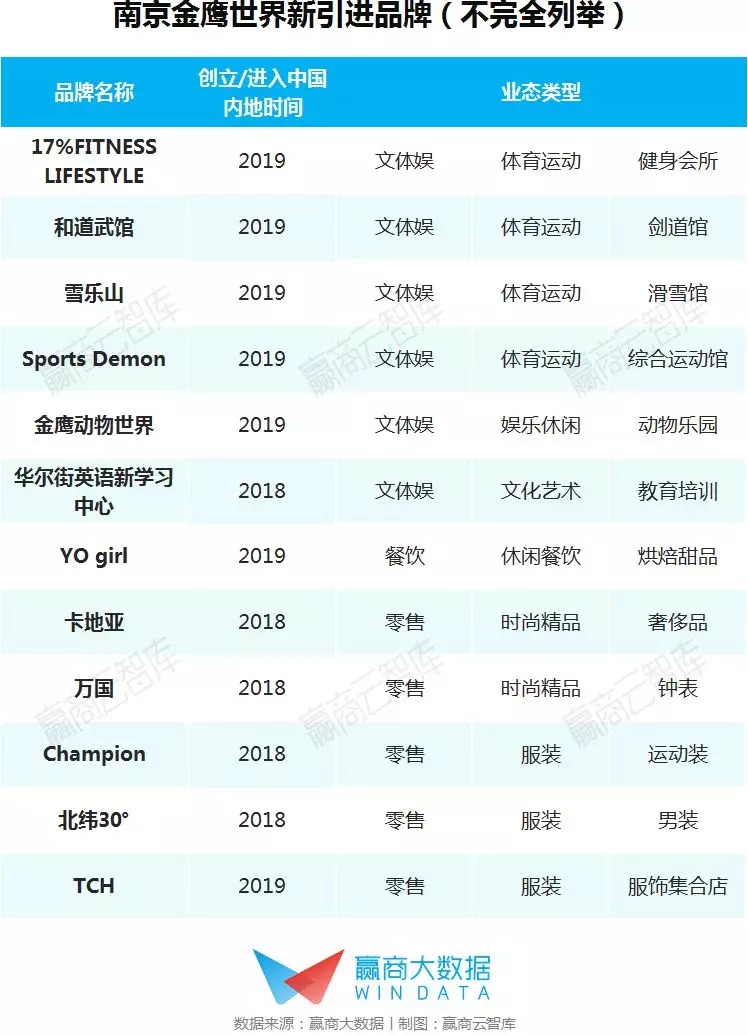

调整策略之一:下调零售、儿童亲子;上调餐饮、文体娱、生活服务

2018年对文体娱进行较大动作的调整,包括引进体育运动、娱乐休闲、教育培训的业态;零售方面以下调时尚精品为主,下调儿童零售比例。

调整策略二:引入新奇体验业态打造文青聚集地

项目拥有世界最美书店之一G·TAKAYA旗舰店、主题手作街区光年公园、汇聚林肯、英菲尼迪、特斯拉、凯迪拉克等名车的汽车生活馆等特色体验业态。2019年开业面积约8000㎡的首座金鹰自营互动体验科普乐园——金鹰动物世界。

调整策略三:零售调整升级,提升时尚影响力

2018年引进潮流品牌河西首店,包括卡地亚、万国。

调整策略四:IP主题展览场景,创造“五感体验”

2019年引进700+平方米的“正经动物园”沉浸式体验场景,内含30个主题的艺术装置,以及大型昆虫科普互动《虫虫城市日记》,观展人次超过5万。

(3)杭州远洋乐堤港:借力艺术业态,打造杭州首个艺术购物中心

远洋商业独立运营的首个大型综合体项目,2018年获中国体验式商业地产「领航奖」——年度体验创新地标项目奖。

调整背景:借助艺术提升差异化形象

定位“杭州首个艺术购物中心”,与杭州绝大多数购物中心有所差异。从前期项目设计,到艺术文创业态的引进,再到活动展览的运营,不断凸显其艺术调性。项目围绕“时尚”、“艺术”、“乐活”三大主题,覆盖国际高端零售、跨界体验店、IMAX旗舰影院、高端精品超市、国际标准真冰场、大型儿童综合体验区、文化创意、休闲餐饮、娱乐等丰富业态。

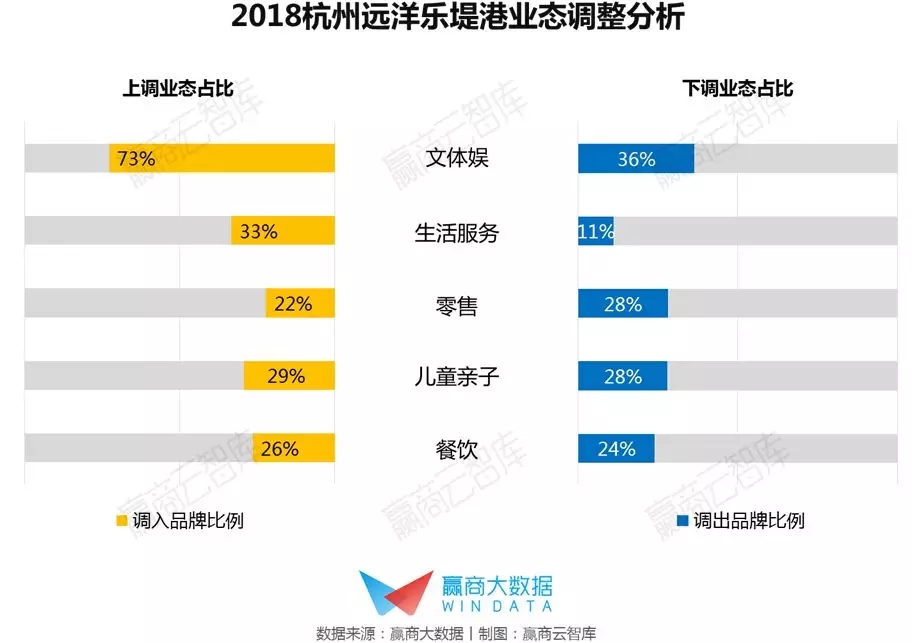

调整策略之一:下调零售、上调餐饮、儿童亲子、文体娱、生活服务

2018年,零售方面主要下调服装。文体娱以上调文化艺术类业态为主,生活服务亦有较大幅度上调,增加丽人养生、医疗健康等业态品牌量;此外餐饮、儿童亲子业态品牌量也在陆续增加。

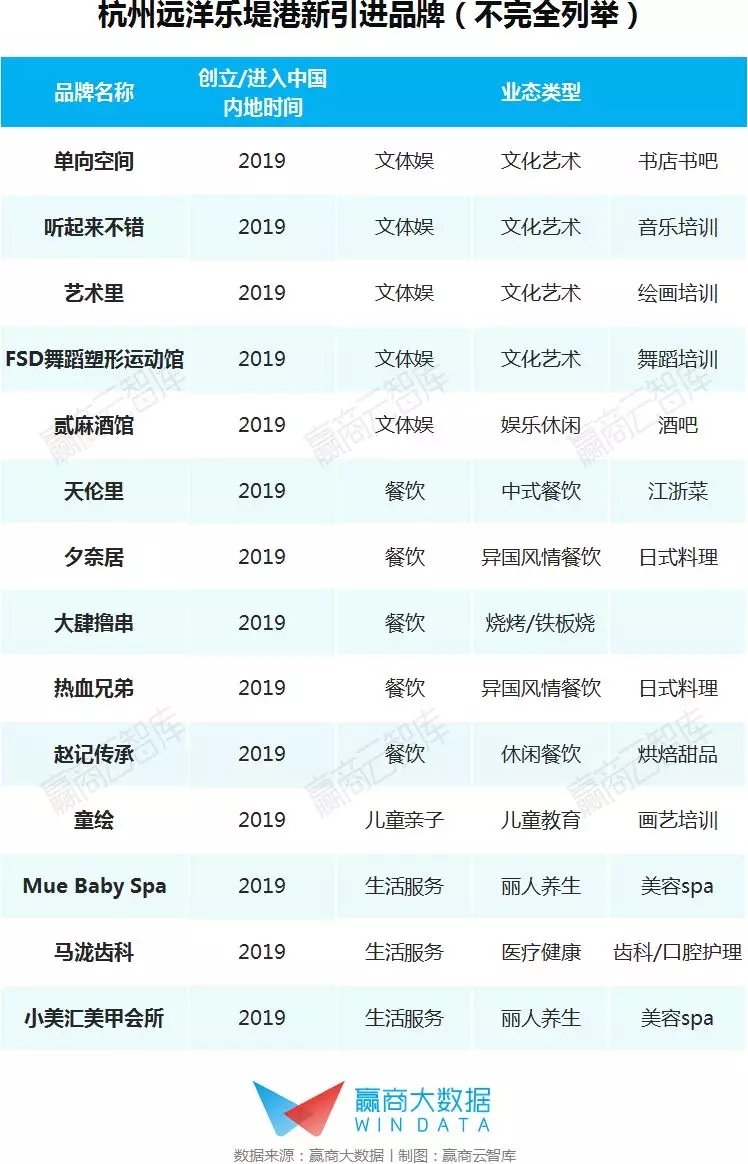

调整策略之二:调入生活美学类品牌,涉及文创、餐饮、家居、艺术、生活服务等类别

2018-2019年相继引进蟹料理餐厅天伦里、日料夕奈居、杭州首家大肆撸串、日式炭火烧肉热血兄弟、传承顺德糖水150年手艺的“赵记传承”、音乐学习室听起来不错、绘画学堂艺术里、舞FSD舞蹈塑形运动馆、童绘、Mue Baby Spa、马泷齿科、小美汇美甲会所等。

调整策略之三:引入长三角地区首家“单向空间”大型人文综合品牌

面积超过2800㎡,一层由品牌主题区、高台展览区、轻食区、workshop组成;二层由书区、文具馆、咖啡区组成;三层则是由“單向绘本馆”、众多艺术家展览、快闪店和單向文艺现场组成。

三、结语

当下,社交性消费已经替代传统的目的性消费成为最主要的消费体验诉求,而探索与娱乐也成为了大部分人的消费动机。购物中心对于儿童亲子和文体娱等体验业态的重视度愈发提高,发展思维也出现了质的变化:

①儿童业态趋于全年龄层、全业态、全链条布局

购物中心将根据品牌越趋精细的经营定位进行重组,关照不同年龄/月龄段、不同成长方向的儿童需求,并将儿童和成人消费进行高度捆绑。

②儿童品牌调性聚焦中高端消费

契合80、90后新晋父母的育儿理念,购物中心将倾向引入更多“高配型”儿童产品和服务品牌。

③文化艺术类业态与购物中心融合度更高

购物中心将通过文创街区、艺术空间、展演场地、主题公园的打造,为休闲消费注入文化调性,吸引更多文化艺术品牌集聚。

④体育运动场馆成招调“新风口”

运动热潮下,各种新奇、大体量的运动业态将在购物中心涌现,甚至发挥起主力店、副主力店的作用。

特别说明:本报告研究样本为杭州、重庆、青岛、合肥、南京、苏州、福州、贵阳、天津、武汉、成都、西安、郑州、昆明、厦门15个二线城市,在2018年1-12月品牌调整比例15%及以上的222家购物中心(商业面积≥5万㎡)。

商务合作:Tonggg_1031(微信号)

转载/加群沟通:13570341941(微信号)

固话:020-37128292

天津嘉里汇购物中心历经开业前三年的低谷期,2019年对项目进行全业态招商调整并升级,出租率迅速从70%提升至近90%。

巴拉巴拉称,将在儿童生活方式品牌定位下,开设全品类店、单品类店,同时尝试更多新型渠道的机会,包括文旅渠道和TOD商业。

乐悠游CEO孙成英认为,做服务行业的普遍认为顾客是上帝,而乐悠游的理念是,用对待家人和朋友的方式对待我们的客户,和顾客产生情感共鸣。

全国首家社区亲子平台MOOGI于12月3日在广州开业。它定位于社区周边,主要解决2-8岁儿童就近亲子教育的痛点,提供学习、乐园一站式服务。

赢商网账号登录

赢商网账号登录