赶在中报披露前,蓝光嘉宝8月19日退市了。54.15港元/股,市值96.44亿港元,在港交所只存活了两年十个月。

这是中国地产行业“替父还债”的经典案例。被卖者,是物管公司。

无独有偶,亿达中国把亿达服务卖给了龙湖,阳光城拿阳光智博服务换了万物云的股份。许家印正在帮恒大物业寻找买家,张园林也在考虑出售新力服务。

卖,或是情非得已。更多地产商愿意维系着和谐的局面,与物业保持父子或兄弟关系,通过一系列的关联交易,相互反哺。父亲免费给儿子输送在管面积,把一些售楼处里的业务交给物业公司,儿子的这些业绩也会变成投资收益出现在父亲的报表里。

地产与物业这对父子,到底发生了怎样的关联交易?2021年中期是一个很好的窗口。

乐居财经将54家上市物业公司分成三类:10家独立第三方、22家母子关系、22家兄弟关系。在母子关系中,物业给地产贡献的业绩最高达到55%,而富爸爸给儿子输送的在管面积最高超过98%。仅非主业增值服务一项,就有三家地产商给物业公司“送”去了10亿以上的收入。

这些,放到资本市场转一圈,就变成了可观的纸上财富。这是一场地产商的阳谋。

大方的 “馈赠”

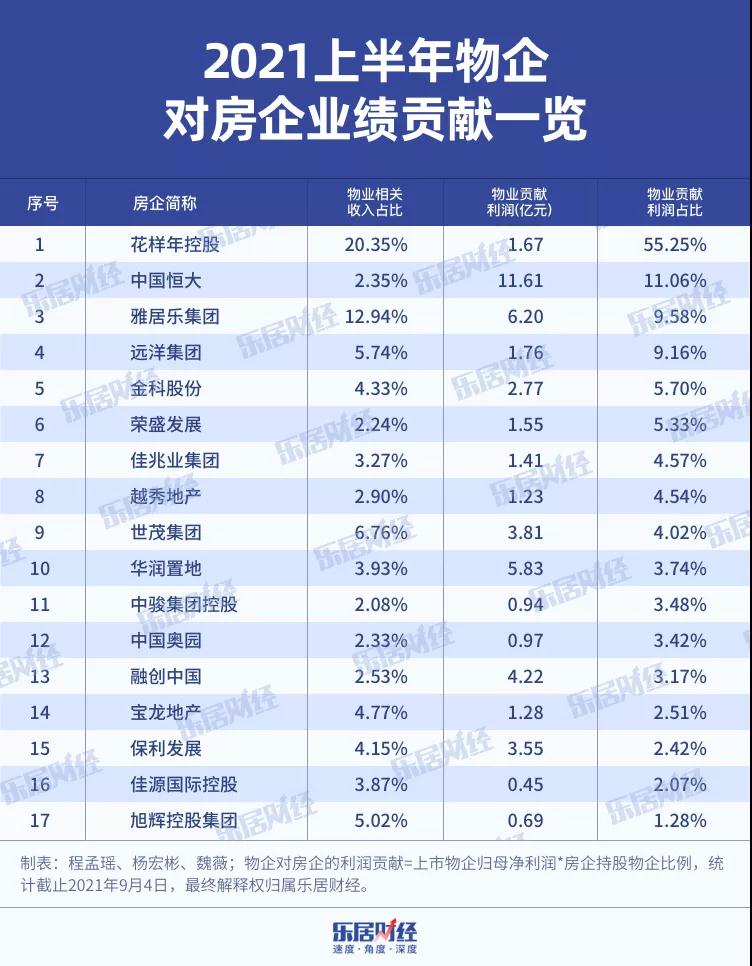

翻阅2021中报,17家房企在收入构成中披露了物业管理相关收入或占比。上半年,雅居乐、世茂、恒大的物业相关收入在40亿元之上;旭辉、金科来自物业的收入在20亿元左右。

在房企的收入构成中,12家房企来自物业的收入占比在2%-5%之间;雅居乐、世茂、远洋的物业收入占比在5%以上,花样年控股的物业收入占比超过20%。

上半年,花样年控股实现营收约109.5亿元,其中“物业经营服务”收入为22.29亿元,占比约20.35%。这项收入主要由三部分组成,包括物业管理服务收入19.95亿元,增值服务收入1.98亿元,工程服务收入0.36亿元。

相较去年同期,花样年控股的物业经营服务收入增加约1.06亿元,同比增长约5%,近9成增长来自物业管理服务。

以17家物企为样本,上市房企对旗下物企的持股比例大多在55%-70%之间。通过上市物企归母净利润及房企的持股比例,乐居财经估算了物企对房企的利润贡献。

上半年,恒大物业、雅生活服务、华润万象生活对房企的利润贡献超过5亿元,融创服务、世茂服务、保利物业、金科服务等对房企的利润贡献在1亿元-5亿元之间,奥园健康、中骏商管、旭辉永升服务、佳源服务对房企的利润贡献不足1亿元。

其中,彩生活对花样年控股的利润贡献占期内净利润的55%左右;恒大物业、雅生活服务、远洋服务对自家房企的利润贡献占期内净利润的10%左右;旭辉控股集团、佳源国际控股等来自物业的利润占比不足3%。综合来看,17家物企的利润贡献率均值约7.7%。

事实上,财报中的数据只是冰山一角,物业对地产的“反哺”远不止于此。

与上市房企相比,资本市场对上市物企更为青睐。截止目前,在港上市的47家物企,市盈率(TTM)均值为21.4倍,暂列首位的华润万象生活在60倍左右,融创服务、碧桂园服务在50倍左右。

相较之下,内房股市盈率(TTM)均值在6倍左右,华润置地的市盈率不足6倍,融创中国、碧桂园的市盈率不足5倍。

内房股普遍被低估的背景下,房企将物业分拆出来并送入资本市场,力求做大规模、做强业绩,以推升其估值。在物企获得高估值之后,对上市房企的股价和市值管理也将起到正面作用。

如何评估物业对上市房企的市值影响?影响股价的因素很多,很难量化判断,但有一组数据或许可以参考,仅作为逻辑辅助。

2020年12月,6家物企登陆港交所,包括建发物业、特发服务、远洋服务、华润万象生活、佳源服务、恒大物业。

在上市时间上,他们基本处于同一起跑线。其中,佳源服务、华润万象生活、远洋服务、恒大物业与房企为“母子关系”,且“母子”均为上市公司。

佳源国际控股持有佳源服务75%股权,对应市值约19.3亿港元;华润置地持有华润万象生活72.29%股权,对应市值约670.7亿港元;远洋集团持有远洋服务67.57%股权,对应市值约39.5亿港元。

2021年至今,地产股普跌。截止2021年9月3日,90家内房股里57家市值缩水,其中24家市值跌幅超过20%,平均跌幅在5%左右。

反观以上样本物企的母公司表现,年内,佳源国际控股市值涨幅约22.2%,远洋集团市值涨幅约2%。很明显,他们跑赢了绝大部分内房股。

同期,华润置地市值虽下跌约5%,但未跑输均值,表现相对抗跌。不仅如此,3月29日,华润置地股价创出历史新高41.3港元/股,总市值突破2900亿港元,一度跻身内房股市值TOP 3。

物业管理作为房企市值重建的平台作用开始显现。安信证券在一份报告中提及,房地产行业的增长红利已成为过去式,承载房企转型重任以及依托于增值业务等新兴商业模式的物业管理行业俨然已经成为一座待挖掘的金矿,吸引了资本市场的极大关注。

输送“阳谋”

房企与物企之间,无论是母子关系还是兄弟关系,都改变不了两者之间存在“血缘”关系的事实。

抛开血缘关系不论,地产与物业天然的附属上下游业务关系,就注定了地产从一开始决定了物业的起点。

有人说,运气也是一种能力,脱胎于龙头房企的物企是运气也是实力,上下游的业务输送自然是近水楼台。

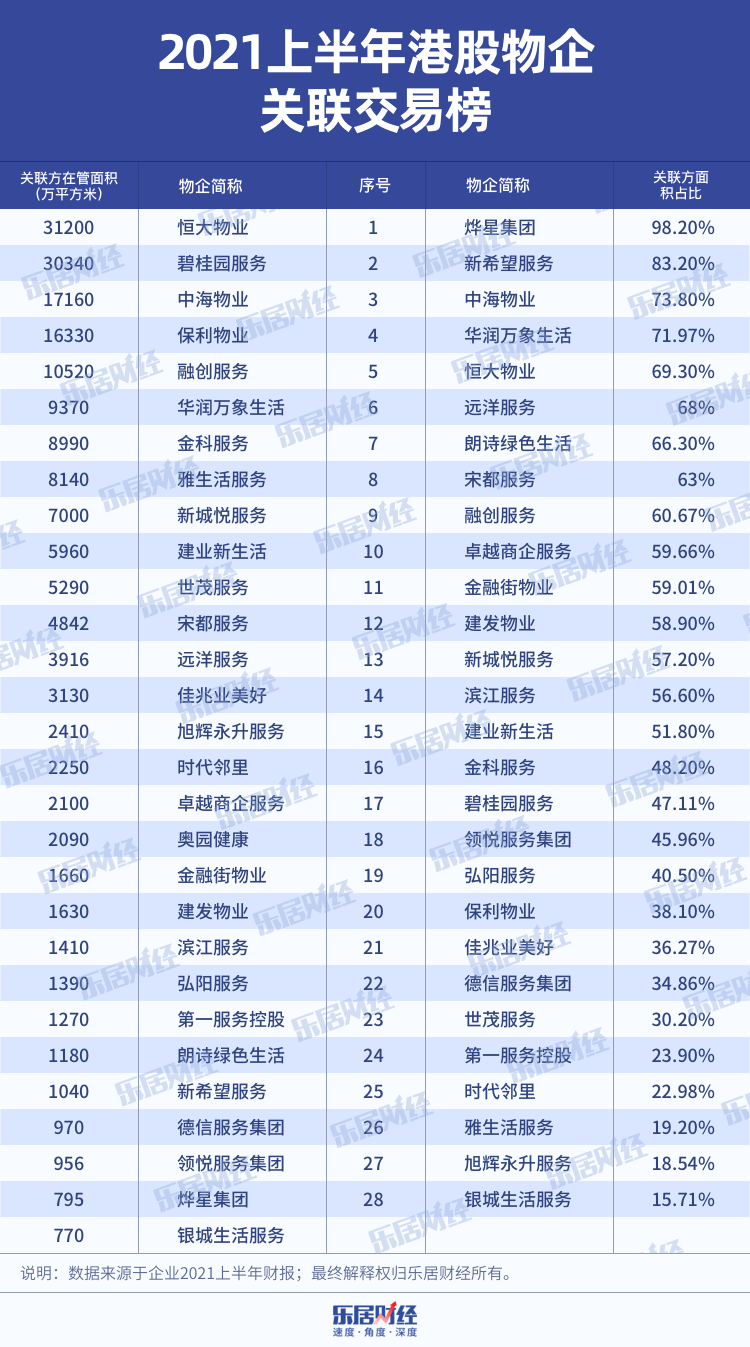

最为直观的业务输送,就是管理面积输送。在乐居财经研究院统计的28家公布关联方面积数据的物企中,关联方面积占比最高达到了98.2%,最低占比15.71%,平均占比51.53%。

从整体来看,28家物企中有16家物企来自关联方的面积占比超过50%。从这一维度来说,有一半以上的物企对关联方面积输送较为依赖。

但是从这些有地产基因的物企目前的营收规模来看,物企对关联方面积的依赖程度,并没有直观的数据表明与物企的营收能力存在关联。

如关联方面积占比排名前十的物企中,有五家物企营收排名位居前十,而另外五家营收排名则相对偏后。

营收排名前十的这五家物企:中海物业、华润万象生活、碧桂园服务、恒大物业、融创服务,其关联方在管面积也都排名前十。这一数据恰恰表明了房企输送的面积总额越多,物企对关联方依赖的弊端就会相对减弱。

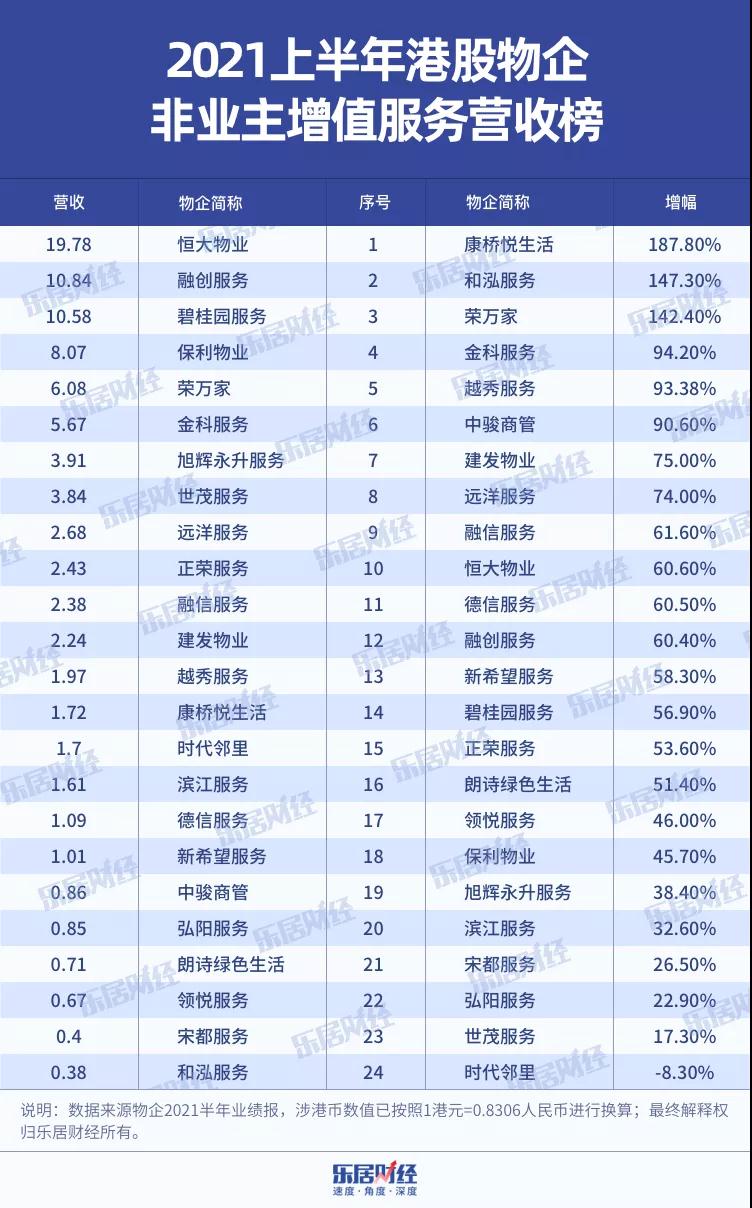

关联房企的业务输送,较为典型的一种还有对服务业务的输送,而其中最为普遍的一种业务模式就是非业主增值服务,该业务主要为开发商提供案场协销、交付前服务等。

公布非业主增值服务营收情况的24家物企,收入占比最高达到了48.7%,大部分占比在2成到3成之间。

毛利率最高达到了50.4%,最低为18.5%,平均毛利率为34.89%,远高于上市物企整体毛利率水平,对物企整体毛利率水平具有明显的拉动作用。

第三种业务输送的方式,就是关联房企凭借自身开发物业的优势,以低于市场的价格向物企出售或租赁物业用房,从而帮助物业公司降低相关的运营成本,实际上也是物企从关联房企身上获得的好处。

第四种业务输送方式,是一种潜在的资源供给保障。房企在考虑出让子公司相关的物业轻资产时,关联物企往往是第一顺位继承人。

如正荣服务“收编”正荣地产控股旗下的正荣商管,迅速获得商管资产的扩充;银城生活服务与银城地产旗下的银城商管成立合资公司——银城商业物业,搭建商管平台桥梁;刚刚递表的金茂物业,其母公司中国金茂甚至直接将旗下的商管资产无偿赠予金茂物业等。

兄弟齐心

十多天前,碧桂园服务总裁李长江出席中期业绩会,他对碧桂园服务这半年的成绩颇为满意,“虽然离千亿目标才起步半年,毫无疑问,这开了一个好头。”

2020年底,碧桂园服务对外公开“到2025年集团实现千亿营收”计划。“千亿”,在过去多年里像地产游戏的关卡,迎来一个个修炼冲关的房企玩家。现在“千亿”也被运用到由地产分拆出来的物管行业。

某种程度上,这反映了房企的“野心”——再造一个与地产平起平坐的巨舰。这种心态在以碧桂园服务为代表的物企中体现得更为明显。这些物企与上述那些和地产板块形成“母子”关联的物企不同,在股权关系上它们被放置在与地产板块同等的位置,形成“兄弟”关系。

这种微妙的不同,反映了房企对物管板块寄予着更深的厚望——早日摆脱房地产“附属”标签,形成一个独立的板块。而这些物企自身对于独立的愿望也更迫切,这从它们的半年报中可窥一二。

在被诟病患有严重“依赖症”的物管行业,来自第三方外拓获取的在管及合约面积更成为物企独立的一个重要指标。在这些地产“兄弟”物企中,自第三方获取的在管及合约面积成为它们半年报中的一大亮点。

上半年,中海物业所管理的建筑面积达2.3亿平方米,新增在管面积4540万平方米,其中82.1%来自独立第三方。同期,来自独立第三方的在管建筑面积比例增加至26.2%;而半年前的2020年末,这个比例仅12.6%。

新城悦服务上半年新增第三方合约建筑面积达2340万平方米,几乎是去年同期的两倍。截至今年6月末,和泓服务中其他物业开发商项目在管建筑面积增至约1970万平方米,较上年同期增长约337.8%。

在市场拓展方面,银城生活服务表现更加亮眼。今年上半年,银城生活服务获得1000万平方米的新增在管面积,使其总在管面积增至4900万平方米。其中,来自第三方地产开发商的在管面积占总在管面积的比例高达84.2%。这在房企“分拆”出来的物企中,可谓一骑绝尘。

收并购是这些物企扩张市场步伐的最直接、最迅速的方式。上半年,这些物企加大了并购力度,不仅为项目拓展带来强劲动力,且突破原有的住宅服务业务,快速进入学校、医院等物业管理领域。

今年2月末,碧桂园服务以49.64亿元控股蓝光嘉宝服务,实现在管及合约面积的猛增。上半年,将蓝光嘉宝业绩并表后,碧桂园服务新增合同面积达3亿平方米,新增管理面积达1.82亿平方米,同比均有3倍涨幅。

同时,这也进一步加大碧桂园服务的第三方比例。截至去年底,碧桂园服务第三方合同管理面积在总面积中占比达30.4%;截至2021年中期,加上蓝光嘉宝合同管理面积后,其第三方开发商开发物业的合同管理面积将增加至5.13亿平方米,占比升至45.8%。

时代邻里外拓物业在管建筑面积所占比重由2020年6月末的59.4%上升至今年6月末的77%,管理外拓物业所产生的收入则由1.98亿元增至4.6亿元。它在中报中表示,这些增长来自于时代邻里的收购及与第三方的业务合作。

新城悦服务也极为重视市场拓展和并购,为此今年上半年直接派出两名高管分地区开展。其通过收购3家物企增加合约建筑面积约1030万平方米,并由此进入学校及行业壁垒较高的医院物业管理领域。

此外,银城生活服务去年并购的南京汇仁恒安物业,今年上半年则为前者带来了5个医院物业服务项目。

在市场外拓和内生性增长上,这些物企显得极为积极。除收购外,它们有些直接进入市场,通过招投标方式获取项目,有些进军新赛道,如商场、艺术馆、景区等领域非住宅物业管理及城市服务等。

以碧桂园服务为例,过去几年其收入以物业管理服务为主,社区增值服务、非业主增值服务为辅,后又增加了三供一业、城市服务、商业运营及其他服务的版块。

显然,碧桂园服务并不满足于靠物业管理服务所带来的收入,而此部分收入中大部分来源于碧桂园集团开发业务输送的项目。它把更多精力放在了新业务的开拓上。

2018-2020年,碧桂园服务物业管理服务占比逐年下降,由73.7%降至55.2%,今年上半年进一步下降至44.7%,而新开拓的城市服务收入占比已达18.1%。

城市服务是碧桂园服务近年来新开拓的赛道。2020年,碧桂园服务收购环卫行业龙头满国康洁和福建东飞。今年上半年,碧桂园服务的城市服务实现收入20.95亿元,同比增长超55倍。城市服务收入超越社区增值服务,已成为碧桂园服务第二大营收业务。

近一个月,物业行业的估值整体下滑,多个龙头物企市值估值缩水30%-40%,商管龙头华润万象生活市值保持稳定,仍保持高达100倍的市盈率...

鲁商发展再度提出分拆物业上市计划!分析称,此举意在加强公司的地产概念,但市场将其视为医美公司,投资者想看到的是公司剥离房地产业务。

朗诗绿色生活寻求本周上市聆讯,募集约1亿美金。区域上来看,朗诗绿色生活的业务主要集中在长江三角洲,超八成收益来自长三角。

广宇发展拟将所持所属房地产公司及物业公司股权等资产负债与鲁能集团、都城伟业集团合计持有的鲁能新能源100%股权进行资产置换。

蓝光发展公告,蓝光集团持有公司约1.04亿股股份(占比为3.43%)成功拍出股,成交总价为2.09亿。9月9日,蓝光发展的股份还将迎来两次法拍。

赢商网账号登录

赢商网账号登录