自从2014年”物业第一股”彩生活赴港上市至今已近7年之久,经过短暂的狂热期后,市场对物管股的看法也逐渐恢复理性,价值投资的理念正在回归。

一般认为,企业的内生性价值源于未来现金流对于当期的贴现,这也是在对上市企业进行估值时较为传统和直接的认知。

相较重资产、高负债的地产开发商,物业管理公司经营风险低,基本面稳固,较高的续约率以及持续创收的商业运行模式,保障了物管企业具备长期稳定的净现金流,明显更受投资者青睐。收入的高确定性也带来了额外的市场溢价,为物管股高估值锚定了基础。

截至2021年6月10日,港交所上市物管企业的平均市盈率(TTM)已经达到33倍,远超过物业开发商(目前港交所内房股平均市盈率约为6-7倍)及其他港股上市企业的平均水平。

但在行业整体高PE的背景下,是物管板块内部较为极端的估值分化。

规模魔咒

在管面积规模的扩张,是物管企业发展中绕不开的核心问题。基于行业模式的特殊性,每个新增项目均有机会实现未来长期持续的现金流。基于此,近年来规模的野蛮扩张也成了物管行业发展的主旋律。

但资本市场如何看待这个问题?

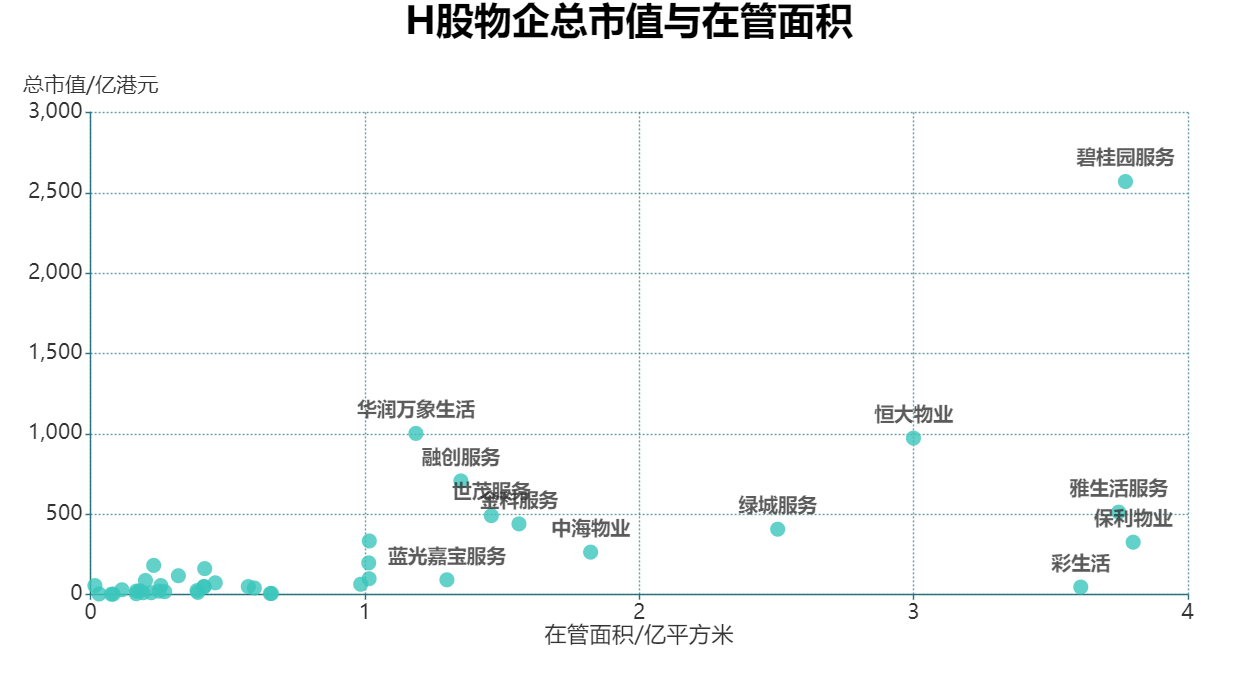

从目前已登录H股市场的42家物企来看,管理面积与市值的皮尔逊相关系数约为0.625,两者具备中等强度的线性相关性。

数据来源:Choice,企业公告,观点指数整理

就结论而言,物企市值与在管面积之间整体存在一定显著性不高的正相关关系,高市值首先建立在较高的在管面积基础上,但单纯的规模叠加并不能给上市企业带来市场的高估值预期,大量物企存在市值与规模不匹配的现象。

具体来看,以二者偏离较为明显的彩生活为例,其易产生收益的在管面积3.61亿平方米,但目前总市值47.43亿港元,仅与香港联交所在管面积数千万平方米的物企相若。

彩生活于2014年作为国内第一家上市的物业企业登陆港股,在上市之初也曾依靠物业股的稀缺性收获一定的红利。于上市前后,彩生活对同类企业进行了大量的收并购行动,规模与三方占比也得以迅速提高。但这些收并购而来的项目并未能给彩生活带来等量的增长。近年彩生活营收和规模增长陷入停滞,2020年毛利率也下降1.7个百分点至33.6%,对应资本市场上市值也不断缩水。

数据来源:Choice,观点指数整理

究其原因,收并购作为扩张规模的手段固然高效,但并非是健全的长期增长模式,若对收并购标的质量和公司契合度不加以严格筛选,可能会在整合上存在困难,甚至反噬原有业务,对公司整体长期发展造成拖累。

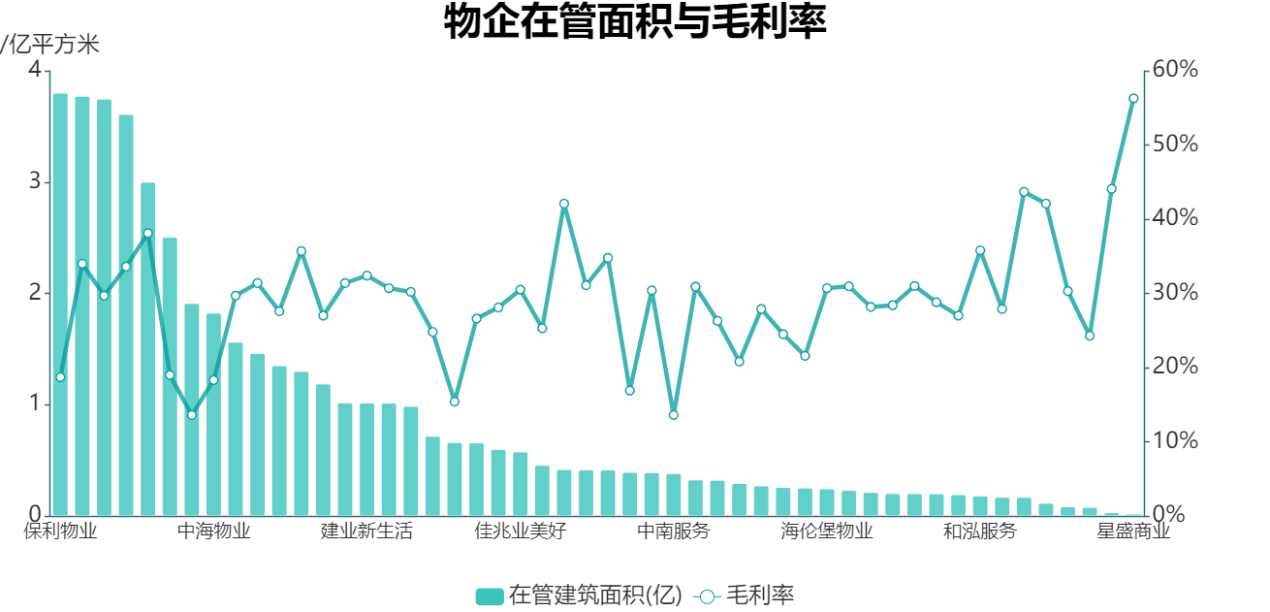

从物管企业的角度而言,若固定成本占比低,规模的增加对成本的摊薄作用有限。且在管面积的扩大会带来企业的品牌效应以及员工数量的增加,管理难度和人力成本突破临界点后,易指数级上升,引起规模不经济的现象。反映在目前已上市和递表物企的财务状况中,在管规模大的物企盈利能力并未能取得优势。

数据来源:企业公告,观点指数整理

近年来物管行业的同业态收并购如火如荼,目前也尚未有任何冷却迹象,跑马圈地持续进行。

从资本的眼光来看,规模虽仍是市值高低的主要助力,但对上市物企价值的评判并未止于面积规模。固然面积上的规模是业务展开的基础,但分割抢占市场时一味追求管理规模上的扩大或并非上策。

远期现金流

上市公司的当期股票价格同时暗含了市场对公司远期表现与成长性的期望,物管企业的核心业务即基础物管服务的整体业务结构较为简单,未来收入和现金流的的提升主要依赖于物业费的提高和管理项目的增加。

物企合约面积剔除在管面积后,即为已签约但尚未进行管理并产生收益的的部分面积,可以视为储备项目,是物管企业未来短期现金流增长的主要来源,该参数一定程度上可以反映企业价值和收入的短期增长动力。

从管理项目的角度,物业管理的存量项目与收并购所得项目在物业费的提价上存在较大阻碍,同时老旧的物业管理项目还存在额外更高的管理成本,因而一般认为通过投招标以及开发商前期物业管理等方式新获得的物业管理合约更为优质,也存在更多物业费的提升空间。因此,将时间拉至中长线,开发商背景和第三方外拓能力被资本市场视作物企的重要素质之一。

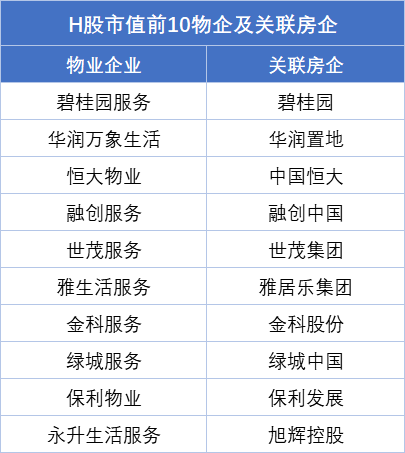

从实际情况来看,现今市值前10的物企背后也均有较强的地产开发商背景,加强未来短期高质量现金流的确定性,进而提高估值水平。

资料来源:公开资料,观点指数整理

除此之外,近年物业上市潮背后隐藏的是物业独立于房企经营的发展趋势。在“房住不炒”的政策基调以及对地产开发商融资逐渐收紧的大背景下,市场十分看重物管企业脱离关联公司开发商后的自主拓展能力,独立性以及三方外拓能力更强的物管企业不易受开发商负面因素影响,相对更受资本市场青睐。

物管企业成本端主要为人力成本,人力成本整体有逐年上升的趋势。目前不少物企尝试业务和管理上的标准化和数字化,但成效上较低,边际递减效应较为显著。物企未来价值的高质量增长仍然倚重于未来来自关联房企以及三方优质项目的增量,这形成了物业管理公司市值增长的长期基础逻辑。

额外想象空间

基础价值之外,资本市场同样热衷于上市企业所讲的“故事”。当市场对基础物管的故事感到疲乏后,业务方向有独到之处的物管企业会赢得更高的估值,目前传统物业公司基础业务多集中在住宅物业赛道,但除此之外,各家均有不同的专注方向。

在上市筹划阶段,开发商通常会将物管和集团其他相关联业务进行打包,一同进入资本市场,较为常见的方式是将物业和商业运营板块进行结合,例如华润万象生活、合景悠活以及宝龙商业,甚至是星盛商业这类纯粹的商管物企。

商业板块有较高的运营壁垒,面对的业主具备更强的理性与专业性,在盈利能力上通常高于基础的住宅物业,业务上也有机会与住宅物业产生联动效应。从资本市场的实际反应来看,这类物企在市场上的表现也都普遍强于行业平均值。

数据来源:Choice,观点指数整理

除开住宅和商业物业外,目前物管公司其他经营赛道大多属于尚不成熟的蓝海市场,例如碧桂园服务、保利物业等大型物企开展的城市服务,或者万物云(目前未上市)将“科技+物业“进行打包以及平台化,这些蓝海市场未来尚不明晰,且考虑到物业管理的品牌效应比房企更为强化,因此小型物企或难以通过这类新型业务取得额外的市场认同或优势。

此外,社区增值服务能给物业企业带来的增长空间仍然值得想象。物业公司占据了良好的社区入口,赛道空间广阔,目前物企的社区增值服务不够深化,但在一系列政策利好下,社区增值服务有机会成为物企市值想象空间的巨大助力。

鲁商发展再度提出分拆物业上市计划!分析称,此举意在加强公司的地产概念,但市场将其视为医美公司,投资者想看到的是公司剥离房地产业务。

朗诗绿色生活寻求本周上市聆讯,募集约1亿美金。区域上来看,朗诗绿色生活的业务主要集中在长江三角洲,超八成收益来自长三角。

夜间经济预计今年规模将达36万亿元!夜经济可提高设施使用率、增加社会就业、提高消费水平、带动区域发展,是城市消费的“新蓝海”。

近期,部分房地产私募基金正在积极拓展自身的投资领域,布局商业综合体等方向,并积极与国企合作,共探索城市发展深化中的投资机会。

数据显示,我国宠物行业迈入稳定成熟期,2020年市场规模接近3000亿,到2023年甚至可达4456亿。分析认为,宠物经济这条赛道或大有可为。

8日益信托网发布数据显示,5月房地产类信托募集资金同比减少36.29%至380.68亿;5月房企境内外融资规模也大幅减少。

赢商网账号登录

赢商网账号登录