11月5日,万科企业股份有限公司(万科A,000002.SZ)发布公告,拟分拆所属子公司万物云空间科技服务股份有限公司(以下简称“万物云”)在香港联合交易所有限公司发行境外上市外资股(H股)股票并上市。本次分拆上市完成后,万科的股权结构不会发生变化,且仍将维持对万物云的控股权。

万物云由万科物业更名而来,旗下业务中住宅物业营收占比最高,今年上半年占比55%;商业物业以“万物梁行”为品牌,已服务项目超1900个;社区空间服务方面运营房产经纪平台朴邻;此外还有智慧城市服务品牌“万物云城”。

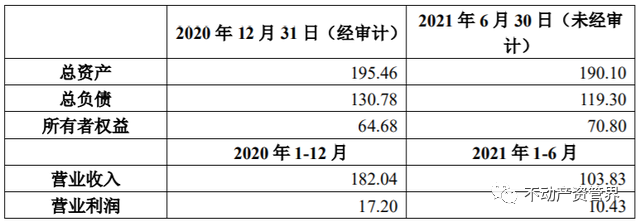

公告显示,2020年全年万物云营业收入182.04亿元,实现营业利润17.2亿元;今年上半年,万物云实现营业收入103.83亿元,营业利润10.43亿元。

从规模上看,万物云仅次于碧桂园服务。截至今年上半年,碧桂园服务合同管理面积为12.05亿平方米,收费管理面积约为6.44亿平方米。万科年报披露,截至2020年底,万物云在管面积5.66亿平方米。

“本次分拆上市有助于突出本公司在空间科技服务领域的发展优势,提高本公司及万物云的持续运营能力,释放其内在价值,同时有利于本公司向开发、经营、服务并重的转型发展。本次分拆万物云境外上市后,公司仍将继续保持对万物云的控股权,不会对公司其他业务板块的持续经营运作构成任何实质性不利影响,不影响公司独立上市地位。”

万科表示,通过本次分拆上市,可以有效增强万物云的资本实力,并拥有独立的资本运作平台以及投资者基础,为其业务发展提供更为多元化的融资渠道,提升万物云竞争优势,同时符合公司股东的整体利益。

据悉,发行规模将根据香港联交所关于最低流通比例的规定和万物云未来发展的资金需求,本次发行的H股股数不高于万物云发行后总股本的15%(超额配售选择权行使前),并授予承销商不超过上述发行的H股股数15%的超额配售选择权。本次发行的最终发行数量将由万物云股东大会授权其董事会及董事会授权人士根据法律规定、监管机构核准以及境外资本市场状况决定。

截至11月5日公告日期,万科直接或间接合计持有万物云62.889%股权。

今年4月28日,市场曾传出万科正在筹备物业管理业务IPO事宜,或筹资20亿美元(128亿人民币)。万科万科董事会主席郁亮在6月召开的2020年股东大会上回应表示,万科物业服务业务一定会上市,但目前无明确时间计划。

此外,万物云CEO朱保全及郁亮曾强调,万物云不以物业公司的概念上市。外界有分析称,万物云意欲对标贝壳系,定位于物管行业的空间科技服务商。整体来看,万物云稳中向好的物业基本盘业务为其提供了底气支撑。但是,Space(空间)、Tech(科技)和Grow(成长)三大业务如何向市场诠释出一个具有说服力的物业开放式赋能平台资本故事,无疑需要万物云拿出物业服务外,更具有科技平台色彩的商业模式和财务构成等。

截至6日,万科直接或间接合计持有万物云62.889%股权。分拆万物云上市后,万科仍将保持对其控股权,并且在一定程度上会提高母公司的估值。

本次发行方式为香港公开发售及国际配售,发行具体上市时间将根据境外资本市场状况、审批进展及其他情况决定。

去年在万科一次媒体交流会上,朱保全曾透露与升龙达成战略合作。如今,万盈服务招股书摆上港交所,却没有看到战略股东万物云的“身影”...

阳光城用整个阳光智博换了万物云4.8%股份,不少人认为,阳光城放弃让阳光智博直接上市的打算,采用抱紧万物云的方式,目标去借船出海。

北京三里屯太古里、广州太古汇、北京颐堤港、成都远洋太古里、上海兴业太古汇前三季度零售额各增长58.4%、48.3%、10.6%、30.7%及51%。

5日知情人士透露,华润置地等央企国企正洽谈介入佳兆业深圳部分旧改项目。华润方面回应称,上述消息不实。此前,华润拟处置深圳18个项目。

赢商网账号登录

赢商网账号登录