撰写丨赢商tech-城市商业地图产品部

自2015年后,购物中心高增长时代一去不返。叠加疫情影响,消费疲弱,招商运营风险陡增,更加考验精耕细作能力。

如果从1996年广州天河城开业算起,中国购物中心行业即将迈入“而立之年”。疫后复杂多变的市场环境,似乎预示行业“中年危机”的提前到来。

赢商tech-城市商业地图产品团队,想和你聊聊今年以来商业走势,从波动的图谱中,找寻度过“中年危机”的方法论,以及未来增长“第二、第三曲线”。

以下内容摘自赢商tech旗下《2022全国商业市场监测报告》部分模块。

《2022年Q2全国商业市场监测报告》,

点击☛ 阅读原文,马上预订

一、宏观层面:市场信心不足,消费疲弱,地产类不良资产盘活势头凸显

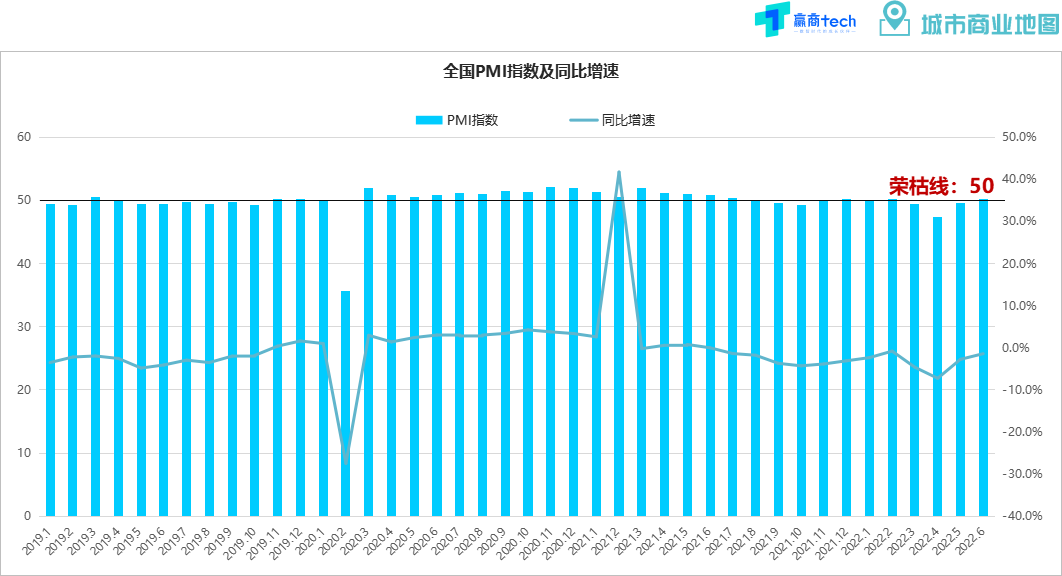

市场信心:高效统筹疫情防控成效初显,6月市场信心微增;但相较疫情初期下降,市场信心恢复仍需较长周期

今年6月PMI指数50.2,环比5月(49.6)市场信心微增,景气面呈现积极变化,表明疫情影响稍微减弱,稳增长、保民生、促销费等多项政策效果开始显现。

但相较疫情初期2020年6月(50.9)下降1%,需求收缩、供给冲击等压力仍很严重,疫情对经济增长的影响仍不容低估,市场信心恢复仍需要较长周期。

数据来源:国家统计局

数据统计说明:统计时间截至到2022年6月30日;因数据持续更新,不同时间统计数据存在小幅差异

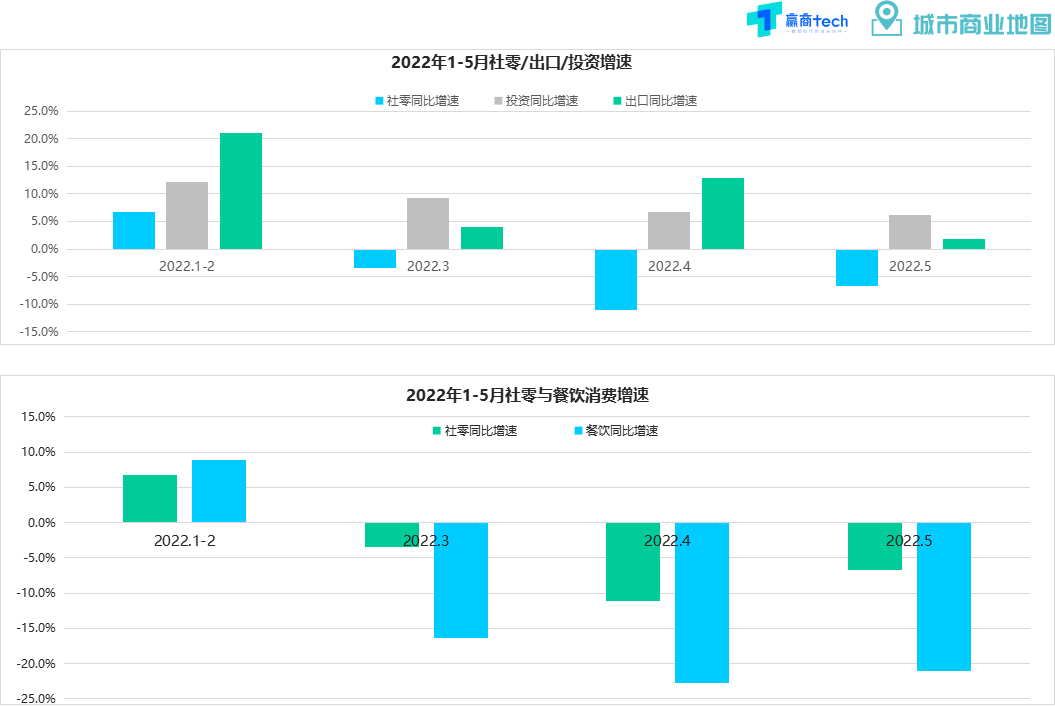

消费情况:疫情多点散发,出口反弹,投资保持韧性,消费疲弱;受外部大环境影响较深,餐饮消费持续低迷

消费疲弱的原因,除了疫情继续压制餐饮消费之外,还与失业率连续反弹有关:根据国家统计局5月16日发布的数据,4月全国城镇调查失业率上升0.3个百分点至6.1%,创2020年3月以来新高。其中,年轻人就业承压突出,青年失业率18.2%,创有历史数据以来最高。

数据来源:国家统计局

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

与此同时,五一期间,典型城市重点监测企业销售额同比回升,消费市场呈现出“购销两旺”走势。

数据来源:国家统计局、各地商务局

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

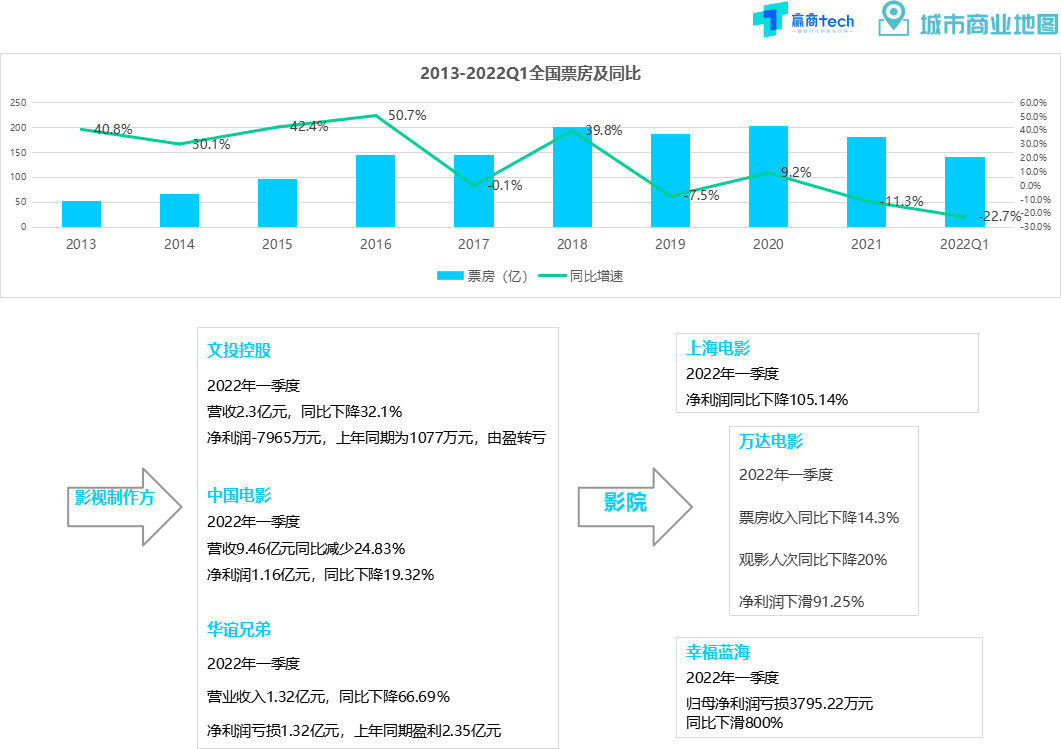

但电影票房尚未恢复疫情水平。3月票房更跌回10年前水平,今年五一档(4月30日至5月4日20时)电影票房总收入2.93亿元,同比下降82.5%;档期观影总人次为857.6万人,同比下降80.62%。

数据显示,22家影视公司2021年净利润总额为-13.03亿元,11家公司处于亏损状态。目前陷入“死循环”,品类的缺失、数量和质量的双重下滑,进一步压缩了观影者的选择余地。

数据来源:艺恩电影智库、各企业财报

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

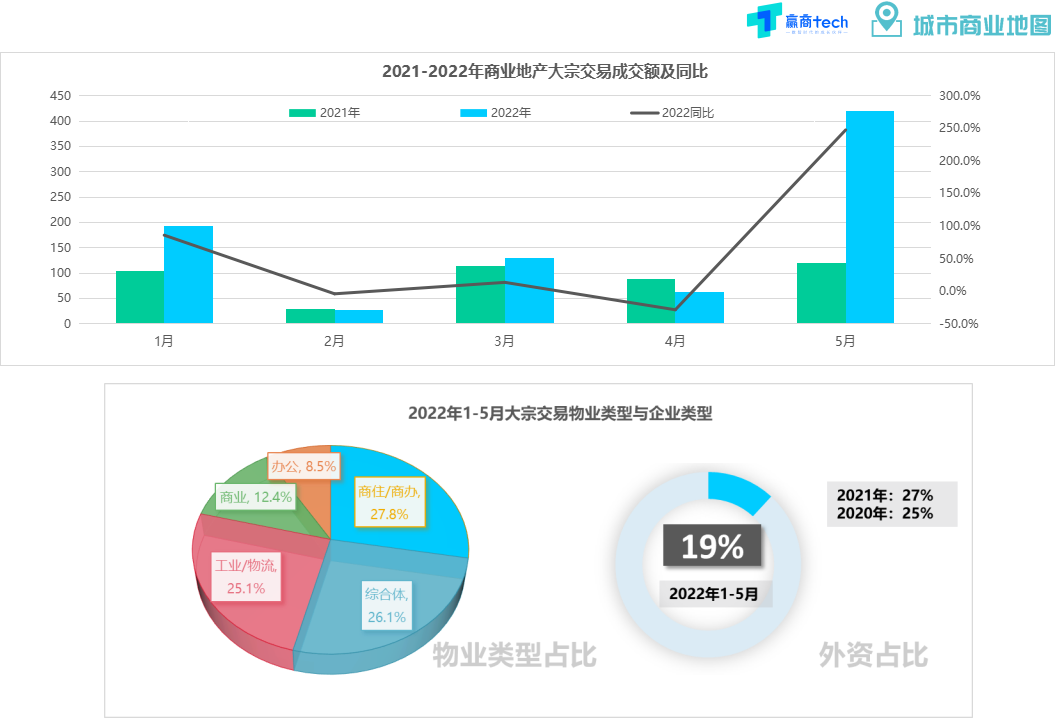

大宗交易:地产类不良资产盘活和处置活跃势头愈发明显,大宗交易金额同比上涨近250%;外资进一步收缩,成交金额占比不到两成

同比2021年5月,今年5月成交额上涨近250%。其中,上海受疫情影响,交易规模下降明显;从物业类型上看,商住/商办物业获青睐,占据总成交额近3成;外资进一步收缩,今年前5月成交金额占比不到两成。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

二、头部企业:整体存量比例微降,拿地成本不断攀升,拓展速度明显放缓,未来轻资产/收并购规模将提高

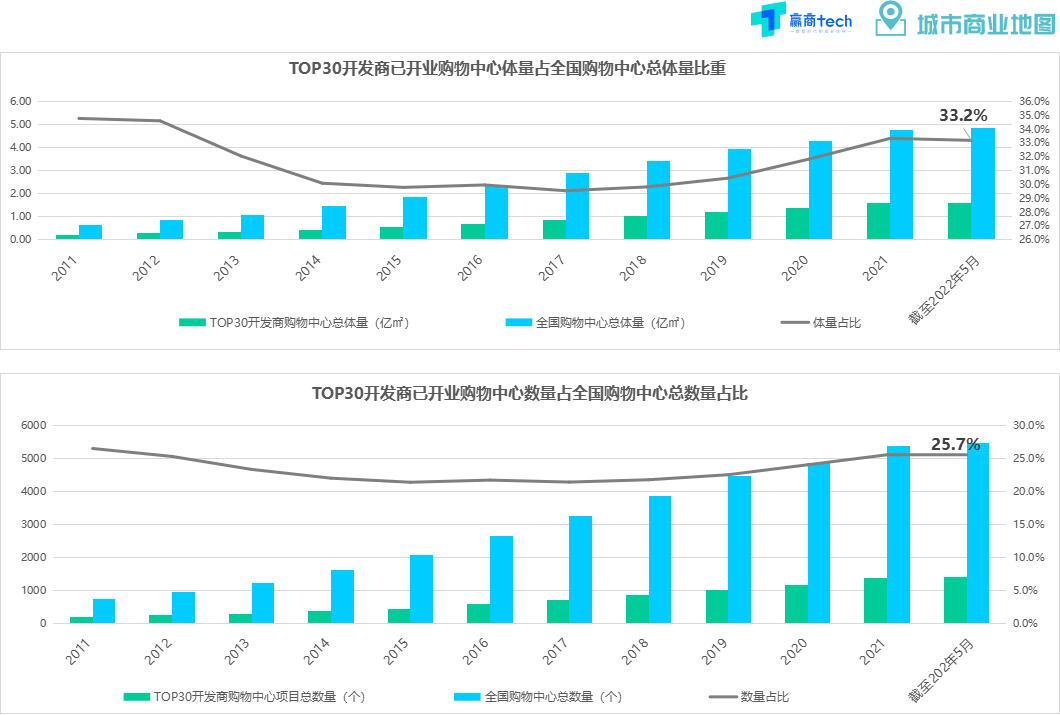

头部企业存量:2017-2021五年间行业集中度攀升速度明显,今年新一轮疫情使行业不稳定性因素大幅增加,TOP30开发商购物中心存量规模占比稍有下降

从2015年进入存量时代后,头部企业存量规模比重整体呈逐年攀升趋势,2017-2021五年间行业集中度攀升明显。进入2022年,始料未及的新一轮疫情席卷全国多地,给商业地产带来了更多不稳定因素,大量头部企业位于核心城市的拟开业购物中心选择延期开业。

加上近年来疫情持续影响,也导致部分项目经营存在巨大挑战,面临项目倒闭或停业整顿的情况,即使是运营能力较优的头部企业亦未能幸免,致使TOP30开发商购物中心占全国总量比重稍有下降。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

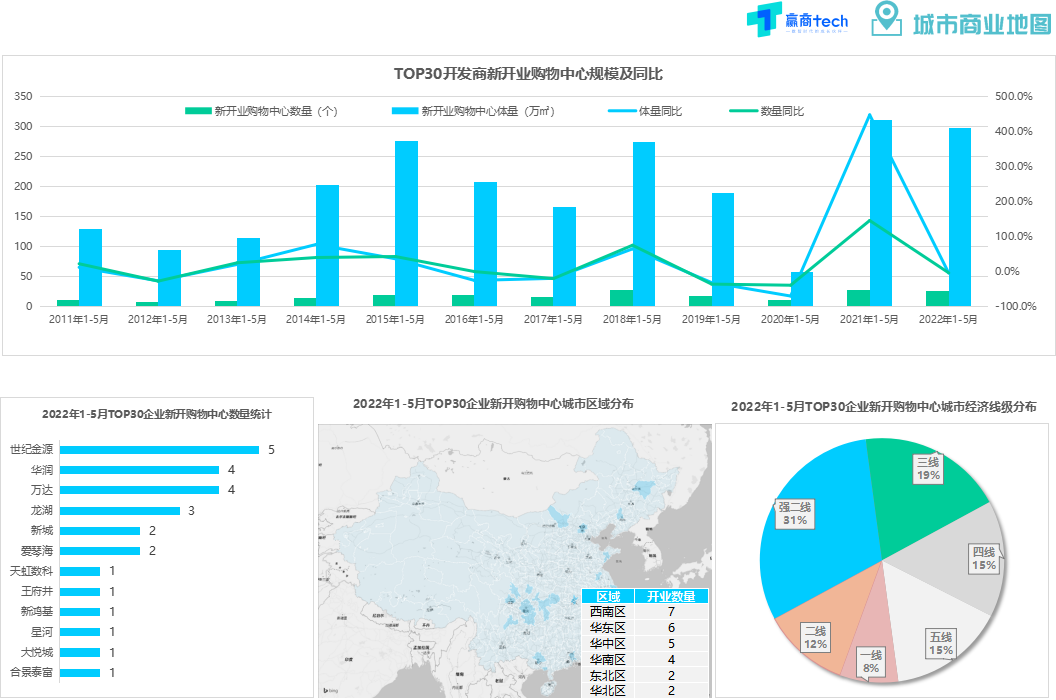

头部企业增量:整体拓展速度放缓,今年前5月新增体量同比增速下降4.4%;世纪金源、华润、万达增量居前三

由于疫情影响,一季度头部企业2、3月份均无项目开出,以往的扩张主力万达、新城面对不稳定的市场局面步伐放缓,仅各开一家且均位于低线、疫情影响较小的城市。

进入4、5月,随着疫情渐缓,万达、华润、龙湖提速明显,万达以轻资产模式在低线城市开出3家购物中心,华润5月开出华中区首个M1级重奢武汉万象城,并以万象汇深耕一二线城市,龙湖5月则在重庆、青岛、杭州分别开出3座天街。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

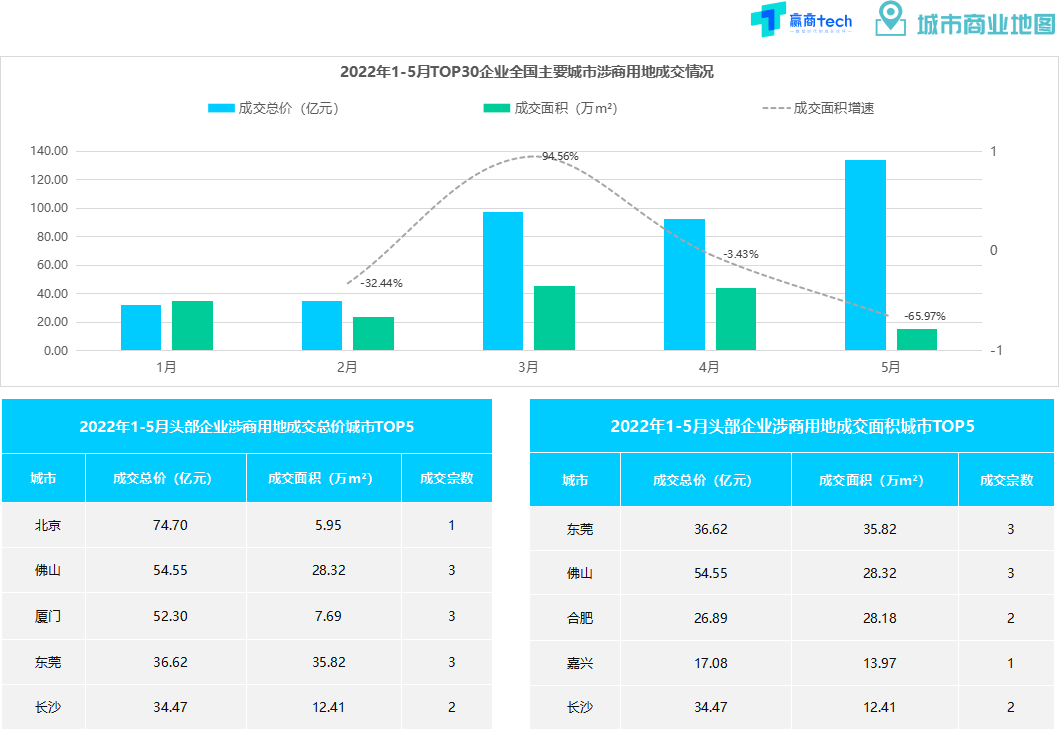

头部企业拿地:总价上涨、面积下降,拿地成本不断攀升,未来轻资产/收并购规模提高;华南区成为投资热门区域,佛山表现突出

2022年以来,TOP30企业涉商用地成交总价呈逐渐上涨趋势,5月以约134亿元成交总价成为当前最高成交价月份。但成交面积环比上月有所减少,环比约下降66%。

今年前5月,从成交总价来看,北京、佛山、厦门成交总价超过50亿元;从成交面积来看,东莞、佛山、合肥位列全国前三;综合来说,华南区为上半年头部企业获取涉商用地的热门区域。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

三、购物中心:开业率不足三成,一线城市客流复苏进行时,高速增长时代已过,招商运营能力备受挑战

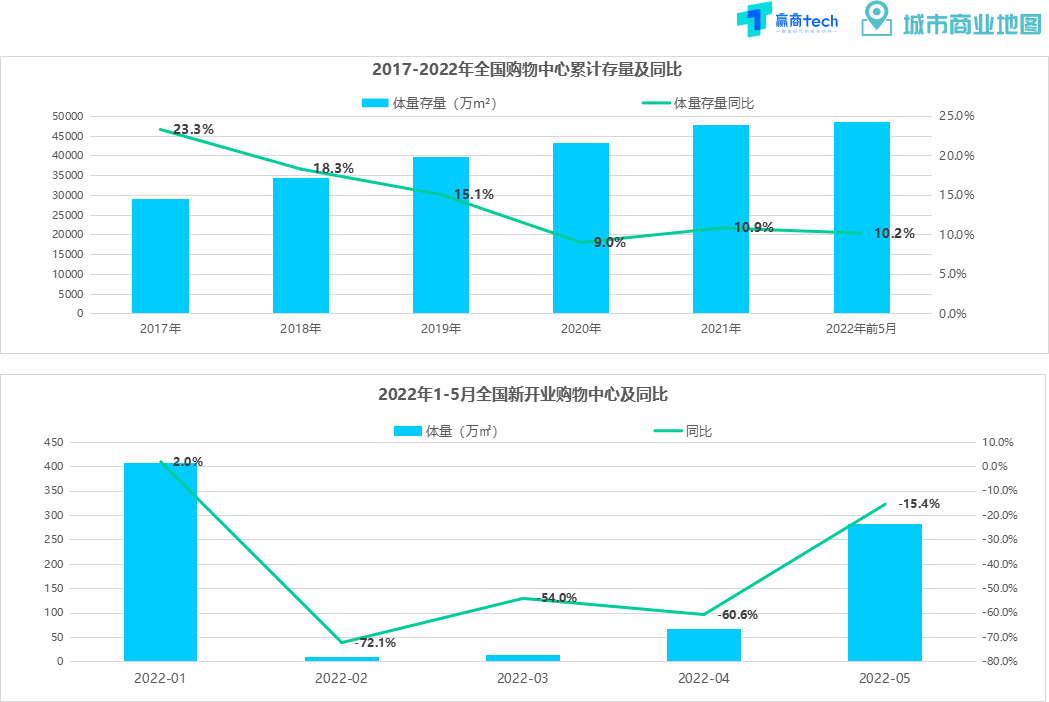

购物中心存增量:全国多地疫情频发,今年前5月新增体量增速持续走低,高速增长时代一去不返

截止2022年5月,全国3万m²以上购物中心累计存量面积超4.87亿㎡,存量增速为10.2%。其中1-5月累计存量面积达776.74万㎡,累计新开业项目94个。

自2月全国疫情多点爆发以来,新开体量增速同比21年均为负增长且持续走低,主要是北上广深一线城市轮流被“封”,华东、华南强二线及二线城市商业持续低迷,入市项目较少所导致。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

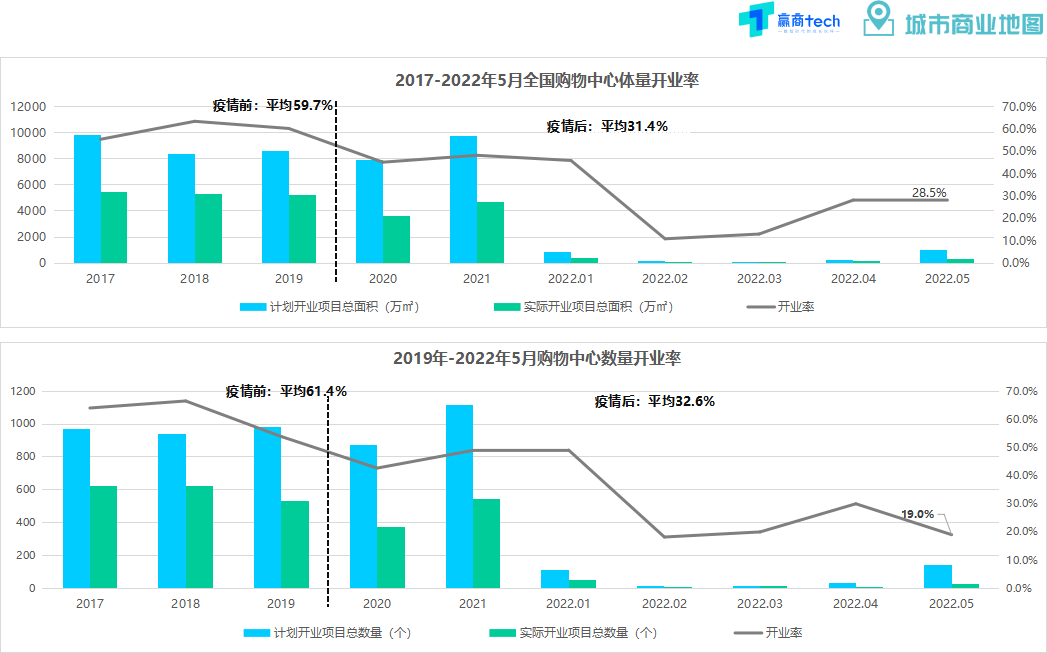

购物中心开业情况:今年前5月全国购物中心平均开业率较疫情前下降近30%,延期开业情况日益严重,5月当月延期开业率超70%,不乏头部企业旗下项目延期开业

2022年1-5月开业率不足3成,115个项目超700万㎡商业体量延期开业;其中,不乏头部企业旗下项目,新一轮疫情影响深远。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

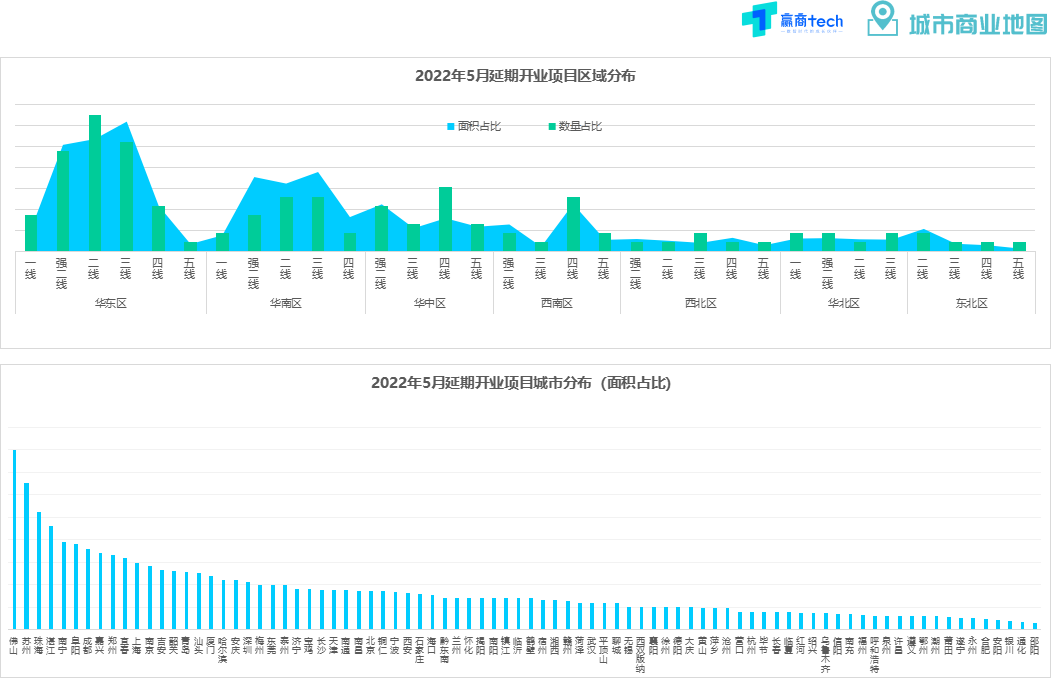

华南区/华东区强二线城市佛山、苏州延期开业量位居前列:两城市近年来人均购物中心面积水平持续位于强二线城市高位,商业竞争度加强,新项目入市更为谨慎。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

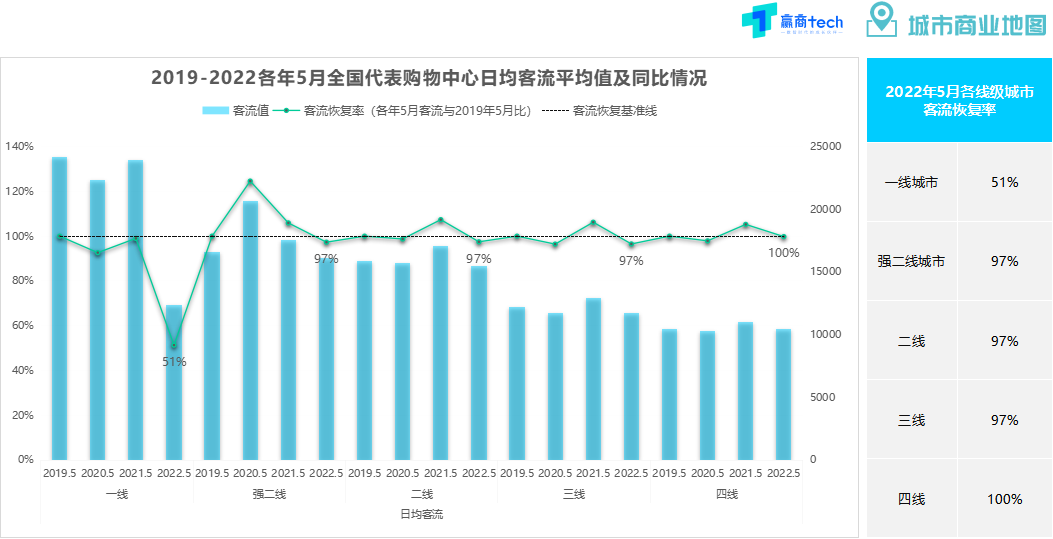

购物中心运行:一线城市受疫情影响,客流锐减、恢复率将近腰斩

北京、上海双城均遭疫情袭击,致使一线城市客流下挫明显,对比疫情前日均客流将近腰斩,除一线城市以外其余各线级城市购物中心恢复势头良好。

从往年同月份客流均值来看,5月普遍转好并展现反超疫情前的客流趋势,通常呈现商业良好有序发展的市场表现,由此可见本轮疫情对一线城市的商业市场有较为沉重的打击。

数据来源:赢商tech-城市商业系统系统3.0

数据统计说明:统计时间截至到2022年6月10日;因数据持续更新,不同时间统计数据存在小幅差异

市场越不好,产品力越重要。

未来,哪些“逆势增长”的品牌能助力项目走出经营困境?哪些高潜品类能助攻打造强大产品力?我们下期再聊聊。

《2022Q2全国商业市场监测报告》

点击 阅读原文,马上预订

赢商网获悉,2021年五角场合生汇销售额达到42亿元,同比增长55.56%,日均客流11万,在上海商业市场中表现较为突出。

从平台到品牌,双十一稍显“安静”,战报数量明显下降,品牌转而转向内在驱动和健康良性运营,对于电商平台的理解逐渐回归渠道本位。

据商务部监测,除夕至正月初六,全国重点零售和餐饮企业实现销售额约8210亿元,较去年春节增长28.7%,真正意义上的实现了“开门红”!

赢商网账号登录

赢商网账号登录