作者 | 苏苏

继2022年逆风翻盘之后,2023年瑞幸一季度再创佳绩。

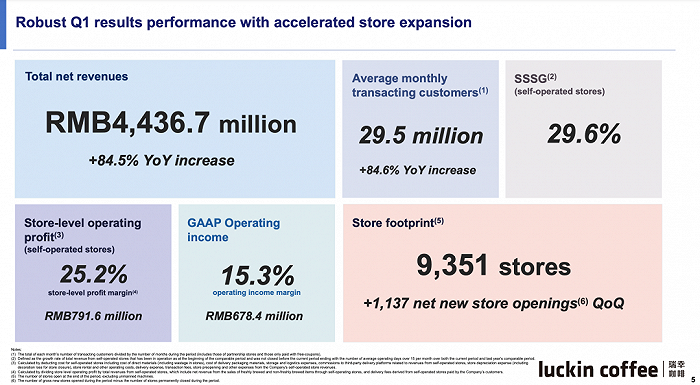

5月1日晚间,瑞幸咖啡公布了2023年第一季度财报。在第一季度,瑞幸的总净收入为人民币44.367亿元,同比增长84.5%。

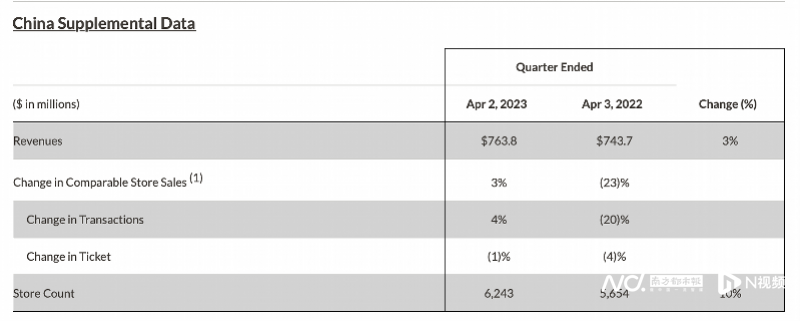

无独有偶的是,5月3日,星巴克(需求面积:150-350平方米)同样发布2023财年第二季度财报,其中中国区收入7.64亿美元(折合人民币约52.81亿元)。

尽管星巴克收录的是1月2日至4月2日的数据,瑞幸收录的是1月1日至3月31日的数据。统计区间并不完全相同,不过总体极为接近。

也就是说,虽然星巴克在中国的季度销售收入仍然要略胜一筹,但瑞幸与星巴克的距离已经只剩一步之遥。

01 ■

继续狂飙的瑞幸

营收44.3亿

2023年,瑞幸开年即领跑,Q1季度创造了自诞生以来的单季度最高记录。

据财报显示,瑞幸咖啡2023年Q1营收44.37 亿元,同比增长84.5%,环比增长20%。

其中Q1自营收入31.4亿元,增长83.1%;加盟店业务11.35亿元,增长106.7%。不管是自营还是加盟业务,营收增长都高速狂飙。

很显然,去掉疫情因素的瑞幸,发展进入了更高速度;最重要的是,这种速度似乎或将在Q2季度延续。

同时,盈利也已不再是困扰。

在美国会计准则下,瑞幸2023年Q1的营业利润为人民币6.784亿元,营业利润率为15.3%,净利润为6.2亿元,对应净利润14%。

也就是说,目前的瑞幸已经处于稳定盈利阶段。

此外,本次瑞幸财报餐饮O2O还发现了以下几大亮点:

1、同店销售增长率再次回归

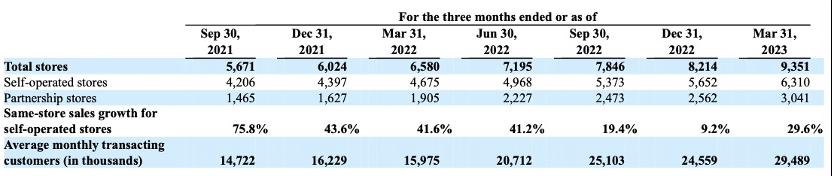

刨除了疫情因素后,单店自营门店同店销售额增长率本季度再次回升到29.6%,较Q3进步明显。

自2022年Q2季度后,瑞幸自营门店同店销售额就出现持续下滑迹象。Q3季度下滑到19.4%,Q4季度则直接下降为9.2%,从两位数变成了一位数。

今年Q1季度同店销售额再次向上回归,对瑞幸而言无疑是一个积极信号。

这意味着,刨除疫情影响,瑞幸开店密度的增长,并没有导致单店销售增长下降。也就是说,瑞幸当下依然还有很大开店空间。

2、爆品依然是瑞幸销量王牌

据财报显示,瑞幸收入增长的原因主要包括销售产品数量、门店数和每月交易用户数等三方面的增长。

其中,瑞幸咖啡来自产品销售的收入为33.01亿元,和2022年同期的18.55亿元相比增长了77.9%。

据当下CEO郭谨一透露,截止今年4月初,生椰拿铁上市两年内销量超过3亿杯。一季度新出的碧螺之春拿铁,其首周销量已经达到447万杯;冰吸生椰拿铁首周销量超过666万杯,销售额突破2.4亿元。

这些接连不断的爆品,为瑞幸提供了丰厚利润。

3、瑞幸有望在下季度实现万店

据瑞幸财报显示,瑞幸咖啡第一季度净新增门店1137家,其中包含两家新加坡门店。一季度末门店总数达到9351家,较上一季度末增长13.8%。

目前,总门店数9351家,自营门店6310家,加盟门店3041家。

也就是说,如果按照一季度门店开拓的速度,Q2季度瑞幸就有望成为咖啡赛道首个万店品牌。

02 ■

强势复苏的星巴克中国

营收52.8亿

不止瑞幸,因疫情陷入业绩下滑的星巴克中国,在这个季度也迎来强势复苏。

根据星巴克财报显示,截至2023年4月2日,星巴克综合净收入增长14%至87亿美元;

其中,星巴克中国市场收入实现同比增长了3%至7.64亿美元(折合人民币约52.81亿元)。撇除外汇换算的影响,同比增速则为11%。

同店销售额也获得2021年第二季度后首次正向增长。

据财报显示,第二财年星巴克同店销售额增长了3%,与2019年增长相同,而上一年同期则是-23%。同时,同店交易量增长4%。

也就是说,疫情对星巴克造成的阴霾正在散去。

与瑞幸一样,此次星巴克财报也有不少亮点。

1、品牌门店增长速度加快

品牌门店增速缓慢一直是星巴克的“痛点”。

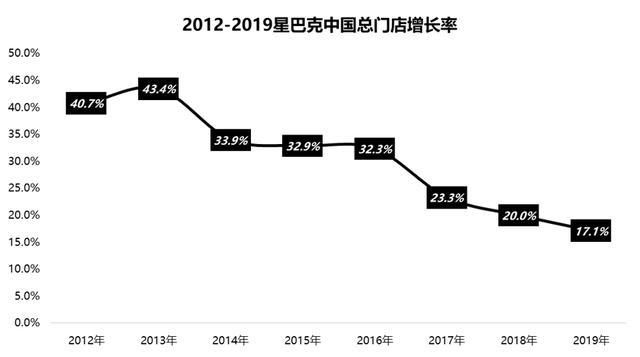

自1999年1月进入中国后,星巴克经历了曲折发展、快速扩张、全面进军的三大发展阶段,但从2012年开始门店拓展速度就变慢了,至2019年门店增长率从40%已经跌落至17%,总门店数4292家。

过去三年,星巴克虽然一直在拓店,但门店拓展速度并不快,3年仅新增门店1757家。

但2023年第二财年季度,星巴克扩张的速度明显加快,仅三个月门店就新增了153家,较上季度增长一倍以上,目前门店已超过6200家。

而且,据星巴克首席执行官拉什曼·纳拉辛汉表示,星巴克中国市场将向着门店数净新增13%的年度目标稳步向前。

2、星巴克全渠道正快速发展

自从在外卖渠道落后瑞幸一步之后,星巴克一直在发力这个渠道。

而据其第二财季财报透露,包括专星送、啡快和电商在内的全渠道业务快速发展,这些业务具有高增长的特性。

特别是专星送(外卖)需求保持强劲。专星送业务较去年增长21%,占总销售额23%。同时数字渠道销售占比达47%,较去年增长4%。

除此之外,今年3月星巴克同时还宣布在中国市场正式上线了一个新业务——“沿街取”,精准对焦人们“在路上”消费场景。

消费者不用上车,咖啡直接送上车,不仅打法经济,服务也是首家,或许能够会未来星巴克开创更多可能。

3、星巴克超级会员体系很成功

自2019年开始,星巴克就更改了自身会员体系,抛弃了以前的“花108元买张星享卡,深度绑入会员”,降低门槛变成了只需消费就能变成会员,并且通过一系列积攒星星的升级奖励,会员优惠价等活动,提高会员活跃度,塑造超级会员体系。

据财报显示,根据财报,2021财年第二季度的1630万名会员给星巴克贡献了72%的销售额;2022财年第一季度的1800万名活跃会员则贡献了75%。

虽然2022年后期因疫情原因导致会员活跃度下降,但今年第二季度末,星享俱乐部活跃会员数反弹至1780万,并于第三季度首周再创历史新高。

正是这些强势反弹的客流,为星巴克带来全面强劲的复苏。

03 ■

激战下沉市场

谁将成为最终赢家?

在一线城市近身交战之后,强势崛起的瑞幸与已复苏的星巴克在另一个市场又开始新的激战:下沉市场。

“就连我们这个小县城都有好几家瑞幸了。”朋友小红说道。

近几年,随着瑞幸下沉步伐加快,越来越多的小县城出现了瑞幸的身影。而瑞幸之所以能够在下沉市场飚得如此快速,得益于品牌的两个策略法宝:

1、0加盟费,阶梯式分润

在这个加盟政策下,瑞幸不收取加盟费,甚至提供新用户立减20元及营销推广资源,流量及数字化运营方面等支持。

投资者只需承担开店费用,由瑞幸配备店员并统一数字化运营管理。

最后利润分成也比较人性化,按毛利润每月分级抽取10%—40%的分成。毛利2万之内不抽,2-3万抽10%,3-4万抽20%,毛利低不抽成,毛利高部分抽取一定的利润。

2、9.9元促销价格战

近期,瑞幸高层在业绩会上指出,欢迎“健康的竞争和合作”,并强调最近推出的9.9元市场促销活动要长期做下去,用“好喝不贵”的咖啡回馈中国的消费者。

也就是说,9.9元未来可能成为瑞幸咖啡的“日常价格”。

很显然,瑞幸这个9.9元咖啡的策略,既是对前高管创办的库迪咖啡的一种“反击”,同时也是为了更快下沉。

即便是有幸运咖、3.9元咖啡等的对比,9.9元的瑞幸咖啡叠加品牌优势,在下沉市场也拥有一战之力。

同样在紧盯下沉市场的星巴克也不遑多让。

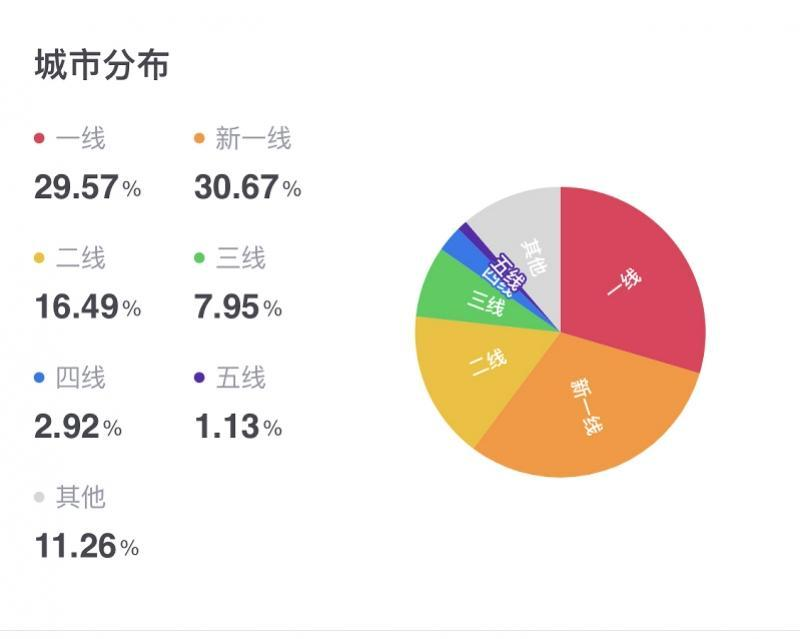

据星巴克负责人说道,2023财年第一季度,星巴克中国延续对中国市场的投入,新增开69家门店,进入10个新城市。这10个新城市分别是四川广安、陕西安康...全是三四五线下沉市场。

(星巴克门店城市分布)

很显然,星巴克进击下沉市场的意图非常明确。

在下沉市场,星巴克虽然在产品价格上没有瑞幸优势,但星巴克也有自己的策略王牌:促销及小门店。

1、加大门店促销力度

据一些门店相关人员透露,星巴克促销活动非常受消费者的欢迎,“哪款产品促销,哪款就是‘销冠’”

甚至不止下沉市场,星巴克整体都在“降价”。

据相关人员透露,最近星巴克在一生活服务平台上推出了一款权益年卡。仅需要12.8元,即可享受全年中杯饮品全场25元/杯折扣权益。除部分机场/车站/景区外全国店通用,不限次数。

而这样的优惠券,对当下的星巴克而言,并不是第一次。

从2021年开始,星巴克就陆续在各大生活服务平台推出不同优惠程度的优惠年益卡。

很显然,星巴克正不断下探价格,放下品牌“价格壁垒”,跟进咖啡市场平价化发展趋势,试图抓取更多用户。

2、灵活开设县城门店,开小店

同时,针对下沉市场,星巴克在门店选择上也并没有直接复制粘贴一二线。

据悉,县城星巴克虽然依旧开在县城小镇的主要购物中心与核心地段,但店型更加灵活,既有带有第三空间的咖啡店,也有经过调整的“啡快”型门店。

很显然,促销+灵活开店,再配合星巴克愈发成熟的数字渠道销售,星巴克在下沉市场未必没有与瑞幸一战之力。

星巴克与瑞幸,谁会是下沉市场赢家呢?目前还无法确定。

以目前来看,瑞幸对下沉市场势在必得,甚至已经做好了“价格战”的准备。星巴克也不愿落后,正不断试水下沉。

但同时,当下下沉市场并不是空白,除了星巴克瑞幸之外,还有幸运咖、库迪咖啡等竞争对手,两个品牌都不一定能在下沉市场占据头部优势。

不过,值得一提的是,瑞幸并没有将“赌注”全部押在下沉市场上,除了联营战略之外,瑞幸也在试水海外。

据瑞幸方透露,新加坡市场只是瑞幸的第一步。如果跑通的话,瑞幸未来部分目光或将转移海外。

-END-

同时,蔻驰母公司泰佩思琦集团计划将其3.25亿美元资本支出和云计算投资中的约一半用于扩大在华业务。

门店规模方面,星巴克中国季度内净新增门店153家,较上季度增长一倍以上,目前于244个城市运营超过6200家门店。

财报显示,瑞幸咖啡一季度总净收入达44.37亿元,GAAP营业收入为6.78亿元,GAAP营业利润率为15.3%。

赢商网账号登录

赢商网账号登录