作者|巫婉卿

随着化妆品市场数据的纷纷出炉,作为涵盖5·20、6·18大促预售期等促销节点的月份,5月注定不平凡。让我们一起来看看,数据的背后潜藏着哪些趋势与机遇。

国家统计局数据显示,5月化妆品类零售市场总额达330亿,同比去年增长11.7%。虽增速仍不及2019年水平,但相较4月增长54亿元,环比增幅达19.57%。

2023年5个月化妆品类零售市场总额累计则达1619亿,同比去年增长9.7%,增速跑赢社零大盘的0.4个百分点,整体看市场正加速复苏。

根据国家统计局近五年公布的数据,今年5月化妆品市场已走出2022年疫情“寒冬”,累计金额超过2021年的1539亿元,创下历史新高。

美容仪、面膜持续领涨

6·18加速市场回暖

《FBeauty未来迹》从欧特欧咨询获取的数据显示,从2023年1-5月的累计销售额来看,护肤、彩妆、香水、洗护发等7大细分市场都呈增长状态,但男士护肤和彩妆出现负增长。

按品类GMV细分,美容仪(43.09%)、面膜(14.11%)、面部护肤(12.26%)成为前5个月增速最快的3个品类,美容仪和面膜持续了快速增长趋势,尤其是美容仪。但与前4月相比,《FBeauty未来迹》也发现5月份几点新变化:

1、6·18拉动下,面部护肤增幅超过身体护理和洗发护发,增速明显回升。

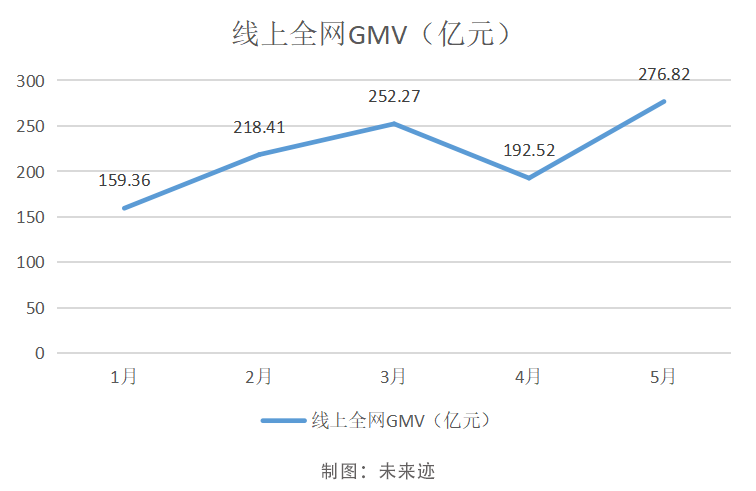

欧特欧数据显示,5月面部护肤全网GMV达到276.82亿元,相比去年同期增长26.42%,相比4月环比增长近44%。一位品牌商向《FBeauty未来迹》表示,这与5月末开始的6·18节点正相关。

“5月26日左右,天猫、抖音、京东等线上平台都开始了6·18大促的第一波预售,虽然今年6·18的销售情况不太符合大家的高预期,但总体而言还是颇具拉动作用的。另外去看看数据就能知道,面部护肤的增长也基本和节点销售的节奏相吻合。”

《FBeauty未来迹》发现的确如此,今年线上全网面部销售在2月、3月和5月呈现较高幅度的增长,而这与2月的过年大促,3月的3·8大促和5月的5·20、6·18预售节点暗合。

另一个细节也可以佐证这个观点。《FBeauty未来迹》发现,5月单月全网Top10的护肤品牌,与天猫6·18预售期间美妆品牌Top10榜单呈现90%的高度吻合(前者有科颜氏,后者有修丽可),兰蔻、雅诗兰黛、欧莱雅、SK-II、珀莱雅、海蓝之谜、资生堂、OLAY、赫莲娜9个品牌均登上两个榜单,仅销售额排名有变化。

“这并不能算多好的消息。”这位品牌商认为,“这说明面护‘不促不销’,从长远看对生意是有负面影响的。所以可以看到,许多品牌开始把节点营销战线拉长,这也是为了日常销售考虑。”

2、彩妆线上销量也出现一定程度回暖,5月单月全网增长了25%以上。但相比面部护肤、面膜、美容仪品类而言,彩妆、香水在线上的增速显然更为缓慢。但根据《FBeauty未来迹》此前的采访(《1-4月美妆市场盘点:大盘重回增长,但仍有隐忧》),这或许是因为这部分消费从线上转移到了线下。

3、美容仪与面膜在1-4月领涨细分市场的情况下,5月依旧保持了较高速增长。

综合欧特欧咨询提供的今年1-5月数据,美容仪打破前3月增速放缓趋势,5月销售额实现43.09%的快速增长,说明6·18预售活动刺激较大,作为客单价较高的品类,6·18的价格优惠对于消费者有更大的吸引力。

值得一提的是,国货品牌AMIRO、极萌/JMOON、JOVS站稳TOP4席位,且AMIRO销售额高达10亿,同比增长193.81%,成绩亮眼,去年(2022年)1月创立的新品牌极萌/JMOON也进入前3。而在TOP20的榜单中,国货共占10个,在站位上和外资品牌打平,且从4月、5月的对比来看,已经处于相对稳定的状态。

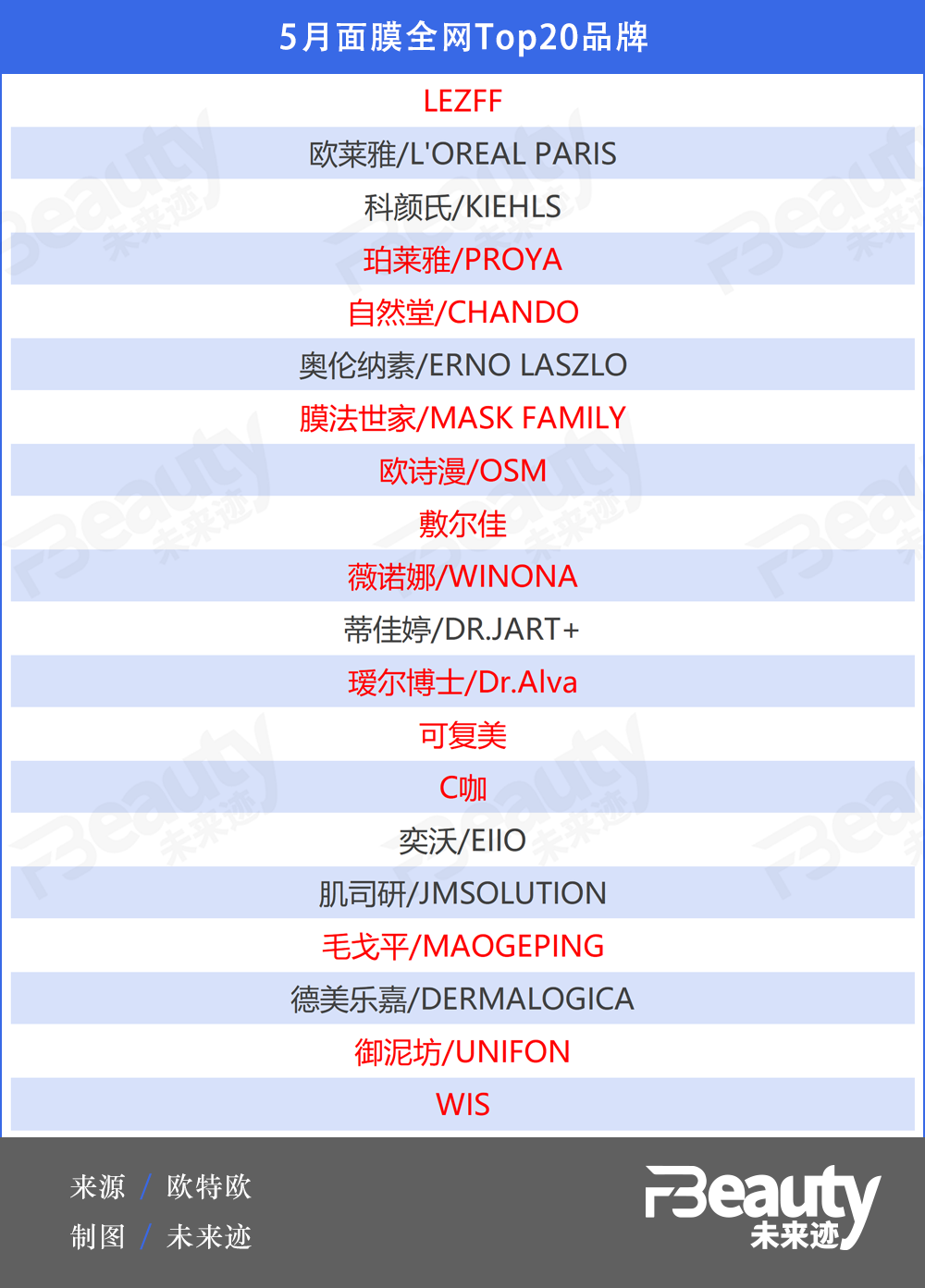

同样,面膜市场在整体升级和品类扩张的情况下,整体仍保持较快增长。相较于护肤、彩妆等已经被国际巨头品牌占据的细分市场,面膜市场还有很大的发展空间,如5月面膜品牌销售额TOP10中,有7个为国货品牌,2021年注册成立的新锐品牌LEZFF5月销售额近4.9亿,实现惊人增长。

4、另外,除开线上零售实现一定幅度增长,线下零售店铺销售也在继续回升。

根据国家统计局数据,1—5月份,限额以上实体店零售额同比增长6.3%,增速比1-4月份加快1.2个百分点,呈现出总体持续改善的势头。

其中,便利店、百货店、专业店和品牌专卖店同比分别增长8.0%、11.4%、6.8%和6.0%。特别是百货店、专业店和品牌专卖店表现向好,增速分别比1-4月份加快0.3、0.3和3.1个百分点。线下美妆恢复趋势向好。

高端外资品牌依赖节点销售

化妆品进口数据持续下滑

与美容仪、面膜市场不同,面部护肤和彩妆市场虽总额最高,但长期被国际大牌主导。结合护肤、彩妆、香水这三个细分市场5月销售额TOP10品牌来看,面部护肤仅有珀莱雅这一个国货闯入榜单,彩妆市场国货与外资品牌比例为3:7,香水品牌最为夸张,国货在榜率为零,以迪奥、香奈儿、圣罗兰等奢侈品品牌为主。

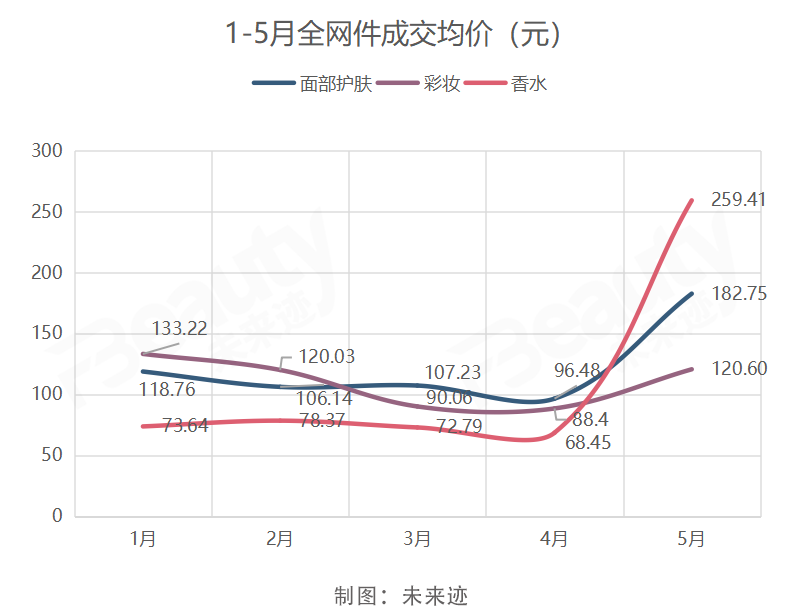

欧特欧咨询提供的数据显示,面部护肤、香水5月均价远高于1-4月,香水更是高达259.41元,彩妆均价略低于1月,但远远高于4月均价。

这说明,外资高端品牌选择集中在6·18冲销量,正如同上述品牌商所言,这对品牌可能不是一个好的信号,因为这意味着节点销售将占据品牌的大部分份额,长久下去可能难以实现健康可持续性的发展。

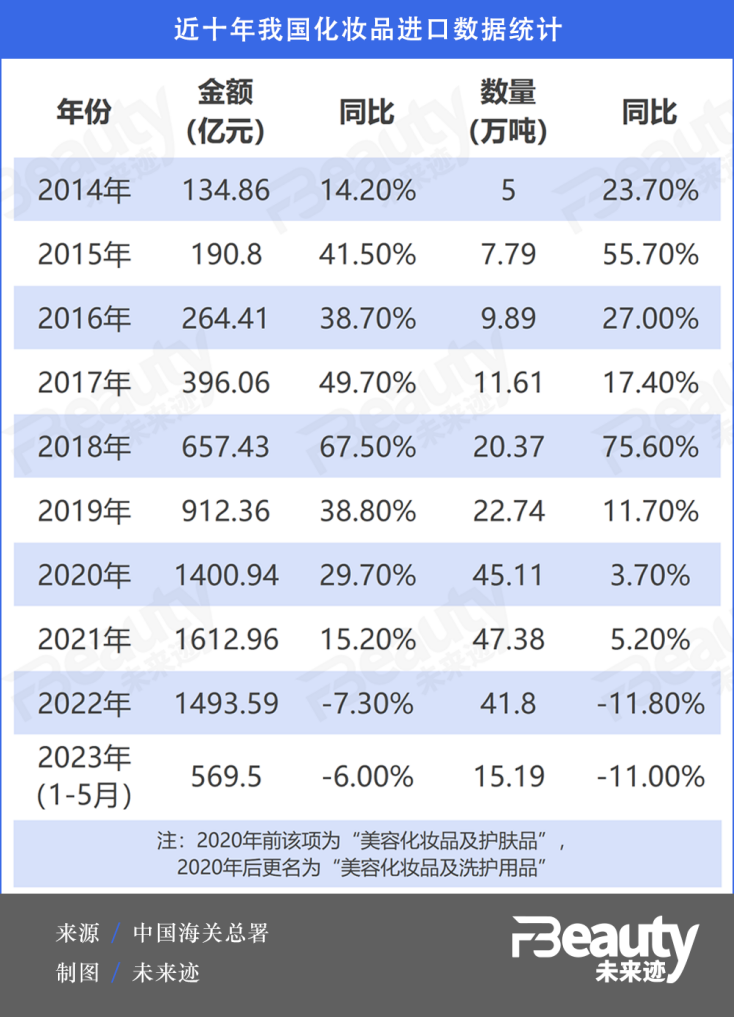

中国海关总署官网发布的《2023年5月全国进口重点商品量值表》统计数据也说明,国内化妆品市场持续回暖,进口化妆品却没有迎来增长。

2023年5月美容化妆品及洗护用品进口30,096.5吨,同比下滑20.99%,进口总额为109.3亿元,同比下滑14.7%。1-5月美容化妆品及洗护用品进口151,862.7吨,同比下滑11.0%,进口总额为569.5亿,同比下滑6.0%。

从今年1-5月各月份进口数据来看,仅3月化妆品进口金额及数量同比呈上升趋势,其余皆为下滑,其中4月进口金额同比下降幅度最大,为-14.7%,5月进口数量同比下滑幅度最大,为-20.99%。

由此可以解释,为什么高端外资品牌开始放下身段卷价格,这离不开国内化妆品市场趋于饱和、增量放缓,而进口化妆品面临挑战的大背景。

国货表现尚佳

化妆品市场将迎来调整期

相比之下国货品牌势头向好,面膜、美容仪市场之外,国货在彩妆市场也有不错的表现。在全网5月彩妆品牌销售额Top20中,国货与外资品牌占比为7:13,花西子位列第二。花西子由2022年的第3名上升到第2名,卡姿兰从2022年的第16名上升了第5名。

值得一提的是,抖音成为了国货新锐美妆产品的主阵地,国货不仅占据14个席位,娜涟、JOOCYEE、FUNNYELVES等新国货也闯入榜单,说明抖音平台的直播带货等模式,有利于帮助新兴品牌打开销路,且其用户群体更容易被平价国货吸引,而淘系平台还是以高端大牌为主。

根据《FBeauty未来迹》在《深扒10张榜单,我们发现了今年618背后的四大秘密》一文中做出的整理,发现有四个国货今年成绩尤其突出。

首先在护肤大类中,可复美凭借近2.5亿预售额闯入护肤Top10榜单,超过赫莲娜、SK-II排名第8。珀莱雅集团旗下彩棠冲进彩妆Top6,预售额同比去年增长达到138%;且初在发用洗护品类冲入前4,超过欧莱雅Pro、海飞丝;觅光则一举冲到美容仪品类排行榜第二。

未来,相信国货还会有更亮眼的表现。

6·18会是一个帮助化妆品企业认清当下市场局势,调整战略布局的契机。在6·18大促之后,各大品牌也将迎来新一轮的战略调整,从而更好地迎接未来种种变化。

212.5万家!

前5月新增化妆品相关企业增加41.6%

除了线上大盘数据之外,全国化妆品企业数量也能从宏观上反映整体市场繁荣程度。

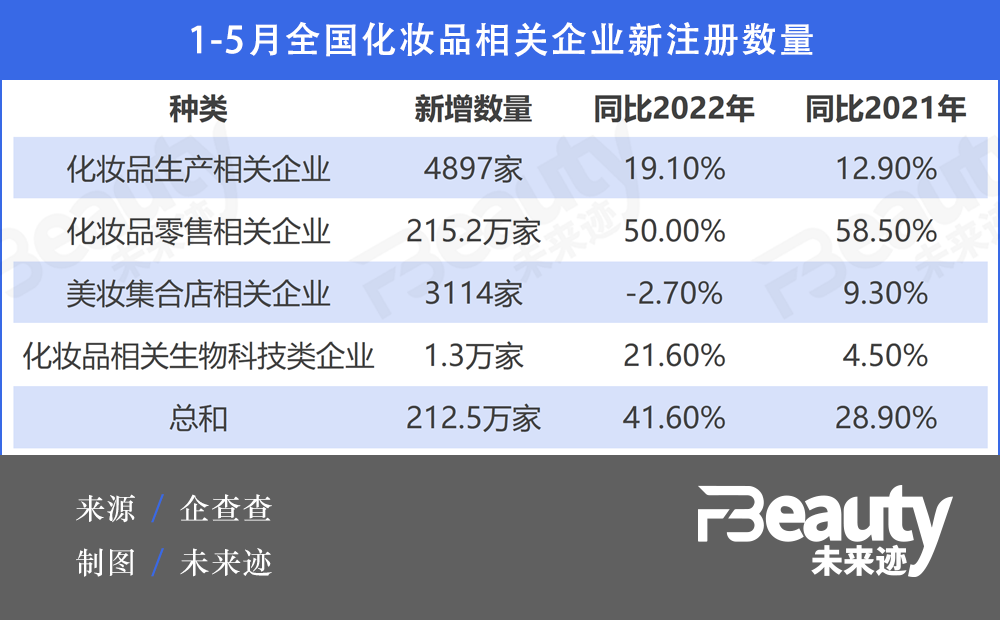

据企查查数据,2023年1月至5月,我国累计新注册212.5万家化妆品相关企业,同比增加41.6%,相比2021年同期增加28.9%。其中化妆品生产相关企业4897家,化妆品零售相关企业215.2万家,美妆集合店相关企业3114家。

另外值得注意的是,期间我国新注册1.3万家化妆品相关生物科技类企业,同比增加21.6%,相比2021年同期增加4.5%,截至2023年5月,我国现存15.7万家化妆品相关生物科技类企业。

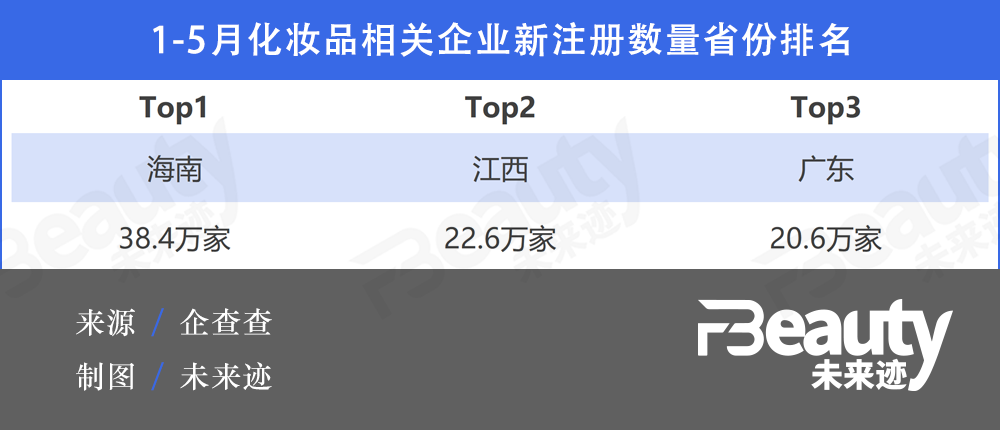

分省份看,2023年1月至5月,海南省新注册38.4万家化妆品相关企业,排名全国省份第一;其次是江西新注册22.6万家相关企业、广东新注册20.6万家相关企业,位列全国省份前三。

按具体类别看,海南成为新注册化妆品相关企业的爆发中心。

其中主要为零售行业(包括美妆集合店),其中2023年1月至5月,新注册39.0万家化妆品零售相关企业,新注册561家美妆集合店相关企业,在全国均排名第一。另外420家生产企业也在海南落户。

广东省仍为化妆品生产企业的聚集地,新注册1306家化妆品生产相关企业,另外也有20.4万家零售企业和322家美妆集合店。另外山东也成为化妆品生产“大省”,新成立407家生产企业。

最后,江西省的化妆品零售企业也呈现大增长状态,在1-5月新注册的有22.7万家。

总体来说,5月化妆品市场处于持续复苏状态,虽有业内依旧面临消费者消费热情下降等难题,但真实数据表明,黎明前总是黑暗的,国内化妆品市场总体趋势向好。

正如国家统计局发布的《国家统计局贸经司统计师付加奇解读5月份社会消费品零售总额数据》一文中指出的,5月份,消费市场总体上延续恢复态势。但也要看到,居民消费能力和消费信心仍待提升,市场内生动力有待加强,消费市场恢复基础还需巩固。

总体经济恢复基础尚不稳固,化妆品行业也是如此,5月之后化妆品行业将产生哪些改变,我们拭目以待。

END

今年4月化妆品零售总额创近5年新高达到276亿元,同比增速同样是新高。不过从环比来看,4月比3月下降了29.77%,与往年相比降速偏高。

尽管熬过疫情3年带来的“寒冬”,且最近各种行业盛会无不传递出市场复苏信号,但却仍有多个美妆品牌像薏珂思一样倒在了2023年的春天里。

主力品牌销售疲软业绩支撑不足;被收购的品牌或创新品类产品拉动业绩增长;品牌在亚太地区/中国市场表现不佳。

5月,初夏来临,但消费市场得投资热情并未随之升温。据壹览商业不完全统计,本月共发生投融资事件21起,较上月数据下滑27.6%。

1-5月,北京实现社会消费品零售总额5710.4亿元,同比增长5.9%,增速较1至4月提升4.1个百分点。

作为疫情结束后第一年的618,面对新环境下的第一次行业级大促,且遇上与父亲节同一天,各电商平台卯足力气宣传造势。

连锁型商业地产运营商在魔都布局呈现怎样的特色?未来的增量竞争布局有何特点?近年来热门的轻资产领域,它们的表现如何?

赢商网账号登录

赢商网账号登录