出品|虎嗅商业消费组

作者|戚露丹

编辑|苗正卿

东京,涩谷商圈,人潮攒动。百货商场、药店、日杂等各类业态满满当当,人流像洋流中密密麻麻的鱼群,在涩谷、原宿、新宿等几个相距几公里的地标间不分昼夜地穿梭流动。

而聚焦在原宿地铁站口,视线躲不开的是一座三层的美妆集合商场@Cosme,店内涵盖了欧美、日韩、泰国等各个价位的美妆品牌多达近千种,尽管各大品牌仅有一个小导柜的位置,但丝毫不影响店内的火热,排队结账的人一直保持在两圈以上,工作人员不得不举着“这是队尾”的牌子做提示。

日本美妆集合店 @Cosme外立面

日本美妆集合店 @Cosme

相比其他渠道,以测评网站起家的@Cosme在美妆领域颇具口碑和专业权威,不少采取“高举高打”的美妆品牌都将落地线下的第一站锁定在东京旗舰店,“如果能够入驻@Cosme并取得成绩,那么LoFT(连锁150家)、Plaza(连锁130家)、伊藤洋华堂和多达上万家的药妆店的渠道分销商,可能主动向品牌伸出橄榄枝”,操刀了花西子、珂拉琪、花知晓等品牌出海日本的MoldBreaking摩柯CEO郭兮若对虎嗅介绍道。

图为@Cosme中央区域的自选榜单墙,墙上挂满了唇膏、眼影等各个品类的综测前三名,如果能上榜,销量和口碑都会迎来极大的攀升

而在近几个月,不少国货美妆品牌在欧美、日韩、泰妆扎堆的日本市场中悄然占据了一席之地。2023年10月,花西子在@Cosme外立面进行了广告及快闪展示,之后又进入全球第二大百货东京伊势丹商场快闪区;珂拉琪在2023年4月底开始落地线下,如今已入驻Plaza、LoFT等400多家店,2024年同期将达到1000家;2022年,完美日记动物系列眼影盘进入Loft,同年INTO U唇泥被日本美妆杂志《LDK the Beauty》评为唇膏类产品第一名……

“几乎所有的国货美妆品牌都已出海日本,2019年左右以铺货为主,现在已经进入了新阶段”,郭兮若观察道。

日本美妆集合店AINZ&TULPE把花知晓摆在了店门口

一方面,日本美妆市场成熟且需求旺盛。日本是第三大化妆品消费国,市场规模约1400亿元人民币,其中16-25岁的年轻受众在1000万人左右,这个年龄段用户刚刚接触化妆,处在养成品牌粘性的初阶阶段,郭兮若认为,这部分人群不仅乐于接触新品牌,且购买力相当于国内的6-7倍;同时,彩妆产品技术研发门槛不高,“对于由潮流引导的彩妆产品来说,把营销做好,相当于成功了一半”,曾就职于日本野村综合研究所的中日消费专家房家毅说道。

另一方面,抖品牌、淘品牌起家的彩妆品牌在国内频频遇冷。“国内的流量红利消失,在出海的多数品牌中,寻找增量的还是少数,多数还是不得不出海。”一位熟悉美妆领域的分析师说道。

与此同时,日本美妆大盘的主战场也在不断变化。日本美妆市场线下占据90%份额,在疫情前线上份额仅有6%左右,近几年,松本清、711等药妆店、便利店纷纷向美妆集合店变化升级,对于出海的抖系、淘系品牌来说,日本的线下营销、渠道运营成为了新一门必修课。

来日本镀金,逃不开线下

经历过国内流量红利的营销人多少会用“土味”来形容日本市场。

目前,通过线上渠道背书,进而撬动线下渠道,依然是品牌出海最经济有效的推开方式。但日本线上渠道分散(YouTube、Ins等平台平分秋色)、网红达人行业商业化程度并不高(兼职的“个体户”居多),加之消费者线下购买的习惯根深蒂固,种种原因导致线上购物并不发达,线下则成为了所有品牌的必修课。

日本便利店协会(JCSA)的数据显示,截至2021年底,日本全国药妆店和便利店共计10万余家,便利店渗透率几乎已经做到一公里覆盖,而同期日本在线零售市场规模约为17万亿日元,仅占整体零售市场的9.7%

摩柯CEO郭兮若告诉虎嗅,日本零售依然以线下实体店为主要购买渠道,"消费者和美妆达人对于线下见不到的新品牌安全感很低",因此,摩柯几乎每月都会以线下Party的形式邀请规模在百位左右的东京本地的美妆达人,举办各类见面活动。这是因为对于出海的新品牌来说,必须通过线下见面这种笨方法,才能帮助达人们建立起品牌认知,增加其推介的可能性。

“日本的消费者很理性,并不会看到网红带货就立刻购买,购买路径或多或少都会既涉及线下体验,又有线上搜索动作”,在日本市场深耕10余年的郭兮若这样说道。

据中购联早年调查数据,由于线下交通通达、服务周到、邮费较高等原因,日本只有20%的顾客乐意单纯在网上购物,需要去实体店确认商品的占比达到72%。

一个日本用户典型的购买路径是:通过朋友或Ins、TikTok种草后,接着在药妆店或百货店进行试用、体验,同时还会在谷歌、官网或者测评网站、杂志上研究成分、了解品牌。在决定购买前,还会在乐天、Qoo10上比价,最终在线上或线下完成购买动作。

因此,对于重营销的美妆品类来说,日本的营销方式除了线上广告投流、达人种草,线下场景中的商场导柜、媒体活动也担任了极强的品牌角色。

“对于出海日本的品牌来说,线下确实是绕不开的,但并不是因为实体零售市场占据90%份额,更重要的是品牌进入线下渠道的时机。线下场景担任的角色需要结合品牌发展的节点适时而变。”郭兮若说道。

忘掉中国速度,回归“生意”原本的生命周期是日本市场的第一课。

在营销的第一阶段,品牌需要在亚马逊、乐天等成本较低的平台上获取流量后,迅速打爆某个渠道,获得周榜或月榜第一。同期,还要配合达人的推广,以及线下快闪来来反哺线上,逐渐把认知度建立起来、把ROI拉高。后续,在入驻线下渠道后,还需要通过杂志等传统媒体,来补齐达人部分缺少的“公信力”,才能在群雄逐鹿的日本美妆领域中杀出一席之地。

据了解,花西子在2021年3月正式入驻日本亚马逊,2年后才开始落地线下,目前,其在伊势丹、@Cosme几个KA渠道的“亮相”依然以品牌营销、快闪展位为主。2023年2月,花西子在@Cosme快闪展位的流量和销售额,成了打动伊势丹的临门一脚,也进一步撬开了更多渠道。

有知情人士曾对虎嗅提到:“花西子前期并不会以投产比来考量在日本的投入,而是以品牌的战略目的为主。”

接近花西子人士透露,走高端路线的花西子在日本市场持续保持盈利,但并未急于大规模入驻第三方渠道。目前,品牌近90%GMV来自线上,线下则聚焦在伊势丹等高端百货商场的快闪展位上,目前线下布局的品牌价值更大。而在其明年的线下拓展中,也聚焦在更具品牌意义的自营门店上。

另一个例子是花知晓,其在2019年通过线下代理商进入日本,累计GMV达10亿日元左右。值得注意的是,在进入日本市场初期,花知晓主要以铺货为主。2021年,其又借助TikTok话题营销、签约艺人

宫胁咲良(也被叫做“小樱花”),终于迎来小高潮,销售额翻番、线下渠道点位翻三倍达到1500余个。

“花知晓在日本并不是零起步,在入驻KA渠道和集中营销动作前,其在线下已经有四五百家点位了”,熟悉花知晓的人士说道,前期的铺货或多或少建立起了用户心智,对后续的推广起到了一定的奠基作用。

此外,日本线上渠道分散、达人商业化程度并不高,也造成日本线上推广的慢热。

X博主@lin_china、运营珂拉琪官方X账号的Lin告诉虎嗅:日本受众对“刷手机时被带货”这件事的接受度并不高。博主对产品的选择和把关较为严格,广告植入的频次也十分克制,业内广告植入的频率通常在10%以下。

此外,YouTube、TikTok、Ins、X等各个线上平台分散,且还未形成电商闭环,这导致营销、转化效果都被极大的“分流”。同时,分散渠道下,达人行业不会像国内一样发达,整个行业依然是兼职的“个体户”居多,合作方式通常为一口价(中腰部博主粉丝量在7-8万),涉足直播带货的达人也十分少见。

“头部达人在Youtube的粉丝约50万,一个头部达人全平台(包括youtube、tiktok、ins等)的粉丝量合计仅在百万左右。国内直播一晚创造半年GMV的神话是不会发生的。” lin总结道。

种种原因下,导致国内品牌需要在日本做出的转变是:从短时间内获得高投产比的预期,变成做好长期投入的打算。

“从线上开店到有起色,时间通常要在6个月到1年左右。”郭兮若总结道。

日本“变形记”:网红失效,得靠柜姐

接近某国内美妆品牌的人士透露,该品牌在东京伊势丹百货两个月的快闪销售额达到千万日元以上,较好的成绩已经让许多美妆连锁店、杂货店投来橄榄枝,但品牌并没有急于大规模入驻某个渠道。

除了品牌定位与渠道适配性的考量,能否跟上动销是品牌在线下渠道生存的胜负手之一。

在日本的美妆线下渠道中,可以粗略分成两类,第一类较为高端:包括伊势丹、西武、大丸等5-6个金字塔尖的百货体系(共有400多家店);其次是优质的美妆集合店,例如高端的伊势丹mirror、@Cosme,以及LoFT、Plaza等日杂店(合计近700家店);此外,711、永旺等超市开辟的美妆专区、松本清转型的旗舰店合计也有大几百家。

第二类则为较下沉的药妆店、便利店,这些店铺多达6万余家,被welcia、松本清等背后的少数几个集团割据。其中药妆店占据了36.6%的销售业绩。

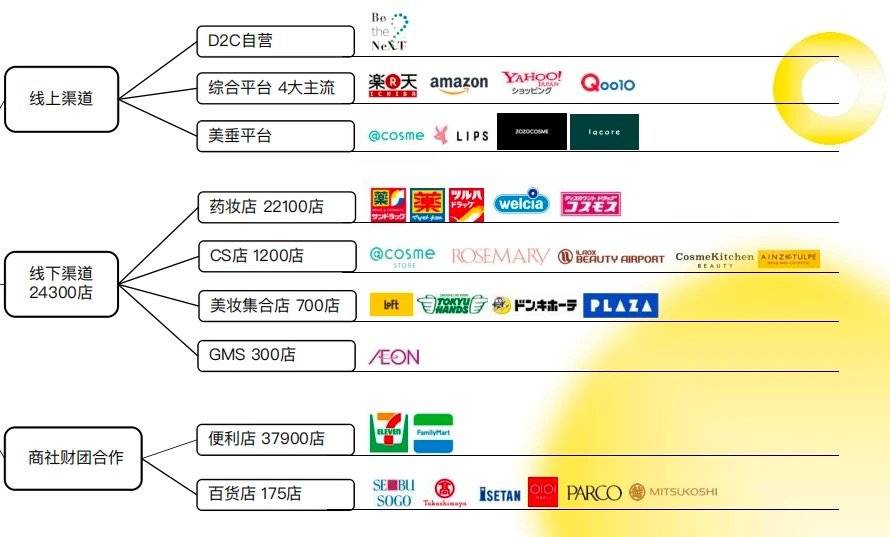

各类渠道的点位数量

图片来源:摩柯

数据来源:cosme《化妆品产业愿景研究》

2019年左右,第一批出海日本的国货大多通过经销商直接铺货,进入药妆店、杂货铺等“下沉”渠道,铺货在近千家的并不少见,“但药妆店投产比并不高,点位数量多但单店销售低,很多动销跟不上,不少渠道逐渐失去了信任”,某位日本分销商说道。在郭兮若看来,许多品牌和资方往往将渠道点位的拓展奉为圭臬,但日本线下美妆品牌竞争激烈,在声量还未打透时,追求过多的点位,可能会产生反噬。

一方面,日本大多数美妆集合店都没有“渠道费”,而是采取较高抽佣的合作方式。因此,渠道会重点考量前3个月的业绩,末位淘汰机制也更加残酷和灵活。

有本地买手告诉虎嗅,LoFT不成文的考核指标是每个月整体销售(130家店)600万日元以上,想要达标,相当于单店要在6万日元左右/月,对于价格带在1500日元左右的国货来说,如果线上毫无声量,也有一定的压力,而新品牌如果没有在线上获得较高的话题,通常在初期只有90cm左右的导柜,在位置不显眼的情况下,更难获得销量。

对于抖系、淘系成长起来的国货美妆来说,依靠TikTok热度及线上销量背书入驻线下渠道后,日常的精细化运营是一个不小的挑战。

比如@Cosme每年两次的美妆大赛,需要各品牌邀请艺人、达人到店吸引流量站台,评测结果又将影响品牌接下来在展位、货柜的排位;在新宿的街头上,随处可见店铺门面的大屏营销,这些都是保住位置、维持“排面”不可或缺的营销成本。

为了达成每月流水600万日元的“生死线”指标,韩、中品牌均会定期邀请达人到店来进行宣传和维护,以吸引客流。业内人士透露,不少品牌为了保住位置,还需要打通KOC,负担其车马费和产品费用,仅为了完成到店“刷卡”动作以达成销售指标。

一个细节是,LoFT、Plaza等杂货店内,依然需要一个专门的岗位负责与店长或买手的关系维护、保持唇膏、眼妆等试用品的洁净,来避免90cm的导柜变成60cm、30cm,或者被移到角落。

“相比品牌方,日本的渠道势力相对集中更为强势。对于出海品牌,进入渠道和运营都是挑战,因为渠道和分销商的合作根深蒂固”,曾就职于日本野村综合研究所的中日消费专家房家毅说道。

同时,日本的信任成本较高,商社(总分销商)作为中间人的角色根深蒂固,在渠道方、商社等中间人层层“审核”下,往往需要3-6个月以上的入驻准备时间,头部渠道的货柜位置一位难求。若后续动销不佳,几乎等于判了死刑。

“品牌如果想在日本成功破圈,产品,渠道和营销三个方面的能力都是必须的,也意味着需要有充足的资金和耐心的准备”,房家毅总结道。

(文中未标注来源图片均为作者拍摄)

即使有购买香化产品的需求,也会选择在目的地的商店完成购物,不会特地因为囤货而前往某一商城,机场免税店也不再是必逛的购物地点。

赢商网账号登录

赢商网账号登录