作者:MD

出品:明亮公司

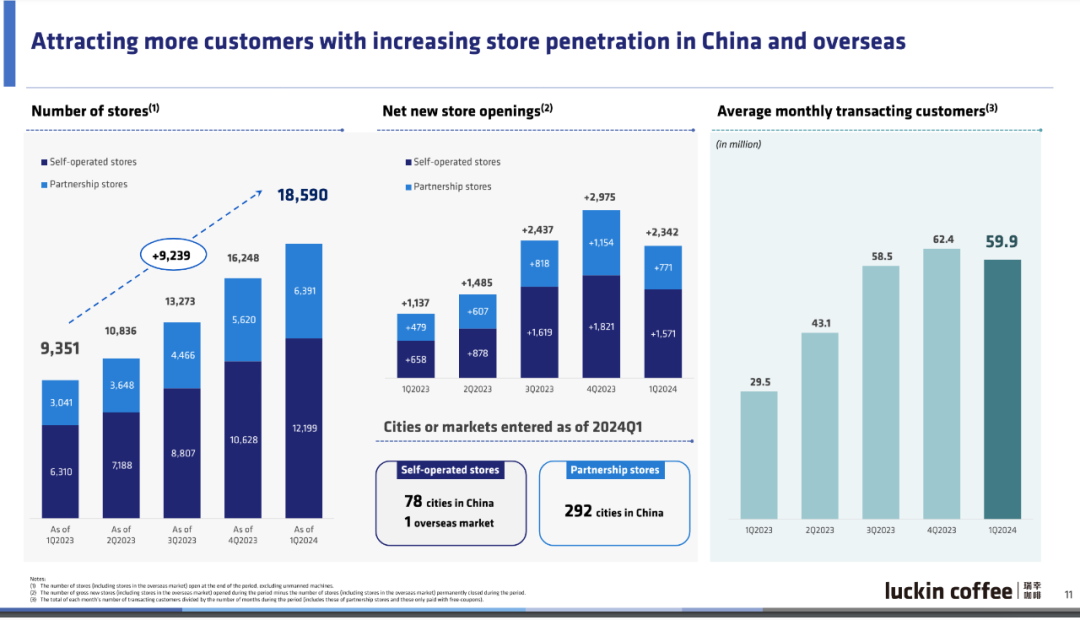

北京时间4月30日晚间,瑞幸咖啡(LKNCY.US)公布了截至2024年3月31日的第一季度财务数据。其中,瑞幸咖啡净收入同比增长41.5%,达62.78亿元;瑞幸咖啡第一季度新增2342家门店(包括新加坡开业的2家门店),截至季末,公司门店总数达到18590家,其中,自营门店12199家,加盟门店6391家。

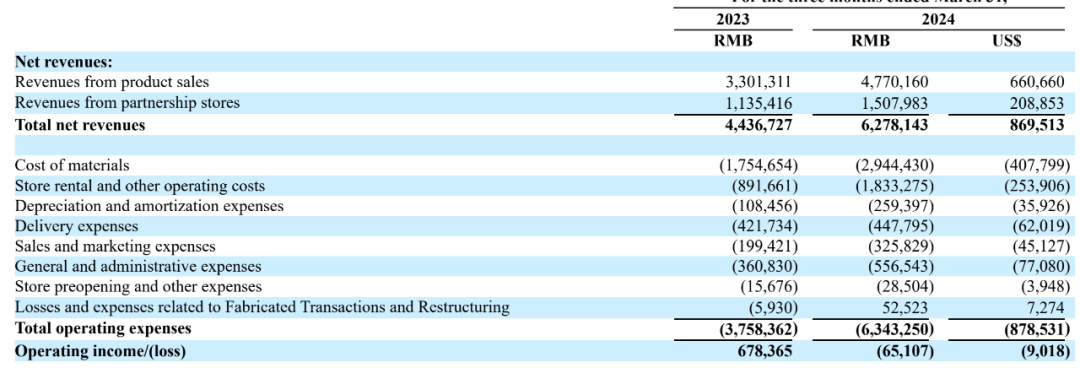

瑞幸公布的数据还显示,自营门店的同店销售增速下降较为明显,从23Q1的+29.6%变为24Q1的-20.3%。而成本项的增速基本高于净收入增速,瑞幸咖啡24Q1总运营费用增长68.8%。具体来看,24Q1以下成本项的增速均高于净收入的增速:

-原材料的成本增长了67.8%;

-房租和其他运营成本(包括员工工资)增长了105.6%;

-折旧和摊销费用增长了139.2%;

-销售和市场费用增长了63.4%;

-一般和管理费用增长了54.2%

-门店预开业和其他费用增长了81.8%

成本增加带来的一个结果是,公司单店利润空间下降,门店运营利润率从去年第一季度的25.2%直线下降至24Q1的7.0%,这也最终导致瑞幸在24Q1出现了亏损,运营亏损为6510.7万元,而去年同期运营利润为67836.5万元。

来源:瑞幸IR

来源:瑞幸咖啡财报(单位:千)

瑞幸在财报中也表示,公司运营费用的增加(运营费用/净收入的比例从2023年一季度的84.7%增加值今年一季度的101%主要是由于门店租金成本、劳动力成本以及材料成本占净收入百分比的增加,这些增加是由于公司产品平均销售价格的下降所导致的。

今年2月以来,市场上就有用户已经发现,瑞幸“每周9.9”的活动已经开始有退出迹象,此前「明亮公司」在分析瑞幸股价的波动时也指出,价格战在一定程度上将影响瑞幸咖啡的利润,是瑞幸股价出现波动的可能原因之一,其他原因还包括转板的不确定性(郭谨一表示,无明确转板时间表),面临国内茶饮切入咖啡的激烈竞争,以及此前高管的减持。

瑞幸在今年第一季度新增用户2290万元,且门店数增长14.4%,公司仍处在扩张通道之中。这种扩张如果是通过低价来维系,盈利恐怕无法持续。

另一方面,从长期来看,中国效率型咖啡(“快咖啡”)的提价也面临压力,倘若低价策略在行业中持续,控制成本的能力将成为各个品牌的竞争关键。不久前,瑞幸在昆山的烘焙基地投入使用,旨在进一步深耕供应链,为降本增效打下基础。而高客单价、主打空间的一些“慢咖啡”品牌,目前处在了一个相对有利的位置。

截至5月1日早晨美股收盘,瑞幸咖啡股价微涨0.10%,至21.00美元。

除了精品连锁业态,无论是星巴克、天美等场景经济加持的大店,还是瑞幸、库迪、幸运咖等自提小店,产品和服务都是重中之重。

拓店所带来的规模效应肉眼可见,在品牌成立前中期2018~2021年间,瑞幸扛着三年多的亏损在全国范围内开出5000多家门店。

瑞幸补发2019年财报,营业收入30.25亿元,同比增长260%;净亏损为31.61亿元,同比扩大95%。截至2021年5月31日,瑞幸全国门店共有5124家。

业界总喜欢用“蒙眼狂奔”来形容瑞幸,但瑞幸似乎还残存着一丝理智,体现在开店增速放缓和补贴效率提升,那个不考虑盈利的瑞幸一去不复返。

M'CAKE蛋糕在微信公众号宣布,品牌全国首店将于五一期间启幕,门店位于北京西单大悦城2层。下一站,M'CAKE蛋糕会选择上海么?

赢商网账号登录

赢商网账号登录