房地产开发商融资正在越来越难。

5月20日,《资本新说》独家获悉,拟发行金额80亿元重庆龙湖企业拓展有限公司(简称重庆龙湖)公开发行2017年公司债券已经中止,更新日期为5月19日。

《资本新说》获得的发行文件显示,本次债券发行规模不超过 80 亿元(含 80 亿元),募集资金扣除发行费用后拟用于偿还发行人及下属子公司债务。具体还债计划见下表:

龙湖集团1993年创建于重庆,发展于全国,业务涉及地产开发、商业运营、物业服务、长租公寓等领域。2009年,龙湖地产有限公司于香港联交所主板上市。

截至目前,龙湖集团拥有雇员19000余人,业务遍布中国长三角、西部、环渤海、华南和华中37个城市,累计已开发项目超过200个,已开发面积超过7700万平方米,待开发土地储备超5000万平方米。2017全年合同销售额1560.8亿元人民币,经营规模和综合实力居中国房地产行业前列。

重庆龙湖企业拓展有限公司(简称重庆龙湖)是龙湖旗下企业。

截至 2017 年 6 月末,嘉逊发展直接持有重庆龙湖 91.30%的股权,为公司控股股东。而嘉逊发展为龙湖投资有限公司(以下简称“龙湖投资”)全资子公司,龙湖投资为龙湖地产有限公司全资子公司。

截至 2017 年 6 月末,自然人吴亚军女士通过个人信托合计持有龙湖地产 43.77%的股权,为公司的实际控制人。

公开信息显示,2016胡润房地产富豪榜,吴亚军家族以255亿排名第11。2016胡润女富豪榜,吴亚军以330亿元财富排名第4位。《2017胡润女企业家榜》,吴亚军以525亿元排名第三。

《资本新说》获得的发行文件显示,2014 年-2016 年末及 2017 年 6 月末,公司负债总额分别为 815.55 亿元、833.68 亿元、1206.42 亿元和 1631.30 亿元,资产负债率分别为 63.22%、57.57%、60.02%和 64.41%。

重庆龙湖表示,所从事的房地产开发业务属于资金密集型行业,存在前期投资大、回收期较长、受宏观经济影响明显等特点。在本次债券存续期内,若发行人未来销售资金不能及时回笼、融资渠道不畅或不能合理控制融资成本,将可能会影响本次债券本息的按期兑付。

龙湖不是个案。

据《证券日报》报道,2018年前4个月,40家典型房企总计融资2726亿元,境内银行贷款、公司债、其他债权融资均有不同程度波动,房企多元化融资渠道全面被堵。

报道称,从成功发行的境内债券来看,仅是以超短融、租房专项债券为主的另类融资途径;境内银行贷款融资渠道也进一步收缩,4月份监测的40家典型房企共融资47.20亿元,环比上月下降16.28%;信托贷款融资额为14.41亿元,较上月大幅下跌60.58%。

中国指数研究院在近日的一份报告中指出,自2016年四季度起,房企发债政策收紧,2017年房企发债规模大幅下降。Wind数据显示,2017年房地产企业共发行公司债85支,总规模940.8亿元,较2016年的7955.5亿元下降88.17%。

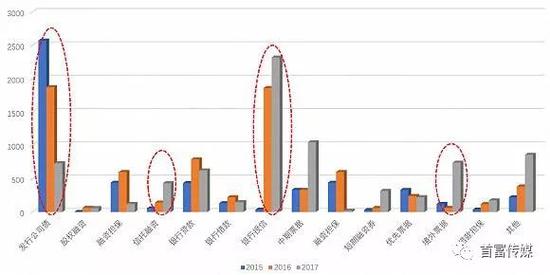

代表房地产企业2015-2017融资情况

在融资渠道收窄的时候,房地产企业的高负债就显得岌岌可危。

数据显示,近年来房地产行业的资产负债率不断上行,已经达到了2005年以来的最高点。Wind数据显示,2017年A股136家上市房企负债合计超过6.58万亿元,同比增长34%,平均负债率达到79.1%。136家房企中,有35家资产负债率超过80%红线,占比接近26%。

2018年一季度末,房企资产负债率再次上升至79.42%。房地产行业资产负债率位居申万28个一级行业中第三位,仅次于银行和非银金融。一季度136家房地产开发企业中,有近40家公司资产负债率超过80%,占比接近26%,26家超85%,近一半的企业资产负债率超过70%。

截至一季度末,房企龙头万科A总资产12242.65亿元,总负债10289.27亿元;上海房企龙头绿地控股总资产8685.74亿元,总负债7701.97亿元。绿地控股资产负债率达到88.67%;万科84.04%的负债率水平创下该公司的历史新高。

报告称,在金融监管加强以及“房住不炒”的调控基调下,企业的去杠杆持续主动推进,房地产行业的金融风险持续降低。考虑到房地产行业的融资渠道仍在收紧以及2018年债务逐步集中到期,企业内外部流动性整体趋紧,前期激进扩张的高杠杆的房企资金链将承压,应加快主动去杆杠力度,防控资金风险。

2017年至今金融调控政策

近期以来,龙湖频频展开补血行动。

2017年12月28日,龙湖集团获得上海证券交易所预审核通过,并获中国证监会核准授予发行总规模不超过50亿元公募住房租赁专项债券。债券分期发行,募集资金将主要用于集团在上海、成都等一、二线城市的长租公寓项目建设。

2018年3月21日,作为业内首个将长租公寓提升到战略级业务的公司,龙湖集团发行第一期30亿元的五年期住房租赁专项公募债券,债券票面利率5.6%,标志着全国首单住房租赁专项债券的成功发行。

2018年5月9日,龙湖集团与中国工商银行(5.980, -0.05, -0.83%)举行全面战略合作协议签署仪式。龙湖集团与工商银行联手打造“冠寓租房分期”项目,建立信用卡租房分期付款的全面业务合作。

据称,龙湖集团与中国工商银行从租客需求出发,积极利用金融资源为产品赋能,提升住房租赁服务体验。此次合作,将采取信用卡分期的形式,把市面上现有的房租季缴、半年缴、年缴的大额度支付模式,转为按月支付。

东安天街凭借优质的商业运营能力及强大的品牌吸附力,携招商率100%,开业率99%的双喜业绩打响24年龙湖商业第一炮。

6月16日,招商蛇口发行股份购买资产并募集配套资金申请获证监会注册生效,标志着房企股权融资“第三支箭”在实操层面的正式落地。

11月23日起,全国多家银行密集对重点房企授信,全国多家大型商业银行宣布与房地产企业达成战略合作。

长期看房企融资端逐步向好,房企融资环境亦逐步放宽,企业融资增加对企业改善具有积极作用。但对偿债压力大的企业来说,走出危机仍是难题。

今年“五一”期间,融创商业总客流突破400万,总销售额同比提升6%,入驻品牌再创佳绩,产生全国销冠品牌1个、区域销冠6个、全省销冠28个。

关键词:融创 2024年05月15日

赢商网账号登录

赢商网账号登录