2018年7月18日,世邦魏理仕(CBRE)在蓉发布《2018年上半年成都房地产市场回顾与展望》报告。研究报告显示:

· 写字楼市场,金融城板块晋升核心商务区,天府新区起步发展,写字楼市场呈“2+1”发展新格局;转租公司开始大规模介入,一二级租赁市场并行格局初现。

· 零售物业市场“三级商圈”格局巩固,次级商圈调整突围;区域成熟度提升、零售项目定位的异质性与租户结构的互补性提升金融城“商圈”气质。

· 仓储物流市场,新零售热支撑仓储物流市场需求,电商自建库在蓉相继投用,租赁+自建“二元竞争”新格局呈现。

· 资本市场升温,成都发展一路向南,房地产投资价值凸显“区位无界”新思维。

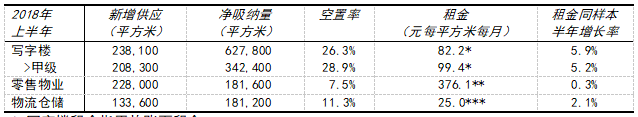

* 写字楼租金指平均账面租金;

** 零售物业租金指购物中心首层平均租金;

*** 物流仓储租金指高标准非保税仓储物业平均有效租金。

数据来源:世邦魏理仕研究部,2018年第二季度

发布会现场

新格局之一:优质写字楼市场“2+1”新格局—三环内市区+高新南区+天府新区

上半年,成都优质写字楼新增供应23.8万平方米,其中睿东中心、领地环球金融中心A座、OCG国际中心C座三个甲写项目交付入市,带动甲写存量突破320万平方米。

成都写字楼版图不断外拓,新兴区域走向成熟,带动“2+1”—三环内市区+高新南区+天府新区新格局成型,凸显区位价值演变的无界思维。随着区内更多甲写交付、地铁基建及商业配套走向成熟,加之企业跨区域流动因产业导入及人口沉淀而加速显现,南延线(即金融城与大源)区域竞争力逐年提升。据统计,截至季末南延线板块甲级写字楼存量已超三环内子市场总和。开发强度、区域吸引力、项目表现等多项指标表现优异,支撑金融城晋升为核心商务区。上半年南延线板块净吸纳量贡献占全市近七成,成为办公需求的第一支撑。其次,国家级新区、自贸区政策红利叠加助力天府新区跨越式发展,打造经济新增长极。世邦魏理仕在成都率先将研究版图覆盖天府新区写字楼市场。总体而言,天府新区正孕育强劲发展势能,2020年写字楼市场将迎来供应高峰,供应量高达137万平方米,成为写字楼市场不可忽视的潜力板块。

需求端活跃度不断升级。上半年,成都优质写字楼市场净吸纳量同比增长174.1%,录得62.8万平方米,在世邦魏理仕监控的17个中国城市中排名第二,仅次于上海;甲级写字楼净吸纳量录得34.2万平方米,同比增长49.5%。净吸纳量均创历史新高。强劲的需求回升势头显著改善写字楼供需不平衡,带动平均空置率跌至六年新低,至季末报26.3%,较2017年底回落5.3个百分点。业主议价能力明显增强,成交租金强势回调。至季末,全市优质写字楼平均租金报82.2元每平方米每月,较去年底上涨5.9%,涨幅创历史同期新高。值得关注的是,南延线大量散售楼宇在面市之初,受当时供过于求的市场影响,成交租金被大幅低估。而今市场回暖,其租金基数低、上涨空间大,因此逐步回归至其品质应有的租金水平。统计层面上,散售楼宇涨幅高达7.2%,涨幅超预期。

行业方面,科技新媒体通讯(TMT)、金融业、第三方办公服务运营商分列上半年成都甲级写字楼市场前三大需求。首先,“双创”战略持续加持办公需求,孵化园的转化率提高,成都TMT行业持续高速发展,企业成熟后走出产业园区,选址升级至标准写字楼,带动办公需求释放。此外,成都高科技产业与新经济的良性发展吸引企业与人才“双流入”,写字楼市场的新成立及扩租需求得以提升,以字节跳动成都新设研发中心为例,其新增去化面积合计约2万平方米。因此,TMT需求占比高达,居首位22.6%。其次,金融业以17.3%的贡献率紧追其后,其中以投资理财、车贷为代表的非传统金融业占金融大类74.5%。第三,以联合办公为代表的第三方办公服务运营商加速扩张,贡献率达16.9%。而出于办公产品差异化及物业形态灵活性的考虑,第三方办公服务运营选址已不局限于优质写字楼,裙楼、底商等零售物业开始受关注。

值得关注的是,不同于传统商务中心、联合办公的写字楼转租公司—“二房东”在上半年开始大规模介入成都写字楼市场,促使一级、二级租赁市场格局成型。据世邦魏理仕监测的二级租赁市场主要的10个转租公司所持有的整栋、整层及散租写字楼面积的数据显示,上半年二级租赁市场新增供应即可转租面积近8万平方米,至此二级市场总存量即可转租总面积增至24.2万平方米,其中近七成分布于金融城商务区。截至季末,二级租赁市场整体转租率达50.3%。租金方面,由于二房东主推精装带家具单元,一二级租赁市场的租金平均溢价率超20%,其中大源平均溢价率最高—44%。原因在于该区域近四成可转租面积位于新交付甲写,且小面积单元给予二房东更多议价空间。二级租赁市场的发展带给写字楼市场的影响值得长期关注。二房东去化写字楼一级租赁市场空置面积,通过附加值提升,获取二级转租市场租金剩余(溢价)。对一级市场而言,平均空置率下跌,租金与二级市场租金联动获得额外的上涨动力。二级租赁市场的发展反映出成都写字楼市场成熟度提升。

展望2018年下半年,成都写字楼市场将迎来52万平方米新增供应,其中攀成钢板块和天府新区将迎来区域首个甲级写字楼的交付。着眼需求端,成都新经济持续发力,带动企业及人口流入,构筑办公需求回升根基。因此,世邦魏理仕预计成都办公需求将持续回升。供需关系的持续改善有望推动市场在未来迈入根本性“回暖”。

世邦魏理仕华西区顾问及交易服务|办公楼部主管邓艳萍表示:“上半年成都写字楼市场呈供需两旺的态势,“2+1”新格局及一二级租赁市场分化凸显市场成熟度提升。下半年市场将持续活跃,内资企业仍将主导需求,TMT、联合办公等行业将持续扩张。值得关注的是,大面积租赁需求的部分科技独角兽、大健康企业开始布局产业园区,同期包括‘文创办公’在内的产业特色楼宇亦开始受到关注。”

新格局之二:零售物业市场“三级商圈”新格局—核心+次级+近郊

上半年,成都零售物业市场录得未来中心、双铁润扬广场和悠方购物中心三个项目开业,共计带来23万平方米的新增供应。新开业项目分别座落于核心、次级、近郊三大商圈层级,成都零售物业市场“三级商圈”的市场格局进一步凸显。

次级商圈是由一环至三环与南延线共同组成的“树形”区域,其内侧为核心商圈,外侧为近郊商圈。前期受核心商圈和近郊商圈夹击的次级商圈今年上半年积极调整业态配比。一方面,购物中心引入全新主力店,重新定义消费客群,实现购物中心整体定位、人流导入的二次重塑,盒马鲜生入驻未来中心、阳光新业中心即为一例。另一方面,次级商圈加大体验业态配比,引入契合现阶段消费者需求的美容、护理、运动娱乐等健康业态,拓展目标客群,例如空气湃室内运动嘉年华进驻龙湖北城天街。统计层面,次级商圈的空置率较2017年底下跌1.7个百分点,租金收益稳中有升。

南延线作为次级商圈的重要组成,其发展随时间积累,商业成熟度持续提升,值得市场关注。以金融城板块为例,一方面,城市南拓,人口流入,金融城板块居住、商务氛围改善,成熟度显著提升,给予商业项目夯实的消费基础;另一方面,世邦魏理仕应用泰森多边形模型对商业项目辐射范围的分析作证,购物中心的开业显著挤压单个项目的辐射范围。作为应对,金融城板块内的购物中心的“差异化”在定位、业态配比中得以显现,定位的异质性与租户结构的互补性有效提升金融城板块零售物业的整体吸引力,“商圈”气质初现。未来,新增供应持续加持带动更多品牌入驻金融城板块,加之天府新区加速发展所衍生出的消费需求,金融城板块将进一步加速商圈成型。

成都零售物业市场的良好基本面不仅体现在市场格局的变化,而需求端的优异表现同样备受关注,相关指标在中国乃至全球市场的排名逐年攀升。世邦魏理仕最新发布的《How Global is The Business of Retail》报告显示,成都在国际品牌渗透率榜单中位居全球第19位。上半年,零售和餐饮业态仍为市场需求的主动力,其中服饰类品牌新增需求持续领先。市场录得Champion首进成都,Danhem西南首店进驻远洋太古里。国际餐饮品牌与网红品牌持续加持成都市场,Wagas新店进驻仁恒置地广场,喜茶落户IFS和万象城。同期,更多品牌携快闪店亮相成都,例如Chanel Coco Game Center、Armani Box等。统计层面,全市购物中心首层平均租金较2017年末上涨0.3%,报376.1元每月每平方米;零售物业市场空置率较2017年末下跌0.5个百分点,报7.5%。

展望未来,2018年下半年将迎来56万平方米新增供应。金融城、攀成钢板块与近郊商圈将持续受关注,成都零售物业市场三级商圈各自将步入全新发展阶段。

世邦魏理仕华西区顾问及交易服务|商业部主管江南表示:“未来市场,新兴的体验业态是开发商追逐的重要目标,更加多元化的互动体验提升购物过程中的乐趣感与体验感,同时也对商场的硬件设施及功能分区提出更高要求。”

新格局之三:仓储物流市场“二元竞争”新格局—租赁+自建

上半年,成都仓储物流市场录得嘉民龙泉二期和安博龙泉二期交付使用,为市场带来13万平方米的新增供应。市场需求持续活跃,净吸纳量实现18万平方米。

市场需求端的主要驱动力仍来自第三方物流及电商,其需求贡献率合计占七成。值得关注的是,上半年新增需求出现可喜信号,市场录得数个新零售品牌及某外卖平台等新一类互联网零售企业的租赁成交案例,市场租户结构的丰富性和稳定性得以提升,继而为未来市场发展带来更多的可能性。稳步增长的需求带动平均空置率较2017年末回调1.9个百分点,报11.3%。平均租金较2017年末上涨2.1%,报25.0元每平方米每月。

电商自建库在蓉相继投入使用,租赁仓与自建仓“二元竞争”的新格局呈现。据世邦魏理仕监测数据,包括京东、菜鸟在内的一线电商及关联企业的自建仓库总体量约158万平方米。随着一线电商企业的自建仓库陆续投用,短期内仓储租赁需求的行业基础缩窄,终端需求在租赁市场与自用市场上流动、调整。受此影响,成都仓储物流市场第二季度净吸纳量录得负值。但长期来看,成都作为中西部地区物流枢纽,未来电商及相关需求仍将持续增长,其溢出需求也将继续投射于高标准仓库市场。与此同时,电商自建库对受本地消费需求驱动的传统零售、运输、制造业等行业物流设施需求持续增长的大趋势亦无实质影响。综上,成都仓储物流市场的前景依然乐观。

展望未来,2018年下半年预计有41万平方米的新增供应。受电商自建库影响,成都仓储物流市场将进入短暂的调整期。总体而言,市场基本面仍将持续向好,需求保持活跃。随着成都市整体规划的进一步落实,仓储物流用地供应量逐步减少且出让年限缩短,高标库未来供应预计将放缓。

世邦魏理仕华西区顾问及交易服务|工业部主管尤鹏伟表示:“一方面,电商及相关企业自建库将陆续投入使用,对存量仓储项目的租赁形成竞争与挑战;另一方面,市场供应期已接近尾声,加之一手工业用地出让年限调整至20年,显著影响开发商拿地决策,继而导致未来新增供应急剧减少。这两方面因素对冲,成都仓储物流市场将出现短期波动,但就长期来看,市场仍然保持乐观。”

武汉全球领先的商业地产咨询服务机构世邦魏理(CBRE) 武汉分公司今日隆重举办“韧性城市,智享未来 | CBRE Forum”武汉房地产论坛。

世邦魏理仕发布《全球购物中心发展》报告,全球购物中心市场现状及开发趋势。 2016年全球新建成购物中心1250万平方米, 录得11.4%的增长。

世邦魏理仕《2015中国购物中心发展报告》正式发布。上海是知名开发商和品牌商首选地,广州市场潜力有待挖掘,多中心化是关键。

截至一季度末,全市零售商业租金为38.5元/㎡/天;全市空置率从0.8%推升至8.1%;未来半年,将有两个购物中心计划开业,新增面积约11万㎡。

世邦魏理仕钟廉军表示,珠江新城商圈有两个突出问题,一是留不住人,二是商业多中心、多区域化,只要来说是没有满足消费者们的需求。

世邦魏理仕发布《大珠三角基础建设展望》报告,受益于地铁对人流的带动作用,未来番禺商圈发展看好,未来三年商业体量将超百万方。

从去年大火的淄博烧烤到年末的尔滨,再到今年的天水麻辣烫,和最近的成都迪士尼,中间间隔的周期越来越短,留给大家消化的时间也越来越短。

一个网红、一座跷跷板和一场集体狂欢的故事让我们再一次地意识到了成都这座城市的多元、包容与松弛。

赢商网账号登录

赢商网账号登录