稳居前三的依然是碧桂园、万科和恒大。不同的是榜眼和状元的差距在缩小,同时也拉大了和探花的差距。

碧桂园单月录得820亿元,年内千亿房企达12家

从年初的对市场不乐观到如今,半年过去了,“观点指数·2019年上半年中国房地产企业销售金额TOP100”房企也用181天的时间向我们呈现了一份带有2019年独特印记的销售成绩。

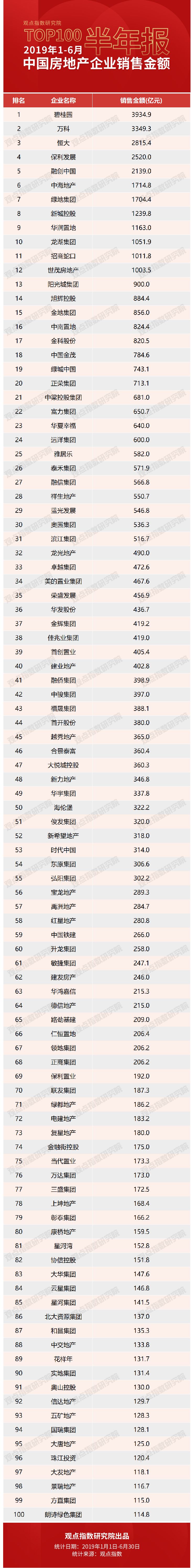

从榜单来看,稳居前三的依然是碧桂园、万科和恒大。不同的是榜眼和状元的差距在缩小,同时也拉大了和探花的差距。具体而言,2018年上半年,碧桂园、万科和恒大的销售额分别为4124.9亿元、3046.6亿元和3041.8亿元。而经过一年的调控以及销售节奏调整,碧桂园和恒大的步伐明显放缓,较去年同期减少上百亿。

不过单月来看,碧桂园则又创造了一个历史,仅6月单月就卖得820亿元,这对于中国房地产行业来说是史无前例的。

不过需要注意到,今年万科的销售热情较为积极,2019年上半年合约销售额不降反升,并且领先恒大几百亿元。而去年上半年万科仅比恒大多4.8亿元。对比其他同行来看,万科上半年的销售同比增长率为9.94%,虽然低于TOP100房企平均水平,但是在其他头部房企销售普遍下滑的情况下,依然实现了正增长。

2018年中,万科提出“收敛聚焦·巩固提升基本盘”后,开始修枝剪叶,各个业务线条都明确了各自的基本盘,其中四大区域明确以开发业务为基本盘。这也解释了万科今年较快的销售增长。

其实不仅是万科,在今年市场低谷期,越来越多的房企开始收缩触角,对不盈利的多元化业务更加谨慎,转而强化地产,将钱花在刀刃处,以求度过资本寒冬。

数据来源:观点指数统计

三甲以外,今年上半年合约销售超过2000亿元的房企还有保利和融创。这两家房企一直是TOP4和TOP5的有力竞争者,相信今年也不会例外。

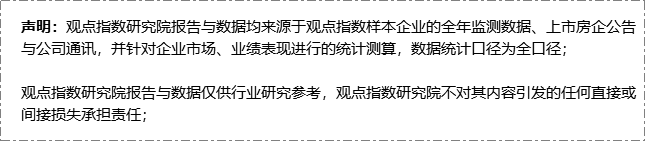

从榜单来看,上半年合约销售超过1000亿元的房企有12家,较去年同期增加3家。销售处于500-1000亿元的房企有19家,和去年同期持平。200-500亿元的房企数量在各阶梯中最多,为37家。按照往年的情况,上半年合约销售超过400亿元的房企均是年内冲击千亿的有力竞争者,而上半年合约销售逾400亿元的有40家房企,这也意味着今年千亿房企有望比去年增加9家。

TOP100门槛值上浮逾90%,近六成房企销售未“达标”

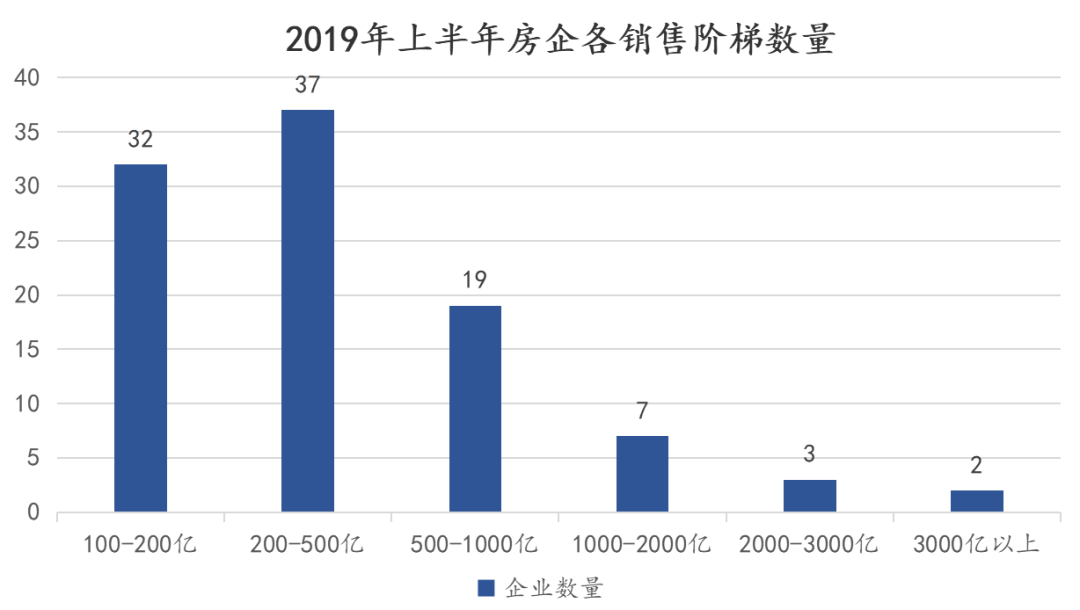

年中是房企“抢收”提交答卷的关键时期,因此虽然受调控政策的影响,整体市场预期承压,但是从榜单来看,各个梯级房企在竞相追逐中抬高了TOP100门槛值。

具体而言,“观点指数·2019年上半年中国房地产企业销售金额TOP100”的门槛值为114.8亿元,较去年同期的58.4亿元增长96.58%,这也是所有阶梯门槛值里增长最快的。紧随其后的是TOP50门槛,为322.2亿元,同比增长37.16%。可以看到,所有阶梯门槛值中,增长较为缓和的是TOP3、TOP5以及TOP20,分别为-2.93%、12.24%和14.77%。

数据来源:观点指数统计

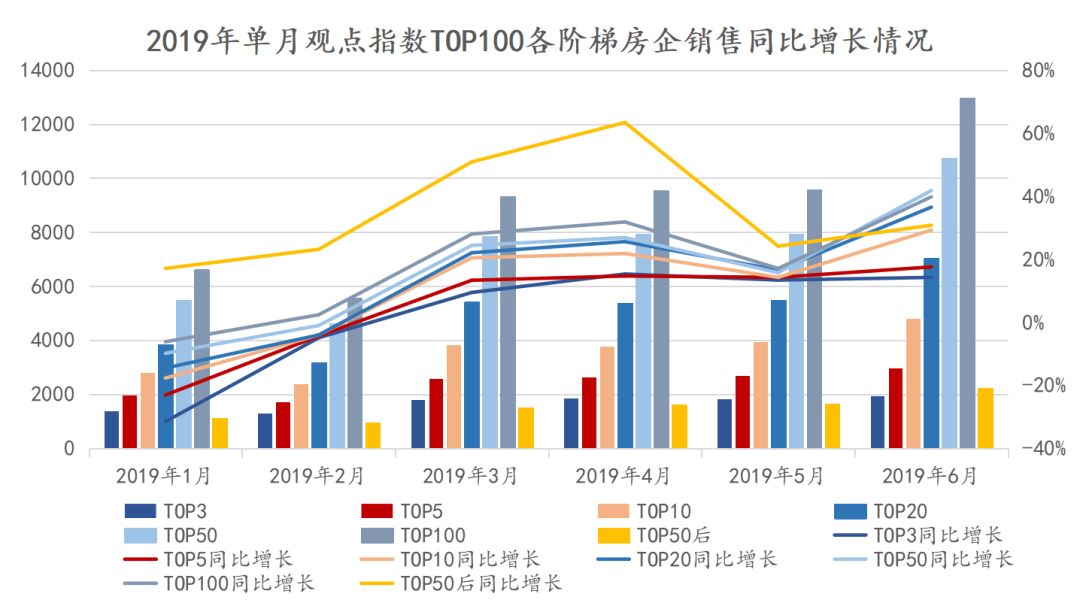

如果观察各阶梯的单月销售及同比情况,也可以发现TOP50后的销售总额同比增长整体而言是较高的。其中3月、4月销售总额同比增长达到50.87%和63.37%。而其他阶梯则逐级递增,TOP3、TOP5、TOP10、TOP20、TOP50房企,越往后销售总额的同比增长率越高。

数据来源:观点指数统计

考究原因,一方面是上述房企本身基数比较大,因此面对今年的复杂地产环境,想要得到较大的业绩增幅,存在一定难度。另一方面是,相对位置较后的房企,这些位居前列的还是相对舒适,面临的位次争夺以及外部环境影响较小。

数据来源:观点指数统计

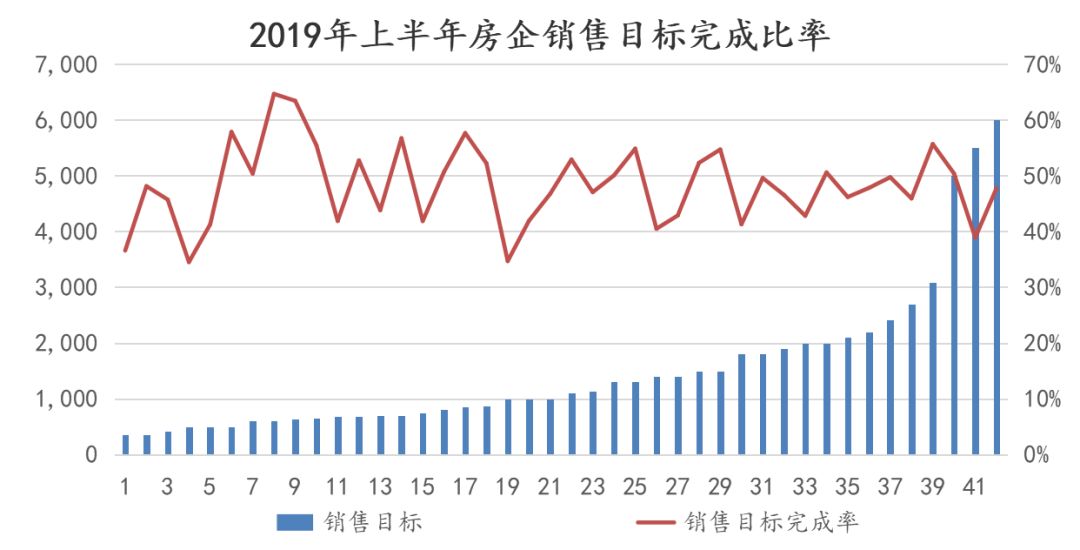

今年年初的业绩会以及其他公开场合,不少房企都对外发布了销售目标。借此,我们也得以窥见房企对目标的完成情况。以42家发布销售目标的房企作为样本,观点指数统计发现目标完成率超过50%的有18家,占比42.86%;完成率位于40%-50%的房企最多,有20家,所占比重为47.62%。需要注意的是,有4家即9.52%的房企目标完成率低于40%。

换句话说,有近六成的房企未能在年中实现销售目标的一半。面对下半年的房地产环境,再加上融资渠道收紧、债务兑付高峰期如约而至,房企间的洗牌开始,再加上市场销售回暖未明的情况下,房企要想完成销售目标更加充满未知。

二线城市成土拍主角,纳粮补仓中溢价率小有回升

回顾上半年土地市场,虽然不乏多家房企围猎同一地块。如广州公开出让南沙灵山岛尖两宗商住用地,吸引了包括碧桂园、保利、雅居乐、中国金茂、保利等35家房企;深圳供应5宗住宅用地使用权,共有80余家房企参与拍卖……

不过整体来看,上半年土地购置价款和面积都有明显下降。以国家统计局公布的数据来看,2019年1-5月份,房地产开发企业土地购置面积5170万平方米,同比下降33.2%,降幅比1-4月份收窄0.6个百分点;土地成交价款2269亿元,下降35.6%,降幅扩大2.1个百分点。

数据来源:观点指数统计

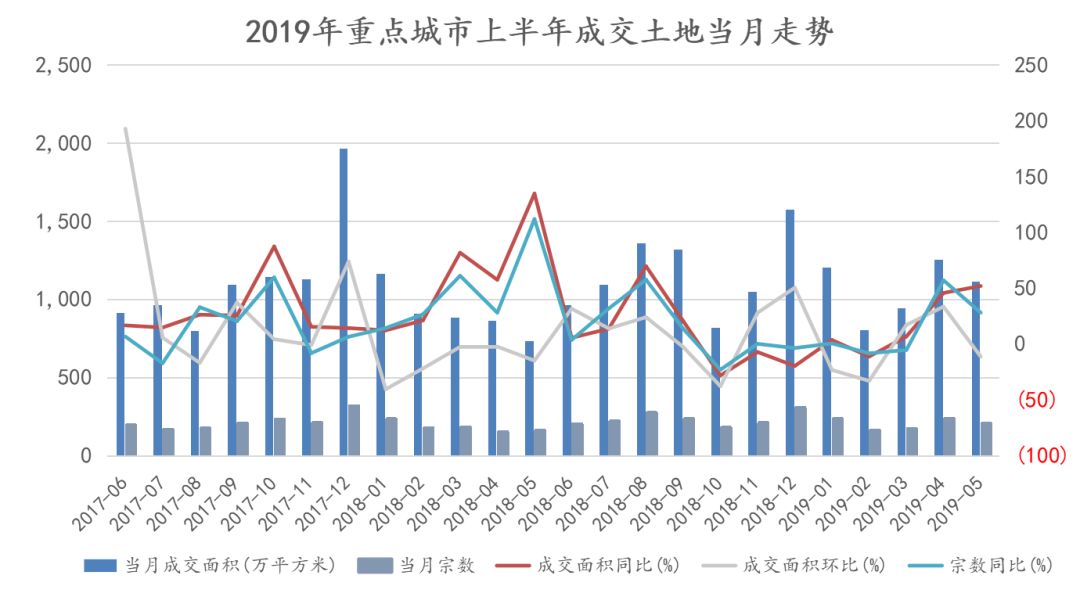

以观点指数监测的31个重点城市情况来看,土地市场则略有回暖。2019年1月上述城市的当月成交面积小幅增长至1206.46万平方米,同比增长率为3.42%,至2月成交面积出现负增长,为-11.37%。不过在接下来的月份中则迎来了正增长。

其中3月、4月和5月的成交面积同比增长率分别为6.54%、45.64%以及51.84%。成交宗数上,2019年4月和5月同比增长均超过27%。

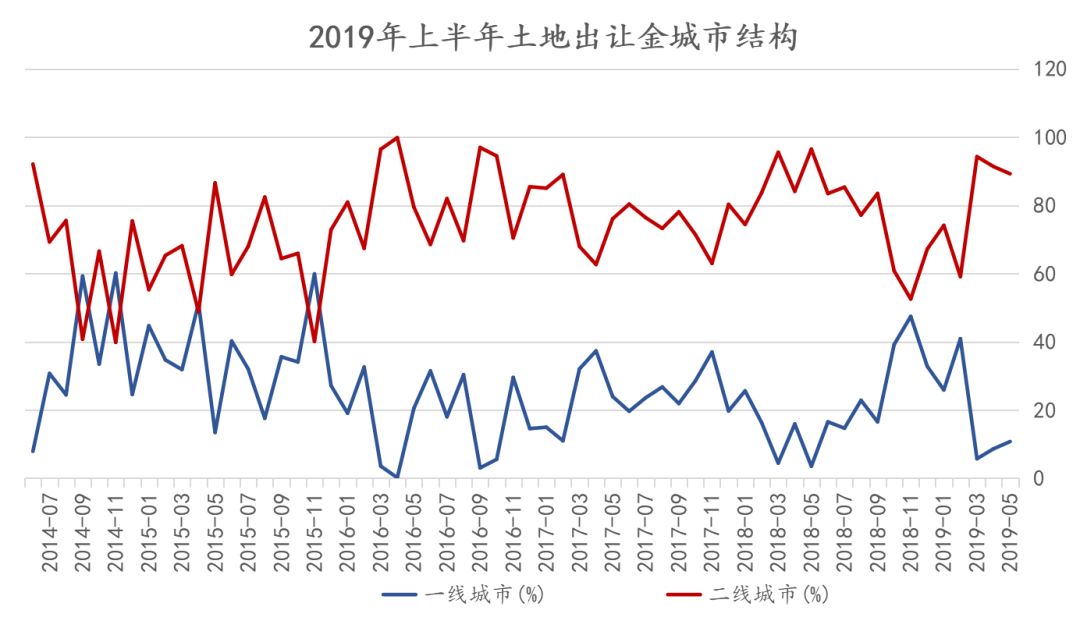

城市结构上,土地市场持续分化,一二线城市供需活跃,成为房企抢夺资源的主要战场。2015年11月,31家重点城市的土地出让金比例出现交错,随后二线城市出让金比例一直位于一线城市的上方。至2018年11月,一线和二线城市土地出让金所占的比重分别为47.45%和52.55%,双方首次接近。不过该月以后,二线城市比重逐渐提高,最高时为2019年3月的94.29%。

和一线城市对比,二线城市土地价格相对较低且有货量,而且不受一线城市的“五限”影响,再加上考虑到销售三四五线城市难有起色,因此二线城市自然成为房企不约而同的选择。

数据来源:观点指数统计

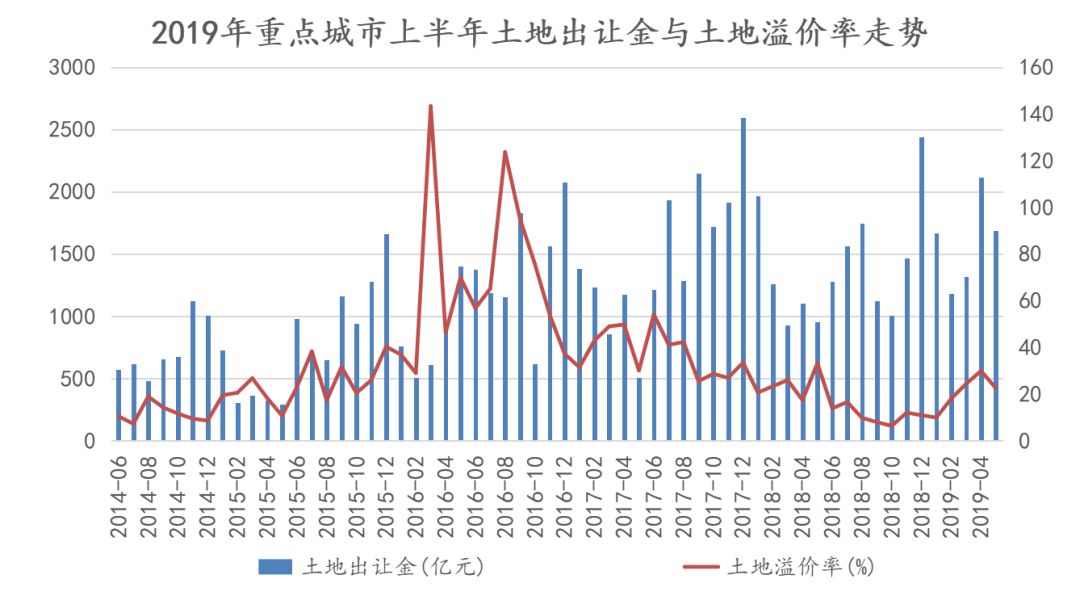

争抢面包的房企多了,自然会变相推高土地的溢价率。以观点指数监测的31个重点城市来看,2019年上半年土地溢价率小有回升。

数据来源:观点指数统计

其中2019年1到3月,上述城市的平均土地溢价率为9.94%、18.02%和24.38%,较去年同期分别下降10.69%、5.32%和1.64%。不过进入4月份,情况有所改变,土地溢价率达到29.89%较上年上升12.51%。

为防止土地市场过热,不少城市也开始陆续调整土拍规则,提高准入门槛,减少竞拍房企数量。亦或在网上报价达到上限后,不再接受最新报价。

到位资金依靠快周转,融资收紧下的房企“拮据”生态

回到房企的资金层面,上半年土地购置价款和面积明显下降,一定程度上是因为房企手上资金承压,极大依赖销售回款,难免在土地购置上显得“拮据”。

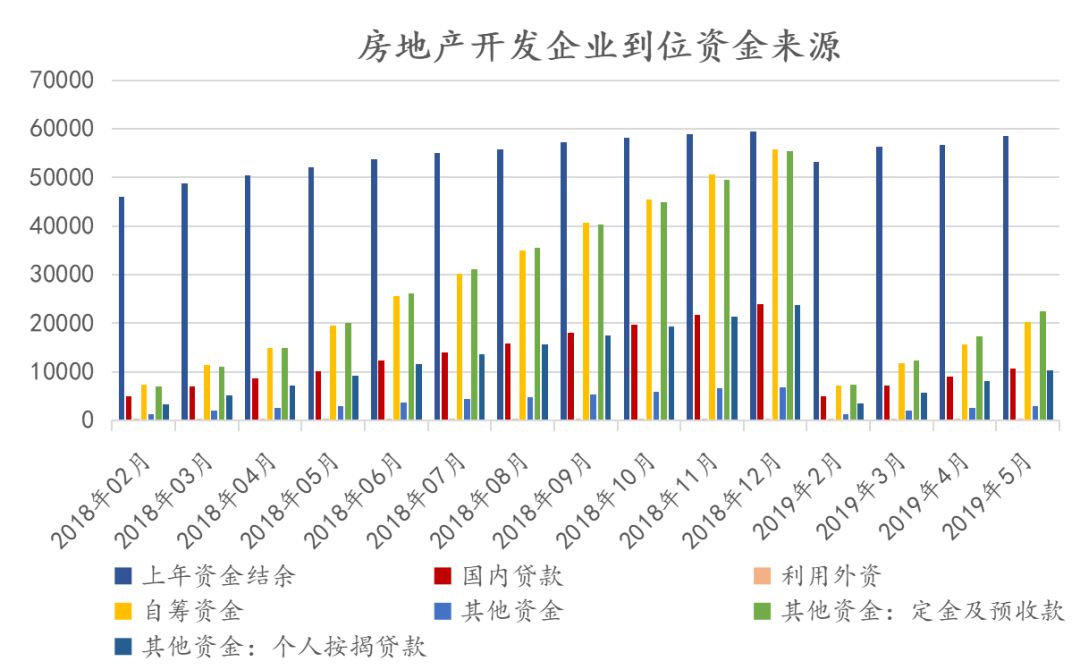

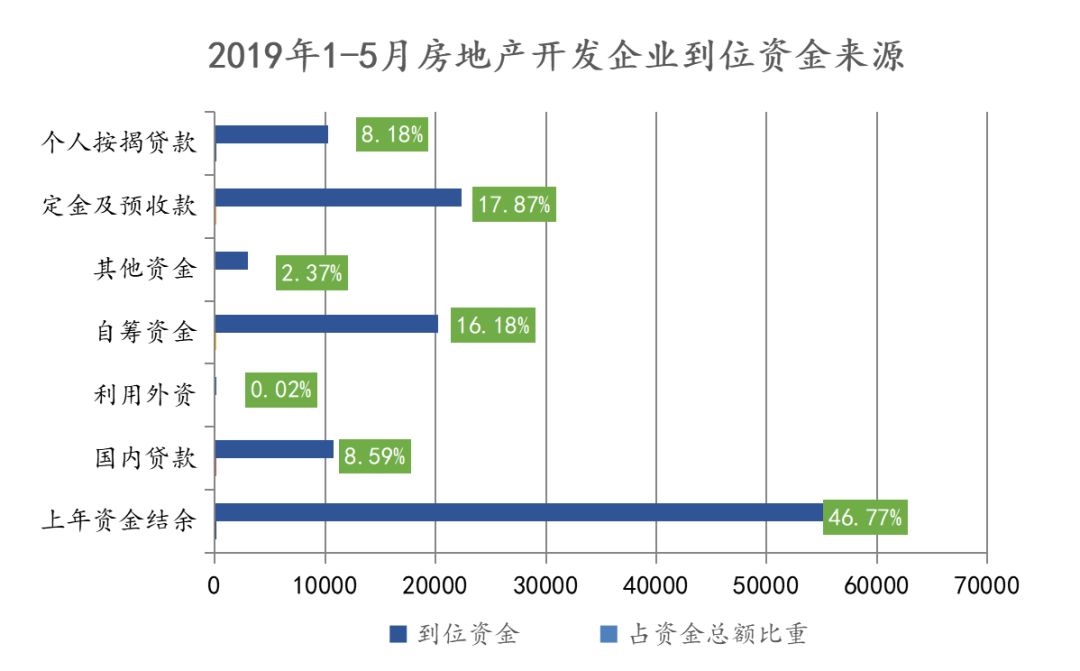

国家统计局数据显示,2019年1-5月份,房地产开发企业到位资金66689亿元,同比增长7.6%,增速比1-4月份回落1.3个百分点。其中,国内贷款10762亿元,增长5.5%;利用外资30亿元,增长38.8%;自筹资金20276亿元,增长4.1%;定金及预收款22395亿元,增长11.3%;个人按揭贷款10251亿元,增长10.8%。

数据来源:国家统计局、观点指数统计

可以看到,2019年1-5月定金及预收款、个人按揭贷款的同比增长率均超过10%。若不算上资金结余,今年前5个月房企的到位资金来源极大依赖自身纾困。

数据来源:国家统计局、观点指数统计

其中定金及预收账款占所有到位资金来源的33.58%,自筹资金紧随其后,占所有到位资金来源的30.4%。另外个人按揭贷款所占比例则为15.37%。

需要注意的是,2019年初在“稳健货币政策要松紧适度”的指引下。房企的融资规模略有回暖,不过大多为“借新还旧”,资金并未如外界所预期的大量流进房地产。而随着一季度过去,更多的严厉的政策监管和挥之不去的高杠杆风险,让房企的融资进一步吃紧。

上半年,不少房企债务陆续到期,可以看到以高息置换低息也成为2019年的融资特征之一。个别房企债券利息超过13%甚至更高,预计未来行业整体融资仍然承压,成本也将继续水涨船高。

7月,头部房企销售额集体“跳水” ,其中万科、融创、恒大、绿城、新城控股等销售额环比降幅均超20%,尽管如此,仍有企业在逆周期拿地。

2019年,2000亿房企增至8家,数量较2018年翻倍。2000亿阵营内部,权益低、利润差、区域布局也两极化,相近的销售额可以差出近一倍的利润。

1-2月房企销售金额TOP100中,合约销售额超过百亿的房企仅22家,同比减少10家。2月TOP100房企总销售额为3161.6亿元,较去年2月下降44.9%。

两笔交易总金额达76亿,虽然一个退出的是大连万达商管,一个退出的是珠海万达商管,但很明显此前都是冲着珠海万达商管上市这个目标才投资。

从2022年开始,在小布村项目宣传中,屡次出现将规划约50万平方米航母级商业综合体,体量相当于正佳广场与天河城的结合体。

又一年“六一儿童节”即将到来,商场运营者们将如何出招吸引孩子和家长们呢?我们期待挖掘更多值得关注的儿童节“创新营销玩法”。

近日,昆明不少商业项目也把蓝花楹搬到场内,部分项目推出了蓝花楹相关的DIY活动,还有不少品牌推出了蓝花楹限定产品,赏花经济蓬勃发展。

赢商网账号登录

赢商网账号登录