据IPO早知道消息,九毛九(需求面积:200-300平方米)国际控股有限公司(以下简称“九毛九”)昨天向港交所提交招股说明书,招银国际为其独家保荐人,这是在海底捞之后又一家选择香港上市的内地餐饮连锁品牌。

九毛九是国内领先的中式快时尚餐饮品牌。目前,在所有中式快时尚餐饮餐厅中排名第三,第一名为西贝,第二名为外婆家。九毛九在华南地区则为第一名。

公司拥有5个自营品牌,分别为九毛九面馆、太二、2颗鸡蛋煎饼、怂冷锅串串和那未大叔是大厨;涉及了西北菜、酸菜鱼、煎饼、冷锅串串和粤菜。

创始人管毅宏1995年在海口开设面馆,2002年为进入广东市场,在广东开设了一家山西面馆,并在两年后正式开始以九毛九品牌经营。同时希望实现多品牌经营,吸引不同客户群,开发了其他四大品牌,最终拥有269家直营餐厅和41家加盟餐厅,覆盖了全国31个城市。

所以,主攻西北菜的九毛九和太二酸菜鱼餐厅为其核心品牌,147间九毛九和98间太二所产生的的收入占比超过98%。但是其实西北菜的市场非常分散,按收入计九毛九在我国西北菜餐饮市场排名第二,市场份额却只约占0.8%,所以公司想要通过扩张进一步抢占市场份额。

公司主要两个业务经营模式为自营和加盟两种方式,所有品牌中,除2颗鸡蛋煎饼外其余均只是自营模式。

此次选择赴港上市公司主要目的是扩大市场份额,具体为:扩展公司的餐厅网络,具体为2019至2020年,公司还要开设240间太二和54间九毛九,其他品牌大约为76间;进一步增强公司餐厅的供应及支持能力并改进公司的集中采购系统;开设1家新的中央厨房以及偿还贷款。

曾在A股上市失败

这次上市公司仍然想要扩展餐厅网络,但是此前九毛九因为借助资本过度扩张,财务状况不是很理想,而导致第一次A股上市申请失败。

早在2016年,九毛九在A股申请上市,但未能成行, 2018年终止了A股上市计划。

2014年,因为IDG资本的注入,九毛九快速扩张,大量入驻购物中心,同年成立了武汉九毛九和南京九毛九,进军华东地区市场。2013年,只有55家店的集团到2015年规模已达到143家,其中139家“九毛九”,4家“太二酸菜鱼”。

并且当时在扩张之后,主要的收入来源仍集中于广州、深圳的门店,大约占90%,其他地区甚至出现亏损状况。

2015年公司布局的22个地区中,10个地区出现不同程度亏损,亏损金额共计1950.77万元。整体来看,2013-2015年,九毛九净利润分别为2766.87万元、4390.51万元和3105.87万元,2015年净利润增长率为-29. 26%。

店面的增加导致了运营成本大量上升,当时的门店租金费用已经占营业收入达10%,除此之外,资产负债率在2013年至2015年,分别为89.47%、73.85%和43.72%,高于35%的行业平均水平。

但是目前来看,在经过高速成长期,进入新市场之后,品牌接受度有所提高,得到了其他地区消费者的欢迎,从2016-2019年,餐厅的扩张速度下降,九毛九面馆从2016年期初到2019年上半年截止,由138家增至149家,财务状况重新好转。

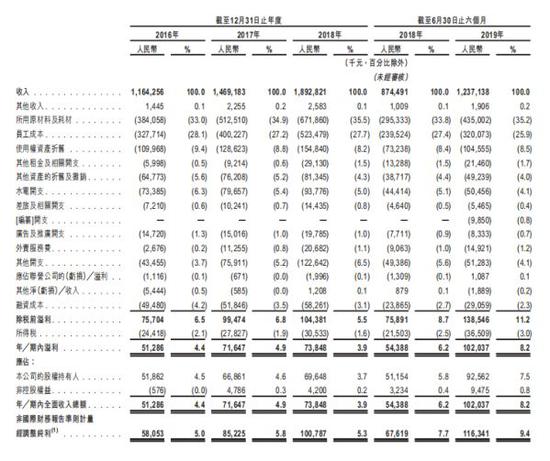

2016-2018年以及2019年6月30日止,营业收入分别为11.64亿元人民币、14.69亿元、18.92亿元和12.37亿元;净利润分为5128.6万、7164.7万、7384.8万和1.02亿元;净利润率分别为4.4%、4.9%、3.9%和8.2%。和2018上半年度相比,2019年净利润增长率为87.6%,原因是店面销售额的增加实现了大幅增长。

如果此次成功上市,九毛九会迎来新一轮的扩张,而未来的增长取决于集团新开设餐厅的盈利能力。进入新市场之后九毛九需要重新通过营销建立品牌知名度,不同的消费者口味、消费模式以及激烈的市场竞争都是需要面临的挑战,较低的人均消费、较高的建设成本和运营成本有可能使公司花费较长时间达到预期的盈利水平,而能否和上次一样,需要持续观察。

言几又西南首店5月31日关闭,九毛九将关闭京津及武汉门店,瑞幸北京关店80家,Tim Hortons获腾讯投资,印力集团正式退出上海三林印象城...

九毛九回应部分撤店,称九毛九西北菜面临转型升级,其他地区租约到期后自然关闭,此举是为了缩短管理半径,聚焦转型升级,再做新一轮扩张。

九毛九透露,太二今年开店规划不做调整,维持全年80家计划,但九毛九和其他品牌将会更为谨慎。此外,堂吃恢复正常之后,外卖将会逐步下线。

从疫情爆发到基本稳定,餐企都做了啥?海底捞尝试预制菜,推出“开饭了”系列半成品;太二酸菜鱼开通外卖服务;呷哺拓宽餐饮新零售渠道...

九毛九部分门店今起恢复营业,剩余门店将根据门店所在地区疫情防控的发展逐步恢复营业。停业至今超50天,九毛九门店销售和净利润或将下调。

赢商网账号登录

赢商网账号登录