编者按:资管这件事儿,听起来就是一块难啃的硬骨头。但当国内公募REITs潮至时,其必然立于潮头之上。【资管的秘密】系列,以资管巨头为样,寻时代造富之本。此为第①篇,香港领展。

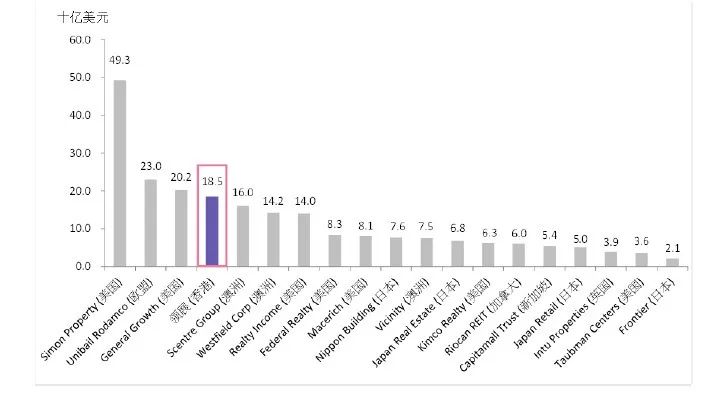

身披“亚洲规模最大的商业地产REITs”战服,领展最近一次在内地高调出场是去年3月。

大手一挥,豪掷66亿元,拿下深圳中心城商场。按83899㎡商业建面计算,每平单价近8万元。

有业内人士算了一笔账,结论是:“该单价超出了领展在内地的另外三个购物中心,也高于凯德REITs在北京和广州的几个一线城市物业。”

而要撑起这桩生意,意味着领展要大秀资管技能,以期中心城的租金水平翻番,从284元/月/平升至421元/月/平。

于多数商业玩家,上述目标难以触碰。但在领展眼中,不过家常便饭。“涨租金”,是其年度一号任务。

2020财年领展(香港零售物业)的续租租金调整率为12.6%,平均每月租金从2019财年的68港元/平方呎涨至70.3港元/平方呎。

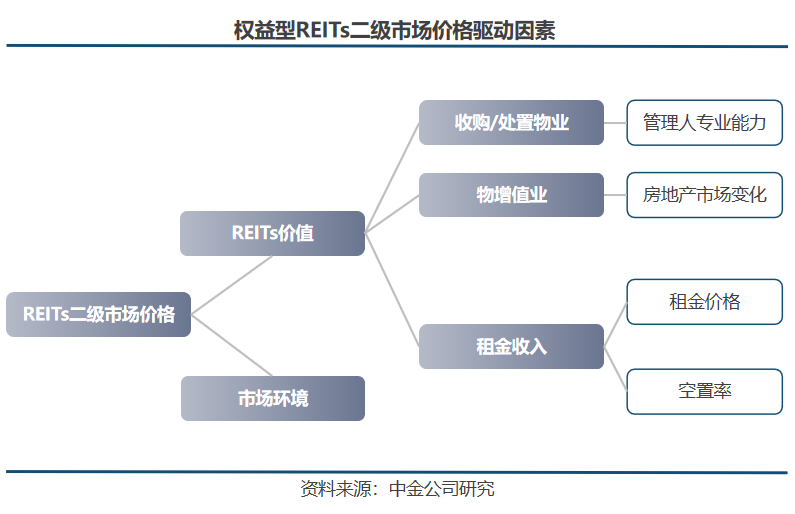

领展的“租金”执着背后,是投资人对REITs回报率的高要求。反过来,扛打的回报率,撑起了领展一路上扬之股价。

自2005年上市,至2019年年中,领展的股价由最初的10.3港元升至99.25港元,翻了近10倍。与此同时,市值亦以“十年十倍”之速生长。

资料来源/东方证券

行至2020,上市15年。领展依旧是香港的“超级包租公”,雄踞在那些非CBD处的社区购物中心、菜场、街市、熟食档。变化的是,身份进阶。

从香港首只REITs 到亚洲REITs 之王,领展的成长逻辑是什么?

01

背靠香港房委会,“还富于民”

香港房委会,香港政府下属的独立法人组织,两大职能是建设公屋(用于出租)和居屋(用于出售),以供香港低收入人群居所。

作为公屋和居屋的配套,房委会日渐积累了相当数量的社区零售商场、停车场等商用设施在手中。

2002年以前,房委会的财源是出租公屋、出售居屋。不料,“居者有其屋”、“租者置其屋”等计划2002年后被叫停,房委会急寻新路。

突袭而来的SARS,无疑让香港房委会的境况雪上加霜。财政难题何解,香港政府提出效仿新加坡放开房托市场和反哺廉租房建设(2002年,新加坡第一个REITs——嘉茂商场信托,上市)。

香港爱民邨 图片来源/三联生活周刊

为此,香港证监会通过借鉴欧美和新加坡REITs机制,制定并颁布了香港《房地产信托基金守则》,推行香港REITs。

准备工作做足,香港房委会开始物色合适人选。筛选条件有二:最大限度套现,“还富于民”;保证商业物业高效运营。

领展(2015年更名前,名为领汇)中标,并于2005年11月25日,将房委会旗下公屋配套部分商业物业(包含零售资产和停车场)打包成立REITs上市。

资料显示,上市时发行了约19.25亿个基金单位,每基金单位定价10.3港元(散户有5%的折扣,即9.78港元),募集资金约220亿港元。

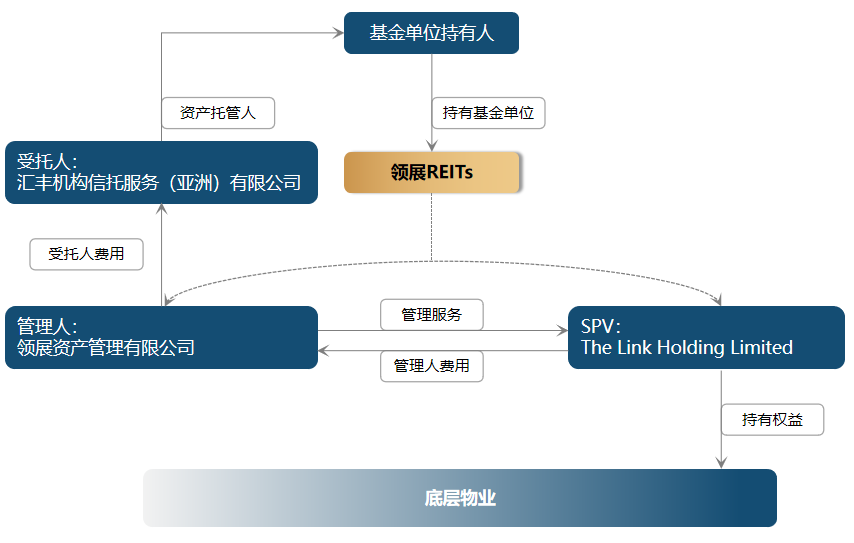

作为香港第一个H-REITs上市成功,领展被冠以“亚洲最大的REITs”。从投资机构、私人投资者处募来的资金,用于运营商场、写字楼等可持续盈利的商业资产,产生的收入净额按收益凭证比例回报给投资者,间接“还富于民”。

往后近十年,金融危机阴霾渐散,香港REITs步入发展快车道,越秀、泓富、冠君、阳光房、富豪等REITs先后赴港上市。

香港商业物业租金水平高企,叠加着抢眼的高回报率,领展于2014年晋身为恒生指数成份股,并于2015年获纳入恒生综合大型股指数成份股。

2009年-2019年,领展以十年十倍市值成长,其股价自上市之日起到2019年5月17日的14年半时间里,已经上升了709%,而同期香港恒生指数涨幅为87%。

图片来源/领展官方微信

复盘领展15年成长史,背后有时代带来的机会,一如金融危机重挫香港楼市、商业地产开发热潮、之行业大幕。

同样还有,顶层制度改革打开香港REITs大门。利率下行,REITs融资成本和投资回报率利差加大,持有类物业的投资回报率较长期国债收益率更具吸引力。

当然,浪潮涌动之下,并非每个企业都能活成领展。领展的成功,亦有着不可复制基金运作模式。

而这点,才是领展行走商业江湖最有力的武器。

02

底层资产烟火气浓,餐饮租户贡献6成租金

时间积淀出的底层资产,是领展的商业帝国的基石。以物业价值计算,85.5%的物业分布于香港,12.8%的物业在中国内地,剩余1.7%落于澳洲。

物业类型来看,领展全部资产中约有74.6%为商业物业,16.2%为写字楼,9.2%为停车场。其中,零售商业物业包括都会、汇坊和邻里中心三类,对应项目数分别为6个、35个、57个。

在大本营香港,领展的资产主要分布于新界、九龙、香港岛,主要以零售商铺(商场)、办公室、停车场、鲜活街市、熟食档五大形态出现,附近公屋环绕,区内垄断性极高,出租率高企。

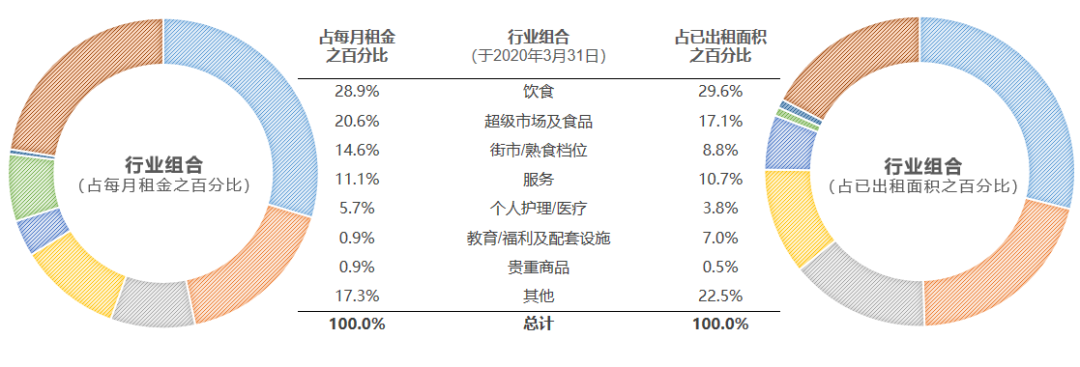

以2020财年数据看,领展香港物业租户中,饮食相关行业(饮食、超级市场及食品、街市/熟食档位)合计贡献64.1%的租金收入。

数据来源/公司公告 制图/商业地产头条

以上大租户,以服务就近小区的住户为主。该部分客群多年来经过香港政府的租金补贴、薪金提升后,形成了巨大、稳定消费力,且应对经济下行、社会危机等外界因素冲击的能力较强。

消费客群、购买力、租户皆稳,领展扎在“烟火气”社区周边零售物业必定租金水平、出租率稳而向上,有着明显的抗周期能力。

乐富广场 图片来源/新新报NewTimes

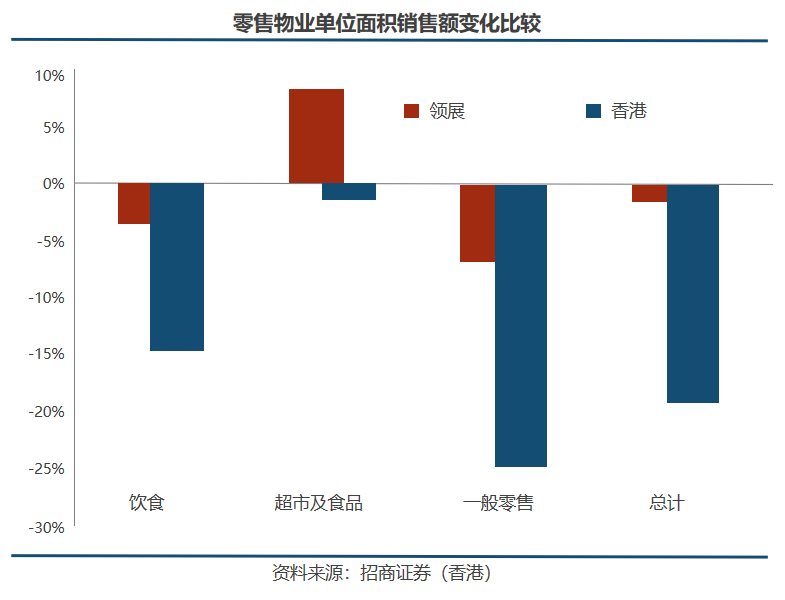

2008-2009年金融危机期间,香港商铺价格及租金指数同时下挫,但领展的可分派收入仍录得增长。此次疫情席卷全球情况下,领展再现物业组合抗跌韧性。

2020财年,领展物业组合的单位面积销售额同比仅下降1.7%,同期香港整体下跌17.4 %。疫情期间消费者减少外出用餐转采购,领展旗下物业中的超市、食品租户销售额上涨了8.3%。

此外,物业相对稳定的人流、区位优势和潜在消费降级趋势形成的良性正循环下,2020财年全年,领展香港物业仍录得12%的续租增长率。困难重重的今年一季度,其香港物业仍获得超120家新商户入住。

好的牌面,还需一手好牌技,后者考验的是领展资产管理能力——通过内生发展逐渐提高物业及服务质量,使得上调的租金与之相匹配。

资料来源/招商证券 制图/商业地产头条

相较公司制REITs,香港信托制的REITs要求优秀管理人创造更高收益,从资产打造、招商引资、后期物管、REITs运营等各环节入手提升管理运营水平,是一个资产价值孵化与培育的过程。

为此,领展不间断的在重复上述动作。近几年,随着香港草根阶层购买力连续攀升,领展通过以下方式抓住机会提高运营能力:逐步提高零售物业/办公室、停车位物业的日常运营水平;资产改善计划翻新旧物业;资产循环;物业发展和重建物业。

03

翻新旧物业,以超10%投资回报率为目标

翻新旧物业,实现价值创造,加强租金增长潜力,是REITs价值增长关键一环,亦是领展之专长所在。

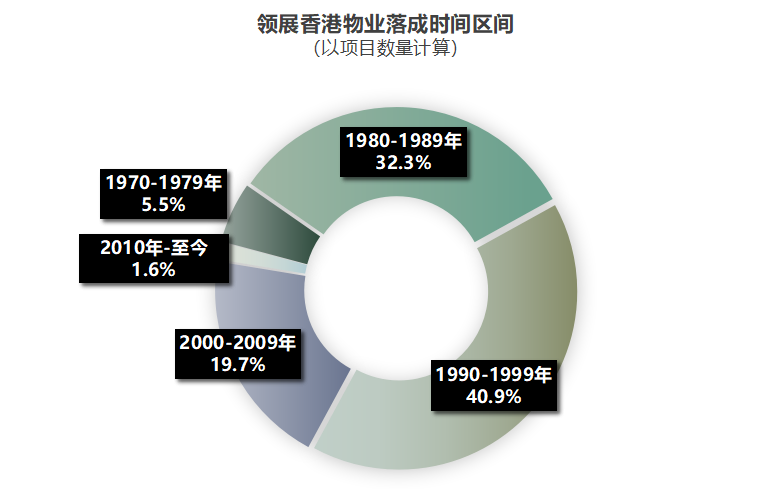

在香港,领展的底层资产中,79%的物业已落成超20年(以物业数量计算)。其中仅2019年落成的海滨汇及2017年翻新的旺角弥敦道700号为近十年新建成物业。

1990-1999年(落成时间≤30年)的物业数量占比最多,达40.9%;1980-1989年(落成时间≤40年)其次,达32.3%。

数据来源/公司公告 制图/商业地产头条

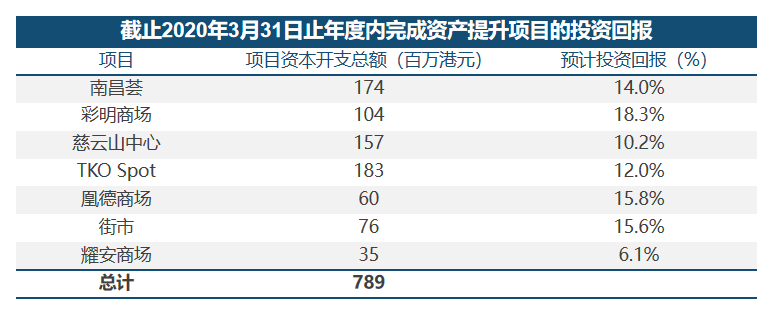

如何让不同生命周期的项目,以最佳模样出现在租户面前,是领展一直思考的问题。自2005年上市以来,领展的“旧物翻新”计划不打烊,并以达到两位数的投资回报为目标。

数据来源/公司公告 制图/商业地产头条

· 硬件翻新,增加商场空间感

乐富广场1983-1991年落成,为领展“元老级“项目,分二期,共有38.96万平方呎零售面积,停车场车位数目共793个。

2008年起,领展耗资超4.23亿港元翻新该项目,并于2011年初全部完成。改造完成后顾客逗留时间平均上升10%-14%、总消费额增长50%、顾客数增加近30%,而物业估值自上市后也增长200%。

此外,领展还先后翻新过乐富广场A、B区外墙,并翻新加设的跨层扶手电梯和来往UG2层、1楼的扶手电梯,重新规划1-2楼的店铺和新增出入口连接联合道。

· 动线调整,增加商铺数目

慈云山中心(Tsz Wan Shan Shopping Centre),属领展“汇坊”级商场,楼高七层,建筑楼面面积约3.67万平方米,940个泊车位。

2005年,慈云山中心变身开始。原吉之岛百货迁出后空置的五楼、六楼改为了“购物街”;新建电梯连通慈云山巴士总站与商场,电梯每日使用人次过万,有效增加人流。

2017年,商场一楼百佳超市移至五楼已结业的惠康超级市场铺位。一楼、四楼两间已结业的餐饮大面积铺位被拆成数间面积较小的店铺,招进肯德基、7-Eleven等。

· “鲜活街市”再造,增添空间感、视觉感

翻新商场外,领展还开启“鲜活街市”再造计划,通过空间感和视觉感的营造打造现代化菜市场。同时,通过对摊位重新规划及设计、拓宽及优化通道、引进电子支付服务、会员服务。时至今日,领展的53个鲜活街市中已有40个完成翻新。

图片来源/领展官方微信

而截至今年3月,领展已完成80个资产提升项目,资本开支总额约2.78亿港元。

以此计算,保守预计2020财年资产提升计划带来的租金增长为当年项目资本支出(披露的7个物业)的15%,即1.18亿港元。

04

买卖舞步不停,实现资产的正向循环

领展商业帝国创造的总收入,从2007年的39亿港元增至2020年的107.18亿港元,但资产包中的物业数却从180个减至127个。

直观数字间的增减,折射的是领展底层资产的一种正向循环。作为资产管理的重要一环,底层资产不仅要看数量,还要注重流动性,通过循环以提升资产组合的质量。

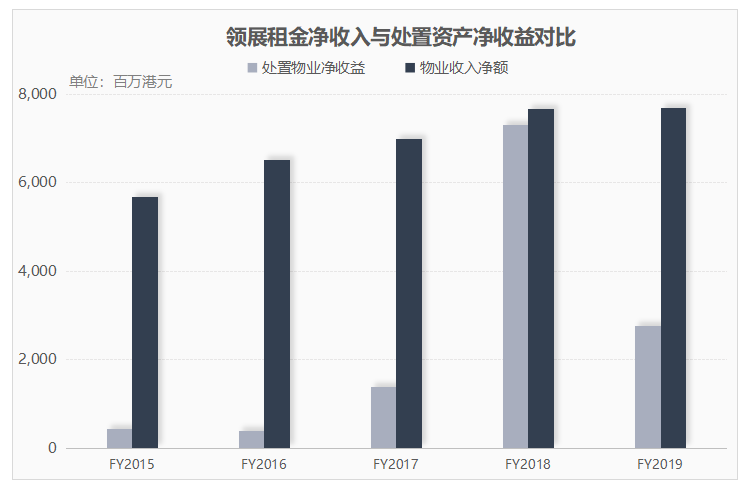

2014年,领展首次出售商业物业,29.56亿港元出售9项物业,带来4.45亿港元净利润。2015年后,其资产处置力度增大,先后于2017年、2018年出售香港17项、12项物业,对应净收益为74亿港元、27.6亿港元,后者基本与当年物业租金净收入相当。

数据来源/公司公告 制图/商业地产头条

截止今年3月,领展共出售了45个物业,共计收入349.6亿港元,而出售资产所得资金用于狩猎优质资产,眼光锁定内地市场。

2015年4月,领展25亿元收购北京中关村欧美汇购物中心;7月,又斥资66.26亿元收购瑞安房地产上海“企业天地1号”和“企业天地2号”两栋办公楼,以及两楼间相关的商业裙楼、沿街商铺和停车场。

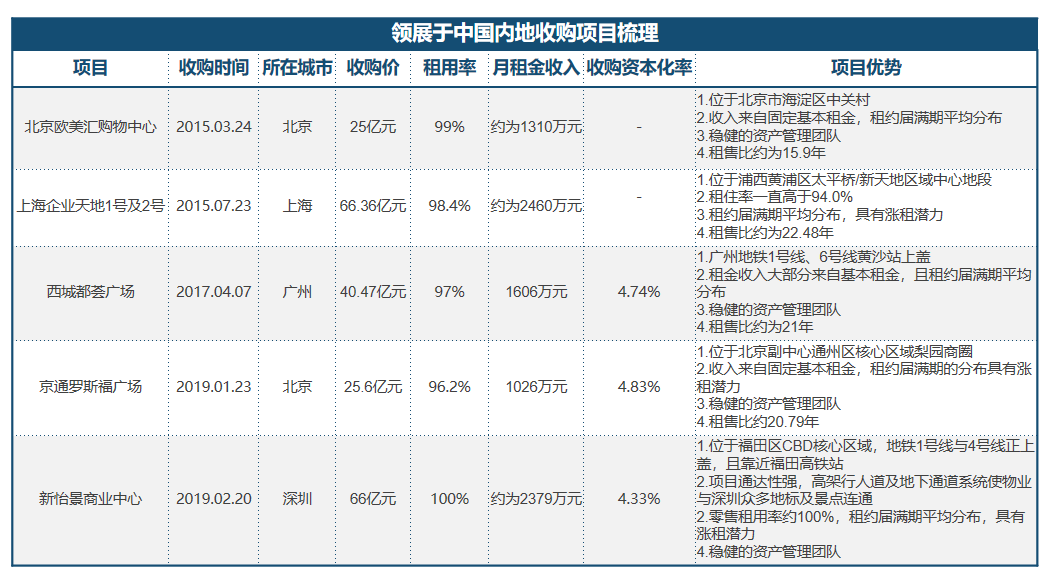

两年后,领展再次出手,2017年4月9日收购广州西城都荟广场,作价40.65亿元。去年还将北京通州京通罗斯福广场、深圳怡景中心城收入囊中。

资料来源/公司公告 制图/商业地产头条

至此,领展在北上广深四大一线城市站稳脚跟。细思收购标的间的共性,不难看出领展的高选择标准:

核心商业区,地段交通条件好;历史出租率居高位,国际品牌租户占比高;资产经营质量较好,上调租金潜力大;租约届满期平均,避免集中换租;高资本化率。

图片来源/领展官方微信

优质的底层资产,叠加着价值的稳定增长,这无疑是领展作为一只持有型房地产基金成长的内核逻辑。

此逻辑之下,领展大部分收入不是来源于资本利得,而是租金,这使得它在经历了风风雨雨的房地产暴涨暴跌泡沫后依然屹立不倒。

但这种“不倒”,根本不是靠天吃饭,而是领展资管才技的恰当运用。瞬息万变的商业世界,好项目可遇不可求,但跟上潮流的资管才技,同样稀罕,且稀缺。

在中国内地市场对于商业地产REITs强烈的呼声中,“超级包租公”领展的十五年沉浮,敲响了一记警钟。

领展商户同舟计划预算金额扩大一倍至6亿港元,包括8-9月,所有租户获豁免管理费及冷气费,集团旗下128个非政府机构/特惠租户租金全免...

6月11日消息,领展与华侨银行签订为期5年的10亿港元可持续发展表现挂钩贷款,这是领展房托首项以港元为货币单位的可持续发展表现挂钩贷款。

领展内地项目客流量4月起逐渐见到回升趋势,并在5月回复到去年同期60%水平;公司手握162亿港元备用流动现金,“看到不少进行收并购机会”。

目前,北京华联商用信托资产为4个购物中心+2个卖场,核心项目北京万柳店表现出强劲的租金坪效和增长率,其他项目的租金坪效表现均较一般...

赢商网账号登录

赢商网账号登录