轰轰烈烈的降负债还有两个月就满一整年了,虽然各口径数据均显示,房企降负债效果显著,但业内对降负债的真实性始终存疑。

6月30日,有媒体报道,监管部门将“三道红线”试点房企的商票数据纳入其监控范围,要求房企将商票数据随“三道红线”监测数据每月上报。和讯房产从多家房企相关负责人处了解到,该消息属实。

对于商票监管,外界归因于最近频发的兑付风险,一位龙头房企的CFO对和讯房产表示,商票纳入了监管关注,但是暂时还没有纳入指标计算,这个背景比较清晰,因为最近有很多企业的商票兑付出现了风险,监管层纳入监管也是正常的。

商票兑付虽然出现风险,但目前看,并没有造成很严重的后果,真正值得关注的是,以商票为代表的供应链融资规模急剧增长,透露出房企在降负债行动中的焦虑。

增长见顶预期下的降负债,正在倒逼房企做出战略选择:更进一步,还是止战转道?这是一个问题。

作为供应链融资的一部分,商票由于兑付问题近日频频受到外界关注。

6月29日晚间,三棵树发布公告称,2021年第一季度,因个别大型地产商资金周转困难,公司应收票据出现逾期情形,截至2021年3月末,公司应收票据逾期金额共计 5363.72万元。

5月,实地地产被爆出票据拒付,据悉,出问题的票据系实地地产集团子公司惠州市现代城房地产发展有限公司所开具,总规模12亿元左右。随后,实地发布公告称,基于经营诚信,始终积极有序兑付商票。

除此之外,中国恒大、中梁、粤泰股份也纷纷曝出票据兑付问题,6月7日,中国恒大罕见发布声明表示,针对我司个别项目公司存在极少量商票未及时兑付的情况,集团高度重视并安排兑付。6月29日晚,三棵树回应称,中国恒大到期应收票据早前已经兑付完毕。

商票兑付出现问题被普遍认为反映了部分房企流动性可能出现了问题。一位不愿具名的分析师对和讯房产表示,商票违约是一个比较严重的事情,跟债券违约性质差不多,对公司信用影响很大,一方面,可能会影响后续的融资,另一方面,供应商会非常紧张,担心其欠款是否能够偿还,影响下游建筑建设施工,因此,不到万不得已,房企不会违约。

业内分析认为,由于商票具有无因性,且不计入房企有息负债,因此在“三道红线”的融资压力之下,备受房企青睐。房企在产业链中处于强势地位,具有较强的议价能力,且现金流压力较大,安信证券认为,通过向供应商开具商票延迟付款能够有效缓解现金流压力。

安信证券数据显示,2020年末TOP50 应付票据规模为4013.5亿,同比大增 33.8%。其中,恒大2020年末商票余额为2057亿,占TOP50的51.3%,绿地、融创、碧桂园等房企商票余额在200 亿以上,万科、华侨城等不足10亿。

不过,作为供应链融资的一种,商票相对于房企庞大的债务规模而言,占比并不高。

安信证券研究认为,若将商票计入刚性债务,TOP50 房企商票/刚性债务中位数为0.7%,占比较低。除了恒大占比高达22.3%之外,建发、中南、荣盛、美的、蓝光等房企商票占比均在5%以上,多数房企商票占比不足1%。

成本方面,由于房企签发商票时通常会补贴供应商一定利息,这一数据大多不可得,不过,从二级年贴现率来看,房企之间差异较大,安信证券数据显示,恒大、蓝光、富力等基本在 20%以上,多数房企处于 10-20%之间,华润则相对较低。

一位龙头房企CFO对和讯房产表示,商票纳入了监管关注,但是暂时还没有纳入指标计算。某品牌房企财务负责人也直言,商票现在比原来管理严很多,融资环境持续收紧,房企压力进一步增大。

目前来看,涉事房企均已表态会积极进行商票兑付,并没有造成严重的后果,需要注意的是以商票为代表的供应链融资规模显著增长。

业内一般将产业链上下游的应付账款称为经营杠杆,上述分析师透露,诸如万科这样的龙头房企,负债率之所以很低,一个很重要的原因是它们在供应链上的话语权比较强,通过对各种供应商上游和下游的欠款,把有息负债进行隐藏。

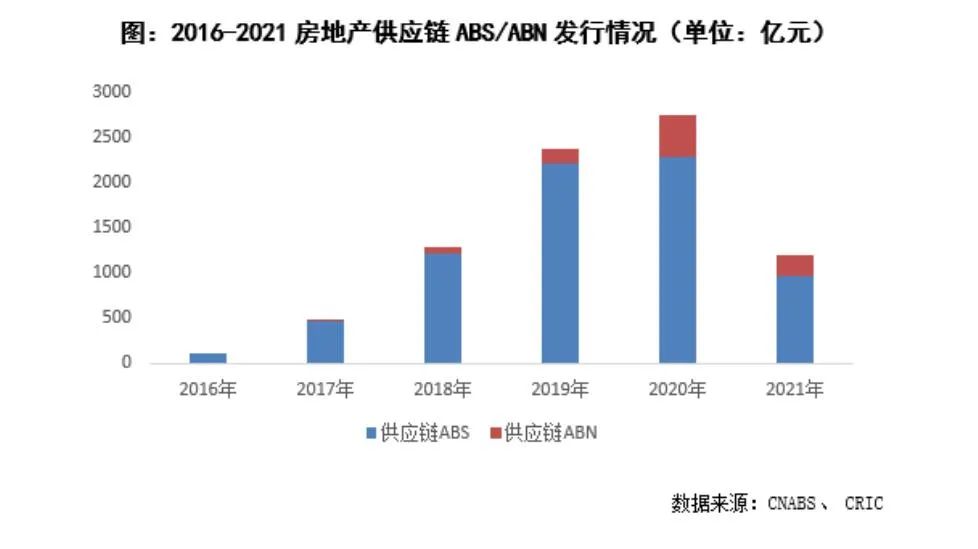

类似的产品还包括房地产供应链ABS/ABN,主要是以核心房企的上游供应商如施工单位、材料供应商的应收账款债权为基础资产,为上游供应商提供融资的资产证券化产品。克而瑞数据显示,该产品2020年发行量达到2753亿元,较2016年五年复合增长率达到126%。

亿翰智库研究了50家A+H股极具代表性的标杆房企,数据显示,2020年50家房企的应付账款及票据总额为3.1万亿元,同比增加28.8%,这一增速远远超过了营收和销售规模的增速,后两者的增速分别为21.2%和15.6%。

以华发股份为例,其2020年应付账款及票据高达281亿元,增长172%,占当年营收的93.67%,其当年的销售增速仅为30.59%,与经营业绩相对的是备受瞩目的高负债,国泰君安数据显示,2020H2华发股份触了三道红线,净负债率高达180.5%。

在业内看来,房企加大供应链融资在意料之内,随着融资渠道如银行信贷、私募资管计划、委托贷款、银信合作和海外债等的步步收紧,供应链融资越来越成为企业补充资金来源的重要方式,特别是三条红线以来,该方式可以有效帮助房企降低有息债杠杆。

不过,有专家提醒,商票只是一种付款方式,大多半年期,类似于一种短期融资,房企还是要还钱的,以商票为代表的供应链融资虽然可以解决一时的现金流问题,但并不难能真正起到降负债的作用,反而会因为隐藏债务而增加企业债务违约风险。

种种操作迹象均表明,在降负债这件事情上,房企显得有些迫切。

这固然有其合理性,实际上,监管有大概的时间要求,上述分析师认为,虽然没有给出明确时间线,但希望两三年之内,大部分公司能够变成绿档,这是一个阶段性的任务。

但现在看来,部分房企在降负债压力下采取了粉饰财报的做法,显然,这与监管层的初衷背道而驰。

上述分析师认为,采用非常规手段,不是监管希望达到的效果,类似把有息负债转无息负债,把表内负债转移到表外,从公司的角度来看,杠杆压力和融资成本压力可能比之前更大,未来的风险可能更大。

隐藏债务好比是给自己埋雷,更像一场赌博,深究其原因,业内认为,主要与企业选择的发展路径有关,在降负债及增量见顶的预期之下,房企的战略正在出现分化。

“隐藏债务的房企大多是为了更顺利的融资,实现增长。这代表的战略方向是深耕主业。” 一位资深地产研究专家基于对市场的观察认为,房企为了维持规模优势,或者是为了市值管理或者更长远的考虑,持续做大规模。

上述专家进一步表示,除了深耕主业之外,很多房企正朝着以下两种趋势演进:

其一,出于短期资金链缺口的考虑进行拿地,可以理解为有拿地压力,即便最终算不过账,亏钱也要拿地,换取的是短期的现金流,考虑的是一到两年的生存问题和成长性,因为如果不拿地,面临的就是团队解散等系列问题。

其二,陆续有很多房企开始转型,从去年下半年开始,相关的股权转让已经很多,有些公司可能干脆就放弃地产主业,甚至会完全退出主业。还有一部分公司,规模可能不是特别大,一边开发存量项目,同时开始转型做其他行业,这类公司越来越多。

“可以看出来,行业非常内卷,处于非常煎熬的出清阶段。”上述专家进一步强调。

“目前来讲,中国市场和成熟市场相比存在很多结构性问题,拿地卖房这样的单一模式未来可能不行。” 奥纬咨询董事合伙人,大中华区汽车、工业品和房地产业务负责人李剑腾认为长期来看,市场规模会慢慢萎缩,现有模式下的很多房企要转型去做其他模式,甚至退出地产。

“地产公司有很强的意愿进行+X 业务的转变。” 兴业证券认为,当前业务转变不同于以往,转变背后有强大地产销售规模支撑,实力和资源禀赋很强的大房企也具备转变动力和决心;并且业务转变也有更好、更成熟,且资本市场较为认可的方向,比如医美、物业、商管等。

传“三道红线”需每月上报商票数据。但据知情人士透露,目前商票数据暂未被纳入“三道红线”计算指标,不排除未来被纳入计算的可能性。

2018年严监管态势延续,开发商融资渠道将持续收紧,融资成本或继续提高,开发商应积极降负债去杠杆......

7月8日上交所披露,新希望地产拟发行15.2亿公司债,期限4年,利率由公司和主承销商根据市场询价结果协定,且采取单利按年计息,不计复利。

港金管局总裁余伟文指出,由于内地利率溢价、大型指数纳入股债和海外投资者增持中国资产,令更多资金经香港进入内地,相信趋势未来会持续。

7月5日,上交所披露,湘财证券-苏州新湖广场资产支持专项计划的项目状态为“已受理”。该债券品种为ABS,拟发行金额10.5亿元。

22天内,三笔商业地产领域的大宗交易合计约380亿元,如此密集且高标的交易业内少见。背后是险资、外资出击中国的商业地产资产。

7月2日,华润置地公告披露,现决定调整2021年度第二期中期票据发行金额为35亿元,其中品种一发行金额为20亿元,品种二发行金额为15亿元。

赢商网账号登录

赢商网账号登录